Навигация

Теории временной структуры процентных ставок

Содержание

Введение

1. Временная структура процентных ставок

1.1 Основные определения

1.2 Кривая доходности

2. Теории временной структуры процентных ставок

2.1 Теория ожиданий

2.2 Теория предпочтения ликвидности

2.3 Теория об изменяющейся во времени премии за срок

2.4 Теория сегментации рынка

2.5 Теория "предпочитаемой среды"

3. Модели кривой доходности

3.1 Модель Васичека

3.2 Модель Нельсона-Сигеля

3.3 Модель Свенссона

Заключение

Практическая часть

Список литературы

Введение

Рынок государственных ценных бумаг играет большую роль в экономике страны. Распространенной практикой финансирования дефицитного бюджета и реализации государственных инвестиционных проектов стали операции на открытом рынке. Более того, покупка и продажа облигаций является основным инструментом денежно-кредитной политики центрального банка.

Благодаря активному изучению теории финансовых рынков, появилось большое число моделей и разработок по функционированию сегментов финансового рынка, в том числе и рынка государственных ценных бумаг. Одним из предметов исследования теории финансовых рынков является анализ временной структуры процентных ставок, т.е. анализ соотношения между доходностью государственных облигаций и сроком их погашения. Данное направление включает в себя модели, которые используются при теоретическом анализе финансовых рынков на макроэкономическом уровне, а также при практической работе на рынках срочных и производных финансовых инструментов.

Актуальность выбранной темы состоит в том, что специалист, работающий с финансовыми активами, должен ориентироваться в существующих теориях и выбирать верный путь.

Цель работы состоит в изучении теорий временной структуры процентных ставок. Для этого опишем временную структуру процентных ставок, охарактеризуем существующие теории временной структуры процентных ставок, показать современные практические разработки по данной теме.

Первая глава содержит основные понятия и определения, используемые в теории временной структуры. Во второй главе рассмотрены пять теорий временной структуры процентных ставок (ожиданий, предпочтения ликвидности, об изменяющейся во времени премии за срок, сегментации рынков и "предпочитаемой" среды) и их положительные и отрицательные стороны. В третьей главе рассмотрим три основные модели кривой доходности (модель Васичека, модель Нельсона-Сигеля, модефикационную модель Нельсона-Сигеля - Модель Свенссона).

1. Временная структура процентных ставок

1.1 Основные определения

Прежде чем приступить к описанию теорий временной структуры процентных ставок, необходимо определить основные понятия, которые будут использоваться в работе.

Облигация – это любое долговое обязательство, оформленное в виде рыночной ценной бумаги, платежи (платеж) по которому определены в номинальных (денежных единицах) или реальных (напр., по отношению к индексу потребительских цен) величинах.

Облигации бывают двух видов:

· Дисконтная облигация – ценная бумага, доход по которой определяется за счет разницы (дисконта) между ценой покупки (размещения) облигации и её номиналом, уплачиваемым при погашении.

· Купонная облигация – ценная бумага, доход по которой складывается как сумма купонных выплат за период обращения облигации и, возможно, дисконта (положительного или отрицательного) между ценой покупки (размещения) облигации и её номиналом, уплачиваемым при погашении. В большинстве случаев будем рассматривать дисконтные облигации. Дата погашения (maturity) – установленная при выпуске (размещении) облигации дата выплаты номинала облигации, T.

Срок до погашения (term, time to maturity) – временной интервал от текущей даты до даты погашения данной облигации, m = T – t.

Дюрация (duration) – взвешенное среднее временных интервалов до всех купонных платежей за период до погашения облигации, где в качестве весов выступают купонные ставки, D. Для дисконтной облигации D = m.

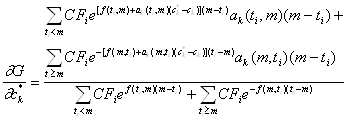

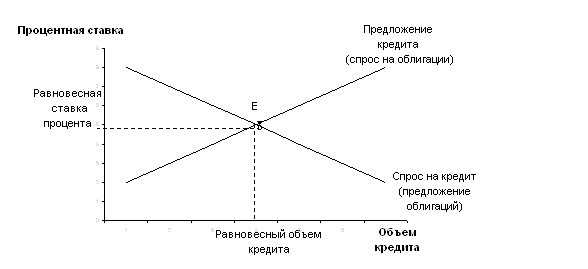

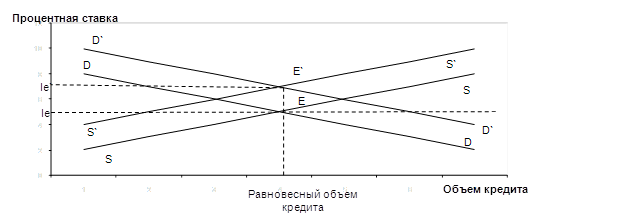

В каждый момент времени t дисконтная облигация с датой погашения T (со сроком до погашения m) имеет рыночную цену p(t, T), или p(t, m), которая определяется в результате достижения равновесия между спросом и предложением. Если принять номинал облигации за единицу, то, очевидно, в любой момент времени t' < T цена облигации p(t, T) < 1 и постепенно увеличивается по мере приближения даты погашения. В этом случае доходность к погашению (yield to maturity) равна темпу роста цены облигации до единицы к дате погашения. Отсюда следует, что цена облигации в каждый момент времени t', t £ t' £ T, должна определяться из условия

![]() ,

,

где r(t, T) – доходность к погашению (ставка процента) в момент t дисконтной облигации с датой погашения T. Приравняв цену облигации в момент погашения к единице, т.е. p(t' = T, T) = 1, получим:

![]() .

.

В данной форме записи доходность к погашению называется еще спот-ставкой (spot-rate) по облигации, либо доходностью к погашению в непрерывном исчислении (continuously compounded yield to maturity), мгновенной ставкой процента (instantaneous compound interest).

Похожие работы

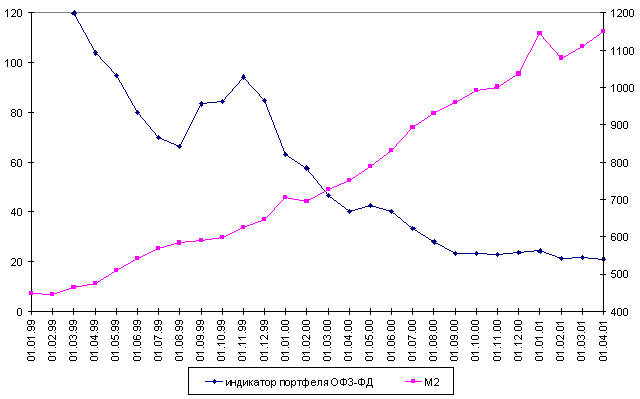

... параметров в случае резкого перехода к новой рыночной ситуации. Глава 2. Обоснование методов поддержки принятия решений по управлению процентным риском портфеля ГКО–ОФЗ в посткризисный период. §2.1. Иммунизация процентного риска портфеля ГКО–ОФЗ от непараллельных перемещений временной структуры процентных ставок. Процентный риск владельца портфеля облигаций существенно зависит от того, в какой ...

... Данные об остатках сберегательного счета (при полугодовом начислении и реинвестировании по ставке 5%) Дата (1) Вклад (или изъятие) (в долл.) (2) Остаток на счете на начало периода (в долл.) (3) Проценты за год (в долл.) (4) (2)+(3) Остаток на счете на конец периода (в долл.) 1 янв. 1989 г. 1000 1000,00 25,00 1025,00 7 янв. 1989г. 1025,00 25,63 1050 ...

... культуры. В результате облигации, выдаваемые как часть заработной платы, оказались просто бумажками.Понятия внешнего и внутреннего долга. Итак, поскольку курсовая работа носит название "Государственный долг Российской Федерации. Анализ структуры и динамика», следует дать определение государственному долгу. Существует несколько классификаций государственного долга в зависимости от признака, ...

... сделке оказывают влияние множество факторов. При анализе различий в процентных ставках имеются ввиду не номинальные процентные ставки, а доходность к погашению по аналогичным инструментам кредитного рынка. Поскольку ссудный процент выполняет такую функцию, как гарантия сохранения ссужаемой стоимости, т.е. возврата кредитору кредитных средств в полном объеме, то при выдаче кредита учитываются срок ...

0 комментариев