Навигация

Экономический анализ финансово-хозяйственной деятельности ОАО "Газпромрегионгаз"

Курсовая работа

по дисциплине «Комплексный экономический анализ финансово-хозяйственной деятельности»Введение

Цель выполнения данной курсовой работы состоит в проверке и оценке полученных теоретических знаний и практических навыков получения и интерпретации результатов комплексного экономического анализа финансово-хозяйственной деятельности организаций в интересах конкретной категории пользователей и на основе конкретной организации.

Выбранной организацией является ОАО «Газпромрегионгаз» - крупное предприятие, в своей области являющееся монополистом.

Анализ данного предприятия даст наглядное представление об экономической ситуации как в организации в целом, так и реальной экономической ситуации в стране на 2008 год на примере данной организации.

Данный анализ проводится с целью выяснить привлекательность данной организации со стороны такой категории пользователей финансовой отчётности, как ”Кредиторы”.

Позиция кредиторов ставит своей целью оценить краткосрочную ликвидность, долгосрочную платежеспособность и возможность обслуживания долга, а соответственно требует осуществить следующие виды экономического анализа:

1. Экспресс-анализ.

2. Анализ ликвидности баланса (имущественный подход).

3. Анализ финансовой устойчивости (типы финансовой устойчивости).

4. Анализ коэффициентов ликвидности и финансовой устойчивости.

5. Анализ дебиторской и кредиторской задолженностей.

6. Анализ стоимости чистых активов.

7. Анализ прибыли до налогообложения.

8. Анализ показателей рентабельности.

9. Анализ отчёта о движении денежных средств (движение денежных средств по видам деятельности, структура поступлений и платежей, анализ возможностей самофинансирования).

10. Анализ основных средств (анализ структуры и динамики, анализ состояния).

11. Анализ оборотных активов (анализ структуры оборотных активов по степени ликвидности, анализ неликвидных оборотных активов, анализ длительности операционного и финансового цикла, анализ стратегии финансирования оборотных активов).

12. Анализ расходов (анализ контролируемости расходов).

13. Маркетинговый анализ.

14. Анализ вероятности банкротства.

15. Анализ кредитоспособности.

16.

I) Экспресс-анализ организации

Экспресс-анализ даёт общее представление о деятельности организации и позволяет достаточно оперативно оценить экономическое положение организации через основные показатели деятельности.

Общая характеристика организации:

Основной целью создания ОАО «Газпромрегионгаз» является консолидация имущественного комплекса группы ОАО «Газпром» в сфере газораспределения в рамках одной компании для повышения эффективности его использования.

Основными видами деятельности Общества являются:

· Транспортировка природного газа;

· Техническое обслуживание и эксплуатация газораспределительных систем;

· Реализация сжиженного газа;

· Сдача в аренду и субаренду имущественного комплекса;

· Выполнение функций заказчика-застройщика;

· Оказание информационно-консультационных и прочих услуг.

Кроме транспортировки природного газа и реализации сжиженного газа ОАО «Газпромрегионгаз» в 2008 году оказывало прочие услуги. Наибольшую долю в структуре доходов от прочей деятельности занимают доходы от:

- торговли газовым оборудованием (29,6%);

- строительно-монтажных работ (23,7%);

- централизованных поставок для ГРО (агентское вознаграждение) (12,3%);

- выполнения функций заказчика-застройщика (11,0%).

Структура уставного капитала

Уставный капитал ОАО «Газпромрегионгаз» определен в сумме 22 190 000 000 рублей и разделен на 22 190 000 штук обыкновенных именных акций, номинальной стоимостью 1000 рублей каждая.

Учредителями Общества являются:

-ООО «Межрегионгаз» - 21 968 100 обыкновенных именных акций на сумму 21 968 100 000 рублей, что составляет 99% уставного капитала;

-ООО «Лентрансгаз» - 221 900 обыкновенных именных акций на сумму 221 900 000 рублей, что составляет 1% уставного капитала.

По состоянию на 01.01.2009 года вклады участников в уставный капитал Общества оплачены полностью.

Структура Общества

В состав Общества в 2008 году входили Управление и 7 филиалов.

Для обеспечения эксплуатации производственных объектов с целью безаварийной и бесперебойной транспортировки природного газа и снабжения сжиженным газом потребителям Астраханской, Архангельской, Вологодской, Калининградской, Орловской и Московской областей и г. Москвы и Республики Коми 2005-2007гг. в указанных регионах созданы филиалы ОАО «Газпромрегионгаз»:

-Архангельский филиал, расположенный в п.Плесецк Архангельской области, ул.Ленина, д.1 ( образован с 01.11.2006г.);

-Астраханский филиал, расположенный в Астраханской области, Наримановский район, с. Старокучергановка (образован с 01.05.2005г.);

-Вологодский филиал, расположенный в г. Сокол Вологодской области, ул. Добролюбова, д. 14 (образован с 01.04.2005г.);

-Ингушский филиал, расположенный в республике Ингушетия (филиал образован с 01.01.2007г. и в 2008 году осуществлял свою деятельность только 1 квартал 2008г., с 01.04.2008г. имущество передано в аренду ОАО «Ингушгаз»);

-Калининградский филиал, расположенный в г.Светлогорск Калининградской области, ул.Железнодорожная д.13. (образован с 01.01.2007г.);

-Московский областной филиал, расположенный в Московской области, Ленинский район, пос. Газопровод (образован с 01.09.2005г.);

-Орловский филиал, расположенный в г. Орел Орловской области, ул. Монтажная, д. 14а. (образован с 01.09.2005г.);

В 2008 году продолжалось формирование и становление Общества.

В целях координации деятельности служб Заказчиков-Застройщиков, при проведении работ по реализации инвестиционных программ газификации ОАО « Газпром», ООО «Межрегионгаз» и программ по реконструкции и техническому перевооружению систем газоснабжения ОАО «Газпромрегионгаз», а также проведения единой технической политики в регионе с 01.01.2008 года создано Представительство на Северном Кавказе, расположенное в г. Владикавказ, ул.Джанаева д.42 .

Филиалы ОАО «Газпромрегионгаз» не обладают статусом юридического лица, не выделены на отдельный баланс и осуществляют деятельность от имени Общества.

Оценка экономического потенциала

Выручка = 3 475 712 тыс. руб.

Активы = 41 917 813 тыс. руб.

Численность работающих = 1 535 человек

Выручка превышает 1 млрд руб. ,но не больше 10 млрд. >> предприятие крупное на региональном уровне.

А по показателю Активов , превышающего 10 млрд руб., предприятие является крупным на федеральном уровне.

Вывод:

Предприятие является крупным как на региональном уровне, так и на федеральном.

Показатели экспресс-оценки предприятия

Доля СК в валюте баланса = 41,8 %

Рентабельность СК по ЧП = 0,95 %

Показатель доли СК в валюте баланса почти соответствует оптимальному уровню (доля СК в валюте баланса должна быть более 50 %), чтобы быть финансово-устойчивым. Таким образом, предприятию следовало бы повысить свою финансовую устойчивость, либо увеличив УК, либо привлекая меньше заёмных средств.

Но в условиях зарождающегося кризиса в стране такое соотношение СК и заёмных средств вполне приемлемо и даже более эффективно, так как организация в меньше степени рискует собственными средствами, нежели заёмными, а также цена заёмного капитала становится меньше, что можно выгодно использовать в целях увеличения рентабельности предприятия.

ЧА = (Активы – Задолж.учредителей по вкладам в УК) – (ДО + Кратк.обяз. по займам и кредитам + Кредитор.задолж. + Задолж.учредителям по выплате доходов + Резервы предст.расх. + Прочие КО) = 22 691 231 тыс.руб.

УК = 22 190 000 тыс. руб.

В соответствии с законодательством стоимость ЧА акционерного общества не должна быть меньше его УК .

ЧА ОАО ”Газпромрегионгаз” превышают УК, то есть организация достаточно устойчива.

Разница между стоимостью величины ЧА и УК показывает максимальную величину потерь, которую сможет выдержать общество, прежде чем придётся уменьшить его УК. А значит сумма максимальной величины потерь общества составляет = 501 231 тыс.руб.

СОС = СК – ВА = - 19 226 082 тыс.руб.,

отрицательный показатель характеризует недостаточную финансовую устойчивость общества, так как считается, что СК должен покрывать ВА и хотя бы часть ОА.

Нетто-монетарная позиция = Мон.активы ( ДЗ + КФВ + ДС ) - Мон. обязат.(Кредитор.задолж.) = 3 190 577

положительная нетто-монетарная позиция свидетельствует о том, что общество в состоянии расплатиться по своим обязательствам с кредиторами в установленные сроки.

Производительность труда = 2264 тыс.руб.\чел. – превышает отраслевой уровень

Среднегодовая з\п = 457 тыс.руб.\чел. – превышает средний отраслевой уровень

Вывод:

Предприятие эффективно и финансово устойчиво, несмотря на низкие показатели рентабельности активов и СК, что является следствием кризисных явлений в экономике.

Оценка динамичности организации

Темп прироста валюты баланса = 35 %

Темп прироста выручки = 45 %

Темп прироста ЧП = 10 %

Темп инфляции за 2008 год = 13,5 %

Вывод:

Темп прироста валюты баланса и темп прироста выручки превышают среднегодовой уровень инфляции, кроме показателя темпа прироста ЧП.

Показатели отражают рост в целом по организации.

Инвестиционная привлекательность

Рентабельность СК =0,95%

Темп прироста Выручки = 45 %

Вывод :

Рентабельность очень маленькая с одновременным ростом выручки – предприятие можно отнести к группе ”Лошади”.

Рентабельность активов о.г. = 1 % Рентабельность активов п.г. = 0,9 %

Ставка рефинансирования за 2007 -2008 год = 10,75

Плечо финансового рычага о.г. = Рентаб.активов – средний процент по кредитам = 1 – 10,75 = - 9,75 %

Плечо финансового рычага п.г. = 0,9 – 10,75 = - 9,85 %

Это значит, что доходность компании не покрывает затрат на получение источников финансирования своей деятельности, что негативно характеризует финансово-экономическое состояние компании.

Плечо финансового рычага = ЗС\СС

Плечо фин.рычага п.г. = 0,78 Плечо фин.рычага о.г. = 1,39

Следовательно, финансовая деятельность организации активна, организация много привлекает заёмных средств и имеет растущую динамику. Это снова можно объяснить тем, что в период кризиса организация может испытывать недостаток в финансовых ресурсах и активно привлекает и пользуется заёмными средствами, что в общем очень продуктивно, так как стоимость денег снижается, и организация может использовать данный фактор в свою пользу, увеличивать оборачиваемость, повышать рентабельность собственных средств за счёт заёмных, чем она активно и занимается.

Рентабельность продаж = П продаж\ Выручка

Рентаб.продаж п.г. = 6 % Рентаб.продаж о.г. = 14 ,5 %

Рентабельность продаж в предыдущем году не превышает среднего показателя в 10%, а в отчётном году превышает, что характеризует положительную динамику. А также характеризует увеличение объёма продаж, что может говорить об успешном продвижении на рынке, об укреплении имиджа компании и об уверенной позиции на рынке.

Но также это может свидетельствовать, что организация старается восполнить финансовые потери от падения ликвидности финансовых средств в связи с кризисом путём увеличения объёма производства и продаж.

Общий вывод:

ОАО ”Газпромрегионгаз” относится к крупному предприятию на региональном и федеральном уровне, экономический рост мало заметен, но предприятие остаётся финансово-эффективным, устойчивым и инвестиционно-привлекательным.

II) Анализ ликвидности баланса (имущественный подход)

Анализ ликвидности баланса с использованием имущественного подхода заключается в оценке сбалансированности активов и пассивов по срокам и ориентирован на кредиторов.

В основе анализа ликвидности баланса лежит ”золотое правило финансирования”:

1) Пассив – это причина, актив – следствие.

Привлечённые в пассив источники определяют возможности организации по формированию активов. При этом устойчивые источники финансируют активы с длительным сроком использования , а краткосрочные пассивы – с коротким сроком использования.

2) Сроки привлечения источников финансирования должны превышать сроки размещения средств в активы. Такое превышение обеспечивает возможность для организации погашать свои обязательства по мере естественного хода преобразования активов в денежные средства.

| АКТИВ | П.Г. | О.Г. | ПАССИВ | П.Г. | О.Г. |

| А4 (Внеоборотные активы) | 29334103 | 41917313 | П4 (Капитал и резервы) | 22567126 | 22758823 |

| A3 (Запасы и НДС по приобретенным ценностям) | 1195714 | 1420688 | П3 (Долгосрочные пассивы) | 12591969 | 16560500 |

| A2 (кратоср.Дебиторская задолженность) | 7270344 | 7318467 | П2 (Краткосрочные пассивы: кредиты и займы) | 63143 | 7147564 |

| A1 (Денежные средства, краткосрочные финансовые вложения, прочие) | 2276707 | 3585708 | П1 (Кредиторская задолженность и прочие краткосрочные обязательства) | 4854630 | 7775289 |

| БАЛАНС | 40076868 | 54242176 | БАЛАНС | 40076868 | 54242176 |

| П.Г. | О.Г. | ||

| Соотношение П.Г. | Влияние | Соотношение О.Г. | Влияние |

| A4 > П4 | отриц. | A4 > П4 | отриц. |

| А3 < П3 | отриц. | А3 < П3 | отриц. |

| А2 > П2 | полож. | А2 > П2 | полож. |

| А1 < П1 | отриц. | А1 < П1 | отриц. |

Вывод:

1. Самые надёжные источники финансирования (СК): не обеспечивает (не покрывает) внеоборотные активы. Это отражает финансовую неустойчивость организации.

2. Долгосрочные обязательства также недостаточно финансируют запасы, не покрывают их стоимость. Это говорит, о том организация не в состоянии погасить свои долгосрочные обязательства.

3. Краткосрочные займы и кредиты достаточно покрывают дебиторскую задолженность. Это говорит о ликвидности баланса.

Но правило ”Золотого финансирования” соблюдается лишь в отчётном году, в предыдущем году в структуре краткосрочных пассивов кредитов и займов было очень мало, чтобы поддерживать ликвидность баланса.

Похожие работы

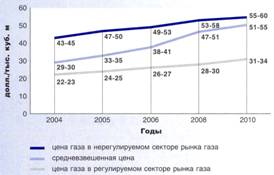

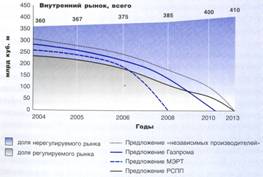

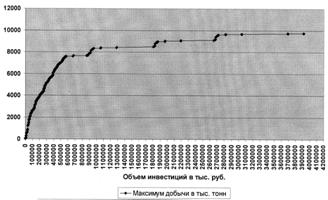

... значений добычи при заданных уровнях инвестирования для ДАО Пурнефтегаз. СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ: 1. Баранов В.Н. «Независимые производители и перспективы развития газовой отрасли России». 2. Сборник докладов и выступлений « Развитие российского рынка газа: ценообразование и перспективы биржевой торговли» 3. Язев В. «Природный газ». 4. Ермолов О.В., Миловидов К.Н., Чугунов Л.C., ...

0 комментариев