Содержание

Введение.

1.Анализ текущей финансовой политики предприятия.

2.Анализ производственной программы предприятия.

3.Рекомендации по формированию оборотных активов предприятия и источников их формирования.

Заключение.

Список использованной литературы.

Приложение 1.

Введение

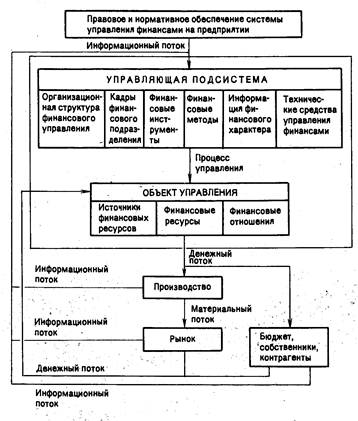

Финансовый менеджмент является частью общего управления предприятием. Финансовый менеджмент – это профессиональная управленческая деятельность по оценке производственных и финансовых направлений деятельности хозяйствующего субъекта в контексте окружающей среды, организации денежных потоков предприятия, формированию и использованию капитала, денежных доходов и фондов, необходимых для достижения стратегических и тактических целей развития предприятия.

Основная задача финансового менеджмента – принятие решений по обеспечению наиболее эффективного движения финансовых ресурсов между фирмой и источниками её финансирования как внешними, так и внутрифирменными.

Конкретные формы и методы реализации функций и решения задач финансового менеджмента определяются финансовой политикой предприятия.Разработка и осуществление финансовой политики занимают существенное место в общем механизме централизованного управления. Финансовая политика предприятия определяет дальнейший вектор развития организации.

Поэтому тема данной курсовой работы представляется нам особо актуальной.

Определим объект, предмет, цели и задачи курсовой работы.

Объектом исследования является деятельность предприятия. Предметом исследования является финансовая политика предприятия и ее регулирование.

Целью данной курсовой работы является совершенствование текущей политики управления финансами предприятия.

Для достижения цели в работе поставлены и решаются следующие задачи:

1. оценить состояние текущей финансовой политики предприятия;

2. провести анализ текущей производственной программы предприятия и разработать предложения по ее совершенствованию;

3. определить основные направления реализации производственной программы в прогнозном периоде с учетом рекомендуемой политики.

1. Анализ текущей финансовой политики предприятия

В первой части данной курсовой работы проанализируем бухгалтерскую отчетность предприятия за два года.

Определим динамику суммы и структуры оборотных активов. Результаты расчетов представлены в Таблице 1.

Таблица 1.

Динамика суммы и структуры оборотных активов предприятия

(на 31 декабря 2011-13 гг.)

|

Показатель |

Тыс. руб. |

Доля, % |

Темп прироста, % |

|||||

|

11 |

12 |

13 |

11 |

12 |

13 |

12\11 |

13\12 |

|

|

Активы, всего |

6912,901 |

11089,957 |

15902,823 |

100 |

100 |

100 |

60 |

43 |

|

В том числе оборотные активы |

4332,497 |

6112,047 |

8821,533 |

62,67 |

55,11 |

55,47 |

41 |

44 |

|

Коэффициент обеспеченности оборотных активов устойчивыми источниками их финансирования |

Х |

Х |

Х |

63 |

47,6 |

30,4 |

-24,4 |

-36,1 |

|

в том числе по степени ликвидности: |

||||||||

|

-наиболее ликвидные активы |

317,123 |

335,476 |

280,259 |

5 |

3 |

2 |

6 |

-16 |

|

- быстро реализуемые активы |

2081,303 |

3068,773 |

5181,358 |

30 |

28 |

33 |

47 |

69 |

|

- медленно реализуемые активы |

2266,133 |

4267,175 |

5089,269 |

33 |

38 |

32 |

88 |

19 |

|

- трудно реализуемые активы |

1373,781 |

2552,813 |

3258,595 |

20 |

23 |

20 |

86 |

28 |

|

в том числе по видам: - материальные запасы |

1934,071 |

2707,798 |

3359,916 |

27,98 |

24,42 |

21,13 |

40 |

24 |

|

- дебиторская задолженность |

2081,281 |

3068,413 |

5180,138 |

30,11 |

27,67 |

32,57 |

47 |

69 |

|

- денежные активы |

317,123 |

335,476 |

280,259 |

4,58 |

3,03 |

1,76 |

6 |

-16 |

|

- прочие оборотные активы |

0,022 |

0,360 |

1,220 |

0,0003 |

0,0032 |

0,0077 |

1536 |

239 |

Расчет собственных оборотных активов предприятия и коэффициента обеспеченности оборотных активов устойчивыми источниками их финансирования мы проводили следующим образом:

СОА = ОА – ДО – КО, (1)

где СОА – сумма собственных оборотных активов предприятия,

ОА – сумма валовых оборотных активов предприятия,

ДО – долгосрочный заемный капитал, инвестированный в оборотные активы предприятия

КО – краткосрочные (текущие) финансовые обязательства предприятия.

СОА2011 = 4332,497- 361,412-1240,906 = 2730,179 тыс. руб.

СОА2012 = 6112,047 - 1596,559 - 3262,457 = 1253,031 тыс. руб.

СОА2013 = 8821,533 - 3791,144 - 4454,462 = 575,927 тыс. руб.

Куст = (СОС + КК) / ОА, (2)

где КК – краткосрочные кредиты

Куст.2011 = (2730,179+0) / 4332,497 = 0,630162929

Куст.2012 = (1253,031+1657,686) / 6112,047 = 0,476226214

Куст.2013= (575,927+2105,762) / 8821,533 = 0,303993535

По анализу суммы и структуры оборотных активов предприятия за 2011-2013 годы, заключаем, что за исследуемый промежуток времени оборотные активы увеличиваются в номинальном выражении, но в то же время их доля в общем объеме активов снизилась на 7,2%.

Наибольшую долю в оборотных активах составляет дебиторская задолженность. Дебиторская задолженность ежегодно росла и за 2 года исследуемого периода выросла в 2,5 раза.

Доля запасов в оборотных активах предприятия также значительна. И снова, несмотря на постоянное увеличение номинального значения материальных запасов, можно наблюдать тенденцию к сокращению доли запасов в структуре оборотных активов (за исследуемый период доля запасов снизилась на 6,85 %, а номинальное выражение показателя выросло на 1425,845 тыс. руб.).

Сумма денежных средств предприятия за исследуемый промежуток времени уменьшилась на 2,82%. Это не существенное изменение, которое вполне допустимо.

Снижение доли оборотных средств в активах предприятия свидетельствует о менее мобильной структуре активов, что ухудшает финансовое положение предприятия, так как замедляет оборачиваемость оборотных средств.

Мы распределили средства по активу по уровню убывающей ликвидности и обязательств по пассиву по степени срочности погашения по следующей группировке, представленной в табл.2.

Таблица 2.

Группировка средств и обязательств

|

Актив - по степени ликвидности |

2011 |

2012 |

2013 |

Пассив - по степени срочности |

2011 |

2012 |

2013 |

|

Наиболее ликвидные активы - денежные средства и краткосрочные финансовые вложения |

317123 |

335476 |

280259 |

Наиболее срочные – кредиторская задолженность, прочие краткосрочные пассивы |

1239333 |

1603686 |

2322435 |

|

Быстро реализуемые активы – дебиторская задолженность и прочие оборотные активы |

2081303 |

3068773 |

5181358 |

Краткосрочные пассивы - краткосрочные кредиты и займы |

0 |

1657686 |

2105762 |

|

Медленно реализуемые активы-запасы и долгосрочные финансовые вложения (кроме вкладов в УК) |

2266133 |

4267175 |

5089269 |

Долгосрочные пассивы - долгосрочные кредиты и займы |

361412 |

1596559 |

3791144 |

|

Трудно реализуемые активы - ОС, НМА, дебиторская задолженность >12 мес. и т.д. |

1373781 |

2552813 |

3258595 |

Постоянные пассивы - собственный капитал в полном размере |

5312156 |

6232026 |

7683482 |

Далее необходимо провести анализ динамики суммы и структуры источников финансирования активов в среднегодовом исчислении. Данные для анализа и результаты наших расчетов представлены в Таблице 3.

Таблица 3

Капитал предприятия за 2012 – 2013 гг.

|

Показатели |

Тыс. руб. |

Доля, % |

Темп прироста, % |

||

|

2012 |

2013 |

2012 |

2013 |

||

|

Итого среднегодовая сумма капитала |

9001,429 |

13496,39 |

100 |

100 |

49,94 |

|

1. Капитал и резервы |

5770,762 |

6944,079 |

64,11 |

51,45 |

20,33 |

|

1.1. Уставный капитал |

0,204 |

0,204 |

0,0023 |

0,0015 |

0 |

|

1.2. Добавочный капитал |

101,248 |

95,4115 |

1,12 |

0,71 |

-5,76 |

|

1.3. Резервный капитал |

0,031 |

0,031 |

0,00034 |

0,00023 |

0 |

|

1.4. Нераспределенная прибыль |

5669,279 |

6848,4325 |

62,98 |

76,08 |

19,70 |

|

2. Долгосрочные обязательства |

978,9855 |

2693,8515 |

10,88 |

29,93 |

175,17 |

|

2.1. Долгосрочные заемные средства |

978,9855 |

2693,8515 |

10,88 |

29,93 |

175,17 |

|

2.2. Прочие долгосрочные обязательства |

- |

- |

|||

|

3. Краткосрочные обязательства |

2251,6815 |

3858,5495 |

25,01 |

28,59 |

71,36 |

|

3.1. Краткосрочные заемные средства |

828,843 |

1881,724 |

9,21 |

20,90 |

127,03 |

|

3.2. Кредиторская задолженность |

1421,5095 |

1963,0605 |

15,79 |

21,81 |

38,10 |

|

3.3. Прочие краткосрочные обязательства |

1,329 |

13,675 |

0,015 |

0,1 |

928,97 |

|

Показатели структуры капитала: |

|||||

|

- коэффициент автономии |

хх |

хх |

64,11 |

51,45 |

-19,75 |

|

- коэффициент финансовой активности( плечо финансового рычага) |

хх |

хх |

55,96 |

94,16 |

68,26 |

|

- коэффициент финансовой устойчивости |

хх |

хх |

75 |

71,4 |

-4,80 |

|

- коэффициент финансирования |

хх |

хх |

178,7 |

106,2 |

-40,57 |

|

- коэффициент маневренности собственного капитала |

хх |

хх |

34,5 |

13,17 |

-61,83 |

Коэффициент автономии (финансовой независимости или концентрации собственного капитала) был рассчитан следующим образом:

Ка = Собственный капитал (СК) / Валюта баланса (ВБ) (3)

Ка2012=5770,762/9001,429=0, 6411

Ка2012=6944,079/13496,39=0, 5145

Коэффициент автономии свидетельствует о перспективах изменения финансового положения предприятия в ближайший период. В данном случае, произошло снижение коэффициента автономии, что говорит об увеличении зависимости организации от заемных источников финансирования. Финансовое положение предприятия стало менее стабильно. Но в любом случае, значение коэффициента все еще оптимально – сумма собственных средств организации составляет чуть больше 50% от суммы всех источников финансирования.

Коэффициент финансовой устойчивости был определен нами следующим способом:

Кфу = (СК + Долгосрочные кредиты (ДК)) / ВБ (4)

Кфу2012=(5770,762+978,9855)/ 9001,429=0,749853

Кфу2013=(6944,079+2693,8515)/ 13496,39=0,714112

Финансовая устойчивость означает финансовую независимость компании и показывает, насколько платежеспособна организация в длительном периоде времени. Коэффициента финансовой устойчивости снизился, что говорит об уменьшении финансовой независимости предприятия Рекомендуемое значение коэффициента не менее 0,75. Если значение ниже рекомендуемого, то это вызывает тревогу за устойчивость компании (как в нашем случае 0,71).

Проанализируем коэффициент финансовой активности (плечо финансового рычага):

Кфа = Заемный капитал (ЗК) / СК (5)

Кфа2012=(978,9855+828,843+1421,5095)/5770,762=0,5596

Кфа2013=(2693,8515+1881,724+1963,0605)/6944,079=0,941613

Коэффициент финансовой активности (плечо финансового рычага) отражает соотношение собственных и заемных средств организации. Значение коэффициента выросло на 0,38. Это достаточно существенное изменение. Это может говорить, о значительном увеличении доли заемных средств. Если в 2012 году доля заемных средств составляла 56% от собственного капитала, то в 2013 году - 94%.

Коэффициент финансирования был рассчитан следующим образом:

Кф = СК / ЗК (6)

Кф2012=5770,762/(978,9855+828,843+1421,5095) = 1,7869799

Кф2013=6944,079/ (2693,8515+1881,724+1963,0605)= 1,06200727

Коэффициент финансирования соответственно снизился. Но величина коэффициента в 2013 году составляла 1,06, что еще больше 1. Это означает то, что платежеспособность предприятия снизилась, но ситуация опасности неплатежеспособности еще не настала.

Коэффициент маневренности собственного капитала мы рассчитали следующий образом:

Км = СОС / СК (7)

Км2012=1991,605/5770,762=0,34512

Км2013=914,479 /6944,079=0,1317

Коэффициент маневренности собственного капитала отражает мобильность собственных источников активов предприятия. Коэффициент маневренности за исследуемый период уменьшился на 0,22 (или в 2,5 раза). Мобильности собственного капитала значительно снизилась. Так как оптимальный уровень коэффициента 0,5, а в данном случае значение коэффициента существенно отклоняется от нормы (на 0,37), то для деятельности предприятия характерна весьма низкая мобильность собственного капитала.

Исходя из всего вышесказанного, можно сделать вывод, что финансовое положение предприятия за исследуемый период 2012-2013 годов ухудшилось.

Проведем анализ динамики оборачиваемости оборотных активов. Данные для анализа и результаты расчетов представлены в виде табл. 4.

Таблица 4

Динамика оборачиваемости оборотных активов предприятия

(за 2012-2013 гг.)

|

Показатель |

Значение |

Темп при- роста, % |

|

|

2012 |

2013 |

||

|

Среднегодовая сумма оборотных активов, тыс. руб. |

5222,081 |

7466 |

43 |

|

в том числе по видам: - среднегодовая сумма материальных запасов |

2320,9345 |

3033,857 |

31 |

|

- среднегодовая сумма дебиторской задолженности |

2574,847 |

4124,2755 |

|

|

- среднегодовая сумма денежных активов |

326,2995 |

307,8675 |

-5,65 |

|

Среднегодовая сумма кредиторской задолженности, тыс. руб. |

1421,5095 |

1963,0605 |

38,1 |

|

Выручка, тыс. руб. |

18847,138 |

26029,972 |

38 |

|

Себестоимость производства и реализации, тыс. руб. |

14953,592 |

21751,417 |

45,46 |

|

Соотношение темпов прироста оборотных активов и выручки, % |

Х |

Х |

113 |

|

Соотношение темпов прироста дебиторской задолженности и выручки, % |

Х |

Х |

158 |

|

Соотношение темпов прироста материальных запасов, % |

Х |

Х |

81 |

|

Оборачиваемость, раз: |

|||

|

- оборотных активов |

3,61 |

3,49 |

-3,3 |

|

- материальных запасов |

6,44 |

7,17 |

11,34 |

|

- дебиторской задолженности |

7,32 |

6,31 |

-13,79 |

|

- денежных активов |

57,76 |

84,55 |

46,38 |

|

- кредиторской задолженности |

10,52 |

11,08 |

5,32 |

|

Период оборота, дней: |

|||

|

- оборотных активов |

101,13 |

104,69 |

3,52 |

|

- материальных запасов |

56,65 |

50,91 |

-10,13 |

|

- дебиторской задолженности |

49,87 |

57,83 |

15,96 |

|

- денежных активов |

6,32 |

4,32 |

-31,65 |

|

- кредиторской задолженности |

34,7 |

32,94 |

-5,07 |

|

Продолжительность операционного цикла, дней |

106,52 |

108,74 |

2,08 |

|

Продолжительность финансового цикла, дней |

71,82 |

75,8 |

5,54 |

Рассчитаем полную себестоимость производства и реализации продукции:

Сполная = Себестоимость + Коммерческие расходы +Управленческие расходы (7)

Сполная2012=9915,291+3861,676+1176,625= 14953,592 тыс.руб.

Сполная2013=13989,143+6247,930+1514,344= 21751,417 тыс.руб.

Расчет показателей оборачиваемости и периода оборота был проведен нами отдельно. Для расчета периода оборота мы выбрали формулу, в которой учтены все 365 дней в году. Итоги расчетов представлены в Таблице 5.

Таблица 5.

Показатели оборачиваемости и периода оборота оборотных активов за 2012-2013 гг.

|

Показатели |

Оборачиваемость |

Период оборота |

||

|

2012 |

2013 |

2012 |

2013 |

|

|

Оборотные активы |

3,61 |

3,49 |

101,13 |

104,69 |

|

Запасы |

6,44 |

7,17 |

56,65 |

50,91 |

|

Дебиторская задолженность |

7,32 |

6,31 |

49,87 |

57,83 |

|

Денежные активы |

57,76 |

84,55 |

6,32 |

4,32 |

|

Кредиторская задолженность |

10,52 |

11,08 |

34,7 |

32,94 |

Показатели оборачиваемости оборотных средств отражают их эффективность использования. Чем длиннее цикл оборота оборотных средств и чем дольше они находятся на любой его стадии, тем менее эффективно работают средства предприятия.

Это и наблюдается в нашем случае. Период оборота оборотных активов увеличился на 3,5 дня, что свидетельствует о снижении эффективности использования оборотных активов предприятия.

Период оборота оборачиваемости запасовсократился на 5,5 дней. Это говорит о повышении эффективности использования запасов предприятия. Или это может свидетельствовать об относительном уменьшении производственных запасов или повышении спроса на готовую продукцию.

Увеличение периода оборота дебиторской задолженности (на 8 дней) может сигнализировать о сокращении числа неплатежеспособных клиентов или может быть связан с переходом компании к более жесткой политике взаимоотношений с клиентами, направленной на расширение доли рынка.

Период оборачиваемости денежных активов уменьшился на 2 дня. Это положительная тенденция. Так как увеличение коэффициента оборачиваемости денежных средств свидетельствует о притоке денежных средств, обеспечивающих покрытие текущих обязательств предприятия.

Расчет продолжительности операционного и финансового цикла был проведен следующим образом:

ТОЦ = ТМЗ + ТД (8)

где ТОЦ - продолжительность операционного цикла предприятия, в днях;

ТМЗ - продолжительность оборота запасов сырья, материалов и других материальных факторов производства в составе оборотных активов, в днях;

ТДЗ - продолжительность инкассации дебиторской задолженности, в днях.

ТФЦ = ТОЦ - ТКЗ, (9)

где ТКЗ - период оборота кредиторской задолженности, в днях.

ТОЦ2012 = 56,65+49,87=106,52

ТОЦ2013= 50,91+57,83=108,74

ТФЦ2012 = 106,52-34,7=71,82

ТФЦ2013 = 108,74-32,94=75,8

Операционный цикл характеризует общее время, в течение которого финансовые ресурсы омертвлены в запасах и дебиторской задолженности. И увеличения его значения представляет собой негативное явление.

Финансовый цикл предприятия представляет собой период полного оборота денежных средств, инвестированных в оборотные активы, начиная с момента погашения кредиторской задолженности за полученные сырье, материалы и полуфабрикаты, и заканчивая инкассацией дебиторской задолженности за поставленную готовую продукцию. Рост данного показателя тоже является негативным явлением.

Чаще всего рост показателей операционного и финансового циклов объясняется замедлением производственного процесса. Что ухудшает финансовое положение предприятия.

Необходимо провести анализ динамики эффективности использования оборотных активов. Результаты наших расчетов приведены в Таблице 6.

Таблица 6

Динамика рентабельности оборотных активов предприятия (за 2012-2013 гг.)

|

Показатель |

Значение |

Темп при- роста, % |

|

|

2012 |

2013 |

||

|

Среднегодовая сумма оборотных активов, тыс. руб. |

5222,081 |

7466 |

42,97 |

|

Выручка, тыс. руб. |

18847,138 |

26029,972 |

38,11 |

|

Полная себестоимость, тыс. руб. |

14953,592 |

21751,417 |

45,46 |

|

Прибыль от реализации продукции, тыс. руб. |

3893546 |

4278555 |

9,89 |

|

Оборачиваемость оборотных активов, раз |

3,6 |

3,5 |

-2,78 |

|

Рентабельность реализации продукции, % |

20,66 |

16,44 |

-20,43 |

|

Рентабельность оборотных активов, % |

74,56 |

57,31 |

-23,14 |

Рентабельность реализации продукции и рентабельность оборотных активов были рассчитаны нами по следующим формулам:

![]() (10)

(10)

![]() (11)

(11)

Чтобы оценить эффективность деятельности предприятия используют показатели рентабельности реализации продукции и рентабельности оборотных активов.

Рентабельности реализации продукции за исследуемый период снизилась. Это говорит о том, что чистая прибыль, которую принес каждый рубль реализованной продукции, уменьшилась. Таким образом, чистая прибыль предприятия снизилась.

Рентабельность оборотных активов также снизилась, а так как она отражает эффективность использования оборотных активов предприятия и показывает, какую прибыль получает предприятие с каждого рубля, вложенного в оборотные активы предприятия, то делаем вывод, что оборотные активы стали приносить предприятию меньше прибыли.

Далее проведем анализ динамики источников финансирования оборотных активов предприятия за 2011-2013 годы. Данные отражены в таблице 7.

Таблица 7

Динамика источников финансирования оборотных активов предприятия

(на 31 декабря 2011-13 гг.)

|

Показатель |

Тыс. руб. |

Темп прироста, % |

|||

|

11 |

12 |

13 |

12\11 |

13\12 |

|

|

Оборотные активы |

4332,497 |

6112,047 |

8821,533 |

41,07 |

44,33 |

|

Краткосрочные заемные средства |

1240,906 |

3262,457 |

4454,462 |

162,9 |

36,54 |

|

Чистые оборотные активы |

3091,591 |

2849,590 |

4367,071 |

-7,83 |

53,25 |

|

Долгосрочные заемные средства |

361,412 |

1596,559 |

3791,144 |

341,76 |

137,46 |

|

Собственные оборотные активы |

2730,179 |

1253,031 |

575,927 |

-54,10 |

-54,04 |

Рассчитаем чистые оборотные активы (или чистый рабочий капитал):

ЧОА = ОА – КО (12)

ЧОА2011 = 4332,497-1240,906=3091,591

ЧОА2012 = 6112,047-3262,457=3091,591

ЧОА2013 = 8821,533-4454,462=3091,591

Оборотные активы предприятия ежегодно растут, но это в основном происходит за счет роста краткосрочных и долгосрочных заемных средств.

За анализируемый период происходит уменьшение суммы собственных оборотных активов и его доли в оборотных активах, это негативное явление, которое свидетельствует о снижении самофинансирования оборотных активов предприятием.

Все это свидетельствует об увеличении зависимости организации от заемных источников финансирования.

Проведем анализ динамики ликвидности баланса. Данные для анализа и результаты расчетов представлены в виде табл. 8. Расчеты были проведены на основе табл.2.

Таблица 8

Динамика показателей ликвидности баланса предприятия

(на 31 декабря 2011-2013 гг.)

|

Показатель |

Значение, ед. |

Темп при- роста, % |

|||

|

11 |

12 |

13 |

12\11 |

13\12 |

|

|

Общий показатель ликвидности |

1,511856 |

1,081923 |

0,974529 |

-28,44 |

-9,93 |

|

Коэффициент абсолютной ликвидности |

0,255882 |

0,102863 |

0,06329 |

-59,80 |

-38,47 |

|

Коэффициент быстрой ликвидности |

1,935255 |

1,043809 |

1,233373 |

-46,06 |

18,16 |

|

Коэффициент текущей ликвидности |

3,763766 |

2,352208 |

2,38266 |

-37,50 |

1,29 |

Общий показатель ликвидности снижался за период 2011-2013 годов. Норма по данному показателю составляет 1, отклонение от нормы незначительно. Но ежегодно показатель уменьшается, что является негативной тенденцией.

Коэффициент абсолютной ликвидности в 2011 году был еще в пределах нормы. Но уже после 2011 года коэффициент абсолютной ликвидности отклонялся от нормы. За исследуемый период времени данный коэффициент уменьшился более, чем в 4 раза. Это означает то, что при необходимости предприятие не сможет погасить в ближайшее время краткосрочную задолженность за счет денежных средств.

Коэффициент быстрой ликвидности в 2011 году был выше желательного. В 2012 году показатель уменьшился почти вдвое, но в 2013 году он снова увеличился. Значение коэффициента быстрой ликвидности на конец исследуемого периода уже было ниже желательного, но, тем не менее, в пределах допустимого.

Так как коэффициент быстрой ликвидности показывает, какая часть краткосрочных обязательств может быть медленно погашена за счет денежных средств и поступлений по расчетам, то опять же при необходимости погасить краткосрочные обязательства, предприятие сможет погасить долю меньше, чем могло несколько лет назад.

В 2011 году коэффициент текущей ликвидности был более 3, а это, как правило, говорит о нерациональном использовании средств предприятия. В 2012-2013 году коэффициент текущей ликвидности уменьшился, и был в пределах нормы. Это может говорить о повышении рациональности использования средств предприятия.

2. Анализ производственной программы предприятия

Во второй главе проведем анализ производственной программы предприятия. Для анализа производственной программы фирмы выявим информацию об объемах продаж, себестоимости и структуре затрат по каждой из десяти продуктов, которые производит предприятие.

Выручка, себестоимость, прибыль, переменные и постоянные затраты по всем десяти продуктам, которые производит предприятие, за 2012 и 2013 годы указаны в приложении 1.

На основе финансовых показателей о производстве и реализации по 10 продуктам мы составили управленческую форму отчета о прибылях и убытках предприятия за 2013 год. (См. Таблицу 9)

Таблица 9

Управленческая форма отчета о финансовых результатах предприятия

за 2013 год

|

Наименование продукции |

Продукт №1 |

Продукт №2 |

Продукт №3 |

Продукт №4 |

Продукт №5 |

Продукт №6 |

Продукт №7 |

Продукт №8 |

Продукт №9 |

Продукт №10 |

Итого |

|

Объем реализации |

3123596,64 |

3904495,80 |

3123596,64 |

2602997,20 |

1301498,60 |

3904495,80 |

1301498,60 |

1822098,04 |

2602997,20 |

2342697,48 |

26029972,00 |

|

Себестоимость |

3262712,55 |

3697740,89 |

3262712,55 |

1740113,36 |

1522599,19 |

2175141,70 |

1087570,85 |

2175141,70 |

1305085,02 |

1522599,19 |

21751417,00 |

|

- переменные затраты |

2610170,04 |

1848870,45 |

978813,77 |

1218079,35 |

609039,68 |

1305085,02 |

978813,77 |

435028,34 |

652542,51 |

1065819,43 |

11702262,35 |

|

- постоянные затраты |

652542,51 |

1848870,45 |

2283898,79 |

522034,01 |

913559,51 |

870056,68 |

108757,09 |

1740113,36 |

652542,51 |

456779,76 |

10049154,65 |

|

Прибыль от продаж |

-139115,91 |

206754,91 |

-139115,91 |

862883,84 |

-221100,59 |

1729354,10 |

213927,75 |

-353043,66 |

1297912,18 |

820098,29 |

4278555 |

|

Рентабельность продаж, % |

-4,45 |

5,30 |

-4,45 |

33,15 |

-16,99 |

44,29 |

16,44 |

-19,38 |

49,86 |

35,01 |

16,44 |

|

Вклад на покрытие |

513426,60 |

2055625,36 |

2144782,88 |

1384917,85 |

692458,92 |

2599410,78 |

322684,84 |

1387069,70 |

1950454,69 |

1276878,05 |

14327709,65 |

|

Коэффициент вклада на покрытие, раз |

0,164 |

0,526 |

0,687 |

0,532 |

0,532 |

0,666 |

0,248 |

0,761 |

0,749 |

0,545 |

0,550 |

|

Точка безубыточности |

3969953,24 |

3511781,40 |

3326200,83 |

981179,54 |

1717064,20 |

1306885,65 |

438654,62 |

2285867,21 |

870856,59 |

838057,16 |

18256875,70 |

|

Запас финансовой прочности, % |

-27,10 |

10,06 |

-6,49 |

62,31 |

-31,93 |

66,53 |

66,30 |

-25,45 |

66,54 |

64,23 |

29,86 |

|

Эффект операционного рычага, раз |

-3,69 |

9,94 |

-15,42 |

1,60 |

-3,13 |

1,50 |

1,51 |

-3,93 |

1,50 |

1,56 |

3,35 |

Точка безубыточности- это минимальный объём производства и реализации товаров (работ, услуг), при котором расходы будут компенсированы доходами, а при производстве и реализации каждой последующей единицы продукции организация начинает получать прибыль.

Сравнивая выручку от реализации каждого продукта и точку безубыточности, определяем, что выручка от продажи продуктов № 1, 3, 5 и 8 ниже точки безубыточности. Это говорит об убыточности производства данных продуктов.

Проанализировав прибыль от продаж по всем десяти продуктам, снова заключаем, что предприятию невыгодно производство продуктов №1, 3, 5 и 8. Т.е. предприятию необходимо сокращать их производство.

Самый невыгодный для производства- продукт №8, а самый выгодный – продукт №6. Прибыль от продаж продукта №6 в 2013 году составила 1729354,10 руб., а убыток от продаж продукта №8 составил - 353043,66 руб.

В 2014 году планируется сократить производство продукта №8 и увеличить производство продуктов №6 в одинаковой пропорции на 40%.

Необходимо спрогнозировать новые значения выручки от реализации продукции и переменных затрат. Данные расчеты представлены в приложении 1, в таблице данных о производственной деятельности предприятия за 2012-2014 годы, в столбце за 2014 год.

Составим прогнозный отчет о финансовых результатах предприятия на 2014 год. (См. Таблицу 10). Выручка и себестоимость были определены в соответствии с данными прогнозной управленческой формы отчета о финансовых результатах (приложение 1). Прочие доходы и расходы мы оставили неизменными. Налог на прибыль, в соответствиями с требованиями современного российского законодательства, составил 20% от прибыли.

Таблица 10

Прогнозный отчет о финансовых результатах предприятия

|

Показатель |

2013 |

2014 |

|

Выручка (нетто) |

26029972 |

26862931,10 |

|

Себестоимость |

13989143 |

14337165,7 |

|

Валовая прибыль |

12040829 |

12525765,4 |

|

Коммерческие расходы |

6247930 |

6247930 |

|

Управленческие расходы |

1514344 |

1514344 |

|

Прибыль от продаж |

4278555 |

4763491,4 |

|

Прочие доходы и расходы |

||

|

Проценты к получению |

6121 |

6121 |

|

Проценты к уплате |

273763 |

273763 |

|

Прочие доходы |

1377864 |

1377864 |

|

Прочие расходы |

2577542 |

2577542 |

|

Прибыль (убыток) до налогообложения |

2811235 |

3296171,4 |

|

Текущий налог на прибыль |

562247 |

659234,28 |

|

Чистая прибыль (убыток) отчетного периода |

2248988 |

2636937,12 |

Согласно прогнозному отчету о финансовых результатах предприятия, в 2014 году ожидается увеличение выручки (на 832959,1 руб.). Значение себестоимости изменится на 348022,7 руб., произойдет увеличение валовой прибыли предприятия и прибыли от продаж соответственно на 484936,4 руб.

Безусловно, предприятию придется выплатить большую сумму налога из-за увеличения прибыли. Разница составит 96987,28 руб. Но, тем не менее, чистая прибыль прогнозируемого периода 2014 года возрастет на 387949,1 руб.

Таким образом, заключаем, что при изменении производственной программы в 2014 году, можно ожидать улучшения финансового положения предприятия.

3. Рекомендации по формированию оборотных активов предприятия и источников их формирования

В третьей главе нам потребуется разработать рекомендации по формированию оборотных активов и источников их формирования.

Определим среднегодовые суммы оборотных активов, запасов и затрат, дебиторской задолженности и денежных средств за 2012-2013 год.

Вычислим среднегодовую сумму запасов:

Коб.запасов = Себестоимость / Запасы (13)

Запасы среднегодовые = Себестоимость 2014 / Коб.запасов (14)

Коб.запасов=21751417/3359916=6,47

Запасы среднегодовые = 22099439,7/6,47=3415678,47

Вычислим среднегодовую сумму дебиторской задолженности:

Коб.дз = Выручка / Дебиторская задолженность (15)

ДЗ среднегодовая = Выручка 2014 / Коб.дз (16)

Коб.дз=26029972/5180138=5,02

ДЗ среднегодовая = 26862931,10/5,02=5351181,49

Вычислим среднегодовую сумму денежных средств:

Коб.дс = Выручка / Сумма денежных средств (17)

ДС среднегодовые = Выручка 2014 / Коб.дс (18)

Коб.дс =26029972/280259=92,88

ДС среднегодовые =26862931,10/92,88=289221,91

Вычислим среднегодовую сумму оборотных активов:

Коб.оа = Выручка / Оборотные активы (19)

ОА среднегодовые = Выручка 2014 / Коб.оа (20)

Коб. = 26029972/8821533=2,95

ОА среднегодовые = 26862931,10/2,95=9106078,34

Определим сумму прочих оборотных активов:

Прочие ОА = ОА среднегодовые - Запасы среднегодовые - ДЗ среднегодовая- - ДС среднегодовые (21)

Прочие ОА= 9106078,34-3415678,47-5351181,49-289221,91=49996,47

Рассчитаем планируемую среднюю сумму кредиторской задолженности:

Коб.кз = Себестоимость / Кредиторская задолженность (22)

КЗ среднегодовая = Себестоимость 2014 /К об.кз (23)

Коб.кз.средн.=21751417/2322435=9,37

КЗ среднегодовая = 22099439,7/9,37=2358531,45

Рассчитаем значения запасов, дебиторской задолженности, денежных средств, оборотных активов, прочих оборотных активов и кредиторской задолженности на конец 2014 года.

Показ.к.г. = Показ.ср.*2 – Показ.н.г. (24)

Запасы на к.п.= 3415678,47*2-3359916=3471440,94

ДЗ на к.п.= 5351181,49*2-5180138=5522224,98

ДС на к.п.= 289221,91*2-280259=298184,82

ОА на к.п.= 9106078,34*2-8821533=9390623,68

Прочие ОА на к.п.= 49996,47*2-1220=98772,94

КЗ на к.п.= 2358531,45*2-2322435=2394627,9

Что касается внеоборотных активов, предположим, что изменение производственных мощностей не потребуется.

Спрогнозируем источники финансирования оборотных активов (т.е. статьи пассива баланса) на 2014 год. Рекомендуемой политикой финансирования оборотных активов является нормативная политика, представленная в таблице 11.

Таблица 11

Нормативная политика финансирования оборотных активов

|

Нормативная политика |

|

|

СКиР = ВнА + 0,1 ОА = 7081290+0,1*9390623,68=8020352,368 |

|

|

ДО = 0,4 ОА = 0,4*9390623,68=3756249,472 |

|

|

КО = 0,5 ОА = 0,5*9390623,68=4695311,84 |

|

Определим также нераспределенную прибыль:

Нер.приб.= СКиР-УК-ДК-РК (25)

Нер.приб.= 8020352,368-204-91817-31=7928300,368

Так как доходы будущих периодов остаются неизменными, то:

Краткоср. кред. = КО – КЗ – ДБП (26)

Краткоср.кред. = 4695311,84-2394627,9-26265=2274418,94

На основе сделанных расчетов составим прогнозный баланс предприятия на 2014 год. Он представлен в таблице 12.

Таблица 12

Прогнозный баланс предприятия на 31.12.2014 г.

|

31.12.2013 |

31.12.2014 |

Изменение |

|

|

АКТИВЫ |

|||

|

I. Внеоборотные активы |

7081290 |

7081290 |

0 |

|

II. Оборотные активы |

8821533 |

9390623,68 |

569090,68 |

|

в том числе - запасы и затраты |

3359916 |

3471440,94 |

111524,94 |

|

- дебиторская задолженность |

5180138 |

5522224,98 |

342086,98 |

|

- денежные активы |

280259 |

298184,82 |

17925,82 |

|

- прочие оборотные активы |

1220 |

98772,94 |

97552,94 |

|

Итого активов |

15902823 |

16471913,68 |

569090,68 |

|

ПАССИВЫ |

|||

|

III. Собственный капитал и резервы |

7657217 |

8020352,368 |

363135,368 |

|

в том числе - уставный капитал |

204 |

204 |

0 |

|

- добавочный капитал |

91817 |

91817 |

0 |

|

- резервный капитал |

31 |

31 |

0 |

|

- нераспределенная прибыль |

7565165 |

7928300,37 |

363135,37 |

|

IV. Долгосрочные обязательства |

3791144 |

3756249,472 |

-34894,528 |

|

в том числе - долгосрочные кредиты и займы |

3791144 |

3756249,472 |

-34894,528 |

|

- прочие долгосрочные обязательства |

- |

- |

0 |

|

V. Краткосрочные обязательства |

4454462 |

4695311,84 |

240849,84 |

|

в том числе - краткосрочные кредиты и займы |

2105762 |

2274418,94 |

168656,94 |

|

- кредиторская задолженность |

2322435 |

2394627,9 |

72192,9 |

|

- доходы будущих периодов |

26265 |

26265 |

0 |

|

Итого пассивов |

15902823 |

16471913,68 |

569090,68 |

Для приведения сумм статей баланса в соответствие с рекомендуемыми значениями предприятие должно произвести следующие финансовые действия.

Увеличить долю запасов и затрат на 111524,94 руб.

Для приведения статьи дебиторской задолженности к расчетному значению необходимо реализовать продукцию покупателям на 342086,98 руб. больше.

При повышении реализации продукции увеличивается и значение прочих оборотных активов. Изменение должно составить 97552,94 руб.

Аналогично, при повышении реализации продукции увеличивается значение нераспределенной прибыли. Ее значение должно повыситься на 363135,37 руб.

Чтобы привести в соответствие статью долгосрочных кредитов и займов, необходимо вернуть долгосрочные кредиты и займы на сумму 34894,528 руб.

Также необходимо увеличить статью краткосрочных кредитов и займов на 168656,94 руб., взяв краткосрочный кредит.

Далее на основе прогнозного баланса и отчета о финансовых результатах рассчитаем показатели эффективности хозяйственной деятельности и сравним их с показателями предыдущего года. Данные представлены в виде таблицы 13.

Таблица 13

Прогноз динамики оборачиваемости оборотных активов предприятия на 2014 год

|

Показатель |

Значение |

Темп прироста, % |

|

|

2013 (факт) |

2014 (план) |

||

|

Среднегодовая сумма оборотных активов, тыс. руб. |

7466 |

9106,07834 |

21,97 |

|

в том числе по видам: - среднегодовая сумма материальных запасов |

3033,857 |

3415,67847 |

12,59 |

|

- среднегодовая сумма дебиторской задолженности |

4124,2755 |

5351,18149 |

29,75 |

|

- среднегодовая сумма денежных активов |

307,8675 |

289,22191 |

-6,06 |

|

Среднегодовая сумма кредиторской задолженности, тыс. руб. |

1963,0605 |

2358,53145 |

20,15 |

|

Выручка, тыс. руб. |

26029,972 |

26862,9311 |

3,2 |

|

Себестоимость производства и реализации продукции, тыс. руб. |

21751,417 |

22099,4397 |

1,6 |

|

Прибыль от продаж, тыс. руб. |

4278,555 |

4763,4914 |

11,33 |

|

Оборачиваемость, раз: |

|||

|

- оборотных активов |

3,49 |

2,95 |

-14,61 |

|

- материальных запасов |

7,17 |

6,47 |

-9,76 |

|

- дебиторской задолженности |

6,31 |

5,02 |

-20,44 |

|

- денежных активов |

84,55 |

92,88 |

9,85 |

|

- кредиторской задолженности |

11,08 |

9,37 |

-15,43 |

|

Период оборота, дней: |

|||

|

- оборотных активов |

104,69 |

123,73 |

18,19 |

|

- материальных запасов |

50,91 |

56,41 |

10,81 |

|

- дебиторской задолженности |

57,83 |

72,71 |

25,73 |

|

- денежных активов |

4,32 |

3,93 |

-9,03 |

|

- кредиторской задолженности |

32,94 |

38,95 |

18,26 |

|

Продолжительность операционного цикла, дней |

108,74 |

129,12 |

18,75 |

|

Продолжительность финансового цикла, дней |

75,8 |

90,17 |

18,96 |

|

Рентабельность продаж, % |

16,44 |

17,73 |

7,88 |

|

Рентабельность оборотных активов, % |

57,31 |

52,31 |

-8,72 |

Показатель оборачиваемости оборотных активов уменьшится в 2014 года на 14,61%, а период оборота оборотных активов соответственно увеличился на 18,19 дней. Поэтому заключаем, что эффективность использования оборотных средств в 2014 году по прогнозу снизится.

Также уменьшится показатель рентабельности оборотных активов на 8,72%, что свидетельствует о снижении эффективности предприятия. Это произошло в результате воздействия двух факторов: изменения рентабельности продаж и оборачиваемости активов предприятия.

Но в то же время, показатель рентабельности продаж повыситься (на 1,3%), следовательно, увеличится прибыль с единицы реализованной продукции.

Таким образом, можно сделать вывод, что, несмотря на снижение эффективности использования оборотных средств, финансовое положение предприятия улучшится при изменении производственной программы.

Заключение

В 2012-2013 годах происходило снижение доли оборотных средств в активах предприятия, что свидетельствует о менее мобильной структуре активов. А это ухудшает финансовое положение предприятия, так как замедляет оборачиваемость оборотных средств.

Произошло увеличение зависимости предприятия от заемных источников финансирования. Также для предприятия характерна весьма низкая мобильность собственного капитала.

Увеличились продолжительности операционного и финансового циклов. Рентабельности реализации продукции и рентабельность оборотных активов за исследуемый период снизились, т.е. чистая прибыль предприятия уменьшилась.

Исходя из всего вышесказанного, можно сделать вывод, что финансовое положение предприятия за исследуемый период 2012-2013 годов ухудшилось.

Для улучшения финансового положения предприятия мы разработали и предложили новую производственную программу.

Так как самый невыгодный для производства- продукт №8, а самый выгодный –№6, в 2014 году планируется сократить производство продукта №8 и увеличить производство продукта №6 в одинаковой пропорции на 40%.

Тогда, согласно прогнозному отчету о финансовых результатах предприятия, в 2014 году будет ожидаться увеличение выручки на 832959,1 руб. И чистая прибыль предприятия превысит значения рассматриваемого периода 2012-2013 годов. Прогнозируемая чистая прибыль в 2014году составит 2636937,12 руб., в то время как в 2012 году она составляла 2499874 руб., а в 2013 – 22448988 руб.

В связи с изменением производственной программы необходимо будет привести суммы статей баланса в соответствие с рекомендуемыми значениями. Для этого предприятие должно произвести следующие финансовые действия.

Увеличить долю запасов и затрат на 111524,94 руб.

Для приведения статьи дебиторской задолженности к расчетному значению необходимо реализовать продукцию покупателям на 342086,98 руб. больше.

При повышении реализации продукции увеличивается и значение прочих оборотных активов. Изменение должно составить 97552,94 руб.

Аналогично, при повышении реализации продукции увеличивается значение нераспределенной прибыли. Ее значение должно повыситься на 363135,37 руб.

Чтобы привести в соответствие статью долгосрочных кредитов и займов, необходимо вернуть долгосрочные кредиты и займы на сумму 34894,528 руб.

Также необходимо увеличить статью краткосрочных кредитов и займов на 168656,94 руб., взяв краткосрочный кредит.

В этом случае показатель рентабельности продаж повыситься (на 7,88%), следовательно, увеличится прибыль с единицы реализованной продукции. Показатель рентабельности оборотных активов уменьшится, что будет являться свидетельством увеличения оборотных активов предприятия.

Таким образом, при изменении производственной программы предприятия в указанном выше направлении улучшиться и финансовое положение фирмы.

Список использованной литературы

1. Бахрамов Ю.М. Финансовый менеджмент: Учебник для вузов/ Ю.М.Бахрамов, В.В.Глухов.- 2-е изд..- СПб.: Питер, 2011.- 496 с.

2. Береговой В.А. Теоретические основы финансового менеджмента: Учебное пособие.- СПб.: СПбГИЭУ, 2009.- 118 с.

3. Бригхэм Ю.Ф. Финансовый менеджмент. - 10-е изд. - СПб.: Питер, 2009. – 960 с.

4. Володин А.А. Управление финансами. Финансы предприятий: Учебник. — 2-е изд. // М.: ИИФРА-М. — 510 с. — (Высшее образование), 2011

5. Жилкина А.Н. Управление финансами. Финансовый анализ предприятия: Учебник.- Изд. испр.- М.: ИНФРА-М, 2009.- 332 с.

6. Зайков, В.П. Финансовый менеджмент: теория, стратегия, организация: Учебное пособие / В.П. Зайков, Е.Д. Селезнева, А.В. Харсеева. - М.: Вуз. книга, 2012. - 340 c.

7. Ковалев В.В. Корпоративные финансы и учет: понятия, алгоритмы, показатели: Учебное пособие / В.В.Ковалев, Вит.В.Ковалев.- 2-е изд., перераб. доп..- М.: Проспект, 2011.- 880 с.

8. Корпоративные финансы: Учебник / Под ред. М.В. Романовского, А.И. Вострокнутовой.- СПб: Питер, 2011.- 592 с.

9. Мазурина Т.Ю. Финансы фирмы. Практикум: Учебное пособие/ Гос. Ун-т Управления; Т.Ю. Мазурина, Л.Г. Скамай.- М.: Инфра-М, 2009.- 185 с.

10. Тихомиров Е.Ф. Финансовый менеджмент. Управление финансами предприятия: Учебник.- 3-е изд., испр. и доп..- М.: Академия, 2010.- 384 с.

11. Финансовый менеджмент: Учебник/ Под ред. Н.И.Берзона.- 5-е изд., стер..- М.: Академия, 2009.- 336 с.

12. Финансовый менеджмент. Теория и практика: Учебник/ Финансовая академия при Правительстве РФ; Академия менеджмента и рынка; Ин-т финансового менеджмента; Под ред.Стояновой Е.С.- 6-е изд..- М.: Перспектива, 2008.- 656 с.

Приложение 1.

Данные о производственной деятельности предприятия за 2012-2014 годы

|

доля |

2012 |

2013 |

2014 (прогнозные) |

|

|

Выручка |

||||

|

Продукт № 1 |

0,12 |

2261656,56 |

3123596,64 |

3123596,64 |

|

Продукт № 2 |

0,15 |

2827070,70 |

3904495,80 |

3904495,8 |

|

Продукт № 3 |

0,12 |

2261656,56 |

3123596,64 |

3123596,64 |

|

Продукт № 4 |

0,1 |

1884713,80 |

2602997,20 |

2602997,2 |

|

Продукт № 5 |

0,05 |

942356,90 |

1301498,60 |

1301498,6 |

|

Продукт № 6 |

0,15 |

2827070,70 |

3904495,80 |

5466294,12 |

|

Продукт № 7 |

0,05 |

942356,90 |

1301498,60 |

1301498,6 |

|

Продукт № 8 |

0,07 |

1319299,66 |

1822098,04 |

1093258,824 |

|

Продукт № 9 |

0,1 |

1884713,80 |

2602997,20 |

2602997,2 |

|

Продукт № 10 |

0,09 |

1696242,42 |

2342697,48 |

2342697,48 |

|

Итого: |

18847138 |

26029972 |

26862931,1 |

|

|

Себестоимость |

||||

|

Продукт № 1 |

0,15 |

2243038,80 |

3262712,55 |

3262712,55 |

|

Продукт № 2 |

0,17 |

2542110,64 |

3697740,89 |

3697740,9 |

|

Продукт № 3 |

0,15 |

2243038,80 |

3262712,55 |

3262712,56 |

|

Продукт № 4 |

0,08 |

1196287,36 |

1740113,36 |

1740113,36 |

|

Продукт № 5 |

0,07 |

1046751,44 |

1522599,19 |

1522599,19 |

|

Продукт № 6 |

0,1 |

1495359,20 |

2175141,70 |

2697175,71 |

|

Продукт № 7 |

0,05 |

747679,60 |

1087570,85 |

1087570,86 |

|

Продукт № 8 |

0,1 |

1495359,20 |

2175141,70 |

2001130,36 |

|

Продукт № 9 |

0,06 |

897215,52 |

1305085,02 |

1305085,02 |

|

Продукт № 10 |

0,07 |

1046751,44 |

1522599,19 |

1522599,19 |

|

Итого: |

14953592 |

21751417 |

22099439,7 |

|

|

Прибыль |

||||

|

Продукт № 1 |

18617,76 |

-139115,91 |

-139115,91 |

|

|

Продукт № 2 |

284960,06 |

206754,91 |

206754,90 |

|

|

Продукт № 3 |

18617,76 |

-139115,91 |

-139115,92 |

|

|

Продукт № 4 |

688426,44 |

862883,84 |

862883,84 |

|

|

Продукт № 5 |

-104394,54 |

-221100,59 |

-221100,59 |

|

|

Продукт № 6 |

1331711,5 |

1729354,1 |

2769118,41 |

|

|

Продукт № 7 |

194677,3 |

213927,75 |

213927,74 |

|

|

Продукт № 8 |

-176059,54 |

-353043,66 |

-907871,54 |

|

|

Продукт № 9 |

987498,28 |

1297912,18 |

1297912,18 |

|

|

Продукт № 10 |

649490,98 |

820098,29 |

820098,29 |

|

|

Итого: |

3893546 |

4278555 |

4763491,4 |

|

|

Постоянные затраты |

||||

|

Продукт № 1 |

0,2 |

448607,76 |

652542,51 |

652542,51 |

|

Продукт № 2 |

0,5 |

1271055,32 |

1848870,45 |

1848870,45 |

|

Продукт № 3 |

0,7 |

1570127,16 |

2283898,79 |

2283898,79 |

|

Продукт № 4 |

0,3 |

358886,21 |

522034,01 |

522034,01 |

|

Продукт № 5 |

0,6 |

628050,86 |

913559,51 |

913559,51 |

|

Продукт № 6 |

0,4 |

598143,68 |

870056,68 |

870056,68 |

|

Продукт № 7 |

0,1 |

74767,96 |

108757,09 |

108757,09 |

|

Продукт № 8 |

0,8 |

1196287,36 |

1740113,36 |

1740113,36 |

|

Продукт № 9 |

0,5 |

448607,76 |

652542,51 |

652542,51 |

|

Продукт № 10 |

0,3 |

314025,43 |

456779,76 |

456779,76 |

|

Итого: |

6908559,50 |

10049154,65 |

10049154,65 |

|

|

Переменные затраты |

||||

|

Продукт № 1 |

1794431,04 |

2610170,04 |

2610170,04 |

|

|

Продукт № 2 |

1271055,32 |

1848870,45 |

1848870,45 |

|

|

Продукт № 3 |

672911,64 |

978813,77 |

978813,77 |

|

|

Продукт № 4 |

837401,15 |

1218079,35 |

1218079,35 |

|

|

Продукт № 5 |

418700,58 |

609039,68 |

609039,68 |

|

|

Продукт № 6 |

897215,52 |

1305085,02 |

1827119,028 |

|

|

Продукт № 7 |

672911,64 |

978813,77 |

978813,77 |

|

|

Продукт № 8 |

299071,84 |

435028,34 |

261017,004 |

|

|

Продукт № 9 |

448607,76 |

652542,51 |

652542,51 |

|

|

Продукт № 10 |

732726,01 |

1065819,43 |

1065819,43 |

|

|

Итого: |

8045032,50 |

11702262,35 |

12050285,03 |

Похожие материалы

... менеджмента фирмы и научно обоснованных методов их реализации, но и научных знаний общих закономерностей развития рыночной экономики. 2 Анализ эффективности управления финансами предприятия (на примере ОАО «Нефтекамск-Лада-Сервис») 2.1 Краткая характеристика финансово хозяйственной деятельности ОАО «Нефтекамск-Лада-Сервис» Под финансовым состоянием предприятия понимается способность ...

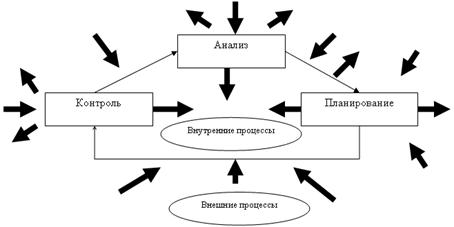

... обеспечение текущей финансово-хозяйственной деятельности; обеспечение участия хозяйствующего субъекта в осуществлении социальной политики. 1.2. СИСТЕМА УПРАВЛЕНИЯ ФИНАНСАМИ НА ПРЕДПРИЯТИИ 1.2.1. СТРУКТУРА И ПРОЦЕСС ФУНКЦИОНИРОВАНИЯ СИСТЕМЫ УПРАВЛЕНИЯ ФИНАНСОВЫМИ РЕСУРСАМИ НА ПРЕДПРИЯТИИ Любой бизнес начинается с постановки и ответа на следующие три ключевые вопроса: каковы должны быть ...

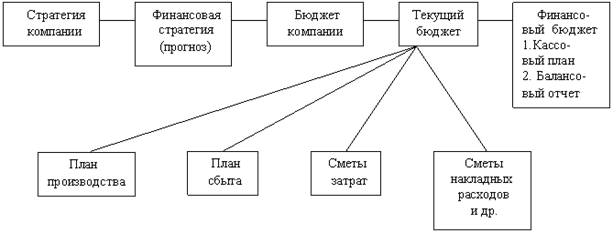

... Это обуславливает необходимость финансового планирования, планирование издержек и прибыли. 2.2 Проблемы бюджетирования на предприятиях Бюджет является центральным моментом всего процесса планирования и управления[32]. В связи с этим многие коммерческие организации пытаются изобрести свою собственную технологию управления финансами, и, не имея фундаментальных знаний, методом проб и ошибок, в ...

... с линейно – функциональной структуры управления на матричную систему управления. 10. Разработанные в дипломной работе решения по совершенствованию организации и управления градообразующим предприятием ОАО «Стройполимеркерамика» позволят предприятию в развивающихся рыночных отношениях, привлечь внешние инвестиции на развитие новых видов производств, на этой основе добиться устойчивого роста ...

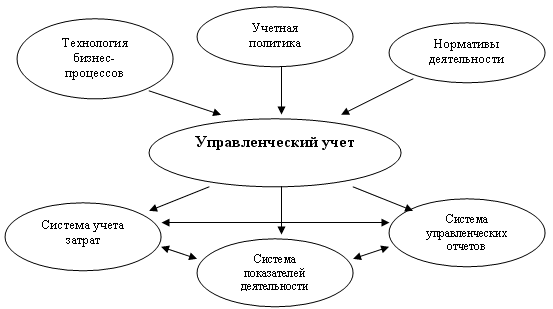

... -костинга в системе стратегического управленческого учета должно носить стратегический оттенок. Система стратегического управленческого учета должна следовать за изменениями времени. 2. Организация управленческого учета на предприятии 2.1 Роль управленческого учета и варианты его организации Необходимость скрупулезного отбора показателей, которые характеризовали бы эффективность ...

0 комментариев