Содержание

Введение …………………………………………………

1 глава: Теоретические аспекты денежного обращения…………………..

1. 1 Нормативно-правовое регулирование денежного обращения в Российской Федерации………………………………………

1. 2 Понятие, цели, задачи, функции денежного обращения в Российской Федерации ……………………………………………………

2 глава: Организация денежного обращения в Пермском крае………………

2. 1 Финансовая характеристика банка………………………………

2. 2 Организация денежного обращения в Пермском крае…………….

Заключение………………..

Список источников…………………………

Введение

Денежное обращение в РФ так и во всем мире стоит особняком в финансовом благосостоянии. Разделение денег на безналичные и наличные является процессом преобразования денежного обращения.

Курсовая работа посвящена общему значению и поиску ответов на поставленный вопрос о «понятие и организации денежного обращения». Денежное обращение в стране неразрывно связано с финансовой системой.

Нужно проанализировать необходимость денежного обращения в масштабах страны, разобраться в каждом аспекте контроля и работы денежного обращения внутри Российской Федераций. Отметим цели, которые решает денежное обращение, среди них отметим удовлетворение в денежных единицах юридических и физических лиц, а также предприятий (заводов); контроль денежной массы в стране; соизмерение новых и старых купюр; поддержания ликвидного уровня рубля на мировом рынке.

Теоретические аспекты денежного обращения

Нормативно-правовое регулирование денежного обращения в РФ

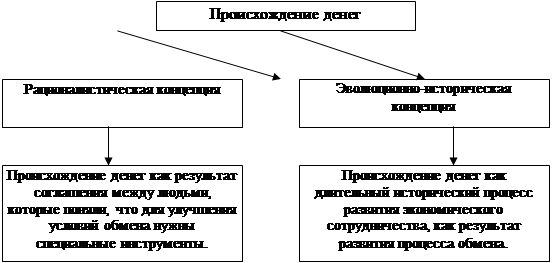

«Денежное обращение – это движение денег во внутреннем экономическом обороте страны, в системе внешнеэкономических связей, в наличной и безналичной форме, обслуживающее реализацию товаров и услуг, а также нетоварные платежи в хозяйстве»[2].

Действенность любой экономической системы измеряется успешным ведением денежного учета внутри субъекта применения, являясь синтезом движения денег внутри экономической системы России.

«Деньги – это специфический товар максимальной ликвидности, который является универсальным эквивалентом стоимости других товаров или услуг»[3].

Внутренняя и внешняя экономика зависит и не может существовать при нехватке денежных единиц. Деньги являются частью рыночной экономики. Деньги, являясь экономической категорией, поддерживают основы регулирования всего социального благосостояния. Единственный важный принцип денег или по-другому денежной массы - быть всегда в кругообороте страны. Этот процесс или принцип передвижения наличных и безналичных денег носит название - денежное обращение.

Денежное обращение постоянно поддерживается Центральным Банком России. Банк проводит печать денежных масс для кругооборота денежных средств.

«Центральный банк Российской Федерации (Банк России) — главный банк первого уровня, главный эмиссионный, денежно-кредитный институт Российской Федерации, разрабатывающий и реализующий во взаимодействии с Правительством России единую государственную кредитно-денежную политику». [4]

Основополагающим законом, предусматривающим нормы регулирования денежного обращения, является Закон РФ "О Центральном Банке РФ (Банке России)" от 2 декабря 1990 года N 394-1, новая редакция которого принята Федеральным законом от 26.04.95 N 65-ФЗ[8].

В статье 29 Федерального Закона. О Центральном Банке Российской Федерации (БАНКЕ РОССИИ) указано что: «Эмиссия наличных денег (банкнот и монеты), организация их обращения и изъятия из обращения на территории Российской Федерации осуществляются исключительно Банком России". [1]

Денежное обращение подразделяется на две категории: наличное и безналичное обращение.

«Наличное денежное обращение России – движение денег в наличной форме при продаже товаров, оказании услуг и осуществлении различных видов платежей на территории Российской Федерации». [5].

Деньги в обороте обслуживаются металлическими монетами и бумажными банкнотами, причем печать этих средств, происходит непрерывно. Деньги выпускаемые, в оборот превращаются, в средства платежа и обмена.

В Российской Федерации организация и учет денежного обращения ведется Банком России в подчинение, которого входят территориальные учреждения и расчетно-кассовые центры. Наличный оборот начало свое действие (существование) после принятия указа Банком России о переводе наличных средств из резервных фондов в оборотные кассы, потом денежная масса отправляется прямиком в банки. Часть денег направляются на операции с межбанковским расчетом, но основная часть уходит на операции с физическими и юридическими лицами (клиентами банка).

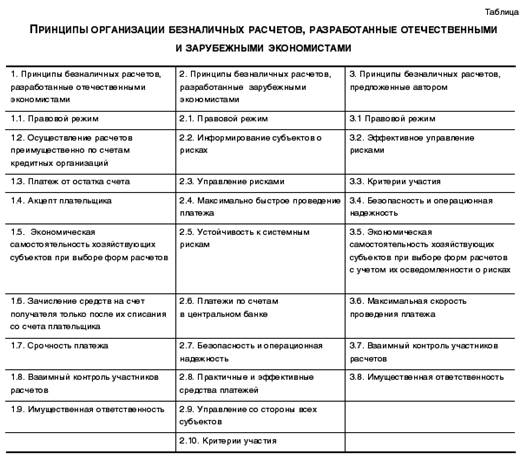

«Безналичное обращение - движение стоимости без участия наличных денег[9]. Большое количество безналичных расчетов внутри страны говорит о его успешной реализации функции денежного оборота. Успешность государства в экономическом плане дает много различных преимуществ, например, желание населения жить и работать именно в ней. Успешное использование безналичных расчетов выбор и желание каждого человека, это упрощает и улучшает сам процесс оплаты товара, делая его удобнее с помощью отказа от бумажных денег или железных монет.

Безналичное денежное обращение России - это своего рода списание определенной самим клиентом или организацией денежной суммы, которая переводится из одного денежного субъекта в другой, при этой операции наличные деньги не применяются.

Современный безналичный расчет в РФ включает в себя следующие нижеперечисленные принципы:

1) предприятие любой формы собственности обязано хранить все денежные единицы в банке;

2)банк должен регулировать основной частью всего безналичного оборота в стране;

3) желание услуги оплаты должно осуществляется перед или после выполнения работ или услуг;

4)покупка товара или услуги должно осуществляться банком только с разрешения и согласования с юридическим или физическим лицом;

5)организация сама вправе выбирать себе форму безналичного расчета с учетом требовании законодательства

«Порядок осуществления налично-денежного обращения на территории РФ регламентируется Положением «О правилах организации наличного денежного обращения на территории Российской Федераций», утвержденный Банком России»[6].

Денежное обращение управляется с помощью денежной реформы, деноминации и эмиссии.

«Денежная реформа - полное или частичное преобразование денежной системы страны, проводимое государством в связи с расстройством денежного обращения и в целях укрепления национальной валюты, стабилизации денежной единицы»[7].

Практическая история доказывает, что использование денежной реформы позволяет достичь необходимых поставленных задач в случаях, когда реформа проводится в условиях полной стабильности политики и экономики государства.

Создание стабильно выполняемой и исполняемой денежной системы в стране важнейшая цель любого государства, нужда в улучшение этой функции существует в каждой стране.

Понятие денежного обращения - это целый свод общих правил и норм регулирования, перераспределения валюты внутри страны. Деньги встречаются на пути каждого жителя страны повседневно, валюта необходима в решении или в удовлетворении многих повседневных потребностей человека.

В настоящее время знания необходимы так же и о денежном обращении РФ, Знание структуры дает защищенность в финансовом плане, Важность данного вопроса чрезвычайна для каждого индивида страны.

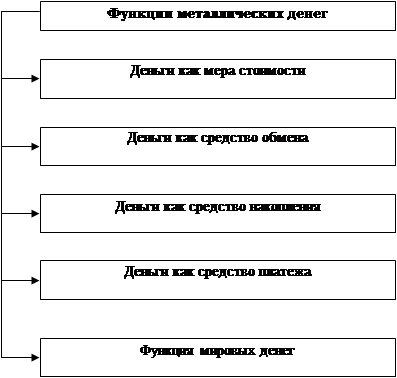

Понятие, цели, задачи, функции денежного обращения в Российской федерации

Деньги позволяют совершать сделки с различными видами товаров, так же осуществлять расчеты внутри хозяйства. Товарное производство и есть основа денежного обращения, оно взаимосвязано и невозможно без взаимодействия. Так же в этом альянсе или объединение происходит деление всего на товары и деньги, таким образом, происходят противоречия в этих единицах. Со временем труд вместе с капитализмом начинает свой рост, вместе с этим растёт и всемирный рынок продовольствия. Денежное обращение, как и деньги, несут собой более серьезные цели и задачи, чем это было ранее. Деньги получают дальнейшее развитие, продвижение в мире.

Капитал зависит от общего состояния денежного обращения страны.

Деньги так же являются инструментом в управлении доходом различных классов граждан страны.

Деньги объединяют обмен и обращение всего общественного продукта. Ссудный и фиктивный капитал зависимо от денег,рациональное движение капитала неприемлемо без этого критерия. Наличная и безналичная формы денег упрощают и управляют движением товаров и услуг.

Деньги в хозяйственном обороте будут существовать всегда. Всеобщий оборот получает новые деньги из банков, создающих эти единицы в процессе различных внутрибанковских операций. Отсюда следует, что денежная эмиссия является основным фактором в управлении принципов любого вида экономических и денежных систем, в любом субъекте мира.

Печать денежных единиц и эмиссия денег не похожие формулировки.

Чеканка и печать денежных единиц во всеобщее пользование происходит на постоянной основе беспрерывно. Безналичные деньги выходят в оборот в случае получения клиентом банка различных видов ссуд. Наличные деньги печатаются в оборот для процесса выдачи их клиентам из касс банка в процессе выполнения различных кассовых операций. Валюта выдается из касс банка. При этом происходит погашение ссуд клиентом банка и его непосредственная передача заработанных им денег в кассы банка. Даже в этих обстоятельствам прирост денег в обороте не обязательный факт.

Эмиссия - 1234

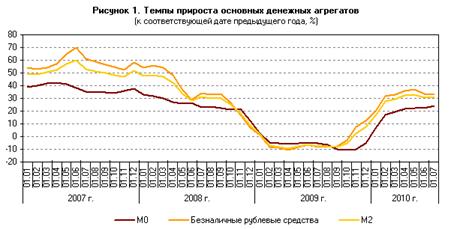

Под термином эмиссия понимается процесс увеличение денег в обороте страны, что приводит к увеличению денежной массы страны приходящей в обороте. Эмиссия бывает двух типов: эмиссия безналичных и наличных денежных единиц.

При административно-распределительной экономике оба вида эмиссии проводились и осуществлялись Государственным банком. Безналичная денежная эмиссия проводилась путем расширения количества кредитов предоставляемые в соответствии с кредитными планами банков.

Рыночная модель экономики не позволяет осуществляться этому механизму, механизм становится невозможным для страны.

Наличное обращение наименее защищенный и наиболее трудоемкий процесс пересортировки благ. В наличном обращении существуют общие ограничения по практичности для субъектов являющихся хозяйствующими. Именно оно поддается контролю государства в наиболее меньшей степени, отсюда следует, что в некоторых случаях оно благоприятно или желательно для предприятий. Поняв этот аспект обращения, государство закладывает ограничения на наличный оборот, он связан с ограничениями на предельные суммы расчетов наличных и хранения наличности в кассах предприятия.

Область применения наличных платежей тесно взаимосвязано с реализацией доходов населения.

Расчеты, связанные с наличными деньгами:

- расчеты различных государственных или коммерческих предприятий и организации с населением страны;

- расчеты на продуктовых и товарных рынках с отдельными гражданами;

- местами расчеты граждан с финансово-кредитной системой;

- с ограничениями в размерах платежи между различными предприятиями;

Наличный оборот в РФ применяется с использованием банкнот и металлических монет. Наличные средства являются совокупностью кредитных денег выпускающихся в порядке кредитования хозяйств.

Налично-денежный оборот осуществляется с помощью принципов перечисленных ниже;

1) все организаций обязаны хранить свои наличные средства, кроме разрешенного законом лимита, в кассах банков;

2) банк устанавливает разрешенные лимиты наличных средств, для любого вида организации;

3)обращение наличных денег служит объектом прогнозного планирования;

4) управление денежным обращением осуществляется в централизованном порядке;

5) организация налично-денежного оборота имеет целью обеспечить устойчивость, эластичность и экономичность денежного обращения;

6) наличные деньги предприятия могут получать только в обслуживающих их учреждениях банков.

Единичное право на эмиссию или выпуск денег во всеобщее обращение имеет Центральный банк России, это связано с его основной функцией - эмиссионного центра нашей страны. Первостепенная и самая необходимая задача Центробанка считается обеспечение устойчивости государственной платежной валюты - рубля.

"Проведения операций с наличными деньгами предприятиями всех форм собственности, учреждениями и организациями регулируется Положением № 40 «О порядке ведения кассовых операций в Российской Федерации», утвержденным Центральным банком РФ 22 сентября 1993 г." 1234

Все предприятия и организация независимо от их форм деятельности должны осуществлять хранение свободных денежных сумм в банках. Ради обеспечения расчетов наличными средствами каждая организация обязано иметь кассу и ввести кассовую книгу по всем формам установленным стандартом. Контрольно-кассовые машины должны проверять процесс прием наличных денег предприятии. Коммерческий банк сам в праве устанавливать лимит на остаток наличных денег в кассе на конец рабочего дня, сумма не должна быть больше или меньше лимита. Все лишние средства банк должен отправить на расчетный счет предприятия. Все действия регламентированы и четко изложены в различных положениях и законах. Любое действие коммерческого банка отслеживается государственными органами, назначенными для контроля банковской системы.

Излишний лимит наличных денег в кассах различных предприятий разрешен, как правило, трое рабочих суток в случае перечислении заработной платы рабочим предприятия. В процессе получения банком этих средств по приходному кассовому ордеру, вноситься запись в кассовую книгу о приеме денежных средств. Выписка наличных средств из кассы предприятия происходит через расходные и платежные ордера, по расчётным ведомостям, заявлениям на выдачу денег и др. при этом накладывается специальный штамп с реквизитами кассового ордера. Специальные документы о выдаче денежных средств уведомляются (подписываются) главным бухгалтером и руководителем предприятия.

Все виды приема и выдач наличных средств в обязательном порядке записываются в кассовой книге, книга же обязана быть пронумерована, опечатана и прошнурована специальной сургучной печатью в каждом предприятии. Размер и количество листов в кассовой книге устанавливается внутри предприятия подписями руководителя и главного бухгалтера. Любая отметка, а кассовой книге ведется в два экземпляра под копирку. Вторые экземпляры являются раздельными для отчета кассиру. Ответственность за соблюдение порядка ведения кассовых операций возлагается на руководителя, главного бухгалтера и кассира.

Безналичное обращение - это передвижение так называемых электронных денег, а по-другому записи на счетах внутри страны или за границей. Развитие и усовершенствование безналичного обращения возможно в случае развитой банковской системы в государстве, что позволяет ускорить процесс оплаты различных услуг и тем самым частично отказаться от наличных денег. Безналичное обращение предоставляет множество удобств по сравнению с наличным обращением. Инструменты, являющимися главными в безналичном обращении являются ценные бумаги, а также кредитные карточки. Скорость оборота средств не маловажный показатель в выборе безналичных денежных средств. Общим количеством купюр можно управлять с помощью ускорения оборота имеющихся сумм.

Организация денежного обращения в Пермском крае

Финансовая характеристика банка

Рассмотрим финансовую характеристику банка на примере ОАО коммерческий банк «Урал ФД». На примере последней публикуемой на официальном сайте промежуточной бухгалтерской отчетности на 12.11.2014.

Общая информация о банке немаловажный аспект. Юридический адрес: Российская Федерация, 614990 г. Пермь, ул. Ленина, 64. Банк является членом валютной и фондовой секции Московской биржи, Пермской Торгово-Промышленной Палаты и участником Пермского Банковского Союза. Банк осуществляет деятельность во всех финансовых рынках России, включает финансовые, межбанковские, корпоративные и розничные депозиты, обслуживание корпоративных и частных клиентов, валютообменные и биржевые операции. Численность персонала банка на 01.10.2014 составляет 984 сотрудника.

Экономическая среда деятельности Банка «Урал ФД» Российская Федерация. Правительство Российской Федераций зациклено на различных реформах в сферах экономики, налогового и нормативного законодательства. Перспектива развития России в экономическом плане, безусловно, зависит от финансовых и экономических мер внутри страны.

Банк "Урал ФД" входит во вторую группу устойчивости банков среди средних российских банков. Банк имеет общий актив на 5 млрд. рублей, данные на 01.04.2013 г.

Банк поддерживает свою капитальную базу в целях покрытия всех своих убытков и для развития бизнеса. Главные цели в управлении капиталом являются сохранение стабильности банка на финансовом рынке и успешное принесение доходов акционерам банка. Капитал банка делится на 2 уровня: 1-ый уровень состоит из уставного капитала и нераспределенной прибыли, 2-ой уровень состоит из основных переоцененных средств и допустимых субординированных займах.

Так же Банк проводит различные мероприятия по контролю и улучшению качества капитала. В 2014 году капитал 1-ого уровня был приумножен на 333886 тыс. рублей за счет дополнительных акций и прибыли прошлого рабочего года.

Согласно требованиям Банка России, совокупный капитал банка, рассчитанный на основе правил бухгалтерского учета должен быть не меньше 10% от суммы активов банка, базовый капитал 5%, основной капитал не менее 5,5%. Данные нормативные требования отслеживаются самим банком в жесткой ежедневной форме и каждый месяц отправляется отчет в Банк России.

В 2014-2018 гг. Банк собирается расшириться до мультирегионального масштаба, и открыть свои филиалы в 8 субъектах РФ. Банк хочет сохранить свою деятельность в корпоративном, банковском рынках обслуживания. Розничный бизнес будет главенствовать в этом вопросе в будущем развитии Банка «Урал ФД». Пассивы и активы розничного бизнеса к 2017 г. Будут составлять 70% от общего баланса банка. В последующие 5 лет банк хочет укрепить свои конкурентные преимущества на рынке на основе четырех будущих принципов:

1) Принцип финансового супермаркета. Идея заключается в удовлетворении максимума потребностей клиентов банка;

2) Принцип удобства банка. Цель – стать самым удобным банком в России;

3) Стратегия уменьшения издержек путем расширения дистанционных каналов банка. Идея заключается в переводе всех операции клиентов на дистанционные каналы, с целью их улучшения и упрощения для клиентов банка;

4) Стратегия улучшения благосостояния банка на мультирегиональном уровне. Цель – стать крупнейшим мультирегиональным банком.

На 2014 год был разработан и принят новый бизнес-план (утвержден Советом Директоров 26 декабря 2013 года). Этот бизнес-план банк ассоциирует пилотным проектом. Банк позиционирует свою будущую деятельность в качестве универсального коммерческого банка.

Сегмент «малый бизнес» в 2015 году будет изучен в большей степени в целях упрощения корпоративного кредитования.

За 9 месяцев 2014 года Правление банка не изменило не численное и качественное количество председателей.

По итогам деятельности банка за 9 месяцев 2014 года Банк получил чистую прибыль в размере 29 193 тыс. руб., что на 122 457 тыс. руб. (81%) ниже запланированного плана.

В Банке существует 65,3% привлеченных о населения средств, и находятся они в структуре платных пассивов. На 01.10.2014 г. объем суммы привлеченных от населения составило 13 301 023 тыс. рублей. Общий объем вкладов банка составляет 11 716 902 тыс. рублей (88% из суммы составляет привлеченные средства физических лиц), а также текущие счета клиентов составило 1 584 120 тыс. рублей (12% от суммы привлеченных средств физических лиц). Объем всех принятых банков от юридических лиц и индивидуальных предпринимателей снизился, в общем эквиваленте на 27% и составило на 01.10.2014 года 6 563 922 тыс. рублей.

Кредитный портфель Банка снизился на 1% и составил 17 744 203 тыс. рублей. Кредитный портфель индивидуальных предпринимателей и юридических лиц снизился за 9 месяцев 2014 года на 8% и составил на 01.10.2014 года 7 676 635 тыс. рублей. Кредитный портфель физических лиц увеличился на 4% и составил 01.10.2014 года 10 067 576 тыс. руб. Доля кредитов физических лиц в структуре кредитного портфеля составляет 57%, а доля кредитов юридических лиц и индивидуальных предпринимателей составляет 43% соответственно.

Кредитный портфель Московского филиала сократился на 5% и составил на 01.10.2014 года 1 590 534 тыс. руб. Прирост кредитного портфеля юридических и индивидуальных предпринимателей составил 4% и составил 1 142 782 тыс. руб. Кредитный портфель физических лиц сократился на 22% и на 01.10.2014 года составил 447 752 тыс. рублей.

Объем средств, привлеченных от клиентов Банка (физические лица, юридические лица и индивидуальные предпринимателей) на начало 2014 года, составлял 1 027 191 тыс. руб., а на 01.10.2014 года составил 1 711 566 тыс. рублей. Самое большое и важное влияние на рост объема привлеченных денежных единиц оказывают депозиты юридических лиц, денежные средства на расчетных счетах юридических лиц и индивидуальных предпринимателей Банка.

За 9 месяцев 2014 года объем депозитов юридических лиц выросло на 100% и составило на 01.10.2014 года 296 000 тыс. руб., средства на расчетных счетах индивидуальных предпринимателей и юридических лиц выросли на 88%, и составило на 01.10.2014 года 746 809 тыс. рублей. Вклады физических лиц выросли на 9% и составили на 01.10.2014 года 583 483 тыс. руб., средства на текущих счетах физических лиц выросли на 7% и составили на 01.10.2014 года 84 981 тыс. рублей.

Рассмотрим все изменения в учетной политике и представлении бухгалтерской отчетности в Банке «Урал ФД». Существенных корректировок в учетной политике не вносились, Банк последовал движению по своему курсу продвижения учетной политики.

За все 9 месяцев 2014 года отражения по банковским и хозяйственным операциям вносились в соответствии с требованиями Банка России.

Фактов неприменения правил установленных Банком России по бухгалтерскому учету не выявлено.

Банк в течение 1-го полугодия 2014 и 2013 года не производил переклассификаций между финансовыми активами, имеющими в наличии для продажи, и финансовыми активами, удерживаемыми до погашения.

По состоянию на 1 октября 2014 года срок погашения от 20.12.2014 года до 10.04.2020 года, ставка купонного дохода по этим облигациям варьируется от 8,6% до 12,5% в зависимости от выпуска.

По состоянию на 1 октября 2014 года в составе материальных запасов было учтено недвижимое имущество. Общая сумма, которых составило 123 505 тыс. рублей (на 1 января 2014 года 111 335 тыс. рублей).

1 октября 2014 года по указанному имуществу был сформирован резерв на всевозможные потери, сумма составила 19 897 тыс. рублей (на 1 января 2014 года 11 475 тыс. рублей).

В случае банкротства или ликвидации банка погашение субординированных депозитов производится после исполнения обязательств банка перед всеми остальными кредиторами. В январе депозит ООО «ПФП-группа» в размере 300 000 рублей был переведен в капитал банка в качестве суммы к оплате дополнительного выпуска акций Банка.

Банк «Урал ФД» не допускал случаев невыполнения обязательств по выплате основной суммы долга и процентов или различных нарушений в других условиях в отношении привлеченных средств банковских клиентов в течение 9 месяцев 2014 года.

Выпущенные долговые обязательства, дисконтные векселя банка не имеют котировок на активном рынке, эффективная ставка которых составляет 5,57% до 7,02% в зависимости от выпуска. Банк не допускал случаев невыполнения обязательств по выплате основных сумм долга.

Финансовые обязательства Банка на 1 января 2014 года составляло 304 706 тыс. руб. а на 1 октября 2014 года снизилось до 241 871 тыс. рублей, что свидетельствует о финансовом благосостоянии Банка и его успешном темпе развития на всероссийском уровне. Банк имеет средства для погашения всех своих обязательств перед другими коммерческими банками и организациями и ведет успешную ликвидацию долгов.

Расходы на содержание персонала за 9 месяцев 2013 года составило 433 283 тыс. рублей, а на 9 месяцев 2014 года 419 101 тыс. рублей. Отсюда следует, что Банк уменьшает свои общие расходы на содержание внутреннего персонала.

Ситуация с акциями Банка следующая: все обыкновенные акции банка имеют номинал в 1 руб. за акцию. Каждая акция дает право на один голос. В январе 2014 года Банком был зарегистрирован выпуск 346 000 000 обыкновенных акций.

Банк стабилен, постоянно работает над своим дальнейшим усовершенствованием, так же отмечается благоприятная тенденция в пользу роста рентабельности Банка внутри Пермского края. В других регионах России Банк только ставит свои приоритеты. Модернизация и внутренняя корректирующая работа над действиями Банка выполняется Управлением Банка.

1. 2 Организация денежного обращения в Пермском крае

Денежное обращение как писалось ранее это кругооборот государственных наличных и безналичных денежных средств постоянно движущихся внутри страны. Контроль над осуществлением продвижения денежного обращения осуществляется Центральным Банком.

В Пермском крае в частности процесс денежного обращения проходит по таким же этапам, как и в других субъектах страны.

Денежные средства в процессе денежной эмиссии в Центральном Банке распределяются по различным коммерческим банкам под определенный процент, установленный самим Центральным Банком.

Дальше денежные средства на счетах банков распределяются по оплате различных операции связанных с юридическими, физическими лицами или предприятиями, взаимодействующими с Банком. После чего происходит покупка или оплата различных товаров, услуг в процессе чего происходит циркуляция денежных потоков. Денежный оборот всецело зависит от граждан страны и их активности на внутреннем рынке. Денежный оборот невозможен без обмена денег на товары. В Пермском крае каждый день происходят тысячи различных сделок разных характеров, где главным инструментом взаимодействия является денежная единица.

Банк же получает прибыль в процессе осуществления кредитных и прочих операции с клиентами Банка в виде процента устанавливаемый самим Банком, но не превышающий допустимый максимум. Все процессы денежного обращения в Пермском крае взаимосвязаны между собой, один процесс невозможен без другого.

В 2010 году наступил юбилей 150 лет со дня образования Банка России. Главное управление Банка России по Пермскому краю открыли музей денежных знаков России, так же ветераны и сотрудники ГУ участвовали в торжественном вечере. Главные достоинства Главного управления в трудолюбивом и организованном коллективе, 85% всех работников имеют высшее образование. 148 работникам были вручены ценные подарки за общие заслуги. Благодаря мощному подбору кадров Главное управление имеет в своем активе достаточное количество опыта в решении поставленных целей и задач.

Заключение

В наше время требуется четкое понимание денег и денежного обращения в целях правильного его распределения по личным нуждам. В данной работе было проанализирована вся структура и организация денежного обращения в России.

Были изучены различные аспекты управления денежным обращением в стране в лице Центрального Банка. Все поставленные цели работы выявлены и изложены в тексте работы.

Были сформулированы обобщенные выводы по теме работы в лице его роли в Пермском крае и в жизни граждан. Из нового было сформулирована стратегия помощи эмиссии денежных средств во всероссийском денежном обороте.

Список источников

1. О центральном банке российской федерации (Банке России) [Электронный ресурс]: Федеральный Закон РФ, от 10.07.2002 №-86-ФЗ. – Доступ из справ.-правовой системы КонсультантПлюс (12.04.2015).

2. Денежное обращение [Электронный ресурс] // Википедия: свободная энциклопедия. –URL: https://ru.wikipedia.org/wiki/Денежное_обращение (11.04.15).

3. Деньги [Электронный ресурс] // Википедия: свободная энциклопедия. – URL: https://ru.wikipedia.org/wiki/Деньги (11.04.15).

4. Центральный Банк Российской Федерации [Электронный ресурс] // Википедия: свободная энциклопедия. – URL: https://ru.wikipedia.org/wiki/Центральный_банк_Российской_Федерации (12.04.15).

5. Наличное денежное обращение [Электронный ресурс] // Сайт Центрального Банка. - URL: http://www.cbr.ru/CrimeaInfo/?PrtId=ndo (12.04.15).

6. Финансы, денежное обращение, кредит // Финансы / под ред. А.С. Нешитой. – М., 2012. – С. 493 – 495.

7. Денежная реформа [Электронный ресурс] // Энциклопедический словарь – URL: http://dic.academic.ru/dic.nsf/dic_economic_law/3263/ДЕНЕЖНАЯ (13.04.15).

8. Органы регулирования денежной системы [Электронный ресурс] Электронная библиотека – URL: http://www.bibliotekar.ru/finansovoe-pravo-6/98.htm (14.04.15).

9. Денежное обращение и управление пенсионными резервами [Электронный ресурс] Образовательный портал – URL: http://www.uknpf.ru/beznalichnoe_obrashenie.html (14.04.15).

Похожие материалы

... Таким образом, мы рассмотрели основные понятия денежного оборота, представляющего собой движение денежных знаков в наличной и безналичной форме. Далее мы выяснили, что организация денежного обращения в России базируется на ряде основных документов: Конституции РФ, Гражданском Кодексе, положениях ЦБР, а также текущих инструкциях по правилам выполнения наличных и безналичных расчетов. При наличном ...

... Федерации (Банке России)" (гл. XII "Организация безналичных расчетов"); 3. Федеральный закон РФ "О банках и банковской деятельности" (ст. 31 "Осуществление расчетов кредитной организацией"); 4. Положение о безналичных расчетах в Российской Федерации от 12 апреля 2001 г. № 2-П (с изм. от 6 ноября 2001 г.). Система безналичных расчетов — сложный механизм, в основу которого положены специфические ...

... - она составляла 98%. В развитых странах доля агрегата М2 по отношению к ВВП была равна 75% (в том числе на депозитные деньги приходилось 68%). Денежное обращение в экономике тесно связано с функционированием кредитно-банковской системы. В целом, функция кредита в экономике состоит в том, что он разрешает противоречие между накоплением свободных денежных средств и их эффективным использованием. ...

... и свободная чеканка, установление двух цен на один товар. Эта система существовала в XVI - XVIII вв., а в ряде стран Западной Европы действовало и в XIX в. Система не обеспечивала устойчивости денежного обращения. Монометаллизм - роль всеобщего эквивалента закреплена за одним металлом. Серебряный монометаллизм существовал в России (1843-1852 гг.), Индии (1852-1893 гг.), Китай (до 1935 г.). ...

... использованных источников и литературы, приложения. Основное содержание работы Во введении обосновывается выбор темы, научная и практическая важность разрабатываемой проблемы денежного обращения и эмиссий на Северном Кавказе в 1917-1920 гг., цели и задачи диссертационного исследования, характеризуются и анализируются источники и научная литература. В первой главе – "Бумажные денежные знаки как ...

0 комментариев