Навигация

3.3. Финансовый анализ

Данный раздел инвестиционного проектного анализа является наиболее объемным и трудоемким. Обстоятельному изложению этого вопроса будет посвящено несколько отдельных глав. Сейчас мы очертим лишь комплекс вопросов финансового анализа с их взаимной увязкой. Общая схема финансового раздела инвестиционного проекта следует простой последовательности.

Анализ финансового состояния предприятия в течение трех (лучше пяти) предыдущих лет работы предприятия.

Анализ финансового состояния предприятия в период подготовки инвестиционного проекта.

Анализ безубыточности производства основных видов продукции.

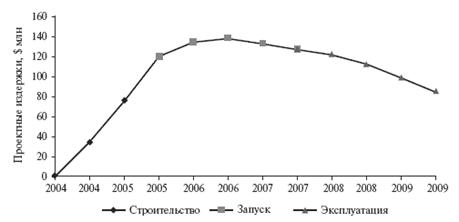

Прогноз прибылей и денежных потоков в процессе реализации инвестиционного проекта.

Оценка эффективности инвестиционного проекта.

Остановимся кратко на ключевых вопросах финансового раздела инвестиционного проекта. Финансовый анализ предыдущей работы предприятия и его текущего положения обычно сводится к расчету и интерпретации основных финансовых коэффициентов, отражающих ликвидность, кредитоспособность, прибыльность предприятия и эффективность его менеджмента. Обычно это не вызывает затруднения. Важно также представить в финансовом разделе основную финансовую отчетность предприятия за ряд предыдущих лет и сравнить основные показатели по годам. Если инвестиционный проект готовится для привлечения западного стратегического инвестора, финансовую отчетность следует преобразовать в западные форматы той страны, из которой предполагается привлечь инвестора.

Анализ безубыточности включает в себя систематическую работу по анализу структуры себестоимости изготовления и продажи основных видов продукции и разделение всех издержек на переменные (которые изменяются с изменением объема производства и продаж) и постоянные (которые остаются неизменными при изменении объема производства). Основная цель анализа безубыточности — определить точку безубыточности, т.е. объема продаж товара, который соответствует нулевому значению прибыли. Важность анализа безубыточности заключается в сопоставлении реальной или планируемой выручки в процессе реализации инвестиционного проекта с точкой безубыточности и последующей оценки надежности прибыльной деятельности предприятия. Наиболее ответственной частью финансового раздела проекта является собственно его инвестиционная часть, которая включает

определение инвестиционных потребностей предприятия по проекту,

установление (и последующий поиск) источников финансирования инвестиционных потребностей,

оценка стоимости капитала, привлеченного для реализации инвестиционного проекта,

прогноз прибылей и денежных потоков за счет реализации проекта,

оценка показателей эффективности проекта.

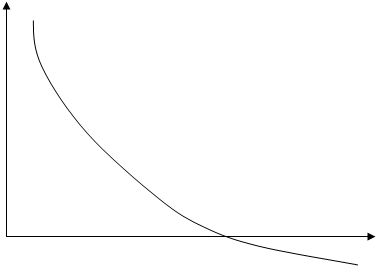

Наиболее методически сложным является вопрос оценки окупаемости проекта в течение его срока реализации. Объем денежных потоков, которые получаются в результате реализации проекта должен покрывать величину суммарной инвестиции с учетом принципа "стоимости денег во времени". Данный принцип гласит: "Доллар сейчас стоит больше, чем доллар полученный через год", т.е. каждый новый поток денег полученный через год имеет меньшую значимость, чем равный ему по величине денежный поток, полученный на год раньше. В качестве характеристики, измеряющей временную значимость денежных потоков, выступает норма доходности от инвестирования полученных в ходе реализации инвестиционного проекта денежных потоков.

Итак, проект принимается с точки зрения финансовых критериев, если суммарный денежный поток, генерируемый инвестицией, покрывает ее величину с учетом описанного выше финансового феномена

В процессе оценки окупаемости проекта критичным является вопрос учета инфляции. В самом деле, денежные потоки, развернутые во времени, следует пересчитать в связи с изменением покупательной способности денег. В то же время существует положение, согласно которому конечный вывод об эффективности инвестиционного проекта может быть сделан, игнорируя инфляционный эффект. В одной из глав будет показано, что инфляционное изменение уровня цен не влияет на оценку чистого приведенного к настоящему моменту значения денежных потоков, на базе которых определяется основной показатель эффективности инвестиционного проекта.

3.4. Экономический анализ

Основной вопрос финансового анализа: может ли проект увеличить богатство владельцев предприятия (акционеров)? Ответ на этот вопрос, как было показано в предыдущем разделе, можно дать с помощью анализа денежных потоков. Экономический анализ состоит в оценке влияния вклада проекта в увеличении богатства государства (нации). В чем необходимость экономического анализа? Если рынок полностью (идеально) свободный, то никакого экономического анализа делать не надо, так как то, что выгодно владельцам компании, одновременно выгодно всем остальным. Укрупненно процедура оценки экономической эффективности может быть представлена в виде следующей последовательности.[5]

Представить результаты финансового анализа.

Сделать новую классификацию затрат и доходов с точки зрения экономического анализа.

Перевести финансовые значения в экономические (они не совпадают по причине несоответствия цен и затрат для внешнего и внутреннего рынка).

Оценить стоимость других возможностей для использования ресурсов и получения такого же продукта.

Исключить все расчеты по внутренним платежам (так как они не изменяют общего богатства страны).

Сопоставить ежегодные экономические потоки средств с исходным объемом инвестиции (это будет конечный итог).

Еще раз подчеркнем, что экономический анализ обычно проводится для крупных инвестиционных проектов, которые разрабатываются по заказу правительства и призваны решить какую-либо национально значимую задачу. Если предприятие разрабатывает инвестиционный проект по своей собственной инициативе, самостоятельно привлекая инвестора, оно в конечном итоге фокусирует общий интерес проекта на выгодах его участников, главным образом тех физических и юридических лиц, которые предоставили финансовые ресурсы для проекта. И если в число этих лиц не входит государство, экономический анализ проекта можно не производить.

Похожие работы

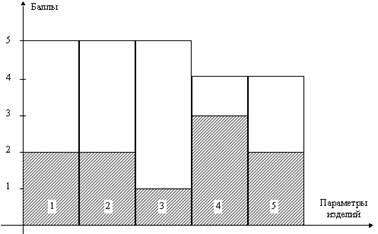

... уровня чистоты производства данная продукция является для предприятия более предпочтительной по сравнению со снимаемой с производства. Экономический анализ Экономический анализ является важнейшей составной частью и системы управления качеством, и проектного анализа. И в том, и в другом случае обосновывается целесообразность и эффективность разработки и внедрения в производство продукции, ...

... процента по кредиту; если проект финансируется за счет смешанных финансовых ресурсов, в качестве r берется величина средневзвешенной стоимости капитала (WACC). 2. Социальный анализ как направление проектного анализа Социальный анализ проекта является обязательной частью работы аналитиков по подготовке и реализации проекта, поэтому он проводится на всех стадиях его жизненного цикла. ...

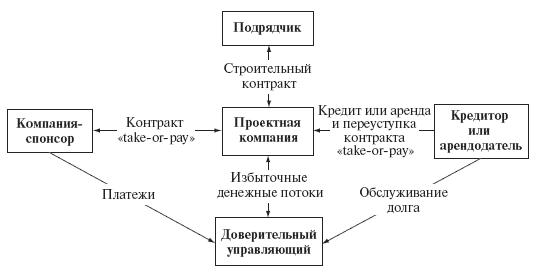

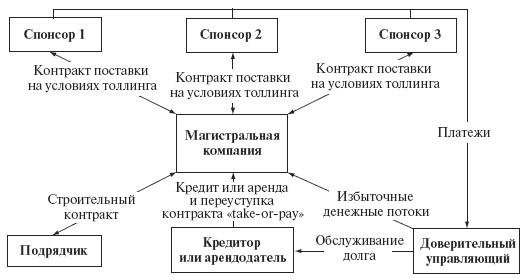

... собой наложение на кредитора ответственности за обязательства заемщика, поскольку кредитор будет считаться активным участником текущего управления компании заемщика. Управление проектными рисками и их смягчение Риски строительства и выполнения основных работ. Риски выполнения работ могут быть ограничены или смягчены следующими способами. · Контракт о сдаче проекта. Соглашения о сдаче « ...

ими, альтернативными). Реферат изложен на 19 страницах машинописного текста. Имеет 1 таблицу и список используемой литературы из 6 авторов. 2. Методы проектного анализа по этапам жизненного цикла объекта недвижимости Проектным анализом называется анализ доходности капитального проекта на основе сопоставления затрат на проект и выгод, которые будут от него получены. Виды анализа: На всех ...

0 комментариев