Навигация

2.4. Дебиторы и кредиторы.

Инфляция также перераспределяет доходы между дебиторами и кредиторами. В частности, непредвиденная инфляция приносит выгоду дебиторам(получателям ссуды) за счет кредиторов(ссудодателей). Предположим, вы берете в банке 1000, которые должны возвратить через два года. Если бы за этот период общий уровень цен увеличился в 2 раза, то 1000, которые вы должны выплатить, имеем бы половину покупательной способности первоночально взятой вами суммы. Правда, без учета выплаты процентов вы возместите ту же сумму, какую вы взяли в долг. Но вследствие инфляции за одну денежную единицу теперь можно будет купить только половину того, что могли бы купить в то время, когда брали ссуду. Когда цены растут, стоимость денег падает, Таким образом, из-за инфляции получателю ссуды дают “ дорогие ” деньги, а он возвращает ее “ дешевыми “ деньгами. Инфляция двух последних десятилетий была неожиданным счастье для тех, кто покупал, например, дома в середине 60-х годов под залог с фиксированной процентной ставкой. С одной стороны, инфляция значительно облегчила реальное бремя задолжности по закладным. С другой стороны, номинальная стоимость домов возростала быстрее, чем общий уровень цен.

Федеральное правительство, накопившее в течение десятилетий огромный государственный долг в 2600 млрд. дол., также получило большую выгоду от инфляции. На протяжении всей истории федеральное правительство регулярно оплачивало долги из вновь взятых ссуд. Инфляция дала вожможность министерству финансов оплатить долги деньгами, имеющими меньшую покупательную способность, чем те, которые оно получило. Номинальный национальный доход, а следовательно, и налоговые сборы растут при инфляции; размеры же государственного долга не увеличиваются. Это значит, что инфляция облегчает правительству реальной бремя государственного долга. При том, что инфляция приносит такую выгоду правительству, некоторые экономисты открыто задают вопрос: может ли общество рассчитывать на то, что правительство проявит рвение в своих попытках приостановить инфляцию?

Действительно, некоторые страны, такие, как Бразилия, когда-то настолько широко использовали инфляцию, чтобы уменьшить реальную стоимость своих долгов, что теперь кредиторы вынуждают их брать займы не в своей валюте, а американских долларах или какой-нибудь другой относительно устойчивой валюте. Это не позволяет использовать инфляцию внутри страны, чтобы избежать “ невыполнения обязательств “ по долгам. Любая инфляция внутри страны приводит к уменьшению реальной стоимости ее валюты, но не стоимости долга, который необходимо выплатить.

2.5. Ожидаемая инфляция.

Последствия инфляции в сфере распределения были бы не такими тяжелыми и даже устранимыми, если бы люди могли предвидеть инфляцию и иметь возможность скорректировать свои номинальные доходы с учетом предстоящих изменений в уровне цен. Например, продолжительная инфляция, начавшаяся в конце 60-х годов, в 70-е годы заставила многие профсоюзы настаивать на том, чтобы в трудовые договоры вносились поправки на рост стоимости жизни автоматически корректирующие доходы рабочих с учетом инфляции. Если предвидеть наступление инфляции, то можно также внести изменения в распределение доходов между кредитором и дебитором, о которых мы только что говорили. Предположим, что кредитор и получатель ссуды договариваются о том, что 5% являются умеренной процентной ставкой по займу сроком на один год в том случае, если уровень цен останется неизменным. Но вследствие инфляционных процессов как кредитор, так и получатель ссуды полагают, что есть основания ожидать 6%-ного повышения цен в течение будущего года. Если банк дает заемщику ссуду в 100 при 5%-ной ставке, то в конце года он получит 105. Но если инфляция действительно достигнет 6% в течение этого года, то покупательная способность этих 105 упадет примерно до 99.

Фактически получается, что кредитор заплатит получателю ссуды один доллар за то, что последний в течение года пользовался его деньгами. Кредитор может избежать выплаты такой странной субсидии, если повысит процентную ставку в соответствие с предполагаемой уровнем инфляции. Например, назначив ставку в 11%, кредитор а конце года получит 111, которые с учетом 6%-ной инфляции имеют реальную стоимость, или покупательную способность, примерно 105. В этом случае за пользование 100 в течение года происходит приемлемая для обеих сторон передача 5, или 5%, от дебитора кредитору. Уместно отметить, что сберегательные и ссудные учреждения ввели закладные с изменяющейся процентной ставкой, чтобы защитить себя от негативного воздействия инфляции.

Между прочим, эти примеры показывают, что высокие номинальные процентные ставки являются скорее следствием инфляции, а не ее причиной.

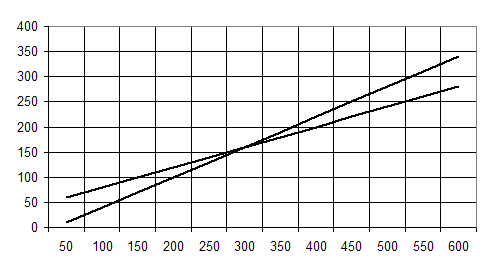

Наш пример указывает на различие между реальной процентной ставкой, с одной стороны, и денежной, или номинальной, процентной ставкой - с другой. Реальная процентная ставка - это выражение в процентах увеличение покупательной способности, которые кредитор получает от заемщика. В нашем примере реальная процентная ставка составляет 5%. Номинальная процентная ставка - это выражение в процентах увеличение денежной суммы, которую получает кредитор. В нашем примере номинальная процентная ставка равна 11%. Разница между этими двумя понятиями состоит в том, что, в отличие от номинальной процентной ставки, реальная процентная ставка корректируется, или “ дефлируется “, в соответствии с уровнем инфляции. Другими словами, номинальная процентная ставка равна сумме реальной процентной ставки и премии, выплачиваемой для компенсации предполагаемого уровня инфляции.

Похожие работы

... к её появлению и развитию, усложнило методы определения размеров её влияния на разные показатели СНС. Международный опыт и наша статистическая практика показывают, что самым надёжным, доступным и распространённым методом измерения инфляции является индексный метод. Экономические счета СНС в основном обеспечивают основы разработки системы индексов цен и физического объёма наряду с обеспечением ...

... номинальной процентной ставки от реальной? Реальная процентная ставка -это выраженное в процентах увеличение покупательной способности, которое кредитор получает от заемщика. 5. Влияние инфляции на объем национального продукта. Гиперинфляция. В предыдущих разделах данной работы рассматривалась ситуация, когда реальный объем национального производства является постоянным при полной ...

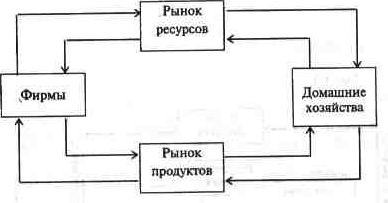

... Филлипса. Выбор экономической политики в этом случае затрудняется, так как фактический уровень инфляции будет выше для любого уровня безработицы. Потоки, запасы, утечки, инъекции в модели макроэкономического кругооборота Макроэкономические модели представляют собой формализованные (логически, графически и алгебраически) описания различных экономических явлений и процессов с целью выявления ...

... с учетом изменения покупательной способности денег вследствие инфляции. В финансово-экономических расчетах, связанных с инвестиционной деятельностью, инфляция учитывается в следующих случаях: при корректировке наращенной стоимости денежных средств; при формировании ставки процента (с учетом инфляции), используемой для наращения и дисконтирования; при прогнозе уровня доходов от инвестиций, ...

0 комментариев