Навигация

2. Налог на рекламу

Плательщиками налога на рекламу являются рекламодатели:

· российские и иностранные предприятия и организации имеющие отдельный баланс и счет в банке,

· физические лица, зарегистрированные в качестве предпринимателей, осуществляющие рекламную деятельность на данной территории.

Рекламодатель - юридическое или физическое лицо от имени которого осуществляется реклама.

Объект налогообложения - стоимость работ и услуг по изготовлению и распространению рекламы собственной продукции (работ и услуг).

Не облагаются налогом услуги по рекламе. Не преследующие коммерческих целей, включая рекламу благотворительных мероприятий.

Ставка налога на рекламу - до 5% от стоимости (величины фактических затрат) рекламных работ и услуг у рекламодателя.

Налог на рекламу исчисляется исходя из установленной ставки налога и стоимости рекламных работ, определяемой исходя из фактически произведенных расходов в действующих ценах и тарифов без НДС.

Если рекламодатель производит рекламные работы самостоятельно, то стоимость таких работ в целях налогообложения определяется исходя из фактических прямых и косвенных расходов, связанных с этим видом деятельности.

Порядок уплаты налога: Рекламодатели - юридические лица ежеквартально представляют налоговым органам по месту своего нахождения расчеты сумм налога, подлежащего перечислению в городской бюджет.

Рекламодатели - физические лица представляют налоговым органам расчет налога на рекламу за отчетный год одновременно с подачей декларации о фактически полученных доходах от предпринимательской деятельности, но не позднее 1 апреля года, следующего за отчетным.

3. Налог на имущество предприятий

Плательщики - предприятия.

Объект налогообложения - имущество предприятия в его стоимостном выражении, находящееся на его балансе, представляющее собой совокупность основных фондов, нематериальных активов, производственных запасов и затрат.

Предельный размер налоговой ставки на имущество предприятий не может превышать 2% от налогооблагаемой базы.

4. Сбор со сделок, совершаемых на биржах

Источник уплаты - прибыль предприятия, остающаяся в его распоряжении после уплаты налога на прибыль.

Объект сбора - сумма сделок, совершаемых на бирже.

Плательщики сбора - участники сделки, осуществляющие в установленном порядке эти операции, за исключений сделок, предусмотренных законодательством о налогообложении операций с ценными бумагами.

Сбор составляет не более 0,1% от суммы сделки.

Сумма сбора исчисляется поквартально нарастающим итогом с начала года от суммы сделок.

5. Лицензионный сбор за право проведения местных аукционов и лотерей

Объект налогообложения - стоимость заявленных к аукциону товаров или сумм, на которую выпущена лотерея.

Плательщики лицензионного сбора - предприятия или граждане, которые являются устроителями местных аукционов и лотерей, имеющие разрешения на их проведение.

Ставки лицензионного сбора устанавливаются решениями районных и городских органов государственной власти в размере, не превышающем 10% стоимости заявленных к аукциону товаров или суммы, на которую выпущены билеты.

6. Сбор за право торговли

Устанавливается районными, городскими, поселковыми, сельскими представительными органами власти.

Плательщики сбора - предприятия и граждане, осуществляющие торговлю товарами как через постоянные торговые точки, так и путем торговли с рук, выносные лотки, открытые прилавки и автомашины в местах, определенных местными органами исполнительной власти.

Лица, осуществляющие торговлю в постоянных торговых точках, приобретают патент на право торговли, в котором указывается срок действия патента, группа товаров, которым производится торговля, место торговли.

Уплата сбора за право торговли с временной торговой точки производится путем приобретения разовых талонов по месту торговли. Реализация разовых талонов обычно возлагается на администрацию рынков. В талоне записывается фамилия и.о. гражданина или представителя юридического лица.

На торговлю товарами, облагаемыми акцизами, выдается лицензия сроком на 1 год.

7. Целевые сборы на содержание милиции, благоустройство территории и другие цели

Плательщики - юридические лица, осуществляющие свою деятельность на территории подведомственной местному органу представительной власти, который ввел этот сбор, включая филиалы (структурные подразделения), расположенные отдельно от места регистрации юридического лица, а также граждане, проживающие на данной территории.

Предельный размер ставки сборов не может превышать 3% фонда заработной платы, рассчитанной от установленной законом минимальной месячной оплаты труда для юридического лица, или не более 3% от 12 минимальных размеров месячной оплаты труда для физического лица на все виды целевых сборов по совокупности.

8. Налог на содержание жилищного фонда и объекты социально-культурной сферы

Плательщики - юридические лица, осуществляющие свою деятельность на территории, подведомственной представительному органу власти.

Ставки и льготы по налогу устанавливаются представительными органами власти в размере, не превышающем 1,5% объема реализации продукции, произведенной юридическими лицами, расположенными на соответствующей территории.

Исчисление налога на содержание жилищного фонда и социально-культурной сферы зависит от конкретной отрасли:

· для предприятий предпринимательской деятельности - фактически полученная выручка от реализации продукции без НДС,

· по банкам и другим кредитным учреждениям, налог исчисляется от суммы облагаемых доходов.

9. Сбор на нужды образовательных учреждений, взимаемый с юридических лиц

Устанавливается законодательными актами субъектов Российской Федерации и не может превышать 1% годового фонда заработной платы предприятий и учреждений, расположенных на территории региона.

Список литературы:

Адкинсон Э.Б., Стиглиц Д.Э. Лекции по экономической теории государственного сектора - М., 1995. Алексашенко С. Налоговые реформы в развитых странах: опыт 80-х. М. , 1992. Глухов В. В.,Дольде И.В. Налоги: теория и практика. Уч. Пос., СПб., 1996. Гуреев В.И. Российское налоговое право. - М., 1997. Дадашев А.З., Черник Д.Г. Финансовая система России. - Уч. пос., М., 1997. Дробозина Л.А. Общая теория финансов. – М., 1995. Иванеев А.И. Налогообложение иностранных компаний и предприятий с участием иностранных инвестиций. - М., 1997. Родионова В.М. Финансы: Уч. пособ. - М.: Финансы и статистика, 1993. Налоги: Учеб. пособие \ Под ред. Д.Г. Черника - М., Финансы и статистика, 1997. Налоговая политика в индустриальных странах: Сборник обзоров \\ Под ред. В.С. Аваева - М. 1995. Налоговые системы зарубежных стран. \ Под ред. В.Г. Князева, Д.Г. Черника - М., 1997. Петрова Г.В. Налоговое право. - М., 1997. Сакс Джефри Д., Ларрен Фелипе Б. Макроэкономика. Глобальный подход. - М., 1996. Школяр Н.А. Бюджетная политика и практика. М., 1997. A Manual on Government Finance Statistics. (Russian edition). - Washington, 1986. Мишель К. Оффшорные юрисдикции и компании: проблема выбора \\ Оффшорный бизнес за рубежом и в России. Налоги, финансы, инвестиции. Никосия - Хельсинки, 1995. Зампелас М. Несколько моделей страховых компаний \\ Оффшорный бизнес за рубежом и в России. Налоги, финансы, инвестиции. Никосия - Хельсинки, 1995.Похожие работы

... их адресности; - предоставляет общественные блага и услуги на равнодоступной основе, то некоммерческий сектор - на основе дифференцированное™ доступа к ним; - осуществляет и наращивает производство общественных благ в условиях постоянного дефицита государственных средств и нагрузки на бюджет и налогоплательщика, то некоммерческий сектор экономики имеет в основе этих процессов множественность ...

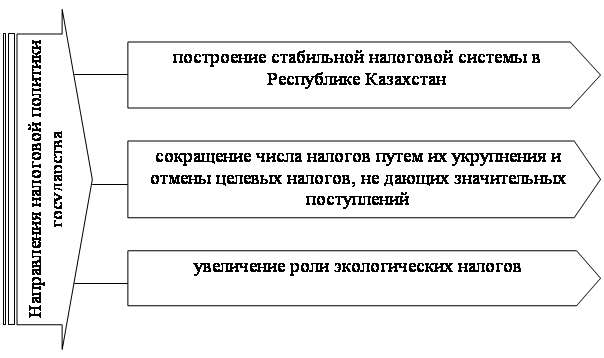

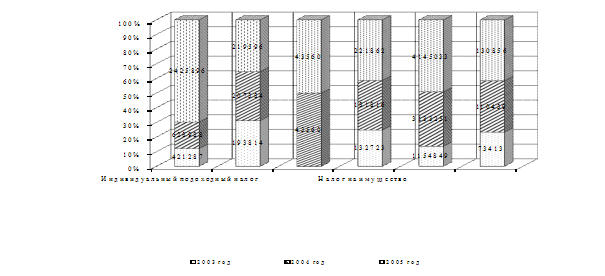

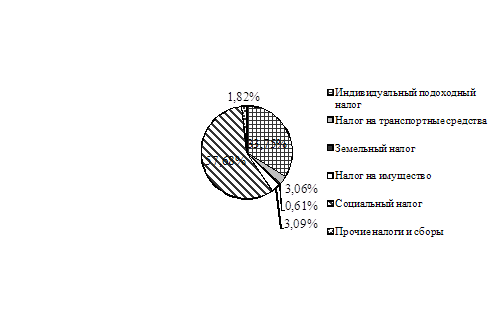

... декларирования доходов и представления сведений об имуществе, находящегося на праве собственности, от государственных служащих. Таким образом, территориальные бюджеты в Казахстане в основном обеспечиваются за счет налоговых поступлений, а именно, за счет местных налогов и сборов. За счет данных средств осуществляется финансирование программ важных для регионов, таких как развитие и стимулирование ...

... по Промышленному району г. Ставрополя имеет в своем составе 7 отделов: отдел контроля налогообложения юридических лиц, отдел контроля налогообложения физических лиц, отдел местных налогов и сборов, ресурсных платежей и контроля за предприятиями занимающимися производством и оборотом алкогольной и табачной продукции, отдел учета налогоплательщиков, ведение реестра, и информатизации, финансово – ...

... налогов на той или иной территории компетенция органов местного самоуправления. К факультативным относятся сбор на нужды образовательных учреждений, взимаемый с юридических лиц, а также все местные налоги, за исключение тех, которые являются общеобязательными. 5. По уровню бюджета, в который зачисляется налоговый платеж В соответствии с бюджетной системой России налоговые платежи поступают в ...

0 комментариев