Навигация

Становление и развитие государственной налоговой службы

1.3. Становление и развитие государственной налоговой службы

Государственная налоговая служба России имеет давнюю историю. В эпоху феодальной раздробленности процедура сбора податей осуществлялась, как правило, самими князьями, которые с дружинниками периодически объезжали свои владения, либо но их поручению что делалось специально на то уполномоченными людьми — данниками. Фактически не изменился порядок сбора налогов и во времена татаро-монгольского ига. Особые чиновники (осинники, мытники, таможенники, пошлинники и др.) систематически собирали дань с населения, значительная часть которой передавалась завоевателям. Удельный характер княжения исключал возможность появления на Руси того времени единообразной налоговой системы. Лишь с появлением российской государственности и централизацией власти в конце XV века сложились предпосылки для создания специальных органов, ведающих сбором налогов в масштабе государства. Прообраз единой налоговой службы оформился в княжение Ивана III с появлением финансового управления казенного приказа. 'В царствование Алексея Михайловича число приказов, ведавших сбором налогов, значительно увеличилось, и лишь в 1718 г. они были упразднены Петром 1 в связи с учреждением камер-коллегии, в обязанности которой вменялось надзирание и правление над окладными и неокладными доходами”. Однако наряду с налогами она должна была заниматься устройством дорог, вопросами земледелия, состоянием урожая, другими проблемами государственного строительства. Органом камер-коллегии в провинции был земский комиссар, который со своими помощниками — нижними комиссарами собирал подати, надзирал за эксплуатацией государственных имуществ, выполнял целый ряд других, не связанных с взиманием налогов функций. Надо признать, что с самого начала своей деятельности камер-коллегия не стала тем центральным органом, который определял бы налоговую политику государства. Более того, вскоре после ее создания сбор подушной подати перешел к военной коллегии, монетная и горная регалии — к берг-коллегии, морские пошлины и некоторые важные доходы с государственных имуществ — к камер-коллегии, гербовая бумага—к мануфактур-коллегии. Предпринятые в 1731 г. попытки нового регламента по оживлению деятельности камер-коллегии успеха не имели. Во времена Екатерины II, указом от 24 октября 1780 г. была учреждена экспедиция о государственных доходах. Спустя год ее разделили на четыре самостоятельных экспедиции: первая занималась доходами, вторая — расходами, третья — ревизией счетов, четвертая — взысканием недоимок, недоборов и начетов. Все четыре экспедиции подчинялись генерал- прокурору. Петровские коллегии к этому времени были - упразднены, а их функции по финансовому управлению переданы казенным палатам. 8 сентября 1802 г. было создано министерство финансов, основной задачей которого стало “управление казенными и государственными частями, кои доставляют правительству нужные на содержание его доходы, и генеральное всех доходов ассигнование по разным частям государственных расходов. Структурным подразделением министерства финансов был департамент Податей и сборов, который в 1863 г. разделили на два самостоятельных департамента: окладных сборов и неокладных сборов. Последний и мае 1896 г. был преобразован в главное управление неокладных сборов и казенной продажи питий. Наряду с названными подразделениями работой по взиманию налогов занимался департамент торговли и мануфактур. На местах вопросы налоговой системы решались казенными палатами, подчиненными министерству финансов. Казенная палата состояла из управляющего, помощника управляющего, начальников отделений и других членов по штату. При казенной палате образовывалось губернское податное присутствие. В 1885 г. в ведении казенных палат были учреждены должности податных инспекторов, которые осуществляли контроль за правильным взиманием налогов, пошлин и различных сборов на своих участках. Таких участков на территории Российской империи на 1902 г. насчитывалось 500.[9] Учитывая особую значимость деятельности податных инспекторов, их назначение на должность и распределение по губерниям осуществлялось лично министром финансов. На податного инспектора возлагалось наблюдение за правильным производством торговли, поступлением окладных сборов, исчислением и взиманием пошлин по безвозмездному переходу имуществ (с наследования, дарений и т. п.), участие в раскладке поземельных налогов и со сборов с городских недвижимых имуществ, председательство в уездных податных присутствия и участие по некоторым делам в уездных съездах (и соответствующих учреждениях). Податные инспекторы изучали реальное положение дел в хозяйственной деятельности населения и размеры получаемых доходов. Они же расследовали факты злоупотреблений по сокрытию доходов от налогообложения, уклонения от уплаты налогов. Должность податного инспектора была престижной, имела высокий образовательный и квалификационный ценз. Податной инспектор освобождался от воинской повинности, имел должностную печать с малым орлом и горизонтальным шрифтом, вел свое делопроизводство. В соответствии с Табелем о рангах он был чиновником VI класса и при наличии высшего образования уже через три года работы получал орден Святой Анны III степени, тогда как чиновники других ведомств в этом случае могли претендовать лишь на орден Святого Станислава III степени. Если казенная палата ведала прямыми и большинством косвенных налогов, то акцизными сборами занималось губернское акцизное управление. Акцизные сборы представляли собой налог на те виды промышленной деятельности и торговли, продукты которых отличались повышенным спросом: спирт и вино, сахар, табак, чай, спички и т. д. Для упорядочения работы по раскладке, учету и взиманию основных видов налогов в конце XIX — начале XX веков стали создаваться присутствия по различным видам налогообложения — коллегиальные органы управления: губернские и уездные податные раскладочные присутствия. После упразднения губернского податного присутствия его функции были переданы- самой казенной палате и специальным присутствиям по основным налогам: присутствию по налогу с недвижимых имуществ, присутствию по квартальному налогу и присутствию по государственному промысловому налогу, возглавляемому 1убернатором лично. Членами этого присутствия являлись ' также управляющий казенной палатой, вице-губернатор, прокурор председательствующий окружного (губернского) суда, управляющий акцизным управлением. Раскладочные присутствия в уезде, возглавляемые податным инспектором участка, сохранились вплоть до 1917 1. Февральская буржуазно-демократическая революция 1917 г. не внесла сколь-нибудь серьезных изменений в систему и структуру налоговых органов. Основные виды налогов сохранились и после прихода к власти большевиков. Радикальные перемены начались только в конце 1918 г. 31 октября 1918 г. Совет Народных Комиссаров принял Декрет об организации финансовых отделов губернских и уездных' комитетов Советов рабочих, крестьянских и красноармейских депутатов.[10] Этим декретом было утверждено Положение об организации финансовых отделов губернских и уездных исполкомов и одновременно упразднены казенные палаты, акцизные управления и финансовые органы местных само управлений. Губернский финансовый отдел состоял из подотделов: сметно-кассового, прямых налогов и пошлин, косвенных налогов и секретариата. Финотдел уездного исполкома делился на два подотдела: сметно-кассовый и налоговый. Из инструмента финансовой политики и регулятора рыночных отношений налоги были превращены в орудие классовой борьбы, средство экономического подавления не только “капиталистов и помещиков”, но и большого количества людей, относящихся, как сейчас принято говорить, к среднему классу. К примеру, принятый в 1918 г. Чрезвычайный десятимиллиардный налог носил откровенно конфискационный характер. Фактически все губернии России облагались многомиллионной данью для усиления Красной Армии, которая готовилась к оказанию помощи пролетариату Европы в завершении, мировой революции . Гражданская война и хозяйственная разруха привели к политике военного коммунизма, когда частная торговля полностью запрещалась, вводились плановое снабжение не селения товарами первой необходимости (карточная система), трудовая повинность, продразверстка и т.п. В этих условиях ни о каких цивилизованных способах пополнения государственной казны не могло быть и речи. Переход к восстановлению народного хозяйства начался с марта 1921 г.: разверстка была заменена продналогом, разрешена свободная торговля, а экономика в целом ориентировалась на государственно - капиталистический путь развития. Декрет ВЦИК “О замене продовольственной и сырьевой разверстки натуральным налогом” предусматривал единый налог на все сельскохозяйственное производство. Однако правила взимания такого налога в 1921 г. разработаны не были, а ситуация с продовольствием вновь складывалась так, что налоги вводились применительно к отдельным отраслям сельского хозяйства и видам продукции. До марта 1922 г. натуральный налог выплачивался сеном и соломой, картошкой и капустой, медом и другими продуктами питания, всего около 20 наименований. Это не могло не сказаться на равномерности и полноте обложения сельского населения. Дело осложнилось и тем, что налоги в начале 20-х годов взимались различными органами. Так, продовольственный налог собирался наркоматом продовольствия; подворно-денежный налог — местными органами власти; труд налог в денежной части — наркоматом финансов, а в натуральный — наркоматом труда. С 1924 г. предпринимаются попытки перейти к денежному исчислению и взиманию налогов. В период НЭПа основной задачей налоговой политики Советского государства, наряду с другими задачами, стало вытеснение частника из всех сфер производства, усиление обложения капиталистических элементов. В новых экономических условиях начинают меняться характер налогов, их значимость в обеспечении доходной части бюджета. В хозяйственном механизме, где цены устанавливаются в плановом порядке, вне какой-либо зависимости от спроса и предложения, налоги перестают быть регуляторами экономических отношений в их классическом понимании. Следует отметить особую роль сельхозналога в экономическом разгроме деревни, разрушении многовекового уклада хозяйствования на земле. Решающим в этом деле стал принятый тогда курс на коллективизацию сельского хозяйства. В 1928 г. была проведена реформа сельхозналогов и уже к 1930 г. дифференциация налоговых платежей оказалась такова, что 2,8% крепких хозяйств обязывались выплатить 29,6% всего сельскохозяйственного налога. Остальные 70% налога возлагались на середняцкие хозяйства, которые в структуре сельского населения занимали 60,4%. Свыше трети всех крестьянских хозяйств освобождались от выплаты сельхозналога из-за бедности.[11] Одновременно с реформой налоговой системы началось строительство нового налогового аппарата. В соответствии с Положением о Народном комиссариате финансов, утвержденным ВЦИК 26. июля 1921 г., в составе Наркомфина было создано организационно-налоговое управление, которое позднее переименовали в управление налогами и государственными доходами. В губернских и уездных финотделах налоговые подразделения остались без особых изменений. Были упразднены податные инспекторы при уездных финотделах и сформирован штат фининспекторов, который осуществлял контроль за взиманием прямых налогов и подчинялся непосредственно губфипотделам. В 1925 г. НКФ СССР принял Положение о наружном налоговом надзоре, где определялись права, обязанности, задачи и функции финансовых инспекторов, их помощников и финансовых агентов. На наружный налоговый надзор возлагалось обследование плательщиков налогов, изучение источников их доходов, объектов налогообложения. Ведение окладного счетоводства (карточки недоимок, книги, отчетные ведомости и др.) передавалось кассовым органам, а взимание платежей — налоговым агентам. К 1930 г. налоговый аппарат Наркомфина СССР превысил 17 тыс. человек. Из них половина работала в финансовых органах, а остальные входили в аппарат наружного налогового надзора. Учитывая, что к этому времени с капиталистическим элементом как в городе, так и на деревне в -основном было покончено, налоговая реформа 1930 г. внесла изменения и в организацию налогового аппарата. Основным звеном системы стала налоговая инспекция — структурное подразделение районных и городских финансовых отделов. К руководящим и контролирующим звеньям относились налоговые отделы краевых, областных и городских (с районным делением) финансовых органов, управления налогов и сборов наркоматов финансов союзных республик и Наркомата финансов СССР. В соответствии с Положением о налоговой инспекции районных и городских финансовых отделов и налоговых ревизоров 1949 г. в районах и городах, не имеющих районного деления, действовали налоговые инспекции, состоящие из старшего налогового инспектора, участковых налоговых инспекторов, их помощников, налоговых агентов в сельской местности, работников бухгалтерии. Структура и штатная численность каждой инспекции определялась количеством налогоплательщиков, территориально-экономической характеристикой города (района). В крупных городах в состав налоговых инспекций входили 'инспекторы по налогам с заработной платы рабочий и служащих, местным налогам с предприятий, учреждений и организаций и с государственной пошлины. Исключительное значение придавалось контролю за взиманием налогов со стороны вышестоящих финансовых органов. Специальный аппарат, контролирующий соблюдение законов при взимании налогов, состоял из ревизоров и старших ревизоров в краевых и областных финотделах, а также из ревизоров, старших и главных ревизоров в министерствах финансов союзных республик и Минфине СССР. В 1959 г. были произведены очередные перемены в структуре налоговых органов. Управление налогов и сборов, налоговые отделы и инспекции были переименованы соответственно в управления, отделы и инспекции государственных доходов. Их функции практически не измелились. Управление государственных доходов Министерства финансов СССР продолжало заниматься планированием поступлений налогов и других доходов в целом по Союзу и по союзным {республикам, следило за выполнением плана поступлений платежей в государственный бюджет; разрабатывало проекты ставок налога с оборота на промышленные и продовольственные товары, проводило ревизии, проверки и обследования работы по государственным доходам в министерствах финансов союзных республик, а также в местных финансовых органах, выполняло другие работы. В союзных республиках аналогичные функции выполнялись. управлением государственных доходов министерства финансов союзной республики. В краях, областях, автономных республиках, автономных областях, национальных округах были созданы отделы государственных доходов. Структурными элементами управлений, отделов были подразделения по налогу с оборота, отчислений от прибыли и прочих доходов, налогов и сборов с населения, планирования и учета и т. д. Основная работа по систематическому контролю за выполнением планов госдоходов, правильным исчислением и своевременным поступлением всех платежей в бюджет возлагалась на городские и районные инспекции по государственным доходам, которые входили в структуру районного (городского) финансового отдела исполкома соответствующего Совета народных депутатов. Численный состав инспекции зависел от объема выполняемых работ. Возглавлял инспекцию начальник, если в штате было свыше десяти сотрудников, или старший инспектор, если менее десяти. Руководство работой инспекции государственных доходов осуществлялось заведующим городским (районным) финансовым отделом. Он решал вопросы приема на работу, перемещения с одной должности на другую, определял порядок работы инспекторского состава. На сотрудников районных (городских) инспекций государственных доходов возлагался постоянный контроль за поступлением от предприятий и организаций платежей в бюджет; проведение документальных проверок по полученным отчетам, первичным бухгалтерским документам. Инспекторы и экономисты разрабатывали предложения По обеспечению своевременного выполнения планов поступления платежей в бюджет; изыскивали дополнительные источники доходов, вели учет предприятий и организаций, обязанных вносить платежи в бюджет, выполняли другие контрольные функции. Отход от административно-командной модели развития экономики и переход к рыночным отношениям потребовали радикальных перемен не только в налоговом законодательстве. Возникла настоятельная необходимость в реорганизации налоговых органов. В 1990 г. вместо управлений, отделов и инспекций государственных доходов .были образованы Главная государственная налоговая инспекция Министерства финансов СССР, Государственные налоговые инспекции министерств финансов союзных и автономных республик и аналогичные подразделения в областных, краевых, окружных, городских и районных финансовых аппаратах. В течение 1991—1992 гг. процесс создания единой централизованной системы налоговых органов Российской Федерации был завершен.[12]

Таблица №1

|

ПОСЛЕОКТЯБРЬСКИЙ ПЕРИОД | |

| 1 ЭТАП - 1918-1921 гг. | НАЛОГОВАЯ СИСТЕМА ПРАКТИЧЕСКИ ЛИКВИДИРУЕТСЯ февраль 1921 г. Наркомфин приостановил взимание всех денежных налогов. |

| 2 ЭТАП - 1921-1930 гг. | ВОССТАНОВЛЕНИЕ И РАЗВИТИЕ НАЛОГООБЛОЖЕНИЯ 1921-23 гг. Введены акцизы на широкий ряд товаров. Действовало 86 платежей в бюджет. |

| 3 ЭТАП - 1931-1941 гг.

| ЛИКВИДАЦИЯ СОЗДАННОЙ ВО ВРЕМЯ НЭПа СИСТЕМЫ. Упразднена система акцизов. Сложна налоговая система. В 1933 г. свыше 400 ставок, 1937 г - 1109. |

| 4 ЭТАП - 1941-1960 гг.

| ЧАСТИЧНОЕ ВОССТАНОВЛЕНИЕ НАЛОГОВОЙ СИСТЕМЫ. НЕОБХОДИМОСТЬ МОБИЛИЗАЦИИ РЕСУРСОВ. Во время Великой Отечественной войны - и в период восстановления народного хозяйства 1941г - сто процентная надбавка к подоходному и сельскохозяйственному налогу; 1942-46 гг. специальный военный налог 1941 г - налог на холостяков, одиноких и малосемейных граждан |

| 5 ЭТАП - 1960-1964 гг.

| ЧАСТИЧНАЯ ЛИКВИДАЦИЯ НАЛОГОВОЙ СИСТЕМЫ, СОЗДАННОЙ В ПРЕДЫДУЩИЙ ПЕРИОД 1960-1970 гг. Время проведения экономической реформы в стране. |

| 6 ЭТАП - 1965-1989 гг.

| РЕФОРМИРОВАНИЕ НАЛОГОВОЙ СИСТЕМЫ, ВВЕДЕНИЕ НОВЫХ НАЛОГОВ. 1965г. - подоходный налог с колхозов; 1966г. - рентные платежи, плата за фонды. 1965г. - установлен обязательный платеж государственных предприятий. 1971-1975 гг. - проведено снижение налогов с населения |

| 7 ЭТАП - 1990 г | ДЕЙСТВУЮЩАЯ НЫНЕ НАЛОГОВАЯ СИСТЕМА РОССИИ. ВВЕДЕНА С 1992 Г. И ОСНОВЫВАЕТСЯ НА 23 ЗАКОНАХ, ОХВАТЫВАЮЩИХ ВСЕ СФЕРЫ ЭКОНОМИЧЕСКОЙ ЖИЗНИ ИЗ ОБЩЕГО КОЛИЧЕСТВА НАЛОГОВ И СБОРОВ. |

| Восстановление налоговой системы в России реализуется во второй половине 1991 г. и начале 1992 г.. Принципиально новым для нашей экономики является налог на добавленную стоимость, земельный налог и налог на операции с ценными бумагами. В 1996 г федеральных налогов и сборов - 18 региональных налогов и сборов - 4 местных налогов и сборов - 23. | |

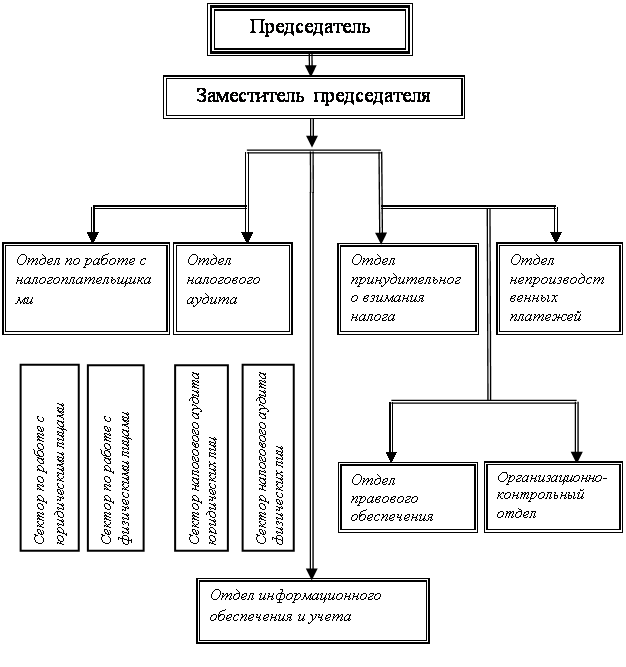

2.Правовые основы деятельности, принципы организации и функции органов государственной налоговой службы

Похожие работы

... - руды 67,5 56,8 55,3 Обработанные товары - 73,3 70,6 - текстиль 61,3 42,1 41,3 - химикаты 87,1 81,0 81,1 -машины и транспортные средства 85,0 79,7 75,3 -металлы 85,7 65,2 62,6 -другие товары 80,1 74,6 70,0 Промышленно развитые страны увеличили свою долю на мировых рынках сырьевых и продовольственных товаров главным образом за счет топлива, ...

... потенциал отрасли, имеющие социальную и экономическую значимость. Система государственной поддержки должна быть гибкой. Отвечать текущим потребностям сельского хозяйства, реагировать на быстроменяющуюся экономическую ситуацию. Основными рычагами государственного регулирования являются ценовая, кредитная политика, бюджетные ассигнования, налоговая система и защита товаропроизводителей (схема №2). ...

... уплаты налогов. Это: заработная плата, выручка, доход, себестоимость. Наиболее существенным признаком классификации налогов является принадлежность их к уровням власти и управления (см. Приложение №3). 2.Генезис прямого налогообложения. В этой главе я попытаюсь дать наиболее полное, на сколько это возможно, отражение развития налогов России и некоторых зарубежных стран (Др. Рима, Англии, ...

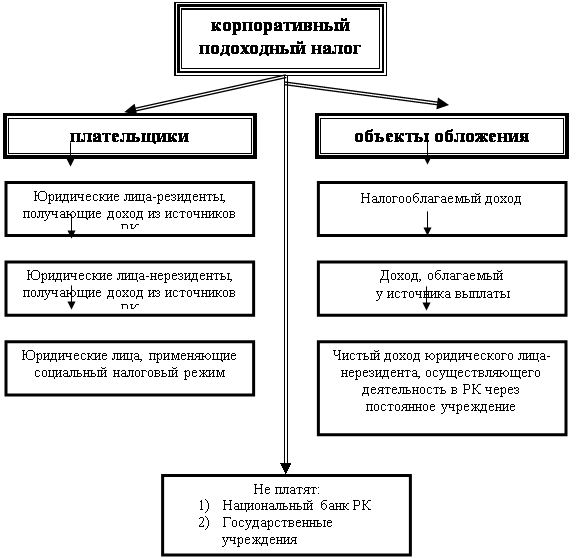

... означает возможность установления в налоговом законодательстве всех оснований и порядка возникновения, исполнения и прекращения налоговых обязательств налогоплательщика. 3. Принцип справедливости налогообложения Налогообложение в Республике Казахстан является всеобщим и обязательным. Запрещается предоставление налоговых льгот индивидуального характера. 4. Принцип единства налоговой системы ...

0 комментариев