Навигация

Определим доход инвестора

1. Определим доход инвестора

100 000-12 500=87 500 рублей

Известна сумма инвестирования и ожидаемый доход. Найдем ставку минимального банковского процента из формулы

Pn=P*(1+K/m)nm

Где

Pn – ожидаемый доход

P – сумма инвестирования

К – банковская ставка

n- количество начислений в год

![]() m-количество лет

m-количество лет

![]() К=(nmÖPn/P-1)*m

К=(nmÖPn/P-1)*m

К=(2*2Ö87500/12500-1)*2=1,25 или 125%

Значит, ставка должна быть не менее 125 %

К=(nmÖN/P-1)*m

К=(2*2Ö100000/12500-1)*2=1,36

Задача № 12Компания Б выкупила у компании А вексель, выданный компанией С. Последняя, обещала уплатить по векселю 5 млн. рублей 1 июня 2000 года. Компания Б уплатила компании А при покупке векселя 700 тыс. рублей. Какова совокупная стоимость налога на операции с ценными бумагами уплаченная компаниями А и Б при совершении сделки?

Решение.

Компания А и Б не будут платить налог на операции с ценными бумагами, так как налог выплачивается один раз эмитентом при размещении ценных бумаг, все остальное попадает под статью 149 НК РФ по операциям с ценными бумагами.

Задача № 13/1Баланс АО содержит следующие показатели млн. руб.:

| Актив | Сумма | Пассив | Сумма |

| Основные средства | 500 | Уставный капитал | 800 |

| Нематериальные активы | 100 | Резервный фонд | 100 |

| Готовая продукция | 300 | Прибыль | 100 |

| Расчетный счет | 100 | ||

| Баланс | 1000 | Баланс | 1000 |

Какая максимальная сумма может быть израсходована АО для выплаты дивидендов по привилегированным акциям, если доля привилегированных акций в уставном капитале составляет 10% и при их выпуске установлен фиксированный дивиденд?

Решение.

По решению совета директоров максимальная сумма выплат может составить:

Количество акций*номинал*фиксированный дивиденд, но не больше прибыли предприятия и с учетом того, что после выплаты стоимость чистых активов АО будет не меньше его уставного капитала и резервного фонда. (Ст.102 ГК РФ)

Задача № 13/2Определить цену размещения коммерческим банком своих векселей при условии, что вексель выписывается на сумму 100 000 рублей, со сроком платежа 240 дней, банковская ставка процента 40% годовых.

Решение.

1. Возьмем банковскую ставку процента годовых как эквивалентную ставку доходности, тогда по формуле

N/(1+F(t/365))=N(1-(d*t/360))

Определим d ставку дисконта векселя: d=360(1-1/(1+kt/365)) где k эквивалентная ставка 40% годовых, t-период погашения 240 дней

2. Определим D –дисконт векселя

D=N*(dt/360)

3. Определим цену размещения P=N-D

d=(360*(1-(1/1+0.4*240/365)))/240=0,32

D= (100 000*0,32*240)/360=21 333 руб.

P=N/(1+kt/360)

P=100000/(1+0,4*240/360)=78740 руб.

Цена размещения коммерческим банком своих векселей равна 78 740 рублей.

Задача № 14Акционерное общество зарегистрировало эмиссию 30 тыс. обыкновенных акций с номинальной стоимостью 1000 рублей, из которых 26 тысяч было продано акционерам, а 4 тысячи остались непроданными. Через некоторое время еще 1000 акций была выкуплена обществом у акционеров. По окончании отчетного года собранием акционеров принято решение о распределении в качестве дивидендов 3 млн. рублей их прибыли. Какая сумма дивиденда на каждую акцию может быть выплачена?

Решение.

По условию задачи известно, что на руках у акционеров осталось 25000 обыкновенных акций, тогда

3 000 000 / 25 000=120 рублей.

Значит, сумма дивиденда на одну акцию составит 120 рублей.

Задача № 15Номинальная стоимость акции АО составляет 50 тысяч рублей. Определите ориентировочную курсовую стоимость акций на рынке ценных бумаг, если известно, что размер дивиденда ожидается на уровне 25%, а размер банковской ставки составляет 20%

Решение.

Определим поток доходов по акции это размер дивиденда.

Определим курсовую стоимость

Dn=P*(1+k), где

Dn- курсовая стоимость акции

P- номинальная стоимость

k-ставка дивиденда

Определим К доходности=25%/20%=1,25

Dn=P*k=50000*1.25=62500

Задача № 16Облигации АО выпущены 1 января 1993 года. Срок обращения облигаций 2 года. Годовой купон 8,5%. Номинальная стоимость 1000 рублей, однако при первичном размещении стоимость облигаций составила 974 рубля. Какова должна быть минимальная величина банковской ставки, при которой инвестору, купившему облигацию в ходе первичного размещения (налогообложение не учитывать), было более выгодно положить деньги в банк на 2 года?

Решение.

Определим доходность облигаций

K=(C+(N-P))/P

Скорректируем на число лет до погашения

K=((2С+(N-P))/2P)*100%, где

K – доходность облигаций

N- номинал облигаций

P- цена приобретения

2- число лет до погашения

К=((2*85+(1000-974))/2*974)*100%=10,06 %

Задача № 17Акционерное общество А приобрело облигацию другого АО по какой-то первоначальной цене Х. Номинал облигации 10 000 рублей. Срок погашения наступает через 10 лет. Доход 10% годовых выплачивается ежегодно по отрывным купонам. Через 7 лет эта облигация отражается в балансе АО А по цене 9670. Определит первоначальную цену Х.

Решение.

До погашения облигации остается 3 года, это значит, что цена облигации возрастет через каждый год равными приростами до 10 000 рублей, т.е. один прирост за год составит (10000-9670)/3=110 рублей

АО продержало облигацию 7 лет, т.е. получало по 110 рублей каждый год к курсовой стоимости. Тогда курсовая стоимость Х будет равна

9670-110*7=8900 руб.

Облигация была приобретена за 8900 рублей

Задача № 19Номинальная стоимость акций АО 100 рублей за акцию, текущая рыночная цена 600 рублей за акцию. Компания выплачивает квартальный дивиденд в размере 20 рублей за акцию. Какова текущая доходность акций АО в годовом начислении?

Решение.

Покупка 600 рублей, при условии, что ничего не изменится, доход за год составит 80 рублей, тогда текущая доходность составит F=80/600*100%=13%

Задача № 20Акционерное общество с уставным капиталом 2 млн. рублей выпустило еще 10 тыс. обыкновенных акций на 1 млн. рублей и 500 облигаций на 500 тыс. рублей с купонной ставкой 20 % годовых. Чистая прибыль общества 250 тыс. рублей. Определить сумму дохода на одну акцию.

Решение.

Уставный капитал АО возрастет с выпуском до 3 млн. рублей, тогда он будет состоять из 30 тыс. обыкновенных акций.

Выплаты по облигациям

250*20%=50 тыс. руб.

250-50=200 тыс. руб.

200000/10000=20 рублей будет приходиться на 1 обыкновенную акцию.

Задача № 21Иностранный участник АО оплатил 100 акций номинальной стоимостью 100 рублей каждая долларами по курсу 1 доллар=100 рублей. АО решило выкупить у иностранного участника принадлежащие ему акции. Рыночная стоимость акций к моменту выкупа осталась на уровне номинала. Курс доллара повысился до 120 рублей за доллар. Какая сумма будет выплачена иностранному участнику за акции?

Решение.

Иностранному участнику будет выплачено по 100 рублей за акцию, так как рыночная стоимость акции к моменту выкупа осталась на уровне номинала.

Задача № 22Инвестор приобрел акцию в начале текущего финансового года за 1000 рублей и продает ее по прошествии 4 месяцев. Определить примерную стоимость, по которой совершается продажа, если ожидаемая прибыль в расчете на акцию по итогам года составит 120 рублей. Ситуация на финансовом рынке и положение компании существенно не изменились с начала года.

Решение.

Определим годовую ставку дивиденда по акции

К=(120/1000)*100%=12%

Pn-ожидаемая стоимость

Pn=(1000-40/(1+0,12)1/3)*(1+0,12)1=1075

Примерная стоимость, при которой совершается продажа 1075 рублей.

Задача № 23Инвестор приобрел за 900 рублей привилегированную акцию номинальной стоимостью 1000 рублей с фиксированным размером дивиденда 70% годовых. В настоящее время курсовая стоимость акции 1200 рублей. Инвестор предполагает продать акцию через 2 года. Определите текущий годовой доход по данной акции (без учета налогов).

Решение.

Текущий годовой доход будет 700 рублей. За первый год 700 рублей за второй год плюс к этому разницу между покупкой и продажей акции.

Задача № 24Депозитный сертификат был куплен за 6 месяцев до срока его погашения по цене 1000 рублей и продан за 4 месяца до срока погашения по цене 1400 рублей. Определить (по простой процентной ставке без учета налогов) доходность этой операции в пересчете на год.

Решение.

Доход от операции составит 1400-1000=400 рублей за 2 месяца, т.е. доходность в расчете на год составит 400/1000*6=2,4 или 240% годовых

Задача № 25Баланс дочернего акционерного общества имеет следующие показатели,

млн. руб.:

| Актив | Сумма | Пассив | Сумма |

| Основные средства | 250 | Уставный капитал | 280 |

| Производственные запасы | 30 | Расчеты с учредителями | 20 |

| Касса | 5 | Прибыль | 100 |

| Расчетный счет | 115 | ||

| Баланс | 400 | Баланс | 400 |

Одному из учредителей (Обществу «АВС») принадлежит 70% акций дочернего общества. Определить сумму вклада общества «АВС» в дочернюю компанию.

Решение.

(280*70%)/100%=196 млн. рублей.

Вклад составляет 196 млн. рублей

Задача № 26Инвестор получил от операций купли-продажи ценных бумаг доход в размере 100 тыс. рублей. Подлежит ли обложению налогом на добавленную стоимость полученный доход?

Ответ: Полученный доход не подлежит обложению налогом на добавленную стоимость, так как представляет собой финансовую операцию, которая регулируется статьей 149 НК РФ.

Похожие работы

... с целью и нормализации бюджета, впоследствии приводит к росту нагрузки на бюджет из-за не ходимости выплаты процентов по ранее сделанным заимствованиям. Не всегда значению этой функции рынка ценных бумаг уделялось должное внимание. Консервативность бюрократического аппарата и недоверие к государству как агенту рынка задавали совершенно недостаточные для серьезного рассмотрения в качестве источника ...

... влияние на объект ценообразования различного рода факторов и оценку степени их положительного и отрицательного воздействия. Статистический метод основан на использовании ряда статистических приемов в ценообразовании на рынке ценных бумаг. Метод базируется на статистическом анализе с применением средних величин, индексов, дисперсии (абсолютного отклонения от средних величин), а также на ...

... проведение операций на неорганизованном рынке ценных бумаг. В зависимости от места торговли различают биржевые и внебиржевые рынки ценных бумаг. Биржевой рынок – это всегда организованный рынок ценных бумаг, операции по купле-продаже ценных бумаг осуществляются на бирже. На биржевом рынке осуществляется торговля ценными бумагами наиболее надежных эмитентов, которые допускаются на биржу, только ...

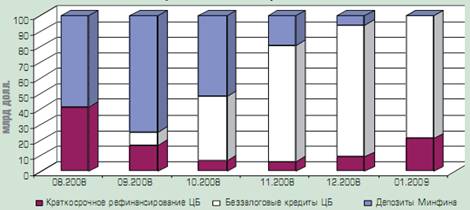

... иностранными инвесторами выводились в первую очередь. Сыграли свою роль конфликты вокруг Евросети, Метчела и Южно-Осетинский конфликт. Глава 3. Возможные пути выхода из кризиса рынка ценных бумаг Российской Федерации Для повышения стабильности рынка облигаций и преодоления сжатия кредитного рынка необходимо изменить политику в области выпуска государственных ценных бумаг. В период кризиса ...

0 комментариев