Навигация

4. Моделирование цены акций.

Риски проведения операцийПри проведении инвестиционных операций на рьюке корпоративных ценных бумаг инвестор неизбежно сталкивается с определенным риском возможных финансовых потерь. В иерархии рисков, присущих инвестициям в корпоративные ценные бумаги, по-видимому, на первый план выдвигается риск ликвидности.

Ликвидность, как известно, характеризуется возможностью продажи корпоративных ценных бумаг в течение короткого времени и без значительных убытков.

Почему же так велик риск ликвидности в данном секторе фондового рынка?

Для решения этого вопроса следует вспомнить, что:

- в стадии высокой конъюнктуры наблюдается прирост денежной массы, направленной в фондовый сектор финансового рынка, что требует повышения курсов для уравновешивания цены. Внешний спрос позволяет фондовому рынку функционировать устойчиво, и курсы легко двигаются вверх;

- в стадии низкой конъюнктуры, когда объем ценных бумаг, предназначенный для продажи, превышает платежеспособный спрос и наблюдается отток капитала из сектора фондового рынка, держатели ценных бумаг могут их реализовать только при значительных потерях в цене. В результате курс их понижается. Такой рынок называется «тяжелыми.

Таким образом, конъюнктура рынка находится под влиянием спроса, т. е. притока капитала на фондовый рынок и ухода с него.

Трудно рассчитывать на ликвидность в случае низкой конъюнктуры рынка акций. Инвесторы же отдают предпочтение либо государственным ценным бумагам, либо другим видам использования своих средств. Конкуренция существует не только между реальным инвестированием и финансовыми вложениями, но и внутри секторов финансового рынка, например, вложение средств в валюту, на вклады в банк или фондовые ценности.

Для поддержания ликвидности рынка акций необходимо наличие на нем значительного капитала. Между тем, операции с государственными бумагами как наиболее надежными, приносящими неплохой доход, необлагаемый налогом, и простыми в переоформлении собственности на ценные бумаги, отвлекают значительные средства.

Значительное влияние на снижение ликвидности оказывает неустойчивость рынка корпоративных бумаг и концентрация основных сделок данного сектора фондового рынка в финансовых центрах, а также отсутствие торговых площадок в регионах, затрудняющее участие в торгах банков с периферии и существенно увеличивающее риск ликвидности.

Для того, чтобы обеспечить ликвидность рынка и постоянное его функционирование, очень важно, чтобы операторы этого рынка постоянно его поддерживали и в тот момент, когда бумаги падают в цене, их покупали, а когда растут — продавали.

На неликвидность данного сектора фондового рынка указывает отсутствие постоянных котировок по широкому кругу акций, поскольку, как правило, котируются лишь так называемые «гвозди программы», значительный спред между котировками на покупку или продажу, резкие колебания цен от сделки к сделке, которые по большинству котируемых акций совершаются нечасто.

Кредитный риск. Покупая акции для себя, оператор рынка в наибольшей степени по отношению к другим операциям испытывает воздействие кредитного риска.

Источником риска может являться как рынок, так и компания- эмитент. Поэтому решение о покупке тех или иных бумаг должно вытекать из фундаментального анализа. Такой анализ должен представлять детальное изучение отраслей и отдельных компаний, ценные бумаги которых будут приниматься в качестве объекта инвестиций. Прежде всего отбираются те отрасли, которые могут дать наилучшие результаты за выбираемый для инвестиций отрезок времени. Поэтому для установления приоритетов инвестирования средств также большое значение имеет отраслевой или индустриальный анализ.

В разные периоды приоритетное развитие получает какая-либо отрасль или группа отраслей, имеющая монопольное положение на рынке, например, группа добывающих отраслей или отрасли, имеющие серьезные инновации, обеспечивающие открытие нового сектора продаж.

Цены на большинство акций меняются вместе и в соответствии с основной рыночной тенденцией (с трендом рыночной конъюнктуры). Но следует учитывать, что при падении цен наиболее сильно падает курс тех акций, которые имеют под собой слабую основу.

В связи с этим в этой отрасли выбираются предприятия- лидеры, стабильно работающие, имеющие широкие производственные возможности, бумаги которых наиболее ликвидны. Если предприятие достаточно давно работает на фондовом рынке, желательно отследить динамику изменения цен на его акции за некоторый период, продумать перспективы дальнейшего роста.

Отсутствие необходимой информации как об эмитенте, так и о состоянии рынка, делает эти операции достаточно рискованными как для профессионалов рынка, работающих на ведущих торговых площадках страны, так и для операторов рынка, а тем более, для инвесторов. Особенно велики риски для тех из них, что находятся на периферии, где отсутствие необходимой, срочной информации и невозможность участвовать в торгах в режиме «реального» времени может привести к существенным финансовым потерям.

Процентный риск. При определении размеров и структуры инвестирования в акции большое внимание уделяется и величине банковской процентной ставки, а также таким индикаторам, как ставка ГКО. Ведь при высоком уровне банковских процентных ставок курс корпоративных ценных бумаг уменьшается, и наоборот. Таким образом, при инвестициях в корпоративные ценные бумаги у инвестора появляются определенные процентные риски.

Неустойчивость рынка, его колебания под влиянием множества факторов и политических условий, среди которых нестабильно развивающаяся экономика, отсутствие адекватного развития различных форм собственности, неустойчивая финансово-кредитная система, функционирование рынка только государственных ценных бумаг, неотлаженная законодательная система и т. д., могут привести к существенным колебаниям доходности ценных бумаг отдельных классов и видов. Следовательно, курс корпоративных ценных бумаг, в свою очередь, связан с величиной рыночного процента. Он колеблется в зависимости от изменения среднерыночного уровня процентных ставок по облигациям и сертификатам, учетных процентов, процентов по векселям, дивидендов по акциям и, соответственно, спроса и предложения на эти ценные бумаги на рынке.

При этом наибольший интерес для инвесторов представляет анализ перспектив изменения процентных ставок. В этом случае, если инвестор ожидает понижения процентных ставок, целесообразной для него является покупка ценных бумаг для их последующей продажи по более высокому курсу, а следовательно, получение дохода за счет курсовой разницы. При высоких процентных ставках и прогнозируемом их снижении экономически эффективна покупка крупных партий ценных бумаг не с намерением их последующей перепродажи, а с целью обеспечения достаточно высокого уровня доходности своих портфельных инвестиций. Если, наоборот, инвесторы ожидают повышения величины банковского процента, а следовательно, падения курса ценных бумаг, они стремятся, по крайней мере, в течение определенного периода держать «короткую» позицию (т. е. продают ценные бумаги на срок, с обязательством их фактической поставки покупателям в будущем) с намерением купить в будущем ценные бумаги по более низкому курсу.

Технические риски. Достаточно высоки технические риски при проведении данной операции. Они связаны, в первую очередь, с неотработанностью технической и правовой сторон процесса переоформления собственности на акции, что обуславливает определенные трудности при совершении операций с корпоративными ценными бумагами.

Эффективность проводимой операцииОценка эффективности инвестиционных операций в корпоративные ценные бумаги основывается на анализе затрат и результатов различных инвестиционных операций, и в исключительных случаях при решении стратегических задач — оценке их долгосрочного воздействия на деятельность инвестора. Оценка отдельных направлений инвестиций в акции включает функциональную оценку затрат по сделке и уровня ее доходности, например, используя метод «затраты-результат». Такой анализ целесообразно производить и по объектам инвестирования в случае вложения средств в акции тех или иных эмитентов, и при оценке эффективности проведения тех или иных операций с корпоративными ценными бумагами. Перспективным направлением при проведении инвестиционной операции является и покупка недооцененных акций.

На начальном этапе развития фондового рынка эффективность спекулятивных операций зависела от возможности продажи на бирже крупных пакетов акций с целью получения спекулятивной прибыли, либо от успехов по формированию пакетов путем покупки акций на внебиржевом рынке (у населения, предприятий) с последующей реализацией на бирже или другому покупателю по более высокой цене.

Классический фундаментальный анализ позволяет выявлять истинную цену этих «недооцененных» акций. Наиболее удобным является метод коэффициентов. При этом, однако, нельзя не отметить, что анализ коэффициентов имеет дело только с количественными данными. Поэтому использование только коэффициентов без проведения всех этапов фундаментального анализа могут привести к получению недостоверной информации. Часто используются следующие коэффициенты:

- коэффициент р/е-гаtio, определяется как отношение курсовой стоимости акции к величине чистой прибыли в расчете на одну обыкновенную акцию;

- коэффициент d/e-raitio, определяется как отношение дивиденда по обыкновенной акции к ее курсовой стоимости;

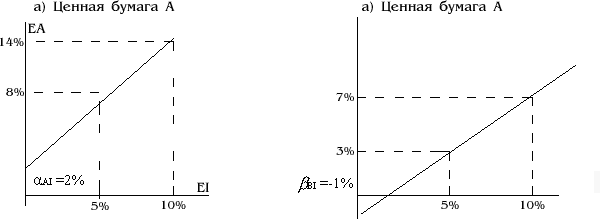

- бета-коэффициент. Данный коэффициент определяет влияние общей ситуации на рынке в целом на судьбу конкретной ценной бумаги. Если коэффициент бета положителен, то эффективность данной ценной бумаги аналогична эффективности рынка. При бета отрицательном эффективность данной ценной бумаги будет снижаться при возрастании эффективности рынка. Бета-коэффициент также принято считать мерой риска инвестиций в данные ценные бумаги. При бета-коэффициенте больше единицы риск инвестиций выше, чем в среднем по рынку, а при меньшем единицы — наоборот;

- R-квадрат (R- squared). R-квадрат характеризует долю риска вклада в данную ценную бумагу, вносимую неопределенность риска в целом. Чем ближе R-квадрат к нулю, тем более независимым является поведение акции по отношению к общей тенденции рынка.

Результаты анализа финансовых коэффициентов имеют несомненное значение при сравнении со стандартами, выбор которых всегда затруднителен. Сравнение можно проводить с аналогичными показателями западных компаний или коэффициентами других эмитентов в данном секторе рынка.

Высокое соотношение р/е-гаtio может указывать, например, на то, что инвесторы, покупающие данную бумагу, ожидают роста прибыли компании. Вместе с тем, вполне возможно, что потенциал роста курсовой стоимости данной ценной бумаги исчерпай и поэтому может начаться падение цены.

Классическими приемами анализа р/е-гаtio являются:

- сравнение сегодняшнего соотношения р/e (данного коэффициента) со средним уровнем прошлого периода, составляющего от пяти до десяти лет. При этом необходимо учитывать инфляцию, поэтому ключевым вопросом является вопрос о том, компенсируют ли в будущем доходы и дивидендные выплаты рост рыночного процента, обусловленного инфляционными процессами. Это, естественно, зависит от возможности продаж производимой продукции по более высоким ценам и роста рентабельности в пропорции, опережающей или соответствующей темпам инфляции,

- сравнение сегодняшнего d/е-гаtio с р/е-ratio акций компаний, сравнимых по основным условиям оценки: рентабельности, возможностям реинвестирования, недиверсифицированным эксплуатационным характеристикам и финансовому риску.

Если есть заинтересованность в дальнейшем снижении высокого риска по вложениям в акции, оператор ограничивает операции с ними наименее рискованными, такими, как:

1) осуществление арбитражных операций. Поскольку отсутствует временной разрыв между совершением сделки на покупку и сделки на продажу, они могут осуществляться и без участия средств оператора и иметь только технические риски;

2) проведение дилинговых операций под клиентский заказ. Итак, если оператор осуществляет спекулятивные или арбитражные операции, то система показателей определяющая зффектиеность операции, может быть следующей:

доходность операции

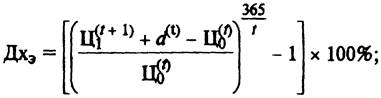

Дх=(Ц1(t+1)+d(t)-Цо(t))/Цо(t)*365/t*100%

где Цо(t) — цена в начале анализируемого периода, или цена

приобретения

Ц1(t+1) – цена в конце периода инвестирования;

в(t) — дивиденды за период.

При спекулятивных операциях, как правило, d(t) = 0, так как дивиденд выплачивается один раз в год. При этом следует учесть, что в первом случае учитывается цена покупки (big рriсе), которая для профессионального торговца акциями будет всегда ниже цены аsk-рriceсе - Ц1(t+1), даже при реализации акций в один и тот же период времени, как например, при арбитражных сделках;

эффективная доходность. Она определяется с учетом реинвестирования вложенных средств:

темп роста курсовой стоимости.

Долгосрочное инвестирование в корпоративные ценные бумаги

Этот вариант предполагает, что инвестор, выбрав конкретный объект для инвестиций, если есть возможность (выбранное предприятие находится в том же регионе, городе), должен проанализировать положение предприятия, совместно со специалистами предприятия разработать программу, позволяющую, если это необходимо, увеличить производственные мощности предприятия, объем выпуска и реализации продукции. Для этого он должен открыть кредитную линию, поставить оборудование по лизингу и т. д., т. е. провести мероприятия, направленные на улучшение финансового состояния.

В этом случае необходимо помнить о чрезмерно высоких налогах, несовершенстве законодательной базы, неготовности руководства предприятий работать со стратегическими инвесторами.

Например, когда крупный банк покупает акции среднего или небольшого предприятия, эти вложения неблагоприятно сказываются на балансе и нормативах банка, под эти вложения приходится выполнять резервирование под обесценение ценных бумаг. Определить эффективность долгосрочных инвестиций в акции с позиции сегодняшнего дня весьма и весьма затруднительно. Очень упрощенно и приблизительно это можно сделать по схеме, где

Похожие работы

... ) были выпущены именно в таком виде. Однако, еще раз можно подчеркнуть, что необходимость выплаты налога на эмиссию ценных бумаг (0,8%) при нынешних ставках доходности и малых сроках обращения делает такие заимствования излишне дорогими для эмитентов, что сдерживает развитие рынка корпоративных облигаций. В существующей ситуации, как с точки зрения рынка, так и с точки зрения законодательства, ...

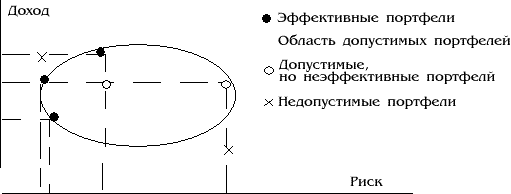

... фундаментальный анализ. Можно с уверенностью сказать, что практически каждому профессионалу доступен инструментарий технического анализа, но не каждому- фундаментальный.10 2. Методы инвестирования в ценные бумаги 2.1. Метод Марковитца Основная идея модели Марковитца заключается в том, чтобы статически рассматривать будущий доход, приносимый финансовым инструментом, ...

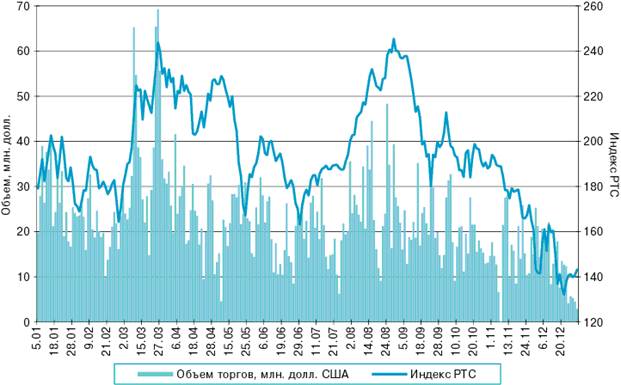

... как выжидательные. В течение 2003 г. развитие конъюнктуры рынка корпоративных облигаций определялось в первую очередь факторами, общими для всех секторов фондового рынка. Особенностью российского рынка корпоративных ценных бумаг является практическое совпадение основных эмитентов акций и облигаций, среди которых доминируют РАО “ЕЭС России”, ОАО “Магнитогорский металлургический комбинат”, ОАО “ ...

... Другая часть населения – это работники предприятий, получившие акции в процессе приватизации либо в счет задолженности – это пассивные инвесторы, которые не оказывают особого влияния на рынок корпоративных ценных бумаг. Другая часть инвесторов – это иностранные инвесторы, которые постепенно возвращаются на российский рынок после кризиса 1998 г. Этому способствует повышение устойчивости экономики ...

0 комментариев