Навигация

Аккумулирование бессрочных депозитов, или ведение текущих счетов, и оплата чеков, выписанных на эти банки

1. Аккумулирование бессрочных депозитов, или ведение текущих счетов, и оплата чеков, выписанных на эти банки.

2. Предоставление кредитов предпринимателям.

Особая заслуга коммерческих банков также состоит в осуществлении расчетов в масштабах всего национального хозяйства. На базе их операций возникают кредитные деньги (чеки, банковские векселя).

Специализированные кредитно-финансовые институты включают банковские и небанковские организации, специализирующиеся на определенных видах кредитования. Так, внешнеторговые банки специализируются на кредитовании экспорта и импорта товаров, а ипотечные банки и компании — на предоставлении долгосрочных ссуд под залог недвижимости (земли и строений).

К системе кредитно-финансовых институтов относятся:

1. Инвестиционные банки, занимающиеся эмиссионно-учредительской деятельностью, то есть проводящие операции по выпуску и размещению на фондовом рынке ценных бумаг, получая от этого доход. Они не имеют права принимать депозиты и привлекают капиталы, как правило, путем продажи собственных акций или за счет кредита коммерческих банков. Свой капитал они используют для долгосрочного кредитования различных отраслей хозяйства.

2. Обширная группа сберегательных учреждений, занимающая важное место в кредитной благодаря привлечению мелких сбережений и доходов, которые иначе не смогут функционировать как капитал.

Существуют различные типы сберегательных учреждений:

· сберегательные банки и кассы;

· взаимно-сберегательные банки (разновидность кооперативных банковских учреждений в США);

· доверительно-сберегательные банки (в Великобритании);

· ссудно-сберегательные ассоциации (Соединенные Штаты);

· кредитные кооперативы (союзы, ассоциации) и другие.

3. Страховые компании, для которых характерна специфическая форма привлечения средств — продажа страховых полисов. Полученные доходы они вкладывают прежде всего в облигации и акции других компаний, государственные ценные бумаги.

4. Пенсионные фонды, которые различаются по организации, управлению и структуре активов. Так, имеются застрахованные пенсионные фонды, (управляемые страховыми компаниями) и незастрахованные (управляемые предприятиями или по их доверенности — банками), фундированные (их средства инвестированы в ценные бумаги) и нефундированные (пенсии выплачиваются из текущих поступлений и доходов) и многие другие.

5. Инвестиционные компании, размещающие среди мелких держателей свои обязательства (акции) и использующие полученные средства для покупки ценных бумаг народного хозяйства. Мелкие инвесторы охотно покупают обязательства инвестиционных компаний, так как из-за значительной диверсификации (вложение средств в различные предприятия) достигается известное рассредоточение активов, снижается опасность потери сбережений из-за банкротств фирм, в чьи акции вложен капитал.

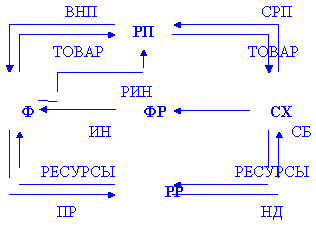

Таким образом, кредитная система состоит, во-первых, из банковской системы, имеющей обычно два уровня:

1. центральный банк;

2. коммерческие банки.

Но иногда банковская система бывает и трехуровневой (например, в США):

1. Казначейство;

2. 12 окружных федеральные резервных банков;

3. 5000 банков-членов.

И, во-вторых, из кредитно-финансовых институтов, занимающих третий и четвертый ее этажи.

Многоуровневость и сложность взаимосвязей внутри данной структуры создает возможности для ее широкого использования, позволяет своевременно вводить в действие большой набор различных кредитно-денежных рычагов регулирования, воздействовать на экономический механизм как на систему. Из чего следует комплексный характер кредитной политики.

После провозглашения Украиной независимости одной из важнейших проблем, которая требовала немедленного решения, было создание эффективной кредитной системы и обеспечения четкого действия всего финансово-экономического механизма. Роль отдельного звена в кредитной системе неравнозначна, ее главным звеном является банковская (традиционно занимает первое место за размерами своих ресурсов). Поэтому первым шагом к разрешению этой проблемы было создание новой сети учреждений банковской системы. На конец 1994 года в Украине насчитывалась уже 2469 банковских учреждений.[4] Они аккумулировали временно свободные средства и накопления, предоставляли кредиты, осуществляли денежные расчеты, выпускали в обращение деньги, ценные бумаги и тому подобное.

3.1. Классификация кредитов

Классификацию кредита традиционно принято осуществлять по нескольким базовым признакам, к важнейшим из которых следует отнести категории кредитора и заемщика, а также форму, в которой предоставляется конкретная ссуда. Исходя из этого можно выделить следующие шесть достаточно самостоятельных форм кредита, каждая из которых в свою очередь распадается на несколько разновидностей по более детализированным классификационным параметрам.

Похожие работы

... производственном секторе Усиление роли финансов в Украине. Создание эффективного механизма ее ВЭД. Эксперты Всемирного банка (ВБ) считают, что для эффективного функционирования финансовой системы в Украине необходимо предпринять следующие меры: повысить эффективности деятельности банков путем их укрупнения; привести законодательные нормы Украины в соответствие с международными ...

... служба предприятий. 3. Финансовые ресурсы предприятия. 4. Финансы и кругооборот основных ПФ. 5. Оборотные средства предприятия. 6. Доходы предприятий и их распределение. 7. Финансовое планирование. 1. Финансы - это денежные экономические отношения по поводу создания. Распределения и использования фондов денежных средств в процессе общественного производства. Финансы предприятий являются ...

... . Методологические основы формирования в бухгалтерском учете информации о затратах (расходов) предприятия изложены в положении (стандарте) бухгалтерского учета № 16 «Затраты», утвержденного приказом Министерства финансов Украины от 31.12.1999 № 318. Расходы на производство классифицируются по следующим признакам: по местам возникновения расходов, по видам продукции, работ, услуг; по видам расходов ...

... Об этом говорят следующие цифры: в США на малый бизнес приходится 34,9% чистого дохода, а в Японии 56,6% всей продукции в обрабатывающей промышленности производят предприятия малого бизнеса. Что касается Украины, то развитие малого предпринимательства началось еще в условиях социалистической экономики и своего наибольшего размаха достигло в период рыночной трансформации. Так, за период с 1991 до ...

0 комментариев