Навигация

Организация рынка корпоративных ценных бумаг в РФ

3. Организация рынка корпоративных ценных бумаг в РФ.

3.1. Особенности организованного и неорганизованного рынков,

значение и функции фондовой биржи.

Рынок ценных бумаг делится на организованный и неорганизованный.

Организованный рынок ценных бумаг (ОРЦБ) – совокупность отношений, связанных с обращением ценных бумаг, правила исполнения сделок с которыми соответствуют требованиям, установленным законодательством РФ. То есть ОРЦБ – это биржи, торговые системы, где торговля подчинена определенным правилам.

Неорганизованный рынок ценных бумаг – весь остальной рынок, где правила торговли определяются сторонами сделки и закреплены договором на исполнение сделки.

Существует также первичный и вторичный рынок ценных бумаг.

На первичном рынке ценных бумаг осуществляется первичная продажа (размещение) всех существующих видов ценных бумаг, акций и облигаций предприятий и компаний, финансовых инструментов (различных сертификатов, выпускаемых банками, векселей). Реализация на первичном рынке может осуществляться самими эмитентами (например, закрытая подписка на акции среди своих акционеров; выдача векселей, сертификатов), т.е. имеет место неорганизованный рынок, а также через фондовые биржи, т.е. через организованный рынок.

Вторичный рынок — фондовые биржи и фондовые отделы товарных бирж, осуществляющие перепродажу ранее выпущенных ценных бумаг, а также поиск и заключение сделок с контрагентами самостоятельно, не через биржу, что является неорганизованным рынком.

Как уже упоминалось ранее, в РФ существует несколько различных торговых систем:

· Московская Межбанковская Валютная Биржа – ведущая российская биржа, которая изначально создавалась для организации операций купли-продажи валюты, но в середине 90-х гг. начала проводить операции с ценными бумагами и даже стала рассчитывать собственный индекс корпоративных ценных бумаг.

· Московская Фондовая Биржа – учреждена 20.02.97 г. как альтернатива существовавшим ММВБ и РТС. В ее листинг включено ограниченное число наиболее ликвидных ценных бумаг. Имеет одну особенность: только на этой бирже осуществляются торги по акциям ОАО «Газпром».

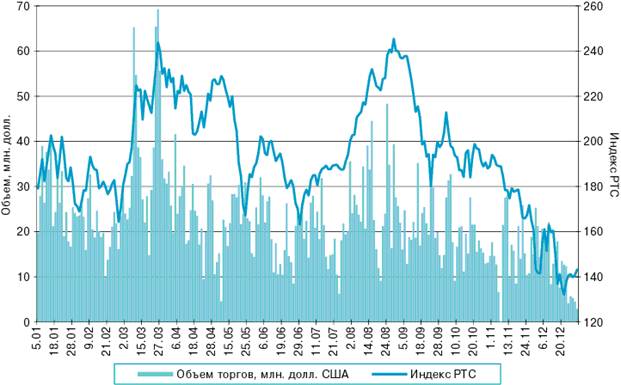

· Российская Торговая Система – система электронных внебиржевых торгов. Это первый в истории российского фондового рынка официально признанный внебиржевой организатор торговли. Создавалась самими участниками системы для организации внебиржевой торговли между ними.

Биржи выполняют следующие функции:

- создание инфраструктуры организации торгов на рынке ценных бумаг и обеспечения ее функционирования на высоком профессиональном уровне в интересах всех участников;

- обеспечение координации в деятельности профессиональных участников рынка ценных бумаг в целях проведения единой политики в вопросах организации торгов ценными бумагами и исполнения заключенных сделок;

- сбор, сверка, корректировка информации по сделкам с ценными бумагами и подготовка бухгалтерских документов по ним, зачет по поставкам ценных бумаг и расчетов по ним;

- внедрение и осуществление механизма контроля за добросовестным заключением и исполнением сделок с ценными бумагами;

- анализ складывающейся экономической конъюнктуры фондового рынка и определение на этой основе направлений деятельности биржи, ее членов и их клиентов;

- оказание консультационных услуг по вопросам обращения ценных бумаг;

- создание условий для привлечения иностранных инвестиций в различные сферы экономики.

Целью деятельности биржи является создание и развитие организованного рынка ценных бумаг через единую систему организации торговли ценными бумагами, обеспечение необходимых условий его нормального функционирования в интересах профессиональных участников рынка и инвесторов, а также иных целях, направленных на развитие и совершенствование механизма защиты прав и законных интересов инвесторов и профессиональных участников рынка ценных бумаг.

В настоящее время биржи приобрели универсальный характер, они объединяют практически все основные сегменты финансового рынка. Их доля в обслуживании финансового оборота в настоящее время составляет в среднем порядка 50-60%.

3.2. Связь рынка корпоративных ценных бумаг с рынком

государственных ценных бумаг.

Рынок корпоративных ценных бумаг и рынок государственных ценных бумаг несомненно взаимосвязаны.

Чем руководствуется инвестор при приобретении той или иной ценной бумаги? В первую очередь возможностью получить по ней максимальный доход за наименьший промежуток времени. В 1993 г. с появлением на рынке государственных ценных бумаг произошло перемещение средств с корпоративного на государственный рынок. Несомненно, отсутствие налогообложения, гос. гарантии, высокая доходность были очень сильным аргументом против еще неустойчивого и высокорискового рынка корпоративных ценных бумаг.

Еще несколько лет рынок государственных бумаг оставался наиболее привлекательным для спекулятивных операций и только в 96-97 гг. доходность стала заметно снижаться.

Введение в 1997 г. 15% налога на операции с государственными ценными бумагами способствовало повышению интереса спекулятивно настроенных инвесторов к рынку акций. Снижение доходности по ГКО, да еще и введение 15% налога на операции с ними вызвали переток средств инвесторов с рынка государственных на рынок корпоративных ценных бумаг. Это выразилось в проявлении сильнейшего интереса спекулянтов к акциям «второго эшелона», которые стали стремительно расти.

Разразившийся кризис 1998 г. практически ликвидировал рынок госбумаг и надолго остановил деятельность на рынке корпоративных бумаг. И хотя государство реструктурировало свой долг, утрата доверия инвесторов способствовала перемещению инвестиций на корпоративный рынок.

Похожие работы

... ) были выпущены именно в таком виде. Однако, еще раз можно подчеркнуть, что необходимость выплаты налога на эмиссию ценных бумаг (0,8%) при нынешних ставках доходности и малых сроках обращения делает такие заимствования излишне дорогими для эмитентов, что сдерживает развитие рынка корпоративных облигаций. В существующей ситуации, как с точки зрения рынка, так и с точки зрения законодательства, ...

... как выжидательные. В течение 2003 г. развитие конъюнктуры рынка корпоративных облигаций определялось в первую очередь факторами, общими для всех секторов фондового рынка. Особенностью российского рынка корпоративных ценных бумаг является практическое совпадение основных эмитентов акций и облигаций, среди которых доминируют РАО “ЕЭС России”, ОАО “Магнитогорский металлургический комбинат”, ОАО “ ...

... на рынок свои векселя и облигации (например, АО «ГАЗ»), которые вызвали определенный интерес у участников рынка. Основная часть Инвестиционные операции с акциями На Российском рынке корпоративных ценных бумаг объектом инвестиций преимущественно являются акции. Цели проведения операций : 1. Долговременные инвестиции в выбранное предприятие, ...

... , а также одновременно на опционных и фьючерсных рынках; - возможность проводить операции с биржевыми опционами точно так же, как и с фьючерсными контрактами. Глава 2. Текущее положение на рынке корпоративных ценных бумаг С середины 1999 г. российские компании и банки выпустили облигаций более чем на 40 млрд. руб. С осени 2000 г. на рынок ежемесячно выходят несколько ...

0 комментариев