Навигация

Деятельность АКБ «Московский Индустриальный Банк» под влиянием банковского кризиса 1998 года

3.3 Деятельность АКБ «Московский Индустриальный Банк» под влиянием банковского кризиса 1998 года.

В отчетном 1998 году на деятельность банковской системы России сильное влияние оказал финансовый кризис, остро проявившийся во второй половине года, вследствие чего прекратили существовать или испытывали серьезные финансовые затруднения крупнейшие российские банки. В этой сложной ситуации АКБ «Московский Индустриальный Банк» сумел удержать свой позиции на финансовом рынке, предпосылкой чего явилась традиционно консервативная политика, проводимая Банком на протяжении всей своей деятельности.

Тем не менее, общая финансово-экономическая ситуация не смогла не сказаться на положении АКБ «Московский Индустриальный Банк», который испытывал трудности, характерные для всего банковского сектора.

Основными проблемами для Банка стали отток средств со счетов клиентов, фактическое замораживание вложений в ценные бумаги, ухудшение качества кредитного портфеля и, как следствие, сокращение доходной базы и увеличение резерва на возможные потери по ссудам.

В условиях резкого обострения финансовой ситуации в стране и банковской системе АКБ «Московский Индустриальный Банк» приложил максимум усилий для поддержания своего финансового положения. В этих целях был разработан план финансового оздоровления Банка, в рамках которого был проведен комплекс мер по стабилизации всех направлений деятельности Банка. Руководством Банка была проведена активная работа по получению стабилизационного кредита в Центральном Банке России и, в ноябре отчетного года Банку был предоставлен такой кредит в размере 400 млн. рублей под гарантию Правительства города Москвы.

Предпринятые меры позволили Банку в сложнейших экономических ситуациях удержать свои позиции в банковской системе страны и завершить финансовый год с прибылью.

Диагностическое ревю, проведенное специалистами аудиторской фирмы «Артур Андерсен» в целях продолжения участия Банка в Программе Развития Финансовых Учреждений, подтвердило устойчивое положение и репутацию Банка на международном уровне.

В 1998 году по наиболее важным направлениям деятельности отработала программа «Твиннинг» с привлечением специалистов Дрезднер Банка, переориентированная на оказание Банку практической помощи в организации работы по выходу из кризиса.

В отчетном году Банк не только сохранил свою филиальную сеть, но и продолжал её дальнейшее развитие. В 1998 году был открыт филиал в г. Белгороде, один дополнительный офис в г. Губкин Белгородской области, 3 дополнительных офиса Волжского филиала. Открыто первое зарубежное представительство Банка в Австрии с целью активизации внешнеэкономической деятельности в странах Европейского Союза и дальнейшего развития отношений с иностранными банками.

По свидетельству многочисленных рейтингов надежности банков, несмотря на описанные выше некоторые тенденции в динамике развития, Банк на конец отчетного периода продолжал занимать достойное место в банковской системе России. Так, по состоянию на 1 января 1999 года в рейтинге крупнейших банков России по размеру активов1 АКБ «Московский Индустриальный Банк» находился на 18 месте, а по данным информационного агентства «Рейтинг» Банк относился к категории «достаточно высокая категория надежности» (B3).

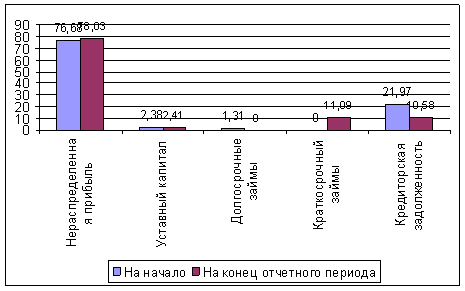

Одним из основных показателей надежности Банка является размер его капитала, который, несмотря на кризис, АКБ «Московский Индустриальный Банк» сумел сохранить на прежнем уровне, он составил 944 млн. рублей.

Ресурсная база Банка претерпела значительные изменения вследствие финансового кризиса. В период нарушения всех межбанковских связей и массовых неплатежей ежедневные поступления на счета клиентов уменьшились в 4 раза по сравнению с докризисными поступлениями, результатом чего стало сокращение остатков на счетах клиентов. Под влиянием кризиса произошел также отток вкладов населения. Все это отразилось на величине привлеченных ресурсов Банка. Однако, в конце года, когда ситуация в экономике несколько стабилизировалась, наметились положительные тенденции к возвращению финансовых потоков клиентов в АКБ «Московский Индустриальный Банк».

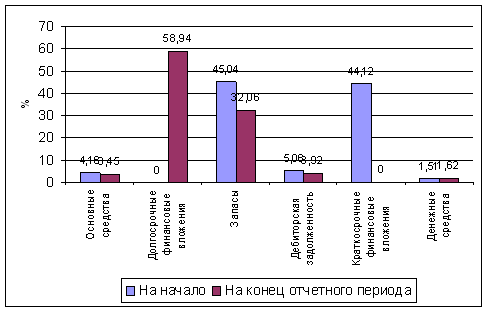

В структуре активов преобладающую часть занимают кредиты клиентам. В области кредитной политики Банк по-прежнему руководствовался принципом разумной осторожности. Однако экономический кризис негативно сказался на финансовом положении заемщиков банка, в результате чего качество кредитного портфеля несколько ухудшилось. Общий объем кредитных вложений Банка составил на 1 января 1999 года 1 965 млн. рублей (в частности, по Волгоградскому филиалу – 18 млн. рублей). Динамика кредитов, предоставленных клиентам, в течение года имела устойчивую тенденцию роста, за исключением IV квартала, что было связано с целенаправленной политикой Банка по обеспечению сбалансированности своих активов и пассивов в период кризиса.

Из общего объема кредитов наибольшая часть предоставлена предприятиям промышленности. Кроме того, являясь банком – агентом по обслуживанию средств фонда кредитования АПК, в отчетном году, было заключено 25 договоров с предприятиями АПК и предоставлены кредиты в сумме 67,5 млн. рублей.

В отчетном году Банк продолжил свое участие в инвестиционной деятельности клиентов, предлагая им свои услуги по финансированию проектов развития производства с использованием средств иностранных банков и полученных от МБРР и ЕБРР в рамках Проекта Поддержки Предприятий. В результате этой работы по состоянию на 1 января 1999 года прокредитовано 12 проектов. За год объем инвестиционных кредитов увеличился на 32 процента.

В начале отчетного года Банк вышел из состава первичных дилеров на рынке ГКО-ОФЗ, что позволило вывести часть средств с этого рынка еще до наступления кризиса и снизить потери от реструктуризации госдолга.

В отчетном году Банк расширял свои международные операции, продолжалась работа по дальнейшему развитию корреспондентских отношений, проектному и торговому финансированию, а также документарным операциям по экспорту и импорту.

Банк поддерживает корреспондентские отношения с 72 банками в 31 стране мира. За отчетный год корреспондентские отношения установлены с 9 иностранными и 4 российским банками.

В 1998 году практически завершена работа по переводу клиентов московских филиалов Банка на обслуживание собственной службы инкассации, которая оказывала услуги клиентам по инкассации денежной выручки и доставке на предприятия наличных денег для выплаты заработной платы.

В отчетном году выполнен полный комплекс работ по переводу московских филиалов и Правления Банка на новую автоматизированную банковскую систему, продолжались работы по созданию оптоволоконной сети и в настоящее время Правление связано прямыми каналами с шестью филиалами Банка.

В кризисной ситуации введена в эксплуатацию внутрибанковская система электронных расчетов, что позволило проводить межфилиальные клиентские платежи «день в день».

В 1998 продолжалась работа по освоению рынка пластиковых карт российских и международных платежных систем. Однако в условиях кризиса основной акцент был сделан на развитие собственной карточки АКБ «Московский Индустриальный Банк» и инфраструктуры ее обслуживания.

В отчетном году продолжались работы по реконструкции и реставрации здания Санкт- Петербургского филиала , закончен капитальный ремонт зданий Октябрьского и Велозаводского филиалов, помещения Тушинского филиала.

Начата работа по реализации свободной недвижимости. В отчетном году было продано два объекта балансовой стоимостью 4,7 млн. рублей.

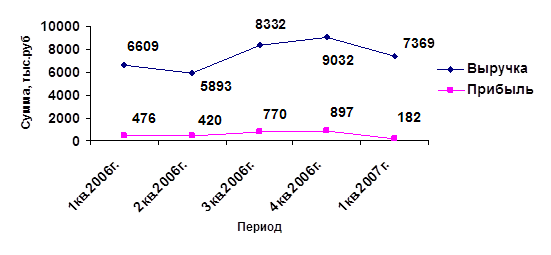

Основной задачей Банка является получение прибыли, необходимой для покрытия затрат, выполнения программ развития Банка и обеспечения дивидендов для его акционеров. В отчетном году Банк получил прибыль в размере 96,4 млн. рублей.

При этом основным блоком, формировавшим прибыль, являлся процентный доход от кредитных операций, а основным источником расходов – непроцентный расход, который сложился за счет расходов от переоценки по валютным операциям в условиях резкого роста курса доллара США и за счет формирования резервов на возможные потери по ссудам.

Прибыль, остающаяся в распоряжении банка, составила 7,1 млн. рублей и распределена в соответствии с нормативами, утвержденными Советом Директоров.

Заключение

Больше всех в информации о кредитоспособности предприятий и организаций нуждаются банки: их прибыльность зависит от финансового состояния клиентов. Снижение риска при совершении ссудных операций возможно достичь на основе комплексного изучения кредитоспособности клиентов банка.

Начинается анализ кредитоспособности с рассмотрения кредитной заявки и интервью с заемщиком. Это позволяет выяснить не только важные детали кредитной сделки, но и составить психологический портрет заемщика, оценить профессиональную подготовленность руководства компании, реалистичность их оценок положения и перспектив развития предприятия.

Перед принятием решения о выдаче кредита банк должен даль характеристику финансового положения заемщика. Она определяется на основе данных о деятельности предприятия, включая величину собственного капитала, данных о прибыльности, структуре оборотных активов их оборачиваемости, составе и структуре источников оборотных средств и др. При этом важно, чтобы для оценки финансового положения использовались не только данные об их оборачиваемости и взаимосвязи скорости оборота различных статей активов и пассивов.

Современная банковская практика использует множество способов оценки финансового положения заемщика. Среди них наибольшее признание получила оценка на основе анализа финансовых коэффициентов, объединенных в четыре основные группы: показатели ликвидности, финансовой устойчивости, деловой активности и эффективности деятельности.

Принято считать, что ликвидность выражается коэффициентами, измеряющими соотношение оборотных активов или отдельных их элементов с краткосрочной задолженностью, т.е. показывающим в какой мере активы предприятия способны покрыть его долги. Финансовая устойчивость выражается целым рядом коэффициентов, разносторонне оценивающих структуру баланса: соотношение заемных и собственных средств, доля собственных средств в капитале, доля имущества, составляющего производственный потенциал предприятия, в общей стоимости активов и т.д. Цель такого набора показателей - оценка степени независимости предприятия от случайностей, связанных не только с условиями рынка, но с обычными срывами договоров, неплатежей и др.

Анализ деловой активности и эффективности деятельности заключается в исследовании уровней и динамики разнообразных финансовых коэффициентов оборачиваемости средств и рентабельности (прибыльности), которые являются относительными показателями финансовых результатов деятельности предприятия.

Разносторонность этих показателей усложняет выявление финансового состояния организации. Поэтому возникает необходимость объединить и систематизировать полученные данные. Для решения это задачи используется рейтинговая оценка. Она позволяет определить финансовое положение организации с помощью систематизированного показателя - рейтинга выраженного в балах, и отнести организацию к определенному классу кредитоспособности. Методика рейтинговой оценки кредитоспособности включает: разработку системы оценочных показателей, определения критериальных границ этих показателей, их ранжирование и оценку суммарной кредитоспособности. Выбор и экономическое обоснование критериев для оценки устойчивости финансового состояния и установления ограничений их изменений являются наиболее ответственной и сложной частью методики.

Применение одинаковых критических значений оценочных показателей для разных предприятий едва ли экономически целесообразно. Нормальный, или достаточный для данного предприятия уровень коэффициентов может быть определен исходя из его структуры баланса, оборачиваемости дебиторской и кредиторской задолженности, соотношения себестоимости и выручки от реализации продукции, технологического цикла производства и других факторов, индивидуальных для каждого предприятия.

Список литературы:

| 1. | Закон о банках и банковской деятельности в Российской Федерации. |

| 2. | Анализ экономической деятельности клиентов банка / Под редакцией проф. Лаврушина О.И. -М: Инфра -М,1996 |

| 3. | Банки и банковские операции: Учебник/ Под редакцией проф., член.кор. РЕАН Жукова Е.Ф.-М: Банки и биржи, ЮНИТИ,1997г. |

| 4. | Банковское дело/ Под редакцией проф. Колесникова В.И -М:Финансы и статистика,1996г. |

| 5. | Банковское дело / Под редакцией Бабичевой Ю.А,-М: Экономика, 1993г. |

| 6. | Банковский портфель -3 - М: Соминтек, 1995г. |

| 7. | Бор.М.з., Пятенко В.В. Стратегическое управление банковской деятельности -М : Приор, 1995г. |

| 8. | Козлова О.И., Сморчкова М.С, Голубович А.Д. Оценка кредитоспособности предприятий -М,1993г. |

| 9. | Крейнина М.Н. Финансовое состояние предприятия. Методы оценки - М :ИКЦ “Дис”,1997г. |

| 10. | Ольшаный А.И. Банковское кредитование: российский и зарубежный опыт -М:Русская деловая литература, 1998 г. |

| 11. | Панова Г.С. Кредитная политика коммерческого банка - М: ИКЦ Дис,1997г. |

| 12. | Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа - М Инфра - М 1996г. |

1 Рейтинг опубликован в газете «Финансовые известия» №6 (535) от 16 февраля 1999 года

МИНИСТЕРСТВО ОБЩЕГО И ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

![]()

Всероссийский заочный финансово - экономический институт

Студент:

Факультет: Финансы и кредит

Специальность: кредит№ группы:

№личного дела:

ОТЗЫВ РУКОВОДИТЕЛЯ

На выпускную квалификационную работу

на тему: “Анализ кредитоспособности заемщика на примере Волгоградского филиала АКБ Московский Индустриальный Банк”.

Выпускная квалификационная работа посвящена проблемам оценки кредитоспособности заемщика на примере Волгоградского филиала АКБ “Московский Индустриальный Банк”.

В главе 1 показана методика рассмотрения кредитной заявки и собеседования с заемщиком, дана оценка основных источников информации для анализа, а также проанализирован зарубежный опыт определения характера заемщика и его кредитоспособности.

Глава 2 содержит методику и пример оценки финансового положения заемщика, основное внимание уделено методам расчета финансовых коэффициентов.

В главе 3 рассмотрена методика рейтинговой оценки деятельности клиентов, а также методы определения критических значений оценочных показателей для рейтинговой оценки кредитоспособности.

В работе на цифровых примерах показано применение методов и примеров экономического анализа: группировок, сравнений, способов цепных подставок, детализации обобщающих показателей. Приведены примеры подготовки выводов по результатам экономического анализа.

В целом, представленная работа соответствует предъявленным требованиям. Особый интерес представляет разработанная в данной работе методика определения критических значений оценочных показателей для рейтинговой оценки кредитоспособности.

Выпускная квалификационная работа заслуживает оценки «отлично».

“______”________________1999г.

Студент: _______________________________

Факультет: “Финансы и Кредит”, специальность “Кредит”

№ личного дела

РЕЦЕНЗИЯ

на выпускную квалификационную работу

на тему: “Анализ кредитоспособности заемщика на примере Волгоградского филиала АКБ Московский Индустриальный Банк”

Данная дипломная работа своевременна и актуальна, так как в ней дано полное представление о кредитоспособности заемщика и основных способах его анализа.

Достаточно широко и полно рассмотрена работа с кредитной заявкой, представленные в работе вопросы ознакомительной беседы с потенциальным заемщиком могут быть использованы в работе банков.

Хорошо рассмотрены основные методы анализа финансового состояния заемщика. Полностью рассказано о практике рейтинговой оценки кредитоспособности.

Особый интерес представляет представленная методика определения критических значений оценочных показателей кредитоспособности

Однако следует отметить, что данная работа имеет некоторые недостатки, а именно недостаточно глубоко раскрыт вопрос, касающийся анализа состояния платежно - расчетной дисциплины заемщика.

Данная дипломная работа отвечает поставленным требованиям и заслуживает оценки “хорошо”

Рецензент: ______________________________________________________________________________________________________________________________

“____”____________1999г.

Министерство общего и профессионального

образования Российской Федерации

Всероссийский Заочный Финансово - Экономический Институт

Кафедра Банковских технологий

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

студента ------------------------------------------ .

( фамилия, имя, отчество )

Первое образование .

( I или II образование )

№ личного дела

На тему: Анализ кредитоспособности заемщика .

( название темы )

(на примере):

Волгоградского филиала АКБ “Московский Индустриальный Банк )

Руководитель: _________________ .

Консультант: .

Рецензент: _____________________ .

“Допустить к защите”

Председатель кафедры

в филиале или зав.кафедрой:

(подпись)

МОСКВА 1999 год

Похожие работы

... . После положительной оценки кредитоспособности клиента банк и заемщик приступают к согласованию условий кредитного договора. Таким образом, общие подходы к организации анализа кредитоспособности заемщиков в коммерческих банках более или менее одинаковы. Это обусловлено объективными причинами становления и развития практики банковского кредитования заемщиков. Основу оценки кредитоспособности ...

... вынести профессиональное суждение об оценке кредитного риска по выданной ссуде. В работе приводится методика, разработанная на основе методик анализа кредитоспособности заемщика, применяемых в деятельности АКБ «Ланта-Банк». Анализ финансовой отчетности проводится поэтапно в следующей последовательности: проведение предварительного обзора финансово-экономического положения организации на основе ...

... остается одной из самых актуальных проблем в деятельности банка, так как от этого зависит прибыльность коммерческого банка. Уровень кредитоспособности клиента свидетельствует о степени индивидуального (частного) риска банка, связанного с выдачей конкретной ссуды конкретному заемщику, вот почему при осуществлении кредитных операций банки всегда стараются получить наиболее точную оценку кредитного ...

... привлекательности предприятия обусловили выбор темы. В работе решаются такие задачи как: определение сущности понятия кредитоспособности, информационная база анализа, подход к анализу кредитоспособности, методика анализа, анализ инвестиционной привлекательности. При написании работы использовалась экономическая литература отечественных и зарубежных авторов, финансовая отчетность предприятий и ...

0 комментариев