Навигация

Капітал є основою для створення й організації банку, а також для його діяльності до часу накопичення достатнього обсягу залучених і позичених коштів;

1. капітал є основою для створення й організації банку, а також для його діяльності до часу накопичення достатнього обсягу залучених і позичених коштів;

2. у випадку несприятливої ситуації і непередбачених витрат капітал відіграє роль буфера, своєрідної “подушки”, що дає змогу банку продовжувати виконувати ті чи інші операції. У критичних ситуаціях (у випадках нестачі резервів) для погашення збитків використовується статутний капітал. Ні залучені, ні запозичені кошти не можуть бути використані на погашення збитків від поточної діяльності, оскільки вони масі є боргом. Отже, поточні витрати, які банк змушений робити для вирішення назрілих проблем, компонує капітал;

3. капітал підтримує довіру клієнтів до банку і переконує кредиторів у його фінансовій спроможності;

4. капітал є основою для структурного розвитку кредитно-фінансової установи, розробки і впровадження нових послуг, програм, обладнання. Залучення додаткового капіталу дає змогу банкові посилювати свої позиції на ринку, забезпечувати клієнтів сучасними банківськими послугами;

5. капітал служить регулятором загального розвитку банку в довгостроковий перспективі. Регулювання фінансового стану капіталу є важливим інструментом запобігання різним банківським ризикам. Воно підтримує довіру клієнтів, а в країнах де діє державна система страхування депозитів, захищає кредитно-фінансові установи від втрат.

Отже, капітал банку в процесі організації банківської діяльності одночасно виконує кілька функцій, що забезпечує найвищий ефект від проведення банківських операцій. Під ефектом розуміється результативність діяльності. Ясна річ, в умовах капіталізації основною метою для банку є одержання прибутку.

Однак (особливо в умовах нестабільної економічної ситуації, яка склалася в Україні) не менш важливим результатом можна вважати стабільний поступовий розвиток банку. Враховуючи це, можна стверджувати, що первинною функцією капіталу в умовах економіки перехідного періоду є захисні функція.

Капітал українських банків другої половини 1990-х років передусім повинен сприяти зниженню розвитку від проведення операцій на ринку.

Згідно з міжнародними стандартами адекватність капіталу визначається як:

- мінімальний абсолютний розмір власних коштів банківських установ;

- співвідношення капіталу банку та актів, зважених із урахуванням ризику вкладених коштів.

Стратегія встановлення єдиного для всіх банків мінімального стандарту капіталу має місце як у світовій, так і в українській практиці.

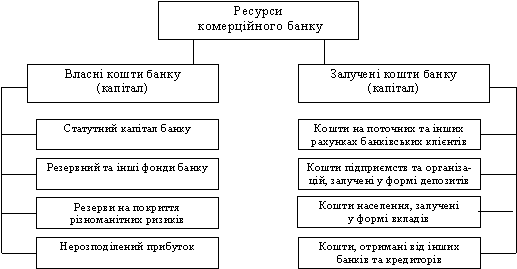

Власний капітал комерційних банків поділяється на основний та додатковий. Основний капітал банку – це грошові кошти, що забезпечують його фінансову основу. Він складається з статутного, резервного фондів, фондів економічного стимулювання та інших фондів, що утворюються за рахунок прибутку. Додатковий капітал – це грошові кошти, що доповнюють загальний власний капітал. Він формується з невикористаних резервів, що призначаються для страхування активних операцій комерційних банків та нерозподіленого прибутку.

У складі основного капіталу головна роль належить статутному фонду банку. Він формується з акціонерного або приватного капіталу при організації нового банку шляхом внесків засновників чи випуску і реалізації акцій. Розмір статутного фонду визначається засновниками, однак за чинними в Україні вимогами для вітчизняних банків встановлено такі нормативи:

- мінімальний розмір статутного фонду повинен становити 1 млн. ЕКЮ;

- мінімальний розмір власних коштів 3 млн. ЕКЮ (на 01.01. 1999 р.). Слід зауважити, що такий підхід до підтримки адекватної величини капіталу може спричиняти певні проблеми. Одна з них – можливий вплив депозитів навіть зі стійких банків. Таке може статися, якщо величина капіталу банку виявляється нижчою від допустимого мінімального рівня. Навіть імовірність цього може збентежити вкладників і спровокувати масовий відплив депозитів.

Порядок формування статутного фонду залежить від форми організації банку.

Якщо комерційний банк утворюється у формі акціонерного товариства (АТ) відкритого типу, то статутний фонд формується шляхом відкритої передплати на акції, а якщо у формі АТ закритого типу – у порядку перерозподілу усіх акції серед засновників КБ згідно з розміром їх частки у статутному фонді. (додаток 15)

При утворенні КБ як товариства з обмеженою відповідальністю статутний фонд поділяється на частки, розмір яких фіксується в засновницьких документах, а учасники банку несуть відповідальність за його зобов’язаннями у межах своєї частки.

Статутний фонд може створюватися тільки за рахунок власних коштів учасників (акціонерів) банку. Його формування за рахунок банківських кредитів не допускається.

Статутний фонд КБ у формі АТ створюється шляхом випуску та продажу двох видів іменних акцій – звичайних та привілейованих. Акція – ЦП, який підтверджує внесок коштів у статутний фонд АТ, дає право на отримання частини прибутку у вигляді дивідендів та управління АТ. Власники звичайних акцій беруть учать в управлінні банку і поділяють з ним усі його доходи, збитки та ризики. Якщо КБ не заробляє прибутку, власники звичайних акцій не можуть бути більшими ніж первісна вартість їх інвестицій, а дохід, у випадку прибуткової роботи банку, вони можуть отримувати значний, тому що розподіл залишку прибутку відбувається тільки між власниками простих (звичайних) акцій. Звичайні акції вільно купуються та продаються на вторинному ринку ЦП (фондовій біржі).

Привілейовані акції дають право їх власникам на отримання фіксованого розміру дивідендів, який не залежить від отриманого банком прибутку. Власники таких акцій, мають переваги у порівнянні з власниками звичайних акцій. Власники привілейованих акцій не беруть участі в управлінні КБ.

З розвитком операцій КБ, а також необхідністю задоволення вимог НБУ щодо мінімального розміру статутного фонду, у КБ виникає потреба в збільшенні розмірів цього фонду. Це відбувається шляхом проведення додаткової емісії акцій.

Емісія акцій – це випуск і розміщення серед акціонерів ЦП, які дають право на отримання певного доходу. Як правило банк прагне при додаткових емісіях випускати в першу чергу привілейовані акції з тим, щоб запобігти розширенню кола власників звичайних акцій і ускладненню процесу управління банком.

Перший випуск акцій банку повинен повністю складатися із звичайних акцій. Реєстрація та продаж банком – емітентом першого випуску акцій звільняється від оподаткування податком та операції з ЦП.

Всі випуски ЦП банками типу відкритого АТ, незалежно від розміру випуску та кількості інвесторів, підлягають державній реєстрації у Міністерстві фінансів України. Мета цієї процедури – підвищити відповідальність банків – емітентів перед покупцем ЦП та знизити ризики, що пов’язані з фінансовими зловживаннями та махінаціями. Щоб отримати право додаткової емісії акцій банк не повинен бути збитковим, мати прострочені борги перед бюджетом та кредиторами.

Для реєстрації випуску акцій банк – емітент складає проспект емісії. Проспект емісії – це документ, у якому визначаються відомості про випуск і розміщення ЦП. Готується засновниками банку (при першій емісії) та Правлінням банку (при наступних емісіях). В проспекті емісії повідомляється про банк, його фінансове становище, вміщуються відомості про майбутній випуск ЦП. Проспект емісії повинен бути завірений незалежною аудиторською фірмою.

Емісія акцій як форма створення та поповнення статутного фонду КБ регулюється Законами України: “Про господарські товариства” та “Про ЦП” та фондову біржу”.

Резервний фонд КБ призначений для покриття можливих збитків від банківської діяльності, а також для сплати дивідендів за привілейованими акціями, коли для цього недостатньо прибутку. Наявність коштів в резервному фонді забезпечує стійкість КБ, зменшує вірогідність його банкрутства.

Резервний фонд КБ створюється у порядку, встановленому зборами акціонерів, а його розмір встановлюється, як правило, на рівні 25% від розміру статутного фонду. Він формується за рахунок відрахувань з прибутку і повинен складати не менше 5% від суми отриманого прибутку. ПРИКЛАД №1.

Якщо резервний фонд досяг встановленого розміру, то відрахування до нього припиняються. При частковому або повному використанні коштів резервного фонду відновлюються відрахування з прибутку для його формування.

Крім резервного фонду в КБ створюються спеціальні фонди, призначені для виробничого та соціального розвитку банку. Їх формування здійснюється за рахунок прибутку.

Одним з елементів додаткового капіталу банків постають невикористані резерви страхування банківських ризиків. Призначенням цих резервів є зниження негативних наслідків у зв’язку з неповерненням кредитів, виникненням збитків від операцій з валютою та ЦП, що знаходяться у прибутку, що залишається у банку після сплати податків. Такий порядок знижує фактичні можливості КБ для створення необхідного розміру страхових резервів.

Нерозподілений прибуток, як елемент додаткового капіталу (власного) КБ, є ресурсом внутрішнього походження. Він створюється у вигляді залишку прибутку після сплати податків та відрахування до фондів банку. Якщо після сплати дивідендів за ставкою, що встановлена зборами акціонерів, виникне їх залишок – ця сума може бути спрямована на поповнення статутного фонду банку. Ця операція (капіталізація) може бути здійснена баз сплати дивідендів акціонерам, але також за рішеннями. Що приймаються загальними зборами акціонерів.

Банківський власний капітал поділяється на капітал – брутто та капітал – нетто. Власний капітал – брутто – це сума усіх фондів банку та нерозподіленого прибутку за балансом. Власний капітал – нетто – це капітал – брутто за “-“ вкладень банку в господарську діяльність підприємств та організацій, акції АТ, витрати майбутніх періодів, відвернених коштів. Тобто, капітал – нетто це та частина власних коштів банку, що може бути використана як кредитні ресурси.

Розмір власного капіталу визначається кожним банком самостійно і залежить від багатьох факторів. До них належать:

- рівень мінімальних вимог НБУ до статутного фонду. Більш значні вимоги збільшують потребу у власному капіталі;

Мінімальні вимоги НБУ до статутного фонду банків – це мінімальний розмір статутного фонду, який банк повинен мати сплаченим.

- специфіка клієнтури. При значній кількості невеликих вкладників власних коштів потрібно буде менше ніж за наявності великих вкладників;

- характер активних операцій. Наявність значно ризикових операцій потребує відносно більшого розміру власного капіталу.

Конкретний показник, який характеризує капітал окремого банку, не можна оцінювати ізольовано від інших чинників.

Очевидно, банки, що володіють, наприклад, обов’язковим мінімальним обсягом капіталу не є однаковою мірою надійними. Правомірною є градація вимог до мінімального статутного фонду банків залежно від їх спеціалізації і місця функціонування. Так, у Росії вимоги щодо збільшення капітальної бази не поширюються на банки, які діють на засадах кредитної кооперації.

До економічних нормативів адекватності капіталу згідно з міжнародними стандартами належать:

- елементи капіталу;

- зважування активів на предмет ризику;

- зважування активів на предмет ризику позабалансових статей.

Домінуючим фактором оцінки адекватності капіталу є його склад.

Порівнюючи якісний склад капіталу за критеріями. Які діють у вітчизняній банківській системі та в міжнародній практиці, виявимо певні розбіжності.

Склад капіталу банку, рекомендований Базельським міжнародним комітетом з питань банківського нагляду, подано у таблиці №1. У таблиці №2 показано склад капіталу українських комерційних банків.

Таблиця №1. Склад капіталу банку за методикою Базельського міжнародного комітету з питань банківського нагляду.

| № | Вид капіталу | Характеристика |

| 1 | Звичайний акціонерний капітал | Вартість визначається за номінальною вартістю звичайних акцій, випущених банком; дохід, який вони приносять, залежить від рішення ради директорів банку щодо виплати дивідендів |

| 2 | Привілейований акціонерний капітал | Вартість визначається за номінальною вартість будь-яких акцій, щодо яких можлива виплата фіксованої частини доходу |

| 3 | Надлишок | Різниця між фактичною ціною купівлі акцій, придбаних на ринку, і номінальною вартістю акцій |

| 4 | Нерозподілений прибуток | Чистий прибуток, не виплачений у формі дивідендів і залишений банком для інвестиційних цілей |

| 5 | Резерви | Кошти, залишені на непередбачені витрати; використовуються для виплати дивідендів, які ще не оголошені; кошти для майбутнього вилучення з обороту акцій або для погашення зобов’язань |

| 6 | Субординовані зобов’язання | Довгостроковий залучений капітал, вкладений зовнішніми інвесторами, зобов’язання банку перед якими є за важливістю другими порівняно з його зобов’язаннями щодо вкладників, але першими порівняно із зобов’язаннями перед акціонерами (ці зобов’язання можуть бути конвертовані, тобто обміняні у майбутньому на акції банку) |

| 7 | Неконтрольний пакет акцій | За рахунок цих коштів має частку в підприємствах консолідованих дочірніх компаній |

| 8 | Цінні папери, які погашаються за рахунок продажу акцій | Боргові зобов’язання банку, погашення яких можливе лише шляхом продажу акцій |

Таблиця №2. Склад капіталу українських комерційних банків.

| № | Вид капіталу | Характеристика |

| 1 | Статутний капітал | Вартість визначається за номінальною вартістю звичайних акцій чи паїв, випущених банком; дохід від яких залежить від рішення загальних зборів учасників статутного капіталу щодо виплати дивідендів |

| 2 | Привілейовані акції | Вартість визначається за номінальною вартість будь-яких випущених акцій, щодо яких можлива виплата фіксованої частини доходу |

| 3 | Емісійна різниця | Різниця між фактичною ціною купівлі акцій, яка склалася на ринку, і номінальною вартістю акцій |

| 4 | Прибуток, залишений у розпорядженні банку | Чистий прибуток, не виплачений у формі дивідендів і залишений банком для інвестиційних цілей |

| 5 | Переоцінка основних засобів | Спеціальні фонди банку в частині переоцінки основних засобів |

| 6 | Резерви | Резерви для непередбачених витрат і для можливих втрат за позиками |

| 7 | Прибуток (збиток) | Переоцінка валютних коштів плюс прибуток (збиток) за звітний рік по балансу плюс різниця між операційними та різними доходами і операційним та різними втратами, плюс штрафи, пеня, одержані неустойки, мінус штрафи, пеня, сплачені неустойки |

Порівняльний аналіз складу капіталу, визначеного за міжнародною та вітчизняною методиками, свідчить про відмінності у розумінні самої суті власного капіталу банку.

1.В Українській практиці капітал розглядається як вузьке поняття – до його складу входять лише постійні елементи (за винятком переоцінки коштів у валюті); віднесення до власних капіталів банку субординованого боргу не допускається.

Методикою Базельського комітету передбачено наявність у складі додаткового капіталу довгострокових субординованих зобов’язань зі строком погашення не менше 5 років.

На фінансовому ринку України аналогічних довгострокових субординованих зобов’язань немає. Проте НБУ і не передбачає введення боргових інструментів до складу капіталу банку, тим самим непрямо обмежуючи можливості банків щодо диверсифікації портфеля власних коштів шляхом включення до нього умовно постійних елементів. Така позиція НБУ є обгрунтованою, спрямованою на зміцнення захисної функції капіталу в умовах перехідного періоду. Однак у міру розвитку ринкових відносин, зниження темпів інфляції, стабілізації економіки український банківський капітал може бути поповнений елементами додаткового капіталу.

2. Українські акціонерні комерційні банки мають простішу порівняно із західними структуру капіталу, оскільки у нас немає такого розмаїття видів акцій, якими оперують кредитно-фінансові установи розвинутих банківських систем.

3. Згідно з методикою Базельського комітету спеціальні резерви не включаються до складу капіталу: “Резерви, створені з прибутку, …повинні бути вільними і не обтяженими ніякими конкретними претензіями з боку кредиторів, із тим, щоб їх модна було визначити як такі, що безумовно належать акціонерам, тобто саме таким, що доповнюють акціонерний капітал”. Водночас “створення банківських резервів для покриття сумнівних кредитних вимог… створює результати аналізу прибутковості основної діяльності банку і, як наслідок, спотворює також реальну оцінку капіталу”. В українських комерційних банках цей вид резерву враховується при розрахунку величини обсягу капіталу. Автор дотримується точки зору, що зазначений резерв не можна вважати стабільним елементом капіталу, який сприяє зміцненню його захисної функції. Адже виникає економічно необгрунтоване перевищення обсягу власних коштів банку. Воно тим більше, чим вища частка позичкових операцій у структурі активної частини балансу банку.

4. Введення (в умовах перехідного періоду) до складу капіталу статті балансу “Переоцінка валютних коштів” є високоризикованим. При значному коливанні валютного курсу (застосування валютного коридору навряд чи можна вважати раз і назавжди введеною гарантією стабільності валютного ринку) даний елемент може призвести як до необгрунтовано високої оцінки власних коштів банку, так і до стрімкого їх знецінення. Безельський комітет, допускаючи введення до складу капіталу банків економічно розвинутих країн першокласних резервів переоцінки, все ж ставиться до цього з обережністю: “Спроби поліпшити баланс шляхом ревальвації активів можуть створити враження благополучної капітальної бази, однак можуть зашкодити фінансовому стану банку в цілому”.

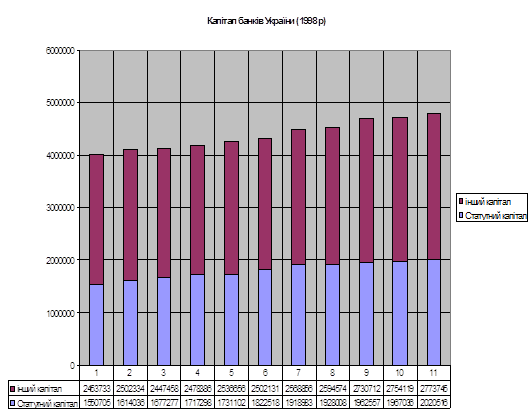

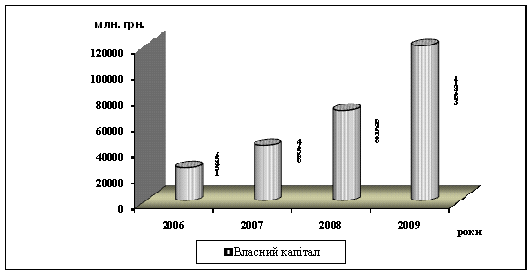

Для аналізу забезпеченості власними коштами комерційних банків України візьмемо дані Асоціації українських банків, до якої входить близько 140 кредитно-фінансових установ країни. За станом на 01.12.1998 р. загальна сума сплачених статутних фондів українських комерційних банків – членів АУБ становила 2020516 тис. грн. Для порівняння зазначимо, що станом на 01.01.1998 р. загальна сума сплачених капіталів становила 954600 тис. грн.

На мою думку, такому зростанню статутних фондів сприяла стабілізація національної грошової одиниці, бо саме за період значної інфляції припадає найбільша втрата банківського капіталу.

|

Значно інтенсифікувала процес збільшення статутного капіталу і постанова Верховної Ради України про збільшення комерційними банками статутних фондів у розмірі еквівалентному не менш як 3 млн. ЕКЮ і реєстрація їх у НБУ до 1 квітня 1999 року.

Як видно із вищенаведеного, спостерігається зростання власних коштів у структурі пасивів банків. Комерційні банки прагнуть укластися в терміни, встановлені НБУ, і нарощують свої статутні капітали швидше, ніж зростає їхній сумарний капітал. А ті кредитні установи які не мають можливостей для капіталізації свого прибутку і залучення зовнішніх джерел опиняються в категорії проблемних банків.

Отже, зростання власних коштів комерційних банків у 1998 р. – це поліпшення фінансової стійкості, але треба визнати, що головне завдання полягає все-таки у подальшому нарощуванні банківського капіталу. Одже він ще надто слабкий.

У чому ж причина такого становища, що банки залишилися з капіталами, яких бракує для надійної роботи за умов реальних ризиків кредитування?

По-перше, коли Україниа здобула незалежність, усі фінансові ресурси залишилися Москві і наша банківська система почала свою діяльність практично з нуля.

По-друге, керівництво держави, уряд, ні здійснювали ніяких заходів, щоб зміцнити власні банки. Крім того, важливими причинами низького рівня банківських капіталів є:

- несприятливі умови формування української банківської системи, що припадає на 1990-1991 рр.;

- падіння обсягів ВВП і гальмування економічних реформ;

- сильна інфляція у 1992-1993 рр. та у вересні 1998 р.;

- непомірне оподаткування банків;

- відсутність можливості оформити страхові фонди банків за рахунок прибутку до оподаткування.

Причиною низького рівня банківських капіталів є і те, що України не має нафтогазових та інших “сировинних доларів”, які дали б їй змогу досягти швидкої концентрації капіталу. Ситуація ускладнюється ще тим, що значна частина банків, які не виконують вимог про збільшення статутного фонду, створена у вигляді закритих АТ для обслуговування окремих підприємств, котрі є їхніми акціонерами. Ряд цих акціонерів намагалися перш за все зібрати кошти інших підприємств і населення для розв’язання “своїх проблем”.

Зауважимо, що не зважаючи на загальне зростання банківського капіталу, жоден із банків, об’єднаних в асоціацію, сповна не відповідає міжнародним стандартам і навряд чи може розраховувати на повне ставлення до себе на світових ринках. На 01.01.1998 р. лише 6 українських банків – членів АУБ мали зареєстрований статутний фонд у розмірі понад 10 млн. ЕКЮ, переважна ж більшість наших кредитно-фінансових установ володіє капіталом від 1 до 3 млн ЕКЮ (таб. 3) Не краща ситуація склалася і в банківській системі України в цілому.

Таблиця №3. Обсяги статутних фондів комерційних банків – членів Асоціації українських банків за станом на 01.01.1998 р.

| Обсяг статутного фонду | Кількість банків | Питома вага, % |

| Менше 1 млн. ЕКЮ | 15 | 11.19 |

| Від 1 до 3 млн. ЕКЮ | 81 | 60.45 |

| Від 3 до 5 млн. ЕКЮ | 16 | 11.94 |

| Від 5 до 10 млн. ЕКЮ | 16 | 11.94 |

| Понад 10 млн. ЕКЮ | 6 | 4.48 |

Як бачимо, обсяг капіталізації у вітчизняній банківській системі не відповідає економічним потребам суб’єктів господарювання: у країні з 50-мільйонним населенням статутний капітал понад ста банків на досягає навіть півмільярда доларів.

Тому одне з головних завдань полягає у подальшому нарощуванні банківського капіталу, інакше темпи капіталізації банківської системи України рано чи пізно вступлять у дисонанс із вимогами кредитного забезпечення економіки.

Якщо національна банківська система виявляється неспроможною “наростити м’язи” , банківським простором країни крок за кроком опонують системи, які ці м’язи мають. А національний виробник не уточнюватиме, чий саме ресурс кредиту він використовує , натомість завдячуватиме кредитній системі, яка його дає.

Одже, підбиваючи підсумок, ще раз зауважимо: капітал банку – головний показник його здатності до подальшого розвитку. Зміцнення ресурсної бази українських кредитно-фінансових установ, інтеграція банківської системи країни у світове співтовариство значною мірою залежатимуть від зростання власних капіталів банків.

3. Формування залучених коштів комерційного банку.3.1 Більша частина ресурсів КБ формується на рахунок залучених та запозичених коштів, а не власних. Залучені кошти банку – кошти, які банк залучає на вклади і депозити. Запозичені кошти - це кошти, які банк залучає шляхом випуску облігацій або одержанням міжбанківського кредиту. Можливості комерційного банку у залученні коштів регулюються НБУ. Так згідно з показником платоспроможності банку, нормативне значення якого встановлено НБУ, залучені та запозичені кошти не повинні перевищувати розмір власного капіталу більше ніж у 8 разів.

Банки залучають вільні грошові кошти юридичних та фізичних осіб шляхом виконання депозитних операцій у процесі яких використовують різні види банківських рахунків. Депозитні операції – це операції, що проводить банк, коли залучає кошти клієнтів. Суб’єктами депозитних операцій є комерційні банки, які виступають як позичальники, так і кредитори – власники коштів. Об’єктами депозитних операцій є кошти, що передані банку на умовах, визначених двосторонньою угодою.

Депозити поділяються на:

- до запитання;

- строкові депозити;

- іменні депозити;

- депозити на пред’явника.

Депозит – це грошові кошти в національній та іноземній валюті що передані їх власникам або іншою особою за його дорученням в готовій або безготівковій формах на рахунок власника для зберігання на певних умовах.

Практично усі клієнтські рахунки називають депозитними. Депозитним може бути будь-який відкритий клієнту у банку рахунок на якому зберігаються його грошові кошти.

Депозит до запитання – це кошти, що знаходяться на поточних бюджетних рахунках, на кореспондентських рахунках комерційних банків і використовуються власниками залежно від потреби в цих коштах. Умови сплати відсотків за залишками коштів за цими рахунками визначаються у двосторонніх угодах при відкритті цих рахунків. Вони (депозити до запитання) використовуються для здійснення поточних рахунків власника рахунку х його портфелями. За першою вимогою клієнта кошти з поточного рахунку у будь-який час можуть вилучатися шляхом видачі готівки, виконання платіжних доручень, сплати чеків або векселів.

Для відкриття поточних рахунків та поточних бюджетних рахунків суб’єкт господарської діяльності подає до банку такі документи:

1. заява на відкриття рахунку ( додаток № 1 );

2. копію свідоцтва про державну реєстрацію в органі державної виконавчої влади;

3. копію належним чином зареєстрованого статуту (положення);

4. копію документа, що підтверджує взяття підприємства на податковий облік;

5. довідку про реєстрацію в органах Пенсійного фонду України, в якій зазначена установа банку;

6. картку із зразками підписів і відбитком печатки (додаток №2).

Схема відкриття поточного рахунку юридичній особі.

| Клієнт | 1. подає документи (6 вище зазначених документів | |

| Юрист банку | 1. перевіряє копії перших чотирьох сторінок паспорта керівника чи головного бухгалтера клієнта (в присутності клієнта) | |

| 2. перевірка документів: а) підписи осіб на заяві М.Б. розшифровані з обов’язковим зазначенням прізвищ та ініціалів та ідентифіковані з підписами (6 документ); б) має відповідати зразкам копії свідоцтва про державну реєстрацію; в) наявність посвідчувальних написів нотаріуса. | ||

| Клієнт, Директор банку, Гол.бухгалтер | 1. заключення договору на розрахунково-касове обслуговування (додаток №3). | |

| Директор банку | 2. дає дозвіл на відкриття рахунку (на підставі заяви на відкриття рахунку). | |

| Головний бухгалтер | 1. присвоює номер рахунку (на підставі документів 1, 6, реєстраційного журналу) | |

| Головний бухгалтер | 1. оформлення відривної частини довідки про реєстрацію в Пенсійному фонді (повертається клієнту до подання до Пенсійного фонду). | |

| Операційний працівник | 1. включає даного клієнта в перелік клієнтів (на підставі документа 6) | |

| Головний бухгалтер | 1. повідомляє ДПА, НБУ про відкриття (закриття, переоформлення) рахунку (додаток №4) (протягом 3-ох днів; копія повідомлення знаходиться в юридичній справі клієнта). | |

| Головний бухгалтер | 1. заведення юридичної справи на клієнта (після закриття рахунку справа зберігається 5 років.). | |

| При відкритті додаткових рахунків.

| ||

| Клієнт | 1. визначає номер основного рахунку та повідомляє ДПА та банки, де відкрити додаткові рахунки | |

| Банки, в яких відкриваються додаткові рахунки | 1. повідомляє банк де відкрито основний рахунок | |

| Схема відкриття депозитного рахунку фізичній особі. | ||

| Працівник банку | 1. ознайомлює клієнта з умовами а) мінімальний розмір вкладу; б) режим користування вкладом; в) % ставка по вкладу. | |

| Клієнт | 1. заповнює документи: - ф № 51/36 прихідний касовий ордер (додаток №5) - ф № 13 алфавітна картка (додаток №6) | |

| Контролер | 1. відкриває вкладникові особовий рахунок №1 (додаток №7) а) виписує картку особового рахунку, в якій клієнт ставить зразок свого підпису; б) прізвище, ім’я по батькові, рік народження, домашня адреса, МФО банку, порядковий номер особового рахунку; | |

| Контролер | 1. оформлює алфавітну картку ф №13 ( назва установи банку, порядковий номер особового рахунку) | |

| 2. оформлюється ф №1 (дата, сума і залишок відсотків, підпис) | ||

| 3. оформляються ф №51/36 (сума нарахованих %, сума вкладу (цифрами), залишок вкладу, залишок %, підпис) | ||

| 4. оформлює вкладну книжку (дата, сума вкладу, залишок вкладу прописом і цифрами, підпис) | ||

| 5. передає документи внутрішнім порядковим (ф №51/36 вкладна книжка) | ||

| Касир | 1. перевіряє документи (правильність розрахунків, відповідність записів) | |

| 2. приймає гроші від клієнта (після прийняття розписується у вкладній книжці та ф №51/36) | ||

| 3. видає клієнту вкладну книжку. | ||

При додаткових внесках, при видачі сум з вкладу, при закритті рахунку використовується ф № 51, 52 (додаток № 8,9).

До вкладів до запитання прирівнюються внески з попереднім повідомленням банку про намір зняти грошу з рахунку. Вклади до запитання є нестабільними, що обмежує можливість їх використання банком для позичкових та інвестиційних операцій, тому власникам поточних рахунків сплачується низький депозитний % або не сплачується зовсім. В умовах відсутності плати за депозити до запитання банки намагаються залучити клієнтів стимулювати приріст поточних внесків за рахунок надання їх додаткових послуг та підвищення якості обслуговування. Це зокрема, кредитування з поточного рахунку, пільги вкладникам в одержанні кредиту, використання зручних для клієнта форм розрахунків: застосування кредитних карток, чеків, розрахунково-консультативне обслуговування тощо.

Залучення депозитів юридичних і фізичних осіб оформляється банком шляхом:

- відкриття депозитного рахунку з укладанням договору банківського вкладу (видачею ощадної книжки);

- видачі ощадного (депозитного) сертифіката.

За договором банківського депозиту комерційний банк, який прийняв кошти від вкладника або кошти, що надійшли на рахунок вкладника від іншої сторони, зобов’язується виплатити вкладнику суму депозиту та нараховані % на умовах та в порядок, що передбачені договором.

Для покриття операційних витрат пов’язаних з веденням поточних рахунків банк стягує з клієнта комісійну винагороду. Комісія може утримуватися з депозитного %. Деякі банки не стягують комісії з безпроцентних рахунків за умови зберігання на них стабільного залишку не нижче встановленого рівня. До депозитів до запитання можна віднести і кредитові залишки на конкретних рахунках. На цьому рахунку знаходять відображення усі операції банку з клієнтами, тобто видача позичок і проведення платежів за дорученням клієнта, а також надходження виручки від реалізації продукції та інших грошових переказів на користь клієнта і на погашення позичок. Тобто, контокорентний рахунок – це активно-пасивний рахунок, що поєднує в собі ознаки поточного і позичкового. Кредитове сальдо по контокорентному рахунку означає, що клієнт має у своєму розпорядженні власні кошти, дебетове – що у клієнта виникла заборгованість перед банком за позиками.

Формою залучення банком вкладів до запитання є також поточний рахунок з овердрафтом. Овердрафт – дебетове сальдо за контокорентним рахунком, з яким погодився і банк. За режимом функціонування цей рахунок подібний до контокорентного. Проте, якщо контокорентний відкривається надійним клієнтам, що активно кредитується, то при овердрафтом такі запозичення допускаються рідко. Для цього рахунку характерний кредитовий залишок. Особовий рахунок з овердрафтом може відкриватися юридичним і неюридичним особам, а також громадянам, у той час, як контокорентний рахунок відкривається тільки у відношеннях банку з юридичними особами. Одже, особовий рахунок з овердрафтом має більш широку форму застосування.

Одним із видів депозитів до запитання є залишок коштів на кореспондентських рахунках, відкритих у даному банку іншими банками. Кореспондентський рахунок – рахунок, який відкриває один банк у іншому для здійснення взаємних розрахунків.

3.2 Особливості залучення вкладів на строкові депозитні рахунки і випуску ощадних (депозитних) сертифікатів комерційних банків регулюються внутрішніми положеннями КБ.

Строкові депозити – це кошти, що розміщенні у банку на певний строк і можуть бути знятими після закінчення цього терміну або після попереднього повідомлення банку за встановлений період (не менше 1 міс.). Вилучення строкових вкладів відбувається шляхом переказу грошей на поточний рахунок або готівкою із каси банку. Строкові вклади є для банків кращім видом депозитів, оскільки вони стабільні і зручні у банківському плануванні. За ними сплачується високий депозитний %, рівень якого диференціюється залежно від терміну, виду внеску, періоду повідомлення про вилучення, загальні динаміки ставок грошового ринку та інших умов.

Строковими депозитами є також кошти., що отримані від інших КБ як депозит на конкретний строк. Сума, строки та умови приймання строкових депозитів визначаються банком – позичальником відповідно до його фінансових можливостей за погодженням з вкладником.

Строкові вклади є джерелом одержання прибутків їх власниками. Вони оформлюються угодою між вкладником і банком. Банки самостійно розробляють форму депозитної угоди, яка укладається у письмовій формі. Депозитний договір засвідчує право КБ управляти заліченими від юридичних і фізичних осіб коштами та право вкладників отримати в чітко визначений строк суму депозитного внеску і % за його користування.

Основними реквізитами та умовами депозитного договору повинні бути (додаток №11):

- назва та адреса банку, який приймає депозит;

- назва та адреса власника коштів;

- дата внесення депозиту;

- дата вимоги вкладником своїх коштів;

- % ставка за користування депозитом;

- зобов’язання банку повернути суму, яка внесена на депозит;

- підписи сторін: керівника виконавчого органу банку або уповноваженої на це особи та вкладників.

Угода укладається у 2-ох примірниках, один із яких зберігається в клієнта, а інший у банку. Деякі банки встановлюють мінімальний розмір строкового вкладу, величина якого залежить від орієнтації банку на відповідного вкладника (дрібного, середнього, значного).

У свою чергу банк бере на себе зобов’язання своєчасно виконувати усі умови угоди і відповідати за їхнє порушення, що відображається у встановленні пені або штрафів за невчасну видачу коштів власнику депозитного рахунка або виплату відсотків. Суперечності, що виникають між банком і вкладником вирішується у суровому порядку. Строкові вклади не використовуються для здійснення поточних платежів.

Якщо вкладник бажає змінити суму внеску – зменшити або збільшити, то він може розірвати депозитну угоду і переоформити свій строковий вклад на нових умовах. При достроковому вилученні коштів з строкового депозиту власник, як правило, позбавляється передбачених угодою %. У цьому випадку % знижуються до рівня, передбаченого по вкладах до запитання.

Однією із форм строкових вкладів є сертифікати. Ощадний (депозитний) сертифікат – це письмове свідоцтво банку про депонування коштів, яке засвідчує право вкладника або його правонаступника на отримання після закінчення встановленого строку суми депозиту (вкладу) та % за ним. Сертифікат є ЦП. Депозитні сертифікати надаються юридичним, а ощадні – фізичним особам. Сертифікати можна класифікувати за такими ознаками:

· спосіб випуску:

- одноразово

- серіями

· спосіб оформлення:

- іменні

- на пред’явника

· термін обертання:

- термінові

- до запитання

· умови сплати відсотків:

- регулярна сплата % по закінченню визначеного розрахункового періода

- виплата % у день погашення сертифіката.

Строк дії сертифікату встановлюється від дати видачі сертифіката до дати, коли власник сертифіката отримує право вимоги депозиту за сертифікатом.

Сертифікати мають суттєву перевагу над строковими вкладами, що оформлені депозитними договорами. Завдяки ринку ЦП (фондовій біржі) сертифікат може бути достроково переданий власником іншій особі з одержанням деякого прибутку за час зберігання і без зміни при цьому обсягу ресурсів банку, у той час, як дострокове вилучення власником строкового вкладу означає для нього втрату прибутку, а для банку – втрату частини ресурсів. Сертифікати мають обов’язково містити такі реквізити:

1. назву “ощадний (депозитний) сертифікат

2. порядковий номер сертифіката та його серію (якщо випуск серійний)

3. дату внесення депозиту (вкладу)

4. розмір депозиту (вкладу), який оформлений сертифікатом (літерами і цифрами)

5. зобов’язання банку повернути суму, яка внесена на депозит (вклад)

6. дату вимоги вкладником суми за сертифікатом

7. % ставку за користування депозитом

8. умови сплати % ставки – у разу вимоги вкладника про повернення вкладу до обумовленого терміну

9. назву та адресу банку – емітента, а для іменного сертифіката – назву (ім’я) вкладника

10. місце для підпису особи, яка уповноважена банком підписувати зобов’язання та місце для печатки банку.

Іменні сертифікати мають мати корінці (додаток №12). Банк заповнює всі реквізити корінця сертифіката, який підписується вкладником або уповноваженню ним особою, відривається від сертифіката, обліковується і зберігається і банку в окремій теці. Якщо до бланка сертифіката корінець не передбачений, то банк веде реєстраційний журнал випущених іменних сертифікатів, до якого заносяться реквізити, що відповідають реквізитам, передбаченим для корінця. Реєстраційний журнал може вміщувати й іншу потрібні банку реквізити.

Розрахунки за придбання сертифікатів та виплати сум з ними – для юридичних осіб здійснюються тільки в безготівковій формі – для фізичних осіб, як у готівковій так і безготівковій формі. Видача і погашення сертифікатів здійснюється лише емітентом. До погашення приймаються тільки оригінали сертифікатів.

У разі настання строку вимоги депозиту банк здійснює платіж проти пред’явлення сертифіката на підставі заяви власника, у якій зазначається рахунок, на який мають бути зараховані кошти. У реєстраційному журналі власників сертифікатів робиться позначка про погашення. Після цього випускається розпорядження для бухгалтерії про перерахування коштів на зазначений рахунок або про видачу готівки фізичним особам та здійснюється погашення сертифіката шляхом проставлення напису “погашено”.

Бланки сертифікатів зберігаються у грошових сховищах або у вогнетривких шафах. Корінці сертифікатів після відображення операції за балансом вміщуються в окремі теки. Реєстраційні журнали та теки з корінцями сертифікатів зберігаються у грошових сховищах або вогнетривких шафах.

КБ ведуть журнал обліку бланків та розміщених сертифікатів, який має містити такі реквізити:

1. дату здійснення операції

2. кількість бланків сертифікатів, що надійшли з друкарні

3. кількість сертифікатів, наданих вкладникам (з перерахуванням від номера до номера включно)

4. кількість зіпсованих бланків сертифікатів (із зазначенням номерів)

5. залишок бланків сертифікатів на звітну дату з обов’язковою перевіркою їх наявності в касі.

КБ можуть залучати вільні кошти юридичних і фізичних осіб за допомогою банківського векселя. Це цінний папір, що містить безумовне грошове зобов’язання банку про сплату векселедержателю у конкретному місці та в указаний строк. Банківський вексель має депозитну природу і цим він схожий на сертифікат. Але, на відміну від сертифіката, банківський вексель може бути використаний його власником як платіжний засіб за товари і послуги, причому новий власник векселя може передавати його третій особі шляхом індосамента. Це передатний напис на векселях, чеках та інших ЦП, що підтверджує перехід права за вказаними документами до іншої особи.

Ощадні вклади служать власникам для накопичення грошових заощаджень. Власнику ощадного вкладу видається іменне свідчення про внесок у формі ощадної книжки, у якій відбиваються усі операції по рахунку. Зняття за грошей з ощадного рахунку здійснюється за попереднім повідомленням власника внеску. Період завчасного попередження може бути закріплений законодавче (як засіб державного регулювання) або встановлюватися за договором між банком і власником рахунка. Одже, ощадні вклади передбачають тривале існування на рахунках стабільних залишків коштів, що використовується в активних банківських операціях. По ощадних вкладах банки нараховують %. Конкуренція на ринку позичкових капіталів змушує КБ шукати нові форми і способи залучення депозитів. Значне поширення в банківській практиці дістав депозит, що відкривається клієнту при оформленні ним поточного рахунку. Депозит має обов’язковий характер, а його величина і термін внеску коштів на рахунок визначається банком. Якщо клієнт не виконує умови деного депозиту, банк може припинити його обслуговування. За своїм характером цей депозит можна віднести до умовного, оскільки вилучення коштів з нього можливе лише у випадку закриття клієнтом поточного рахунка. Він вважається безстроковим, що дозволяє банку використовувати його в якості довгострокового кредитного ресурсу. За аналогією з вкладами до запитання, по даному депозиту нараховуються мінімальні % або вони зовсім не нараховуються, якщо банк не бере з клієнта плату за введення операцій по розрахунковому рахунку. Банки часто надають цьому депозиту характер заставного, тобто передбачають право вкладника на одержання кредиту в сумі депозиту без додаткового забезпечення, отже внесок у цьому випадку є гарантією повернення позички.

Для клієнта депозит на термін обслуговування є певною мірою примусовим, тому такі депозити можуть залучати тільки ті банки, що пропонують своїм вкладникам додаткові банківські послуги або зручне і пільгове розрахунково-касове обслуговування. У противному випадку банк не тільки втратить можливість залучати додаткову клієнтуру але й може позбутися вже існуючих. Комерційні банки використовують і такий метод залучення внесків, як встановлення залежності між кредитуванням клієнта і накопиченням коштів на його депозитному рахунку. У цьому випадку між банком і клієнтом підписується договір, відповідно до якого банк бере на себе зобов’язання надати клієнту кредит за умовою накопичення і зберігання останнім протягом встановленого терміну визначеної суми коштів. Формування коштів на депозитному рахунку може відбуватися по-різному або виходячи з можливостей клієнта, або на основі планових регулярних внесків. Вигода клієнта при такому депозиті полягає в тому, що він має можливість безперешкодно одержати в КБ кредит, причому чим меншим буде розрив між сумою депозиту і сумою кредиту, тим менший буде встановлений % за позичкою. У банку при такому кредитуванні значно меншим буде ризик неповернення позички, оскільки він має право спрямувати на погашення кредиту кошти, що зберігаються на депозитному рахунку (приклад №2). Проте успіх такого методу залучення внесків клієнтів багато в чому залежить від гнучкої % політики банку по кредитах. Якщо клієнт виявить, що за свій внесок у банку він одержує набагато менше, ніж сплачує банку за кредит (з урахуванням витрат по розрахунковому обслуговуванню), він відмовиться від такої угоди, що для банку стане втратою як потенційних так і наявних клієнтів. У роботі КБ по залученню вкладів (депозитів) важливу роль відіграє % політика, оскільки одержання прибутків від вкладених коштів служить для клієнтів суттєвим стимулом до активізації внесків. Розмір депозитного % встановлює КБ самостійно, виходячи з облікової стави НБУ, стану грошового рину і власної депозитної політики. Рівень прибутків за різноманітними видами депозитних рахунків різний. Найнижчі % КБ сплачують по рахунках до запитання, оскільки вони характеризуються нестабільністю залишків. Відсутність або незначні прибутки стимулюють власників рахунків до запитання скорочувати до мінімуму залишки коштів на них і вкладати їх у більш прибуткові операції (термінові депозити, ЦП тощо), що для банків не вигідно. Тому деякі з них намагаються стимулювати клієнтів до підтримки стабільних залишків на рахунках до запитання. Це робиться шляхом встановлення підвищених % або виплати клієнтам премій за значні залишки коштів. Хоча за розрахунками до запитання, відкритими для фізичних осіб, % нараховуються в обов’язковому порядку, прибуток на них набагато нижчий, ніж по термінових депозитах.

При становленні розміру % ставки по термінових депозитах визначальним чинником є термін, на який розміщенні кошти. Чим вищий термін, тим вищі % ставки. Процентна ставка за терміновим депозитом може залежати і від частоти виплати прибутку: чим ріже здійснюється виплата, тим вищий рівень % ставки. Банки можуть зацікавити вкладників шляхом нарахування і сплати простих і складних %. Прості % є традиційним видом обчислення прибутку по вкладах. Відповідно до встановленої періодичності відбуваються нарахування і виплата прибутку по внеску (додаток №3). Дохід за складними % (нарахування % на %) визначається так: після закінчення розрахункового періоду на суму внеску нараховуються % і отримана величина приєднується до суми внеску; у наступному розрахунковому періоді % ставка застосовується до нової вже збільшеної суми. Складні % доцільно використовувати в тому випадку, коли виплата доходу здійснюється по закінченні терміну дії внеску. Одним з способів стимулювання внесків є застосування % ставки, що прогресивно зростає залежно від часу фактичного перебування коштів на вкладі.

З метою компенсації інфляційних втрат КБ можуть пропонувати вкладнику виплату % наперед. Якщо депозитна угода буде розірвана достроково, виплачені % банк утримує із суми внеску (приклад №4).

Похожие работы

... депозитну угоду і документи з відкриття депозитного рахунку. 5.2. Самостійно повторити матеріал та розглянути інформаційні джерела, рекомендовані до тем 4, 6 з 1-го та 2-го модулів дисципліни „Банківські операції”. Практичне заняття-тренінг 6 Розрахунково-касове обслуговування фізичних осіб Питання для опрацювання 1. Правила надання консультацій клієнтам з питань оформлення розрахунково ...

... набуває необхідність приведення української законодавчої бази у відповідність до загальноєвропейських стандартів і визначення її чітких правових критеріїв. РОЗДІЛ 2. СКЛАД, СТРУКТУРА І ЕКОНОМІЧНА КЛАСИФІКАЦІЯ БАНКІВСЬКИХ РЕСУРСІВ 2.1 Банківські ресурси, їх види та класифікація Комерційні банки є насамперед підприємствами, що спеціалізуються на посередницькій діяльності, яка пов’язана, з ...

... : від 20% до 35%; строкових депозитів: від 15% до 25%; міжбанківських кредитів: не вище 5%. Розділ III. Удосконалення механізму організації ресурсної бази банків в Україні 3.1 Удосконалення методів організації ресурсної бази банків в Україні На даний час для підвищення прибутковості діяльності банку та зміцнення його позицій у висококонкурентному середовищі на перший план виходить ...

... . З метою ефективності здійснення депозитної політики комерційним банкам доцільно розробляти відповідний меморандум. На жаль, це питання не знайшло адекватного відображення як у теорії банківської справи, так і в практичній діяльності банків України. У західних банках розробці меморандуму депозитної політики, якою відають служби стратегічного планування, казначейства та маркетингу, приділяють ...

0 комментариев