Навигация

А) По полученным рядам распределения определить привлеченные ресурсы в среднем на один коммерческий банк

2. А) По полученным рядам распределения определить привлеченные ресурсы в среднем на один коммерческий банк.

|

| Группы банков по количеству привлеченных ресурсов | Число банков, входящих в группу (f i) | Середина интервала X i | X i * f i | | X i- X | | | X i- X | f i | 2 ( X i- X ) | 2 ( X i- X ) f i |

| 1 | Менее 10000 | 1 | 5000 | 5000 | 299107 | 299107 | 89464997449 | 89464997449 |

| 2 | 10000—30000 | 6 | 20000 | 120000 | 284107 | 1704642 | 80716787449 | 484300724694 |

| 3 | 30000—80000 | 4 | 55000 | 220000 | 249107 | 996428 | 62054297449 | 248217189796 |

| 4 | 80000—200000 | 8 | 140000 | 1120000 | 164107 | 1312856 | 26931107449 | 215448859592 |

| 5 | 200000—500000 | 3 | 350000 | 1050000 | 45893 | 137679 | 2106167449 | 6318502347 |

| 6 | 500000—900000 | 4 | 700000 | 2800000 | 395893 | 1583572 | 156731267449 | 626925069796 |

| 7 | 900000— 2300000 | 2 | 1600000 | 3200000 | 1295893 | 2591786 | 1679338667449 | 3358677334898 |

| Итого: | 28 | 8515000 | 2734107 | 8626070 | 2097343292143 | 5029352678572 |

— в среднем на один коммерческий банк.

Б) Найти модальное и медианное значение привлеченных ресурсов.

| Интервал | Число банков, входящих в этот интервал | Накопленные частоты |

| Менее 10000 | 1 | 1 |

| 10000—30000 | 6 | 7 |

| 30000—80000 | 4 | 11 |

| 80000—200000 | 8 | 19 |

| 200000—500000 | 3 | 22 |

| 500000—900000 | 4 | 26 |

| 900000— 2300000 | 2 | 28 |

| 28 |

В

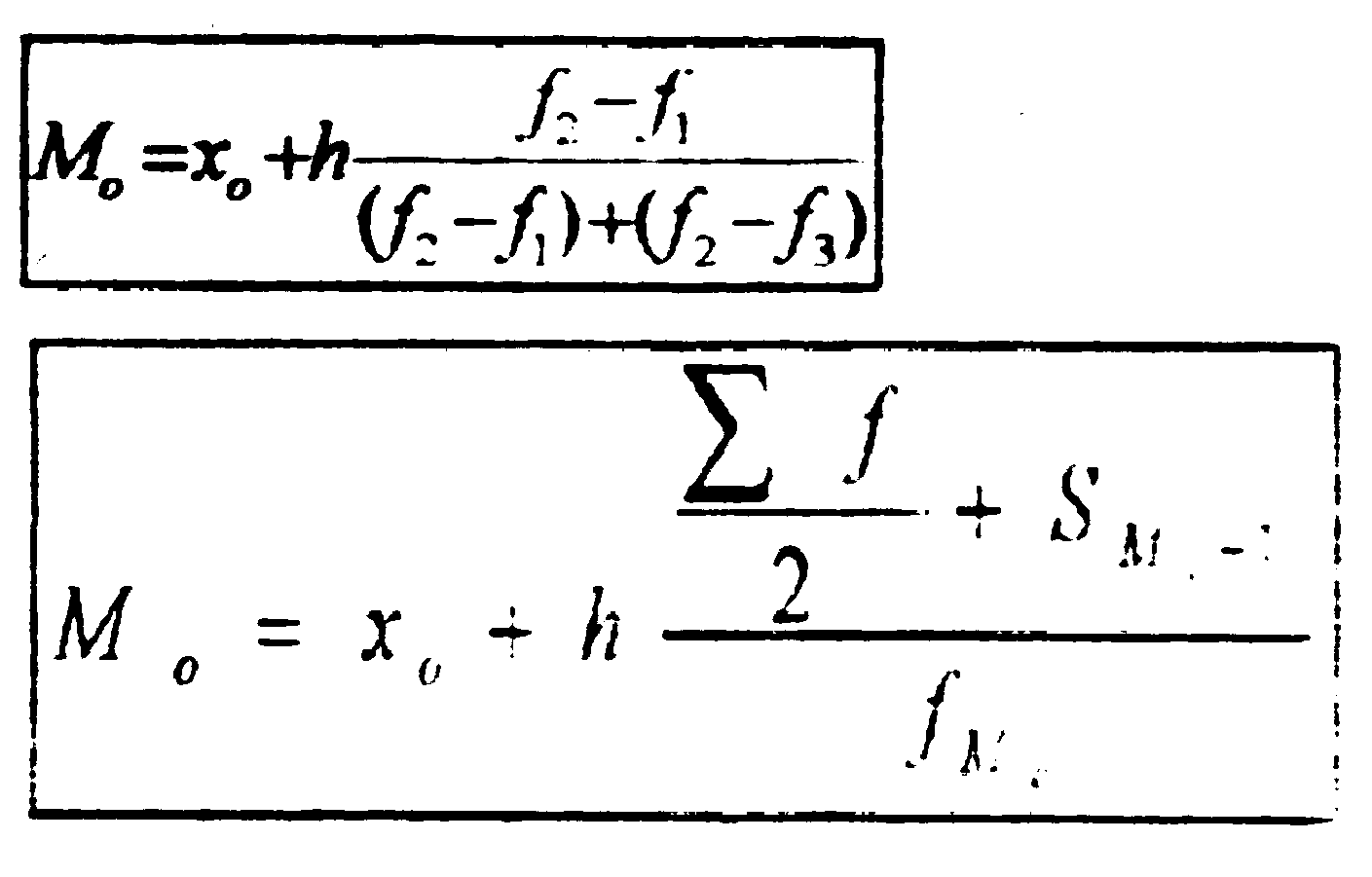

—модальное значение

—медианное значение

) По данному ряду распределения рассчитать размах вариации, среднеквадратическое отклонение, коэффициент вариации .

![]()

Размах вариации равен

Среднеквадратическое отклонение

Коэффициент вариации

Задача №2

На основе полученного ряда распределения построить структурную группировку этих же 30 банков. каждую выделенную группу охарактеризуйте 3-4 наиболее связанными и существенными показателями, имеющимся в вашей таблице, кроме абсолютных показателей. Выделенные группы охарактеризуйте относительными величинами структуры. Результаты изложите в табличной форме и сделайте выводы.

| № группы | Интервалы | Число банков в группе | Относительный показатель структуры (%) | Относительные показатели координации | Относительный показатель сравнения (%) |

| 1 | Менее 10000 | 1 | 3,6 | 0,13 | 16,7 |

| 2 | 10000—30000 | 6 | 21,4 | 0,75 | 150 |

| 3 | 30000—80000 | 4 | 14,3 | 0,5 | 50 |

| 4 | 80000—200000 | 8 | 28,6 | 1 | 266 |

| 5 | 200000—500000 | 3 | 10,7 | 0,38 | 75 |

| 6 | 500000—900000 | 4 | 14,3 | 0,5 | 200 |

| 7 | 900000— 2300000 | 2 | 7,1 | 0,25 | |

| Итого: | 28 | 100 |

Относительный показатель структуры (ОПС) представляет собой соотношение структурных частей изучаемого объекта и их целого. ОПС показывают какой долей обладают части в общем итоге, так, например, 4 группа составляет 28%, 2 — 21,4%, а 3 и 6 — 14,3%.

Относительные показатели координации характеризуют соотношение отдельных частей целого между собой при этом в качестве базы сравнения выбирается та часть, которая имеет наибольший удельный вес. В результате получают сколько единиц каждой структурной части приходится на одну единицу(сто,тысячу и т.д.) базисной структурной части

При расчете относительных показателей координации за базу примем 4 группу, так как в нее входит наибоьшее количество банков.

Относительный показатель сравнения представляет собой соотношение одноименных абсолютных показателей. Характеризующих разные объекты. Так, например, количество банков в 1 группе составляет 16,7% от количества банков во 2 группе, во 2 группе количество банков в 1,5 раза больше, чем в 3 группе, а в 6 группе в 2 раза больше, чем в 7.

Похожие работы

... систем, в особенности системы розничных платежей, с целью повышения эффективности их функционирования, надежности и безопасности. Глава 3. Перспективы развития банковской системы в Республике Казахстан. 3.1 Основные направления деятельности Национального Банка Республики Казахстан на 2005-2007 годы Национальный Банк Республики Казахстан в 2003-2005 годы наметил действовать в следующих ...

... статистическую отчетность; в) бухгалтерскую отчетность и статистические формуляры. 2. Финансовый сектор экономики включает в себя: а) 3 подсектора; б) 4 подсектора; в) нет правильного ответа. 3. Статистика финансов выполняет такие функции: а) оперативная, управленческая, контрольная; б) оперативная, фиксирующая, аналитическая; в) оперативная, контрольная, аналитическая. 4. Статистика ...

... Германии. 7. Центральный банк Японии. 8. Центральный банк Канады. 9. Центральный банк Италии. Рекомендуемая литература: 1. Жуков Е.Ф. Деньги, кредит, банки.– М.:ЮНИТИ. – 2003. -С. 466-566. 2. Основы банковского дела. Под ред. О.Г. Семенюта. -Ростов-на-Дону: Феникс. -2001. -С. 183-189. 3. Жуков Е.Ф. Общая теория денег и кредита.–М.:Банки и биржи. –2003. –С.158- ...

ками, как и предыдущего, представляют собой различное сочетание приемов, способов и методов работы персонала банка. Остановимся подробнее на отдельных элементах данного построения системы. Субъекты управления банковскими рисками зависят от размеров и структуры банка. Но общим для всех банков является то, что к их числу можно отнести[4]: • руководство банка, отвечающее за стратегию и тактику ...

0 комментариев