Навигация

Перспективы развития фондового рынка, его место и роль в экономике страны

Омский Государственный Технический Университет

Кафедра «Маркетинга и предпринимательства»

Реферат

на тему:

«Перспективы развития фондового рынка, его место и роль в экономике страны»

Выполнила: студентка 4 курса

ФЭУ гр. ЭП- 437 Сазонова С.Г.

Проверил: Корниенко М.В.

Омск-2000

План

Стр.

Введение 1

Фондовый рынок: понятие, функции и становление. 2-8

Понятие фондового рынка 2-4

Фондовый рынок в России до 1917 г. 4-6

Современный этап развития российского фондового рынка 6-8

Факторы, определяющие современное состояние российского фондового рынка. 9-15

Современные политические факторы развития российского фондового рынка 9-11

Тенденции развития мировой экономики и фондовый рынок России 11-14

Традиционные ценности населения России как фактор влияние на развитие российского фондового рынка 14-15

Перспективы развития российского фондового рынка 16-18

Заключение 19

Список литературы 20

Введение.

История фондового рынка насчитывает вот уже несколько веков. 400 лет назад, в 1592 году, в Антвертпене был впервые обнародован список цен на ценные бумаги, продававшиеся на местной бирже. Этот год считается годом зарождения фондовых бирж как специальных организаций, занимающихся куплей-продажей ценных бумаг. Годом официального появления фондового рынка в России можно считать 1703 г. В этом году была открыта первая официальная биржа в Санкт-Петербурге. И хотя она длительное время была товарной, тем не менее на ней велась торговля и фондовыми ценностями – векселями в иностранной валюте (5, 368).

Современный этап развития фондового рынка начался уже после развала СССР и связан с проводимыми экономическими реформами. Фондовый рынок является непременным элементом любой рыночной системы. России пришлось создавать свой фондовый рынок фактически «с нуля». Поэтому на сегодняшний день самым важным, пожалуй, является тот факт, что в России действует рынок ценных бумаг с развитой инфраструктурой, технологически оборудованной на современном уровне и почти ни в чем не уступающей в этом смысле зарубежным аналогам.

Не менее важным является то, что России за прошедшие 10 лет успела накопить довольно-таки богатый опыт работы на фондовом рынке и стало возможным проводить некоторые исторические параллели, делать выводы и строить прогнозы, что делать дальше.

Данная работа имеет своей целью обобщение опубликованного в последние 3 года материала, в том числе в периодических изданиях и научных монографиях по вопросу становления, развития и будущих перспектив фондового рынка в России.

В ней рассматриваются такие вопросы, как влияние основных политических, социально-экономических факторов на динамику развития рынка и его будущее, перспективные направления развития рынка в ближайшем будущем, его роль и место в экономике России.

Фондовый рынок: понятие, функции и становление.

Понятие фондового рынка, его функции.

В современной рыночной экономике рынок ценных бумаг (РЦБ) занимает особое и весьма важное место. В настоящий момент фондовый рынок остается самым динамично развивающимся сектором российской экономики.

Пол Самуэльсон определил, фондовый рынок как место, где ведется организованная торговля ценными бумагами (11,538). Ценные бумаги представляют собой документы, имеющие юридическую силу, составленные по установленной форме и дающие их владельцам односторонний стандартизированный набор прав по отношению к лицам, выпустившим эти документы (эмитентам ценных бумаг), возможность передачи данных документов при соблюдении заранее оговоренных условий, но без согласия эмитентов другому лицу вместе со всем комплексом заключенных в них прав (5,368). Процесс выпуска и распределения ценных бумаг между первыми владельцами называется эмиссией. Эмиссия ценных бумаг обычно производится с целью привлечения финансовых ресурсов для расширения деятельности или под конкретные инвестиционные проекты, а государственные органы часто эмитируют ценные бумаги с целью финансирования дефицита бюджета.

К особенностям формирования российского фондового рынка следует отнести выпуск акций при преобразовании государственных предприятий в акционерные общества в процессе приватизации. В России массовая приватизация привела к появлению в обороте огромного количества ценных бумаг, однако для мирового рынка такой путь расширения фондового рынка не характерен. Обычно в странах с развитой рыночной экономикой приватизируемые предприятия уже являются акционерными обществами, контрольный пакет акций которых (т.е. пакет, дающий возможность полного контроля над предприятием) принадлежал до приватизации государству.

Еще одной особенностью формирования фондового рынка в России стала эмиссия федеральными органами части государственных ценных бумаг не для привлечения денежных средств, а с целью придания более цивилизованно- рыночной (как следствие, и более ликвидной) формы государственным долгам. Именно с этой целью были эмитированы облигации Внутреннего государственного валютного займа и Казначейские обязательства. Как и акции приватизированных предприятий, эти «нестандартные» государственные бумаги заложили основы современного фондового рынка.

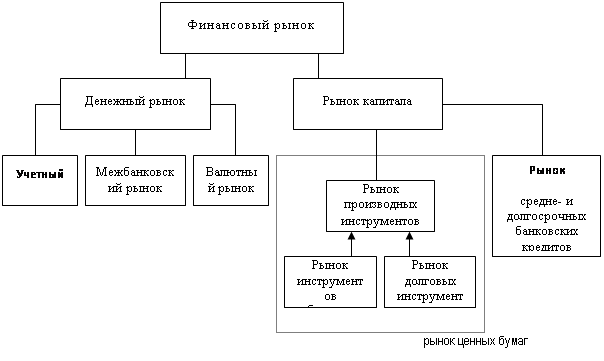

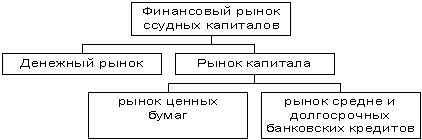

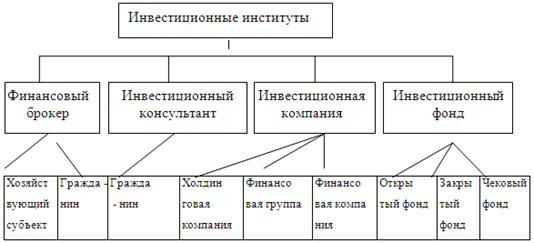

Фондовый рынок является частью финансового рынка и в условиях развитой рыночной экономики выполняет ряд важнейших макро- и микроэкономических функций. Можно выделить следующие основные функции рынка ценных бумаг. Их шесть:

Рынок ценных бумаг исполняет роль регулировщика инвестиционных потоков, обеспечивающего оптимальную для общества структуру использования ресурсов. Именно через рынок ценных бумаг осуществляется основная часть процесса перетока капиталов в отрасли, обеспечивающие наибольшую рентабельность вложений. Курс акций на вторичном рынке, изменяясь под воздействием рыночного спроса и предложения, определяет цену первичного рынка, который, в конечном счете только и важен для производства, так как именно на нем предприятия могут получить средства на развитие. На развитых рынках успех или неудача молодого предприятия часто бывают обусловлены темпами подписки на его ценные бумаги. На российском рынке мало удачных попыток привлекать ресурсы путем размещения ценных бумаг под серьезные проекты.

Фондовый рынок обеспечивает массовый характер инвестиционного процесса, позволяя любым экономическим агентам (в том числе обладающим номинально небольшим инвестиционным потенциалом), имеющим свободные денежные средства, осуществлять инвестиции в производство путем приобретения ценных бумаг. Концентрация оборота ценных бумаг на фондовых биржах и/или у профессиональных посредников позволяет инвестору облегчить процедуру осуществления инвестиций.

Рынок ценных бумаг очень чутко реагирует на происходящие и предполагающиеся изменения в политической, социально-экономической, внешнеэкономической и других сферах жизни общества. В связи с этим обобщающие показатели состояния рынка ценных бумаг являются основными индикаторами, по которым судят о состоянии экономики страны.

С помощью ценных бумаг реализуются принципы демократии в управлении экономикой на микроуровне, когда решения принимается путем голосования владельцев акций.

Через покупку-продажу ценных бумаг отдельных предприятий государство реализует свою структурную политику, приобретая акции «нужных» предприятий и совершая таким образом инвестиции в производства, важные с точки зрения развития общества в целом.

Фондовый рынок является важным инструментом государственной финансовой политики; основным рычагом, через который реализуется данная функция, является рынок государственных ценных бумаг, посредством которого государство воздействует на денежную массу и, следовательно, на расширение или сокращение уровня ВВП. (5,369-370)

Фондовый рынок в России до 1917 г.

В России снова формируется цивилизованный рынок ценных бумаг. Становление его происходит уже во второй раз; первый раз он начал формироваться по указам Петра 1, затем он развивался в течении 200 лет, постоянно наращивая оборот капитала. Наиболее яркий этап его развития связан с реформами Столыпина - Витте в конце 19- начале 20 в. в.

К началу первой мировой войны Россия занимала пятое место в мире по объему биржевого оборота. Так к концу 1912 г. в различных государствах мира находились в обращении ценные бумаги на общую сумму 850 млрд. французских франков. (10, 167)

За период с 1.01.1893 г., когда общая сумма эмитированных, гарантированных государством обязательств оценивалась в 2272 млрд. руб., до 01.01.1912 г., когда она достигла 5782 млрд. руб., обороты ценных бумаг увеличились на 154%. (10,167)

Эти данные не учитывают акции и облигации, выпущенные банками и торгово-ромышленными предприятиями, которые не имели правительственной гарантии. Российские коммерческие банки активно использовали бессрочное кредитование акционерных обществ под обеспечение ценными бумагами. Увеличение оборотов с ценными бумагами происходило в первую очередь за счет покупки ценных бумаг населением. Биржи были во многих городах России. Крупные промышленные предприятия распространяли свои акции среди населения городов, в которых они находились, и котировали эти акции на крупных рынках.

Основой рынка ценных бумаг в России того периода были государственные долговые обязательства. Средняя норма капитализации составляла 6-6,5% годовых. И это при том, что существовавшая в то время система золотого обеспечения рубля исключала дефицитный вариант финансирования бюджета и Россия не знала в тот период, что такое инфляции. (10.169)

Обращавшиеся на российском рынке акции и облигации делились на именные и бумаги на предъявителя. Причем первые появились на российском рынке гораздо раньше. Предъявительскими были купоны, дававшие право на получение дивидендов. До 1895 г. действовали правила, согласно которым считалось, что купон дает право на получение денег тому, в чьих руках он находится. Но в 1895 г. новые правила постановили, что если владелец мог доказать время приобретения, время утраты и обстоятельства, при которых была совершена утрата, то Министерство финансов могло выдать капитал и проценты по нему. Со временем биржевой оборот рос и вместе с ним спрос на предъявительские бумаги. Правительство и промышленные компании были заинтересованы в выпуске именных бумаг, которые находились в «твердых» руках. Финансовые и банковские круги на фондовом рынке были заинтересованы в росте оборотов.

Государственные бумаги выпускались правительством в обеих формах. Акции по российскому законодательству того периода были именными бумагами. Однако в уставах отдельных акционерных компаний делались исключения в пользу бумаг на предъявителя, которые в начале 20 века стали самыми распространенными.

Становление рынка ценных бумаг Российской Империи происходило на фоне бурного экономического роста, увеличения национального дохода, в отсутствии инфляции и при активном участии иностранных капиталов. Этим объясняется достаточно быстрое формирование современной для того времени инфраструктуры и расширение круга инвесторов. Наличие золотого стандарта и соответственно отсутствие ограничений на перемещение капитала в ведущих мировых державах определяли интернациональный характер финансовых рынков. Основная проблема российского рынка, как того, так и сегодняшнего времени – отсутствие массового инвестора (в первую очередь из-за невысокого уровня жизни большинства населения). Привлечение иностранных капиталов было одной из первоочередных задач российского правительства того времени.

Иностранные инвесторы преимущественно вкладывались в облигации государственных займов и гарантированные правительством акции и облигации железнодорожных обществ. На их долю приходилось около 1/3 всех вложений в российские ценные бумаги. Из них 70% было инвестировано в государственные фонды. Больше половины всех инвестиций и гарантированные железнодорожные ценности составляли иностранные капиталы. (10,170)

Стремясь стимулировать экономический рост, правительство снижало доходность своих фондов, тем самым способствуя их переливу в частный сектор. Это стало одной из причин роста вложений в акционерные компании в 90-е годы 19 века. К началу 1900 г. около трети функционировавшего в российском народном хозяйстве акционерного капитала составляли иностранные инвестиции.

Промышленный спад, начавшийся на пороге 20 века, привел к тому, что с 1900 по 1908 г. четыре пятых прироста иностранных капиталовложений поглощали государственные фонды и лишь оставшаяся часть приходилась на долю акционерного предпринимательства.

Отраслями, в которые преимущественно направлялся иностранный капитал, были - металлургическая, угольная, и в меньшей степени – банковская сфера.

Похожие работы

... 2 179.1600 4 179.6900 Табл. 3.5. Показатели индекса PFTS-Cbonds/TR, Украина, ноябрь-декабрь [16] Рис. 3.5. Динамика основных индексов фондового рынка, 2007 [15] 4. Перспективы развития фондового рынка в Украине Мировой финансовый кризис уже отразился на украинской экономике: подтверждением служит высокий темп инфляции, валютный кризис, проблемы с ценами на сырьевые ресурсы – ...

... рынки капиталов (фондовые биржи) возникли в Египте, Израиле и Кувейте соответственно в 1925, 1953 и 1952 гг., а в Турции размещение государственных облигаций проводилось с 30-х годов. Формирование фондовых рынков на Ближнем Востоке происходило крайне медленно, и лишь отмеченное выше изменение условий воспроизводства в глобальном масштабе в 80-е годы придало этому процессу заметное ускорение, ...

... фондовый рынок все еще недостаточно развит, а его организованный сегмент чрезвычайно узок и отличается выраженной нестабильностью. Таблица 2.1 Фундаментальные показатели экономики и фондового рынка Украины, использованные при анализе их связи в 2002-2004 гг.» № п/п Наименования показателей экономики Периоды (годы) 1. Макроэкономические показатели 1 2 3. 4. ...

... схема анализа фондового рынка Анализ фондового рынка Украины ставит своей целью исследование текущего состояния фондового рынка Украины и определение направления его развития. Для достижения данной цели поставлены следующие задачи: 1. анализ макроэкономических показателей развития экономики Украины в целом; 2. анализ показателей развития ...

0 комментариев