Навигация

Вариант (В) может быть наиболее подходящим при условии, что привлечение межбанковского кредита гарантировано

3. Вариант (В) может быть наиболее подходящим при условии, что привлечение межбанковского кредита гарантировано.

Рассматривая вопрос платности привлеченных средств необходимо помнить, что в целях защиты интересов клиентов банка(вкладчиков), в соответствии с Положением ЦБ РФ №37 от 30.03.96 «Об обязательных резервах кредитной организации, депонируемых в ЦБ РФ», коммерческие банки депонируют часть привлеченных средств в Центральном Банке РФ, что снижает риск их потери. В настоящий момент установлены следующие проценты резервирования привлеченных средств:

- по средствам, привлеченным от юридических лиц в национальной валюте (рублях) 8,5%;

- по средствам, привлеченным от юридических лиц в иностранной валюте 8,5%;

- по средствам, привлеченные от физических лиц в национальной валюте 5,5%;

- по средствам, привлеченные от физических лиц в иностранной валюте 8,5%;

Установленные Сроки перерасчета фонда обязательного резервирования (ФОР) 1 число каждого месяц. Положение о порядке резервирования предполагает внутримесячное регулирование ФОР при определенных ограничениях таких как, выполнение банком обязательных экономических нормативов в течении шести последних месяцев и т.д.. Для расчета величины ресурса, подлежащего обязательному резервированию используется формула средней хронологической.

Учитывая фактор резервирования, стоимость привлекаемого ресурса можно определить по формуле:

Реальная стоимость ресурса= (Рыночная стоимость ресурса в процентах годовых*100) / (100- норма обязательного резерва по данному виду ресурса).

Вопрос, что представляет собой реальная стоимость и для чего это нужно:

Ответ, привлекая 1 рубль ресурса, банк может разместить в активы, приносящие доход (кредиты и т.д.) 91 копейку, остальное необходимо зарезервировать в ЦБ.

Поэтому, реальная ставка, скорректированная на ФОР определяет ставку размещения остатка не зарезервированных средств.

Например:

Определим реальную стоимость привлекаемого ресурса в виде привлечения депозита юридического лица в иностранной валюте по рыночной ставке 12% процентов годовых .

Расчет:

Реальная стоимость ресурса =(12*100)/(100- 8,5) = 13,1%.

Кроме того, рассчитывая реальную стоимость ресурсов необходимо учитывать затраты, связанные с привлечением и обслуживанием этого ресурса.

Другим фактором удорожания ресурсов, расхождения между рыночной и реальной ценой в современных условиях является действующая система налогообложения. Например, при определении налогооблагаемой прибыли, на себестоимость операций (расходы банка) относятся проценты за межбанковский кредит только в пределах учетной ставки ЦБ, увеличенной на 3 пункта.

На практике, используя современные средства связи, банки стараются оптимизировать процесс привлечения ресурсов. Однако, не все из них учитывают степень удорожания этого ресурса за счет затрат на обслуживание дорогостоящих информационных каналов и оборудования.

Пример:

Участвуя в системе электронных межбанковских торгов, банк привлек межбанковских займов в сумме 300 тыс. рублей по рыночной ставке 60% годовых на срок 1 месяц (для простоты расчета это был единственный займ за месяц). При этом, банк платит ежемесячную комиссию бирже в сумме 5 тыс. рублей, стоимость программного обеспечения для участия в торгах составляет 7 тыс. рублей. Кроме того, для осуществления торгов, банку приходится покупать канал связи за 6 тыс. рублей в месяц. Определим реальную стоимость привлекаемого ресурса с учетом фактора удорожания за счет непроцентных затрат и налогообложения.

Решение:

1) По окончанию срока займа банк выплатит 14,7 рублей в виде процентов:

Расчет:

Сумма процентов= сумма займа * прцентная ставка по договору займа* (количество дней задолженности по займу/365)/100= 300 *60* (30/365)/100 = 14,7 тыс. рублей.

Сумма затрат на обслуживание средств связи и комиссия бирже составляет 18 тыс. рублей в месяц. (5+7+6)

2) Существующая система налогообложения предполагает отнесение процентных затрат по межбанковскому займу в пределах ставки центрального Банка плюс три пункта. Сумма, полученная свыше, при налогообложении, будет учитываться как увеличивающая налогооблагаемую прибыль. Банк вынужден будет заплатить с этой суммы налог на прибыль. При ставке на прибыль для банков 38% и ставке Центрального банка плюс три пункта 58% годовых, сумма увеличивающая налогооблагаемую прибыль определяется как:

300 * ((60-58)*30/365)/100= 0,49 тыс. рублей.

А сумма налога на прибыль составит 0,1 тыс. рублей.

3) Общая сумма затрат на привлечение ресурса, с учетом особенностей налогообложения и непроцентных затрат, составляет 32,8 тыс. (14,7+0,1+18) рублей в месяц. Таким образом, исходя из общей стоимости реальный процент привлечения составит 133% годовых, что в двое больше рыночной (32,8/300*(365/30*100))

В целях управления привлеченными средствами можно использовать коэффициентный метод который мы рассмотрим позже.

Конрольные понятия:

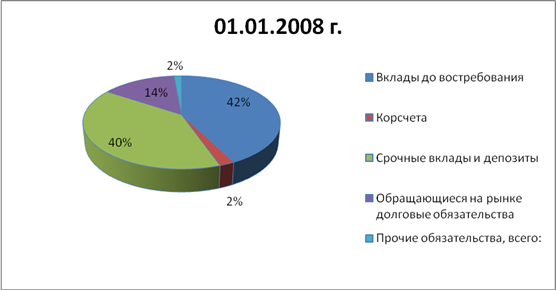

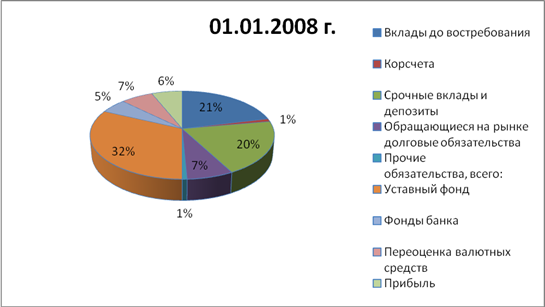

1.Пассивы банка подразделяются на собственные и заемные средства.

Доля собственных средств в данках, по отношению к предприятию достаточно мала.

2.Для управления привлеченными средствами важно учитывать их динамику.

3. При определении стоимости привлеченных средств важно учитывать их реальную стоимость. Которая зависит от налогообложения и резервирования и дополнительных затрат на привлечение.

Управление активами коммерческого банкаУправление активными операциями банка состоит в целесообразном размещении собственных и привлеченных средств банка с целью получения наивысшей доходности. Именно от качественного управления активными операциями зависит ликвидность, прибыльность, финансовая надежность и устойчивость банка в целом.

К основным принципам управления активами относятся:

1.соблюдение целесообразности структуры активов;

2.диверсификация активных операций;

3.отслеживание рисков и создание резервов;

4.поддержание доходности активов.

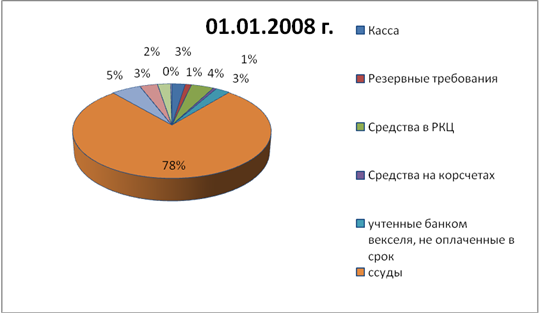

Наиболее удобной формой агрегации активов, является трехуровневая агрегация.

Первый уровень агрегации – консолидация балансовых счетов по типу операций, вторая – по принципу платности, третья - по степени ликвидности.

В соответствии с этими принципами банковский актив можно сгруппировать следующим образом:

1.Активы мнгновеной ликвидности , всего:

1.1. Кассовые активы как таковые

1.2. Обязательные резервы

1.3. Корреспондентский счет в ЦБ

1.4. Средства на корреспондентских счетах в других банках

(эту часть можно рассматривать как условно бесплатное размещение средств. Однако их основная функция – первичные резервы)

2.Вложения в ценные бумаги

2.1. Государственные ценные бумаги

2.2.Ценные бумаги для перепродажи

2.3. Учтенные банком векселя

3.Ссуды

3.1.Краткосрочные

3.2.Банковские

3.3.Долгосрочные

3.4.Просроченные

4.Прочие активы

4.1.Инвестиции (вложения в УК дочерних организаций)

4.2.Капитализированные и нематериальные активы

4.3.Прочие активы (расчеты)

4.4.Отвлеченные средства, расходы и убытки

Степень той, или иной группировки обуславливается поставленной задачей.

Настало время, познакомиться с таким показателем как банковская ликвидность, принципы управления которой будут рассмотрены ниже.

Пока что остановимся на определении ликвидных активов.

Согласно методике ЦБ РФ к ликвидным активам относится кассовая наличность, остатки денежных средств на корреспондентских счетах (в Центральном и коммерческих банках), кредиты и прочие платежи в пользу банка, сроки исполнения которых наступают в течении ближайших 30 дней. До некоторого времени, в нашей стране, к высоколиквидным вложениям относились пакеты гос. долговых обязательств и займов.

Сдесь необходимо остановиться на таком термине как «неликвиды».

В принципе, под неликвидами можно понимать любое размещение банка, кроме первичных резервов, востребование которых либо не возможно, либо находится под сомнением.

Под целесообразной структурой и качеством активов можно понимаеть степень их ликвидности. Ликвидные активы банка в короткий срок с минимальными потерями могут быть обращены на погашение обязательств банка.

Охарактеризуем нашу группировку активов с позиции из ликвидности.

Денежные средства абсолютно ликвидные. Кассовые активы не приносят прямого дохода и характеризуются отсутствием риска их утраты. Поэтому достаточность обеспечения обязательств банка кассовой наличностью служит залогом соблюдения показателей ликвидности.

Величина остатков на корреспондентском счете является показательной с точки зрения запаса ликвидных средств. Однако, остаток, взятый на отдельную дату не показателен. В данном случае значение имеет оценка динамики изменения величины средств.

Согласно методики ЦБ к ликвидным активам следует относить так же кредиты, выданные на срок менее 30 дней. Однако, на практике степень ликвидности кредитного портфеля необходимо рассчитывать отдельно, учитывая качество ссудной задолженности.

В соответствии с установленной ЦБ методикой (Инструкция №62-а «О порядке формирования и использования резерва на возможные потери по ссудам» от 30.06.97 г.), вся ссудная задолженность подразделяется на 4 качественные группы в зависимости от обеспечения, количества пролонгации и задолженности по процентам (1 группа самая лучшая).

Из вышесказанного вытекает, что степень ликвидности активов предопределяет степень риска банковских активов. Существует общеустановленная методика определения риска, применительно к общей величине активов. В соответствии с инструкцией ЦБ РФ №1 от 1.10.97 г. «О порядке регулирования деятельности банков», банковские активы подразделяются на 5 групп в зависимости от степени риска (наибольший риск 100%).

Пример:

Рассмотрим кредитные портфели двух банков с позиции ликвидности и их качества:

ТАБЛИЦА 1| Банк (А) | Сумма | Срок, до окончания договора | Группа риска | Фактически созданный резерв под риски |

| АКБ «Кредит за час» | 10 000 | 5 дней | 4 | 10 000 |

| ООО «Рога и Копыта» | 200 | 20 дней | 3 | 100 |

| Сидоров С.С. | 50 | 1 день | 4 | 50 |

| ВСЕГО | 10250 | 10150 |

| Банк (Б) | Сумма | Срок, до окончания договора | Группа риска | Фактически созданный резерв под риски |

| АКБ «Кредит за день» | 5 000 | 62 дней | 1 | 0 |

| ООО «Еж» | 100 000 | 95 дней | 1 | 0 |

| Петров П.П. | 50 | 1 день | 2 | 0 |

| ВСЕГО | 105050 |

Допущение: Оба банка располагают одинаковыми по сроку привлеченными ресурсами.

Действия менеджера:

1) Определим средневзвешенный ,по количеству дней до окончания ссудной задолженности, срок кредитного портфеля:

Банк (А) : (10 000 * 5 +200 *20 + 50 )/(10250) = 5,27 дня.

Банк (Б) : (5000 * 62 + 100 000 *95 + 50)/(105050) = 93,3 дня.

2) Определим среднюю группу риска для каждого ссудного портфеля:

Банк (А) : (10000 * 4 +200 *3 +50 *4)/10250 = 3,9 .Практически 4 группа.

Банк (Б) : (5000 + 100000 + 50 * 2) /105050 = 1 группа.

3) Определим процент фактически созданного резерва под потери по ссудам:

Банк (А) = 10150 /10250 = 99%

Банк (Б) = 0

Следовательно, с позиции ликвидности Банк (А) располагает более ликвидными кредитными вложениями, а Банк (Б) - более качественным. В то же время, Банк (Б) абсолютно не застрахован от риска в будущем. И вполне вероятно, что под действием каких либо внешних факторов, ссудная задолженность Банка(Б) перетечет в менее качественную. Если Банк (Б) изначально не уверен в надежности заемщиков, или же пытается закамуфлировать проблематичные ссуды, ввиду отсутствия источников создания резервов, то в будущем возможен риск ликвидности по срокам, и даже риск убыточности.

Поэтому, задача кредитного менеджера, совокупная оценка риска ликвидности, качества кредитных вложений, их обеспеченности.

Существуют коэффициентные методы оценки качества активов. К наиболее важным (с практической точки зрения), используемым на практике относятся:

| Определение показателя | Расчет | Оптимальное значение | Экономическое значение | ||||

| 1.Доходные активы / активы банка | (Средства на корреспондентских счетах + ценные бумаги, приобретенные для перепродажи + ссуды, за исключением просроченных и «системных»* + инвестиционные вложения банка, по которому закреплен реальный доход + прочие доходные вложения) /активы | 0,75 | Удельный вес доходообразующих активов |

| |||

| 2.Доходные активы к платным пассивам | (Доходные активы /привлеченные платные пассивы) | >=1 | Отношение доходных активов к платным ресурсам. |

| |||

| 3.Просроченные ссуды /ссуды | Просроченные ссуды + «системные»/кредитный портфель | <=0.04 | Удельный вес просроченных ссуд в ссудном портфеле |

| |||

| Резерв на ссуды /ссуды | Устанавливается ЦБ РФ с ( например 1 февраля 2000 г. не менее 75% от расчетного) | Степень покрытия убытков за счет собственных источников |

| ||||

*- «системные» ссуды – ссуды на финансирование дочерних структур банка и собственные нужды банка. Как правило, без реального срока погашения, обеспечения и процентов. Эти ссуды могут представлять скрытое финансирование, иногда при отсутствии собственных источников.

Контрольные положения по теме:

1) От качества управления во многом зависит риск кредитной организации.

2) Важно корректное выделение ликвидных активов и своевременная борьба с неликвидами.

3) В процессе управления активами перед финансовым менеджером встает дилемма доходность и риск –ликвидность.

4) Низкое качество активов должно компенсироваться созданием под них резервов.

Управление прибыльностью коммерческого банкаОсновной целью функционирования коммерческого банка выступает максимизация прибыли. Прибыль, как известно, представляет собой разницу между доходами и расходами коммерческого банка, а модель ее формирования непосредственно связана с системой учета и отчетности. На уровень прибыли влияет структура активов и пассивов банка: чем дешевле банк привлекает ресурс и дороже его размещает, тем выше его прибыльность. Увеличение размера прибыльности может быть достигнуто за счет рисковых операций, по которым банк получает более рисковое вознаграждение. Поэтому оценка уровня прибыли банка тесно связана с анализом степени защиты банка от риска.

Эти исходные положения определяют составные элементы управления прибылью коммерческого банка:

1. управление доходами банка;

2. контроль за формированием прибыли банка;

3. оценка уровня доходности и прибыли банка с количественных и качественных позиций;

4. оценка рентабельности подразделений банка;

5. оценка рентабельности «центров прибыли» или основных направлений деятельности банка;

6. анализ рентабельности банковского продукта или услуг;

Доходы коммерческого банка можно подразделить на процентные и непроцентные. Управление процентным доходом включает формирование договорного процента, определения достаточной процентной маржи, выбора способа начисления и взыскания процента.

Формирование договорного процента предполагает определение его средней величины на предстоящий период на базе реальной стоимости кредитных ресурсов и достаточной процентной маржи, разработку шкалы дифференциации процентных ставок.

Другим важным показателем при осуществлении управления прибыльностью коммерческого банка выступает минимальная допустимая, достаточная процентная маржа. Она рассчитывается на основе величины общебанковских расходов и активов приносящих доход, т.к. основное назначение процентной маржи покрытие издержек банка.

Предварительно необходимо рассчитать так называемую «мертвую точку», показателем финансовой прочности – это показатель состояния банка, равный удельному весу минимально допустимого дохода банка в совокупном доходе банка, обеспечивающего безубыточную работу кредитной организации . Чем ниже уровень удельного веса минимально допустимого дохода банка, тем выше запас финансовой прочности.

Запас прочности рассчитывается по формуле:

ДП=ДС-РО;

КП=ДП/ДС;

ДБ=РП/КП;

Запас финансовой прочности= (ДС –ДБ)/ДС,

Удельный вес доходов, обеспечивающий безубыточность =ДБ/ДС

где ДС – совокупные доходы банка.

ДП – промежуточный доход – расчетный доход, который остается в распоряжении банка после возмещения условно - переменных затрат;

РО -условно переменные затраты- расходы, которые возрастают либо уменьшаются пропорционально объемам активных и пассивных операций банка;

ДБ – доход, обеспечивающий безубыточную работу банка.

РП – условно –постоянные затраты, которые не зависят прямо пропорционально от объема активных и пассивных операций;

КП- коэффициент прибыли- показатель промежуточного дохода в относительном выражении;

Пример:

В сентябре банк получил доход в сумме 100 млн. рублей. Расходы на содержание банка составили 40 млн. рублей. Плата за ресурс, включая процентные и комиссионные расходы, составила 50 млн. рублей. Определим удельный вес доходов, обеспечивающих безубыточность.

1) Совокупный доход банка (ДС) равен 100 млн. рублей.

2) Условно – постоянные расходы (РП) составляют 40 млн. рублей. Расходы на содержание банка не зависят прямо – пропорционально от объемов привлекаемого ресурса.

3) Условно - переменные расходы (РО) составили 50 млн. рублей.

4) Рассчитаем промежуточный доход (ДП) и «Коэффициент прибыли» (КП).

ДП= ДС –РО, 100 –50 =50 , КП= ДП/ДС 50/100 =0,5 или 50%.

Таким образом 50% совокупного дохода банка идет для покрытия затрат на привлечение ресурса, остальная часть дохода является источником финансирования условно – постоянных затрат.

5) Рассчитаем доход, обеспечивающий безубыточность

ДБ= РП/КП 40/0,5 =80

Из которого 50% идет на покрытие затрат на привлечение ресурса (КП = 0,5 или 50%, что даст сумму 40 млн. руб.), а остальные 40 являются источником финансирования условно – постоянных затрат. Прибыль при этом равна нулю. Нужно заметить, что при снижении доходов, затраты на привлечение ресурса, затраты на привлечение ресурсов (Условно –переменные расходы) так же сокращаются.

6) Рассчитаем запас финансовой прочности:

Удельный вес доходов обеспечивающих безубыточность = ДБ/ДС, 80/100 = 0,8 или 80%

Таким образом, при существующем уровне затрат на его содержание, может снизить свои доходы на 20% и при этом не получить убытка. Удельный вес минимально допустимого дохода в доходах составляет 80%. При снижении совокупных доходов более чем на 20%, банк получит убыток.

Однако, использование данной методики имеет ограничение, поскольку величина условно – переменных расходов может изменяться не прямо пропорцинально.

Используя среднее значение показателя запаса финансовой прочности за предыдущие периоды и зная величину затрат на содержание банка в предстоящий период, можно спрогнозировать величину необходимого совокупного дохода.

Для оценки решений по осуществлению процентной политики кредитной организации используется модель спреда.

Под спредом понимается разница между ставками по услугам типа размещения в активных операциях и услуг этого же типа при пассивных операциях банка. Так же эта разница имеет наименование - процентная маржа банка.

Важное значение имеет минимальная процентная маржа -минимальный спред, при котором прибыль банка равна нулю.

Рассмотрим следующие уравнения, где:

СД - совокупные доходы банка;

СР – совокупные расходы банка;

РА - работающие активы (размещение которых приносит доход);

%РА – ставка размещения работающих активов;

ДПр – прочие доходы;

П – пассивы;

%П –ставка стоимости ресурса;

РО – условно- переменные расходы;

РП – условно- постоянные расходы;

ПМ – процентная маржа;

МПМ- минимальная процентная маржа;

1) СД = СР (прибыль банка равна 0)

2) СД = РА* %РА + ДПр

3) СР = РО+РП = П*%П + РП

Из определения процентной маржи как разницы ставок между активных, безубыточное состояние можно выразить:

4)%РА = %П + МПМ, процент размещения работающих активов больше процента привлечения ресурсов на величину минимальной процентной маржи

Следовательно, банк не имеет убытков, когда выполняется условие:

РА* (%П + МПМ) + ДПр = П*%П+РП, следовательно

МПМ= (П*%П+РП-ДПр) / РА - %П

Если предполагается получение прибыли, то необходимая процентная маржа (НПМ) может быть рассчитана по формуле:

НПМ =(П*%П+РП-ДПр+Прибыль)/РА -%П

Ставка размещения ресурсов в работающие активы может быть расчитана по формуле:

Минимальная ставка размещения (%РАмин)=%П+МПМ

Необходимая_ставка_размещения = (%РАнеобходимый)=%П+НПМ

Пример:

Финансовому менеджеру поручено рассчитать доходность активных операций банка на октябрь 1999 года исходя из следующих условий:

а) стратегические планы руководства банка подразумевают получение прибыли за октябрь в сумме 2 млн. рублей.

б) на октябрь утверждена смета расходов на содержание банка в сумме 1,7 млн.

в) банк имеет следующую структуру баланса, которая сохранится и в октябре:

ТАБЛИЦА 2| АКТИВ | Сумма | ПАССИВ | Сумма |

| 1. Имущество банка и прчая иммобилизация | 10 | 1.фонды бака | 10 |

| 2. Кассовые активы | 5 | 2. Чистая прибыль и доходы будущих периодов | 5 |

| 3. Средства на корреспондентских счетах | 15 | 3. Расчетые и прочие счета до востребования | 20 |

| 4. кредиты | 72 | 4. срочные депозиты | 67 |

| Итого | 102 | Итого | 102 |

г) Средняя ставка по расчетным счетам 3% годовых, по срочным депозитам 15% годовых. По остаткам на корреспондентских счетах процент банку не платится.

д) в октябре банк предполагает получение доходов от расчетно – кассового обслуживания в сумме 0,5 млн. рублей

Решение:

1) Определим среднюю стоимость ресурса:

(10*0+5*0+20*3+65*15)/102 =10,4% годовых.

2) Определим величину работающих активов:

Величина работающих активов (активов, приносящих доход) равна 72 млн. рублей. Можно заметить, что единственным источником доходов банка, кроме РКО, является кредитование.

3) Определим ставку для активов, приносящих доход. Воспользуемся формулой необходимой процентной маржи, поскольку нам необходимо получение прибыли в сумме 2 млн. рублей.

НПМ= ((102*(10,4/12)+1,7 –0,5+2)/72-(10,4/12))*12 = 4,9 % годовых.

Необходимая ставка размещения=4,9+10,4=15,3% годовых.

Таким образом, при сохранении стоимости ресурсов и структуры баланса банка на прежнем уровне, для получения прибыли за октябрь в сумме 2 млн. рублей, банку достаточно кредитовать своих клиентов по ставке 15,3% годовых.

Аналогично, зная рыночную ставку размещения и затраты, связанные с функционированием кредитной организации, банк может определить максимально возможную для себя стоимость привлечения ресурса не предполагающую отрицательный финансовый результат.

На основании расчета реальной цены ресурса и достаточной маржи определяется необходимая средняя процентная ставка по банковским операциям. Ее дифференциация зависит от срока размещения ресурса, кредитоспособности клиента, вида кредита, качества залога и гарантий.

Способ начисления и взыскания процента связан с использованием простых и сложных процентов. Выбор способа зависит от его влияния на момент получения банком реального дохода, ресурсной базы банка, срока ссуды, финансового положения клиента.

Задачей банковского менеджера является организация работы по определению средней процентной ставки по активам приносящим доход, разработки шкалы дифференциации процента, положения о способе начисления и взыскания процента.

Управление беспроцентным доходом предполагает выбор и определение содержания банковских некредитных услуг, принятие решения о методе определения банковской комиссии (тарифе) по отдельным услугам, их себестоимости, контроля за фактической себестоимостью банковского продукта.

Контроль за формированием прибыли является второй составной частью управления прибыльностью.

Достоверность величины балансовой прибыли подтверждается на основе:

а)проверки законности формирования доходов банка (бс.701).

б)анализа содержания и правомерность операций, связанных с расходами банка (б.с.702).

в)контроля формирования финансового результата.

г)оценки правильности отражения расходов по счетам использования прибыли.

Существует система финансовых коэффициентов для оценки уровня доходности:

| Наименование показателя | Алгоритм расчета | Экономическое содержание |

| Рентабельность дохода | Отношение прибыли к доходу | Определяет количество денежных единиц прибыли, приходящихся на одну денежную единицу дохода |

| Доходность активов, приносящих доход | Отношение доходов к активам, приносящим доход | Количество денежных единиц дохода, приходящихся на одну денежную единицу доходообразующих активов |

| Рентабельность собственных средств | Прибыль к источникам собственных средств | Количество денежных единиц прибыли, приходящихся на одну денежную единицу собственных оборотных средств |

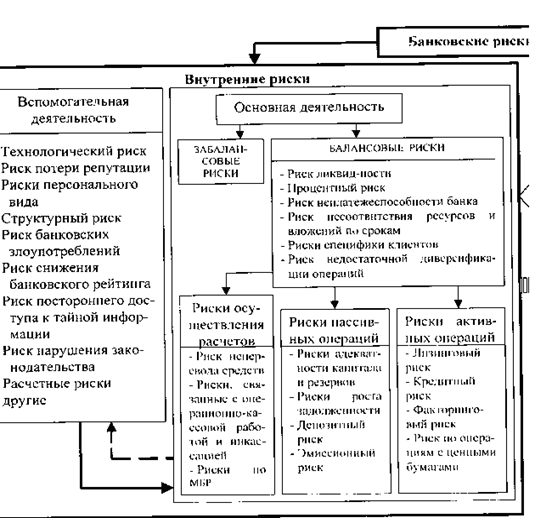

Риск является неизбежной частью банковской деятельности. К способам управления или разрешения проблемы рисков можно отнести:

1. избежать риск или отказ от рисковых операций(банк в силу специфичности своей деятельности не может избежать риска, он обязан взять его на себя – иначе упраздняется прибыль);

2. удержание или признание риска;

3. предупреждение риска (возможность уберечься от потерь или случайностей при помощи конкретного набора превентивных мер действий);

4. контроль риска;

5. передача или страхование риска.

Можно выделить следующие механизмы управления банковскими рисками:

2. диверсификация рисков (распределение активов по различным направлениям вложений);

3. хеджирование(как случай диверсификации рисков: распределение рисков таким образом, что бы суммарное влияние того, или иного события на их стоимость оказалось нулевым);

4. распределение рисков между большим количеством участников;

5. перенесение вероятностных убытков на другое лицо.

Поскольку банк можно рассмотреть как портфель активов и пассивов, то в качестве основного риска рассматривается риск банковского портфеля.

В свою очередь, риск банковского портфеля включает в себя:

1.портфельный (балансовый)риск;

2.процентный риск;

3.риск несбалансированной ликвидности или несоответствия структуры ресурса по срокам и объемам, или риск несбалансированной ликвидности банка.

4.риск текущей ликвидности.

Подводя итог, можно сказать что риск банковского портфеля – вероятность наступления неблагоприятных событий, которые могут возникнуть в результате принятия решения по управлению банковским портфелем в условиях неопределенности.

Основной задачей управления риском банковского портфеля (или разрешения рисковых ситуаций) является: поддержание приемлемых соотношений прибыльности и ликвидности в процессе управления активами и пассивами банка, т.е. минимизация возможных банковских потерь.

Ликвидность коммерческого банка является качественной характеристикой его деятельности. Она отражает способность коммерческого банка своевременной без потерь для себя удовлетворять потребность вкладчиков за счет превращения активов в денежные средства. Эта способность зависит:

- от качества активов

- структуры пассивов

- достаточности капитала банка

- финансовой устойчивости заемщика.

Управление ликвидностью тесно связана с управлением доходностью. Как правило банк стремится обеспечить ликвидность без потерь в доходности, т.е. сочетать обе цели банковского менеджмента.

Международный опыт преподносит 4 основополагающие теории управления ликвидностью. К ним относятся:

-теория коммерческих ссуд (основной принцип которого в предпочтении краткосрочным коммерческим ссудам, перед инвестициями)

-теория перемещения (то же, но не игнорируя краткосрочными спекуляциями на рынке ценных бумаг)

-теория ожидаемого дохода (основа установления сроков погашения ссуд привязывается к срокам получения заемщиком доходов)

-теория управления пассивами (увеличение доли устойчивых пассивов)

Для управления ликвидностью как зарубежная практика, так и отечественная нормативная база выработала определенные требования к структуре баланса.

Зарубежный опыт:

-первичные резервы (в %% к депозитам) не менее 5-10;

-вторичные резервы (в % к депозитам)не менее 10-15;

-суды (в % к активам) не более 65%;

В процессе управления ликвидностью на основе соблюдения определенного соотношения в активах и пассивах так же используется закрепление отдельных статей пассивов за соответствующими статьями активов.

В общем, в основе построения модели банка на основе портфельных ограничений баланса лежат следующие принципы:

1. прогноз цены финансового инструмента, т.е. любой потенциальной активной или пассивной операции банка;

2. специфика обращения финансового инструмента (срок операции, налогообложение, внешние и внутренние ограничения на конкретный финансовый инструмент);

3. портфельные ограничения, которые включают в себя согласование по срокам, объемам и стоимости операции привлечения и размещения ресурсов банка;

4. размах (уровень) мультипликатора капитала, обеспечивающий максимальный эффект при заданных портфельных ограничениях.

Для осуществления управления перспективной ликвидностью банка можно применять метод потоков выплат т.н. «cash –flow» адаптированный к кредитным организациям и основанный на следующих предпосылках:

1)Пассивы и активы банка определяются как сумма портфелей привлечения и размещения с ограниченным либо постоянным сроком нахождения на балансе.

(1) П(t + n)=SП0i*ki+ SП1j*kj

(2) А(t + n)=SА0i*ki + SА1j*kj

(3) П(t + n) = А(t + n)

где,

t- текущая дата;

n – количество дней прогноза;

П(t + n) - величина пассивов банка в некоторый прогнозный день t+n;

А(t + n) – величина активов банка в некоторый прогнозный день t + n;

i – индекс, определяющий группу некоторого вида пассива или актива банка, имеющего отличительный признак по срочности, либо доходности.

П0 - присутствующая на момент t i –тая группа пассивов

А0 - присутствующая на момент t i –тая группа активов

П1j – предполагаемая к привлечению j- я группа пассивов

А1j - предполагаемая к размещению j- я группа активов

ki –показатель присутствия на балансе данного типа пассивов - Пi либо активов -Аi в некоторый период времени в будущем t+n.

kj–показатель присутствия предполагаемых к привлечению пассивов – Пj либо предполагаемых размещений активов –Аj в некоторый период времени в будущем t+n.

Причем, для срочных активов и пассивов:

ki =1 при t+n< дней до окончания срока П0i или А0i

ki=0 при t+n>= дней до окончания срока П0i или А0i

kj=1 при t +n < дней до окончания срока П1i или А1i

и t + n >= дней с момента дополнительного привлечения (размещения) П1i или А1i .

kj=0 при n<= дней с момента дополнительного привлечения (размещения) от текущей даты.

Для, бессрочных активов и пассивов ki =1.

Если не предполагается дополнительного привлечения, то величина активов и пассивов банка стремится к нулю.

При n ®¥ П(t+n)®0 и А(t+n) ®0

С позиции банковской ликвидности важно, что бы уменьшение банковских пассивов было обеспечено своевременным погашением активных вложений. В противном случае имеет место риск ликвидности.

Это можно выразить с помощью формулы

П(t + n) <= А(t + n)

В случае, если выполняется условие

П(t + n) >= А(t + n), банк располагает свободным, не размещенным ресурсом в период t +n.

Перед началом моделирования необходимо выделить условно – постоянные (безсрочные) виды активов и пассивов:

| Вид | Определение срочности для моделирования

| Комментарии |

| АКТИВ | ||

| Кассовые активы | без срочные | Представляют основной тип активов с мнгновенной ликвидностью их изменение может зависеть от объема расчетно-кассовых операций, увеличения (оттока) клиентов. |

| Корреспондентские счета | без срочные в части остатков, размещенных для проведения расчетных операций. Срочные, в случае депонирования средств на корреспондентских счетах с целью получения дохода | Некоторые банки используют депонирование остатков на корреспондентских счетах как скрытые МБК. |

| Ценные бумаги | без срочные в части инвестиций, срочные в части ценных бумаг, приобретенных для перепродажи | Инвестиционные вложения ( в уставные фонды и пр.) носят долгосрочный характер, а актуальность расчета ликвидности актуален на срок менее одного квартала. |

| Расчеты | без срочные | При анализе перспективной ликвидности нужно брать среднюю величину средств в расчетах |

| Кредиты, учтенные векселя, МБК | срочные | Каждый кредитный договор имеет срок возврата ссудной задолженности |

| Имущество и прочая иммобилизация | без срока | Если, не предполагается его реализация и оценивается не по остаточной стоимости. |

| ПАССИВ | ||

| Источники собственных средств | без срока | Их величина может увеличиться в будущем на прибыль или за счет дополнительной эмиссии, взносов в уставный фонд |

| Расчеты | без срока | Аналогично активам |

| Депозиты, собственные векселя, МБК | срочные |

Для удобства, результаты моделирования банковской ликвидности удобно представлять графически.

Пример:

1 октября 1999 года финансовому менеджеру предложено выяснить, не возникнет ли у банка трудностей по осуществлению платежей в предстоящем квартале если известно:

1) Структура баланса на 1 октября 1999 г. следующая:

| АКТИВ | ПАССИВ | ||

| 1. Имущество банка и прчая иммобилизация | 10 | 1.фонды бака | 10 |

| 2. Кассовые активы | 5 | 2. Чистая прибыль и доходы будущих периодов | 5 |

| 3. Средства на корреспондентских счетах | 15 | 3. Расчетые и прочие счета до востребования | 20 |

| 4. кредиты | 72 | 4. срочные депозиты | 67 |

| Итого | 102 | Итого | 102 |

2) Кредитный портфель состоит из следующих договоров:

ТАБЛИЦА 3| Заемщик | Сумма задолженности по договору | Дата начала договора | Дата окончания договора |

| а | 50 | 01.01.99 | 01.11.99 |

| б | 10 | 01.01.99 | 10.10.99 |

| в | 12 | 01.01.99 | 20.11.99 |

| Всего | 72 |

3) Портфель депозитов состоит из следующих договоров:

| Кредитор | Сумма задолженности по договору | Дата начала договора | Дата окончания договора |

| Г | 10 | 01.01.99 | 10.12.99 |

| Д | 20 | 01.01.99 | 01.11.99 |

| Е | 37 | 01.01.99 | 20.11.99 |

| Всего | 67 |

5)Предпологается 10 ноября выдача ссуды в размере 45 млн. рублей на срок до 20 янвря 2000 года

1 ноября предполагается привлечение депозита в размере 25 млн. рублей до 20 января 2000 года.

Для простоты расчета остальные факторы изменения объема привлеченного ресурса и его размещения не учитываются.

Действия менеджера:

1) Исходя из существующей структуры баланса и условий задачи предполагаем, что величина имущества, источников собственных средств и расчетов банка остается на прежнем уровне. Таким образом, к подверженными к изменениям относим кредитный и депозитный портфель. Исходя из условий договоров, строим поток выплат по этим видам активов и пассивов. Представим это графически. Разница, между пассивами и активами в некоторый период в будущем покажет дефицит или избыток ресурсов в обороте банка.

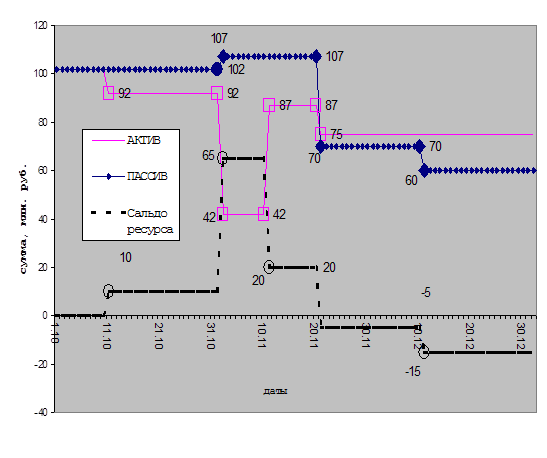

ГРАФИК 1

2) Анализ полученного результата свидетельствует о следующем:

а) В период с 11.10.99 по 1.11.99 банк располагает свободным ресурсом в сумме 10 млн. рублей, это связанно с тем, что банк предполагает возврат ссуды от заемщика «Б», начиная с 2.11.99 до 10.11.99 величина свободного ресурса в обороте банка достигает величины 65 млн. рублей. Банк сможет разместить эти средства с целью получения дохода без ущерба ликвидности.

Условия задачи предполагают привлечение и размещение ресурсов в будущем. Поэтому, кривые активов и пассивов не стремятся к нулю, а возрастают в определенные даты.

3) Начиная с 11 ноября банк испытывает нехватку ресурсов. Это обусловлено тем, что сроки пассивных операций не совпадают с активными и банк вынужден гасить свои обязательства раньше, чем произойдут выплаты ему. Для устранения нехватки ресурса банку необходимо привлечь дополнительно 5 млн. рублей на срок с 11.11.99 по 10.12.99 и 15 млн. рублей на срок с 11.12.99 г.

Список используемой литературы:

1. Е.С. Стоянова. Финансовый менеджмент, учебник, 4-е издание ,М.:Перспектива,1999

2. О.И. Лаврушин, Основы банковского менеджмента,М.:,Инфра-М,1995

3. Ю.С. Масленченков, Финансовый менеджмент в коммерческом банке,М.:, Перспектива, 1996

Список дополнительной литературы:

1.К.Садвакасов, Коммерческие банки, управленческий анализ деятельности, планирование и контроль,М.:,Ось-89,1998

Похожие работы

... создатели материальных ценностей. Соответственно и коммерческий банк для рыночной экономики первичен, а Центробанк - конструктор перестройки банковской системы. Одна из особенностей финансового менеджмента в коммерческом банке в современных российских условиях - это отсутствие единообразной технологии управления экономическими процессами в кредитной организации в рамках существующей кредитно- ...

... “менеджмент” на деле представляет собой во многом то же, что и привычное нам “управление”. Поэтому противопоставлять их нет оснований. ГЛАВА 2 ПРОБЛЕМЫ ФИНАНСОВОГО МЕНЕДЖМЕНТА РОССИЙСКИХ БАНКОВ Современный коммерческий банк в России представляет собой сложную систему, которая должна обеспечить оптимальное сочетание интересов своих акционеров, заключающихся в максимальной отдаче вложенного ...

... риска и риска ликвидности, а, следовательно, для обеспечения финансовой устойчивости и прибыльности работы. Заключение Итак, мы определили роль и значение финансового менеджмента в кредитных организациях, рассмотрели управление деятельностью в кредитных организациях, а также дали оценку уровня банковских рисков. Из всего вышеизложенного можно сделать следующие выводы. Финансовый менеджмент ...

... и некотором снижении достаточности собственных средств. политика банк управление финансы Глава 2. Цели, задачи и методы управления финансами АКБ «Собинбанк» 2.1 Экономическая характеристика объекта исследования Собинбанк основан в декабре 1990 года как коммерческий банк, специализирующийся на обслуживании корпоративных клиентов различных отраслей экономики России. 22 декабря 2004 ...

0 комментариев