Навигация

Учёт формирования обязательных резервов

2.1 Учёт формирования обязательных резервов

Учет движения обязательных резервов кредитной организации, депонированных в Банке России, ведется в кредитной организации на балансовом счете N 30202 «Обязательные резервы кредитных организаций по счетам в валюте Российской Федерации, перечисленные в Банк России» - активный и балансовом счете N 30204 «Обязательные резервы кредитных организаций по счетам в иностранной валюте, перечисленные в Банк России» - активный.

В территориальных учреждениях (расчетно-кассовых центрах) Банка России учет поступающих и возвращаемых сумм средств обязательных резервов ведется на балансовом счете N 30201 «Обязательные резервы кредитных организаций по счетам в валюте Российской Федерации, депонированные в Банке России» - пассивный и балансовом счете N 30203 «Обязательные резервы кредитных организаций по счетам в иностранной валюте, депонированные в Банке России» - пассивный, по каждой кредитной организации в отдельности.

Формирование обязательных резервов производится путем перечисления денежных средств с корреспондентского счета кредитной организации, а при их отсутствии (недостаточности) на этом счете с корреспондентского субсчета кредитной организации, открытого в территориальном учреждении/расчетно-кассовом центре Банка России в валюте Российской Федерации. Указанные перечисления производятся до осуществления иных платежей в пределах остатка средств на корреспондентском счете (корреспондентском субсчете) кредитной организации отдельным платежным поручением с отметкой «формирование обязательных резервов», выписанным в соответствии с банковскими правилами при их первичном перечислении вновь созданной кредитной организацией и платежным поручением с отметкой «перечисление недовзноса в обязательные резервы» (выписанным в соответствии с банковскими правилами) при последующих перечислениях. Включение сумм обязательных резервов в сводные платежные поручения запрещается.

При этом делаются следующие бухгалтерские проводки:

Если кредитная организация не имеет филиалов

1) при перечислении обязательных резервов Банку России:

- в кредитной организации:

Д-т сч. 30202, 30204

К-т сч. 30102;

- в расчетно-кассовом центре Банка России:

Д-т сч. 30101

К-т сч. 30201, 30203;

2) при возврате кредитной организации излишне перечисленных обязательных резервов:

- в кредитной организации:

Д-т сч. 30102

К-т сч. 30202, 30204;

- в расчетно-кассовом центре Банка России:

Д-т сч. 30201, 30203

К-т сч. 30101.

Если кредитная организация имеет филиалы, то при перечислении филиалом средств головному офису кредитной организации для депонирования обязательных резервов в Банке России делаются следующие бухгалтерские проводки:

1) филиалом кредитной организации (филиал также может открывать у себя на балансе счета N 30202, 30204):

Д-т сч. 30202, 30204

К-т сч. 30102;

- в головном офисе кредитной организации по получении платежа от филиала:

Д-т сч. 30102

К-т сч. 60322;

2) при перечислении обязательных резервов Банку России

- в головном офисе кредитной организации:

Д-т сч. 60322 - на сумму, перечисленную филиалом

Д-т сч. 30202, 30204 - на сумму обязательных резервов головного офиса кредитной организации

К-т сч. 30102 - на всю сумму обязательных резервов кредитной организации;

- в расчетно-кассовом центре Банка России:

Д-т сч. 30101

К-т сч. 30201, 30203;

3) при возврате кредитной организации излишне перечисленных обязательных резервов

- в расчетно-кассовом центре Банка России:

Д-т сч. 30201, 30203

К-т сч. 30101;

- в головном офисе кредитной организации:

Д-т сч. 30102

К-т сч. 30202, 30204 - на сумму возврата обязательных резервов головному офису кредитной организации

Д-т сч. 30102

К-т сч. 60322 - на сумму возврата обязательных резервов филиалу кредитной организации;

4) при возврате головным офисом кредитной организации филиалу излишне перечисленных обязательных резервов

- в головном офисе кредитной организации:

Д-т сч. 60322

К-т сч. 30102;

- в филиале кредитной организации:

Д-т сч. 30102

К-т сч. 30202, 30204.

2.2 Учёт регулирования обязательных резервов

Расчет регулирования размера обязательных резервов, подлежащих депонированию в Банке России, составляется по форме (Приложение 2) к Положение ЦБР от 30 марта 1996 г. N 37 «Об обязательных резервах кредитных организаций, депонируемых в Центральном банке Российской Федерации» (в 2 экземплярах) с указанием фактически зарезервированной суммы на счетах обязательных резервов и приложением всех расшифровок по балансовым счетам и других необходимых документов, типовые формы которых являются приложениями к Положению ЦБР от 30 марта 1996 г. N 37.

Территориальное учреждение (расчетно-кассовый центр) Банка России сверяет данные Расчета с размером фактически зарезервированных средств по соответствующей кредитной организации на дату фактического проведения регулирования по Расчету. При их соответствии требования считаются выполненными кредитной организацией, и ей передается 2-й экземпляр проверенного Расчета..

Перечисление обязательных резервов кредитными организациями производтися путем передачи электронного файла либо исполнение расчетно-кассовым центром Банка России платежного поручения с отметкой «перечисление недовзноса в обязательные резервы», переданного на бумажном носителе, осуществляется после проверки Расчета территориальным учреждением (расчетно-кассовым центром) Банка России. Предварительное перечисление обязательных резервов (авансом) без представления Расчета регулирования размера обязательных резервов не допускается.

Расчет должен содержать данные об остатках средств в рублях и иностранной валюте в рублевом эквиваленте по каждому счету на каждый календарный день отчетного периода (кроме остатков на 31-е число) При этом сумма средств, подлежащих депонированию по счетам в валюте Российской Федерации, уменьшается на среднюю хронологическую величину наличных денежных средств в российских рублях в кассе кредитной организации, учитываемых на балансовых счетах N 20202, 20206, 20207, 20208 - в пределах установленного территориальным учреждением (расчетно-кассовым центром) Банка России минимально допустимого остатка наличных денег в операционной кассе на конец дня (включая минимально допустимые остатки, установленные филиалам данной кредитной организации по месту их нахождения) - код обозначения 202025.

Территориальные учреждения (расчетно-кассовые центры) Банка России, устанавливающие филиалам кредитных организаций минимально допустимые остатки наличных денег в операционной кассе на конец дня, должны сообщать территориальным учреждениям (расчетно-кассовым центрам) Банка России по местонахождению головных офисов кредитных организаций установленные ими размеры минимально допустимых остатков.

Расчеты регулирования размера обязательных резервов, подлежащих депонированию в Банке России, все расшифровки по балансовым счетам, а также другие документы должны быть подписаны руководителем и главным бухгалтером кредитной организации (либо лицами, их замещающими), подписи которых занесены в карточку образцов подписей, хранящуюся в территориальном учреждении (расчетно-кассовом центре) Банка России.

При несоответствии подписей на документах, составленных по форме приложений к положению № 37, образцам подписей, занесенным в карточку образцов подписей, хранящуюся в территориальном учреждении (расчетно-кассовом центре) Банка России, указанные документы к исполнению не принимаются и возвращаются кредитной организации.

При проведении ежемесячного регулирования размера обязательных резервов кредитной организации, подлежащих депонированию в Банке России, территориальное учреждение (расчетно-кассовый центр) Банка России со своей стороны заполняет строки 3. «Фактически внесено обязательных резервов на дату, установленную для представления Расчета, - Всего», 3.1. «по обязательствам в рублях», 3.2. «по обязательствам в иностранной валюте» графы «по данным территориального учреждения (РКЦ) ЦБ РФ» (Приложения 2 к положению № 37) на дату фактического проведения регулирования по Расчету. Территориальное учреждение (расчетно-кассовый центр) Банка России сверяет данные Расчета с размером фактически зарезервированных средств по соответствующей кредитной организации на дату фактического проведения регулирования по Расчету. При их соответствии требования считаются выполненными кредитной организацией, и ей передается 2-й экземпляр проверенного Расчета.В случае их несоответствия территориальное учреждение (расчетно-кассовый центр) Банка России в течение двух рабочих дней, не считая дня, установленного для представления Расчета, производит соответствующий перерасчет с кредитной организацией. При этом не позднее первого дня периода, установленного для перерасчета с кредитной организацией, территориальное учреждение (расчетно-кассовый центр) Банка России передает кредитной организации 2-й экземпляр исправленного Расчета, на основании которого кредитная организация не позднее последнего дня периода, установленного для перерасчета с территориальным учреждением (расчетно-кассовым центром) Банка России, обязана представить новое платежное поручение с отметкой «перечисление недовзноса в обязательные резервы» взамен ранее представленного либо платежное поручение на перечисление суммы недовзноса обязательных резервов в дополнение к ранее представленному платежному поручению.

При недовзносе средств кредитная организация производит доперечисление с корреспондентского счета, открытого в территориальном учреждении/расчетно-кассовом центре Банка России на основании платежного поручения с отметкой «перечисление недовзноса в обязательные резервы» (выписанного в соответствии с банковскими правилами) в течение двух рабочих дней после установленного срока представления Расчета. Включение сумм обязательных резервов в сводные платежные поручения запрещается.

В случае перевзноса средств территориальное учреждение (расчетно-кассовый центр) Банка России возвращает на корреспондентский счет кредитной организации излишне внесенную сумму обязательных резервов на основании соответствующего распоряжения не позднее двух рабочих дней после установленного срока представления Расчета.

Кредитной организации предоставляется право проведения зачета между причитающимися по результатам регулирования платежами по балансовым счетам N 30201 и 30203 (N 30202 и 30204) на основании ее письменного обращения в соответствующее территориальное учреждение (расчетно-кассовый центр) Банка России, составленного в двух экземплярах.

При проведении зачета делаются следующие внутренние бухгалтерские проводки в расчетно-кассовом центре Банка России и кредитной организации:

- в расчетно-кассовом центре Банка России:

Д-т сч. 30201

К-т сч. 30203

или

Д-т сч. 30203

К-т сч. 30201;

- в кредитной организации:

Д-т сч. 30204

К-т сч. 30202

или

Д-т сч. 30202

К-т сч. 30204.

Территориальные учреждения (расчетно-кассовые центры) Банка России представляют в Банк России отчет об обязательных резервах, депонированных кредитными организациями в Банке России, составляемый на основании получаемой от кредитных организаций информации по форме и в сроки, установленные Банком России.

ГЛАВА 3

Проверка правильности составления расчета регулирования размера обязательных резервов, депонируемых в Банке России, и достоверности представленных в нем сведений (на примере банка «АРСЕНАЛ»)

6 декабря 2000 года руководителем «Ладожского» расчетно-кассового центра было утверждено задание на проведение проверки правильности составления Расчета регулирования размера обязательных резервов, поступившего от АКБ «АРСЕНАЛ», и достоверности представленных в нем сведений.

Перед началом осуществления проверки была получена следующая информация:

1) Акционерный коммерческий банк «АРСЕНАЛ» представил в расчетно-кассовый центр по месту своего нахождения (РКЦ «Ладожский») Расчет регулирования размера обязательных резервов за ноябрь 2000 года.

2) Дата представления Расчета – 4 декабря 2000 года.

3) Согласно данным Расчета, общая сумма средств, депонируемых банком «Альбатрос» за ноябрь 2000 года, составила 169,035 тысяч рублей.

4) Все необходимые для проверки документы банком «АРСЕНАЛ» были представлены рабочей группе, уполномоченной на проведение проверки.

5) Следует также отметить, что по результатам последней проверки нарушений в составлении Расчета регулирования размера обязательных резервов, депонируемых в Банке России, выявлено не было;

6) АКБ «АРСЕНАЛ» филиалов не имеет.

Прежде чем непосредственно приступить к рассмотрению этапов осуществления инспекционной проверки правильности составления Расчета регулирования размера обязательных резервов, перечислю те документы синтетического и аналитического учета, которые при ней используются, в частности это[4]:

· Ежедневные оборотные ведомости;

· Бухгалтерский журнал;

· Ведомость остатков по счетам АКБ «АРСЕНАЛ»;

· Ведомость остатков размещенных (привлеченных) средств;

· Выписки лицевых счетов клиентов;

· Выписки к корреспондентскому счету банка «Альбатрос», выданные расчетно-кассовым центром Банка России;

· Другие бухгалтерские документы (платежные документы клиентов);

· Журнал регистрации выпущенных банком ценных бумаг.

Итак, теперь рассмотрим саму схему проведения проверки. Она включает в себя ряд этапов:

1. Прежде всего, необходимо установить полноту включения в состав Данных о ежедневных остатках привлеченных средств всех обязательств банка «АРСЕНАЛ», участвующих в Расчете на все календарные дни периода (февраля).

Эти данные представлены в Таблице 1 (приложение 3).

2. Необходимо проверить правильность включения в Расчет балансовых счетов по соответствующим группам привлеченных средств, в зависимости от видов вкладов (юридических или физических лиц, в рублях или иностранной валюте). Это важно, поскольку существует 2 вида ставок по обязательным резервам – 10 % и 7 % -в зависимости от вида вклада (см. Глава 1, п.1.2.).

3. Необходимо сверить суммы указанных ежедневных остатков с данными ежедневных сводных балансов банка, а также суммы, указанные в расшифровках по счетам, с данными аналитического учета по соответствующим балансовым счетам.

Указанные выше этапы были пройдены рабочей группой.

На данных этапах проверка показала отсутствие у банка «АРСЕНАЛ» каких-либо нарушений.

4. На следующем этапе была осуществлена выборочная проверка своевременности списания и зачисления средств по счетам клиентов, при использовании платежных документов клиентов, на основании которых производятся списания с расчетных, текущих и бюджетных счетов.

По выписке лицевого счета проверяется дата проведения операции, номер документа и номер корреспондентского счета (наличие последнего поможет выяснить правильность отражения операций на том или ином счете).

На основании выписки к корреспондентскому счету и реестра, заверенного расчетно-кассовым центром Банка России, устанавливается дата проведения платежного документа клиента по корреспондентскому счету банка, открытому в расчетно-кассовом центре.

На данном этапе также не было выявлено никаких нарушений.

5. Следующим этапом должна быть проверка операций по балансовому счету № 30301 «Расчеты с филиалами, расположенными в Российской Федерации», в частности, своевременность проведения платежей филиалами с корреспондентского субсчета в Банке России. Поскольку у банка «АРСЕНАЛ» филиалы отсутствуют, этот этап проверки опускается.

6. Наконец, последний этап – арифметическая проверка правильности представления акционерным коммерческим банком «АРСЕНАЛ» расчета (приложений к нему), а также проверка правильности примененных банком нормативов обязательных резервов по соответствующим видам вкладов.

Прежде всего, следует отметить, что сумма остатков привлеченных средств, используемых при расчете обязательных резервов, рассчитывается по формуле средней хронологической за отчетный период (месяц). Применение данной формуле при составления Расчета и следует проверить.

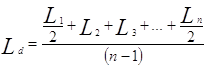

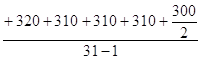

Итак, средняя хронологическая ежедневных балансовых остатков привлеченных средств за отчетный месяц, учитываемых на счетах, участвующих в Расчете обязательных резервов, рассчитывается по следующей формуле[5]:

, (ф.1.)

, (ф.1.)

где: ![]() - средние остатки привлеченных средств, используемые при расчете

- средние остатки привлеченных средств, используемые при расчете

обязательных резервов за отчетный период (месяц);

![]() - сумма остатков привлеченных средств, используемых при расчете

- сумма остатков привлеченных средств, используемых при расчете

обязательных резервов, на 1 число отчетного периода (месяца);

![]() - сумма остатков привлеченных средств, используемых при расчете

- сумма остатков привлеченных средств, используемых при расчете

обязательных резервов, за последний календарный день отчетного

периода (на 1 число месяца, следующего за отчетным);

n – число календарных дней в расчетном периоде (с 1 числа отчетного месяца

по 1-ое число месяца, следующего за отчетным, включительно), равное «31»

Примечание: При расчете обязательных резервов количество дней в месяце условно принимается за 30. В месяце, имеющем 31 день, остатки привлеченных средств на 31 число в расчет не принимаются, а в феврале остаток на последнее число месяца повторяется столько раз, сколько дней недостает до 30.

Итак, исходя из формулы 1, а также существующих ставок по нормативам обязательных резервов, осуществляется арифметическая проверка:

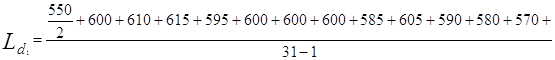

Средние остатки привлеченных средств по счетам юридических лиц в валюте Российской Федерации:

![]()

=591,567 (тыс. руб.)

=591,567 (тыс. руб.)

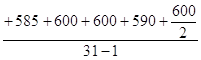

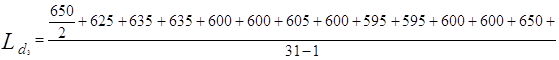

Средние остатки привлеченных средств по счетам физических лиц в валюте Российской Федерации:

![]()

= 302,933 (тыс. руб.)

= 302,933 (тыс. руб.)

Средние остатки привлеченных средств по счетам юридических лиц в иностранной валюте:

![]()

= 638,433 (тыс. руб.)

= 638,433 (тыс. руб.)

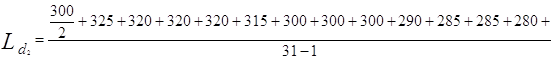

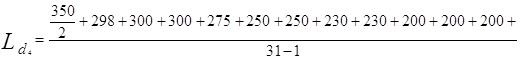

Средние остатки привлеченных средств по счетам физических лиц в иностранной валюте:

![]()

![]()

= 248,3 (тыс. руб.)

= 248,3 (тыс. руб.)

Таким образом, общая сумма обязательных резервов, депонируемых акционерным коммерческим банком «АРСЕНАЛ» в Банке России, будет равна:

(591,567 + 638,433 + 248,300)* 0,1 + 302,933* 0,07 = 169,035 тысяч рублей.

Итак, по результатам проверки получаем, что сумма обязательных резервов АКБ «АРСЕНАЛ», подлежащая депонированию в Банке России, определена верно.

Также необходимо проверить, своевременно ли представлен Расчет в учреждение Банка России. Согласно Положению № 37, он должен быть представлен не позднее третьего рабочего дня месяца, следующего за отчетным. Известно, что Расчет был представлен АКБ «АРСЕНАЛ» в РКЦ «Ладожский» 4 декабря 2000 года, что соответствует установленным срокам.

Таким образом, никаких нарушений в составлении и представлении Расчета регулирования размера обязательных резервов банком «АРСЕНАЛ» проверкой выявлено не было. В связи с этим, результаты данной проверки будут оформлены справкой.

Вообще результаты данной проверки могут быть оформлены:

1) Справкой – в случае отсутствия выявленных проверкой нарушений;

2) Актом о проверке – в случае установления проверкой допущенных кредитной организацией нарушений.

В акте должны быть указаны:

¨ Выявленные в ходе проверки нарушения при составлении кредитной организацией Расчета;

¨ Сумма недовзноса обязательных резервов, подлежащая доперечислению в обязательные резервы;

¨ Излишне внесенная сумма обязательных резервов, подлежащая возврату кредитной организации.

В справке (акте) также должны содержаться указания о том, какие вопросы подлежат первоочередной проверке при проведении последующей проверки на предмет недопущения кредитной организацией выявленных нарушений.

При проведении инспекционной проверки, кроме общего акта проверки, в котором отражаются все поставленные вопросы деятельности кредитной организации, результаты проверки правильности составления Расчета оформляются отдельной справкой (актом).

Справка (акт) о проверке правильности составления Расчета направляется в структурное подразделение (РКЦ) ТУ БР, осуществляющее контроль за формированием обязательных резервов, для проведения в случае необходимости последующего перерасчета обязательных резервов кредитной организации и начисления по результатам выявленного недовзноса штрафа.

Структурное подразделение (расчетно-кассовый центр) территориального учреждения Банка России, осуществляющее контроль за формированием обязательных резервов, обобщает материалы по результатам проведенных проверок, выявляет наиболее типичные ошибки, дает разъяснения по вопросам правильности составления Расчета.

Наиболее часто при составлении Расчета встречаются следующие нарушения:

ü В Расчет включаются не все балансовые счета, остатки по которым учитываются в составе обязательств, подлежащих резервированию;

ü В расчет средней хронологической не включаются остатки по балансовым счетам за один или несколько рабочих дней;

ü Предоставляются недостоверные данные, когда указанные в Расчете остатки по счетам не соответствуют данным бухгалтерского баланса;

ü В Расчете допускаются ошибки при распределении счетов по видам вкладов;

ü Арифметические ошибки в представленном Расчете и приложений к нему;

ü Прочие ошибки и нарушения.

Вывод: цель проверки выполнения кредитными организациями обязательных резервных требований заключается в проверке правильности составления этими кредитными организациями расчёта регулирования размера обязательных резервов, подлежащих депонированию в Банке России, и достоверности предоставленных в нём сведений.

ЗАКЛЮЧЕНИЕ

Обязательные резервы (резервные требования) являются одним из: основных инструментов осуществления денежно-кредитной политики Банка России.

Они представляют собой механизм регулирования общей ликвидности банковской системы, используемый для контроля денежных агрегатов посредством снижения денежного мультипликатора (коэффициент, характеризующий связь между увеличением (уменьшением) инвестиций и изменением величины дохода), устанавливаемого в целях ограничения кредитных возможностей кредитных организаций и поддержания на определенном уровне денежной массы в обращении. Изменения норм обязательных резервов — метод прямого воздействия на кредитоспособность банков.

Изменение нормы обязательных резервов влияет на рентабельность кредитных учреждений. Так, в случае увеличения обязательных резервов происходит как бы недополучение прибыли., поэтому многие экономисты считают последний слишком сильным, данный метод служит наиболее эффективным антиинфляционным средством и он редко используется. Впервые его применили в США в 1933 г.

Политика обязательных резервов действует в целом в рамках всей кредитной системы. Недостаток этого метода заключается в том, что некоторые учреждения, например инвестиционные и другие специализированные банки, имеющие незначительные депозиты, оказываются в преимущественном положение по сравнению с коммерческими банками, располагающими большими ресурсами.

В последние полтора-два десятилетия произошло уменьшение роли указанного метода кредитного регулирования. Об этом говорит тот факт, что повсеместно происходит снижение нормы обязательных резервов и даже её отмена.

СПИСОК ЛИТЕРАТУРЫ:

Федеральный закон от 2 декабря 1990 г. N 394-1 «О Центральном банке Российской Федерации (Банке России)» (с изменениями от 27 декабря 1995 г., 20 июня 1996 г., 27 февраля, 28 апреля 1997 г., 4 марта, 31 июля 1998 г., 8 июля 1999 г.).

Федеральный закон от 03.02.96 г. № 17-ФЗ «О банках и банковской деятельности в РСФСР» (с изменениями от 31 июля 1998 г., 5, 8 июля 1999 г.).

Федеральный закон от 21.11.96 г. «О бухгалтерском учёте».

Указ Президента Российской Федерации от18.08.96 г. № 1212 «О мерах по повышению собираемости налогов и других обязательных платежей и упорядочению наличного и безналичного денежного обращения» с изменениями и дополнениями.

Указания Банка России от 24.10.97 г. № 7-У « О порядке составления и представления отчётности кредитными организациями в Банк России» с изменениями и дополнениями.

Указания Банка России от 14.11.97 г. №27-У «О порядке составления и представления отчётности территориальными учреждениями Банка России в Центральный банк Российской Федерации».

Указание Банка России от 24.12.97 г. № 98-У «О порядке отражения территориальными учреждениями (РКЦ) Банка России и кредитными организациями на внебалансовом счёте № 910 «Расчёты по обязательным резервам» сумм, недовнесённых кредитными организациями в обязательные резервы, и начисленных неполученных (неуплаченных) штрафов за нарушение порядка резервирования» с изменениями и дополнениями.

Указание Банка России от 19.03.99 г. № 514-У «Об изменении нормативов обязательных резервов кредитных организаций и сберегательного банка Российской Федерации и проведении внеочередного регулирования обязательных резервов».

Инструкция Банка России от 01.10.97 № 1 «О порядке регулирования деятельности кредитных организаций» с изменениями и дополнениями.

Инструкция Банка России от 19.02.96 г. № 34 «О порядке проведения проверок кредитных организаций и их филиалов уполномоченными представителями Банка России».

Инструкция Банка России от31.03.97 г. № 59 «О применении к кредитным организациям мер воздействия за нарушение пруденциальных норм деятельности» с изменениями и дополнениями.

Положение Банка России от 30.03.96 г. N 37 «Об обязательных резервах кредитных организаций, депонируемых в Центральном банке Российской Федерации» (утв. приказом ЦБР от 30 марта 1996 г. N 02-77) в редакции от 25 апреля 1997 г., (с изменениями от 18 ноября 1997 г., 25 февраля, 18 декабря 1998 г., 19 марта, 26 ноября 1999 г., 24 апреля 2000 г.).

Положение Банка России от 04.11.96 № 51 «об обязательных резервах Сберегательного банка Российской Федерации, депонируемых в Банке России» с изменениями.

Положение Банка России от 15.09.97 г. № 519 «О порядке подготовки и вступления в силу нормативных актов Банка России».

Правила ведения бухгалтерского учёта в кредитных организациях, расположенных на территории Российской Федерации от 18.06.97 г. № 61 с изменениями и дополнениями.

Правила ведения бухгалтерского учёта в Банке России от 18.09.97 г. № 66 с изменениями и дополнениями.

Типовое Положение о расчетно-кассовом центре главного территориального управления Национального банка Центрального банка Российской Федерации. Утв. Приказом Банка России от 07.10.96 № 02-373.

Комментарии от25.03.98 г.№ 18-2-6/504 к Правилам ведения бухгалтерского учёта в Банке России и кредитных организациях от 18.09.97.№ 66 и от 18.06.97 № 61 на основании вопросов, поступивших из главных управлений Банка России.

Основные направления единой государственной денежно-кредитной политики на 2001 год.

Банковская система России. Настольная книга банкира. Кн.1. – М.: ДеКА, 1995.

Гейвандов Я.А. Центральный банк Российской Федерации. – М.: Издательство Московского независимого института международного права, 1997.

Ефимова Л.Р. Банковское право. – М.: БЕК, 1994.

Практический курс бухгалтерского учёта в современном банке / под ред. М.З. Бора. – М.: ДИС, 1996.

Полищук А.И. Банковский учёт и отчётность. – М.: Институт международного права и экономики им. А.С. Грибоедова, 1998.

Российская банковская энциклопедия / Под ред. О.И. Лаврушина. – М.: Энциклопедическая Творческая Ассоциация, 1995.

Соколова Ю.А., Масленников В.В., Николаев Д.В. Основные принципы организации и направления развития банковской системы России. – Иваново: Талка, 1996.

Сборник методических рекомендаций по проверке отдельных банковских операций (часть 1), Москва, 1997 год.

«ЭКО», всероссийский экономический журнал, 2000. № 11 стр. 21 – 45.

ПРИЛОЖЕНИЯ

Приложение 1

Условный пример расчета суммы штрафа

за недовзнос в обязательные резервы

Исходные данные:

Сумма недовзноса в обязательные резервы - 100 млн. руб.;

Просрочка платежа - 12 дней;

Ставка рефинансирования Банка России - 120 % годовых;

1,3 ставки рефинансирования - 156% годовых (120%x1,3=156% годовых);

1,5 ставки рефинансирования - 180% годовых (120%x1,5=180% годовых);

2,0 ставки рефинансирования - 240% годовых (120%x2,0=240% годовых).

Расчет суммы штрафа за недовзнос в обязательные резервы:

_________________________________________________________________________

Количество ¦ ¦

допущенных ¦ ¦

нарушений ¦ ¦ Размер штрафа

_________________________________________________________________________

¦ ¦ 2 дня

Первое ¦за первые 2 дня ¦100 млн.руб.*156%*------ = 0,867 млн. руб.

¦(1,3 ставки ¦ 360 дней

нарушение ¦рефинансирова- ¦

¦ния): ¦

¦за следующие 10 ¦ 10 дней

¦дней (1,5 ставки ¦100 млн.руб.*180%*-------- = 5,0 млн. руб.

¦рефинансирова- ¦ 360 дней

¦ния): ¦

¦ ¦

¦Итого штраф за ¦0,867 млн.руб.+5,0 млн.руб.=5,867 млн.руб.

¦12 дней ¦

¦просрочки ¦

_________________________________________________________________________

Второе ¦за первые 2 дня ¦ 2 дня

нарушение ¦(1,5 ставки ¦100 млн.руб.*180%*----- = 1,0 млн. руб.

¦рефинансирова- ¦ 360 дней

¦ния): ¦

¦за следующие 10 ¦ 10 дней

¦дней (2,0 ставки ¦100 млн.руб.*240%*------- = 6,667 млн.руб.

¦рефинансирова- ¦ 360 дней

¦ния): ¦

¦ ¦

¦Итого штраф за ¦1,0 млн.руб.+6,667 млн.руб.=7,667 млн.руб.

¦12 дней ¦

¦просрочки ¦

_________________________________________________________________________

Третье и ¦за первые 2 дня ¦ 2 дня

последующие ¦(2,0 ставки ¦100 млн.руб.*240%*----- = 1,333 млн.руб.

нарушения ¦рефинансирова- ¦ 360 дней

¦ния): ¦

¦за следующие 10 ¦ 10 дней

¦дней (2,0 ставки ¦100 млн.руб.*240%*------- = 6,667 млн.руб.

¦рефинансирова- ¦ 360 дней

¦ния): ¦

¦ ¦

¦Итого штраф за ¦1,333 млн.руб.+6,667 млн.руб.=8,0 млн.руб.

¦12 дней ¦

¦просрочки ¦

_________________________________________________________________________

Приложение 2Представляется на 1-е число месяца одновременно

с балансом в сроки, установленные для представления баланса

(если иное не установлено Советом директоров Банка России)

Расчет

регулирования размера обязательных резервов, подлежащих депонированию

в Центральном банке Российской Федерации

________________________________________________________________

(наименование кредитной организации)

на 1-е число месяца ______________________________ 19__ г

(месяц, следующий за отчетным)

_________________________________________________________________________

¦ ¦ Сумма в рублях ¦

_________________________________________________________________________

¦ ¦По данным ¦По данным тер- ¦

¦ ¦кредитной ¦риториального ¦

¦ ¦организации¦учреждения (РКЦ)¦

¦ ¦ ¦Банка России ¦

_________________________________________________________________________

¦ 1. Привлеченные средства на балансовых¦ ¦ ¦

¦счетах, участвующих в расчете обязательных¦ ¦ ¦

¦резервов, рассчитанные по средней хроноло-¦ ¦ ¦

¦гической (согласно Разд.2 Положения) -¦ ¦ ¦

¦всего ¦ ¦ х ¦

_________________________________________________________________________

¦ в том числе: ¦ ¦ ¦

_________________________________________________________________________

¦ 1.1. Привлеченные средства юридических¦ ¦ ¦

¦лиц в рублях ¦ ¦ х ¦

_________________________________________________________________________

¦ 1.2. Привлеченные средства физических¦ ¦ ¦

¦лиц в рублях ¦ ¦ х ¦

_________________________________________________________________________

¦ 1.3. Привлеченные средства юридических и¦ ¦ ¦

¦физических лиц в иностранной валюте ¦ ¦ х ¦

_________________________________________________________________________

¦ 2. Средства, подлежащие депонированию в¦ ¦ ¦

¦Банке России, исходя из установленных нор-¦ ¦ ¦

¦мативов обязательных резервов - всего¦ ¦ ¦

¦(стр.2.5. + стр.2.6.) ¦ ¦ х ¦

_________________________________________________________________________

¦ в том числе: ¦ ¦ ¦

_________________________________________________________________________

¦ 2.1. По счетам юридических лиц в рублях¦ ¦ ¦

¦(стр.1.1.* установленный норматив в %) ¦ ¦ х ¦

_________________________________________________________________________

¦ 2.2. По счетам физических лиц в рублях¦ ¦ ¦

¦(стр.1.2.* установленный норматив в %) ¦ ¦ х ¦

_________________________________________________________________________

¦ 2.3. Всего по привлеченным средствам в¦ ¦ ¦

¦рублях (стр.2.1. + стр.2.2.) ¦ ¦ х ¦

_________________________________________________________________________

¦ 2.4. Вычитаются: остатки рублевых денеж-¦ ¦ ¦

¦ных средств в кассе (в пределах установ-¦ ¦ ¦

¦ленного Банком России минимально допус-¦ ¦ ¦

¦тимого остатка), рассчитанные по средней¦ ¦ ¦

¦хронологической за расчетный период (код¦ ¦ ¦

¦обозначения 202025) ¦ ¦ х ¦

_________________________________________________________________________

¦ 2.5. Итого по привлеченным средствам в¦ ¦ ¦

¦рублях (стр.2.3. минус стр.2.4.) ¦ ¦ х ¦

_________________________________________________________________________

¦ 2.6. По счетам юридических и физических¦ ¦ ¦

¦лиц в иностранной валюте (стр.1.3.* уста-¦ ¦ ¦

¦новленный норматив в %) ¦ ¦ х ¦

_________________________________________________________________________

¦ 3. Фактически внесено обязательных ре-¦ ¦ ¦

¦зервов на дату, установленную для предс-¦ ¦ ¦

¦тавления Расчета - всего ¦ ¦ (3) ¦

_________________________________________________________________________

¦ в том числе: ¦ ¦ ¦

_________________________________________________________________________

¦ 3.1. по обязательствам в рублях ¦ ¦ (3) ¦

_________________________________________________________________________

¦ 3.2. по обязательствам в иностранной ва-¦ ¦ ¦

¦люте ¦ ¦ (3) ¦

_________________________________________________________________________

¦ 4. Подлежит дополнительному перечислению¦ ¦ ¦

¦в обязательные резервы (стр.2. минус стр.¦ ¦ ¦

¦3.) - всего ¦ ¦ х ¦

_________________________________________________________________________

¦ в том числе: ¦ ¦ ¦

_________________________________________________________________________

¦ 4.1. по обязательствам в рублях (стр.¦ ¦ ¦

¦2.5. минус стр.3.1.) ¦ ¦ х ¦

_________________________________________________________________________

¦ 4.2. по обязательствам в иностранной ва-¦ ¦ ¦

¦люте (стр.2.6. минус стр.3.2.) ¦ ¦ х ¦

_________________________________________________________________________

¦ 5. Подлежит возврату излишне перечислен-¦ ¦ ¦

¦ные средства обязательных резервов (стр.3.¦ ¦ ¦

¦минус стр.2.) - всего ¦ ¦ х ¦

_________________________________________________________________________

¦ в том числе: ¦ ¦ ¦

_________________________________________________________________________

¦ 5.1. по обязательствам в рублях (стр.¦ ¦ ¦

¦3.1. минус стр.2.5.) ¦ ¦ х ¦

_________________________________________________________________________

¦ 5.2. по обязательствам в иностранной ва-¦ ¦ ¦

¦люте (стр.3.2. минус стр.2.6.) ¦ ¦ х ¦

_________________________________________________________________________

Руководитель Главный бухгалтер

кредитной организации кредитной организации

_____________________ М.П. _____________________

(подпись, Ф.И.О.) (подпись, Ф.И.О.)

"___" ___________ 19__ г.

"Расчет проверен"

Уполномоченное лицо

территориального учреждения (РКЦ) Банка России

(должность) ________________________

(подпись, Ф.И.О.)

"___" ___________ 19__ г.

__________________________________________________________

* Расчет представляется в 2 экземплярах. После проверки Расчета территориальным учреждением (расчетно-кассовым центром) Банка России 2-й экземпляр передается кредитной организации в порядке, предусмотренном п.2.5 Положения.

** Приложение должно быть подписано руководителем и главным бухгалтером кредитной организации (либо лицами, их замещающими), подписи которых соответствуют образцам подписей, представленным в карточке образцов подписей, находящейся в территориальном учреждении (расчетно-кассовом центре) Банка России.

*** Территориальное учреждение (расчетно-кассовый центр) Банка России проставляет фактическую сумму депонированных обязательных резервов на дату фактического регулирования размера обязательных резервов по Расчету.

Приложение 3| Таблица 1. Сведения об объеме средств, привлеченных АКБ «АРСЕНАЛ» за ноябрь 2000 года. | |||||

| Остатки привлеченных средств | |||||

| на счетах | на счетах | на счетах | на счетах | ||

| Дата | юридических лиц | физических лиц | юридических лиц | физических лиц | Всего |

| в валюте РФ, | в валюте РФ, | в инвалюте, | в инвалюте, | ||

| тыс. руб. | тыс. руб. | тыс. руб. | тыс. руб. | ||

| 01.11 | 550 | 300 | 650 | 350 | 1850 |

| 02.11 | 600 | 325 | 625 | 298 | 1848 |

| 03.11 | 610 | 320 | 635 | 300 | 1865 |

| 04.11 | 615 | 320 | 635 | 300 | 1870 |

| 05.11 | 595 | 320 | 600 | 275 | 1790 |

| 06.11 | 600 | 315 | 600 | 250 | 1765 |

| 07.11 | 600 | 300 | 605 | 250 | 1755 |

| 08.11 | 600 | 300 | 600 | 230 | 1730 |

| 09.11 | 585 | 300 | 595 | 230 | 1710 |

| 10.11 | 605 | 290 | 595 | 200 | 1690 |

| 11.11 | 590 | 285 | 600 | 200 | 1675 |

| 12.11 | 580 | 285 | 600 | 200 | 1665 |

| 13.11 | 570 | 280 | 650 | 210 | 1710 |

| 14.11 | 570 | 300 | 685 | 215 | 1770 |

| 15.11 | 570 | 320 | 688 | 218 | 1796 |

| 16.11 | 590 | 310 | 680 | 220 | 1800 |

| 17.11 | 602 | 310 | 680 | 208 | 1800 |

| 18.11 | 610 | 310 | 680 | 200 | 1800 |

| 19.11 | 615 | 300 | 630 | 195 | 1740 |

| 20.11 | 615 | 275 | 670 | 230 | 1790 |

| 21.11 | 615 | 280 | 670 | 230 | 1795 |

| 22.11 | 600 | 280 | 650 | 250 | 1780 |

| 23.11 | 550 | 300 | 645 | 270 | 1765 |

| 24.11 | 550 | 300 | 650 | 270 | 1770 |

| 25.11 | 580 | 305 | 640 | 270 | 1795 |

| 26.11 | 580 | 308 | 650 | 300 | 1838 |

| 27.11 | 585 | 320 | 650 | 300 | 1855 |

| 28.11 | 600 | 310 | 650 | 310 | 1870 |

| 29.11 | 600 | 310 | 630 | 270 | 1810 |

| 30.11 | 590 | 310 | 620 | 250 | 1770 |

| 01.12 | 600 | 300 | 640 | 250 | 1790 |

Рецензия преподавателя

[1] Федеральный закон от 2 декабря 1990 г. N 394-1 "О Центральном банке Российской Федерации (Банке России)"(с изменениями от 27 декабря 1995 г., 20 июня 1996 .,27 февраля, 28 апреля 1997 г., 4 марта, 31 июля 1998 г., 8 июля 1999 г.)статья 35

[2] Положение № 37 «Об обязательных резервах кредитных организаций, депонируемых в Центральном Банке Российской Федерации» от 30 марта 1996 года, с изменениями и дополнениями

[3] Положение № 37 «Об обязательных резервах кредитных организаций, депонируемых в Центральном Банке Российской Федерации» от 30 марта 1996 года, с изменениями и дополнениями п. 6.2.4

[4] Сборник методических рекомендаций по проверке отдельных банковских операций (часть 1), Москва, 1997 год

[5] Положение № 37 «Об обязательных резервах кредитных организаций, депонируемых в Центральном Банке Российской Федерации» от 30 марта 1996 года, с изменениями и дополнениями

Похожие работы

... обработки - кредитные, дебетные, предварительной оплаты, электронного кошелька. Таким образом, автоматизация процесса предоставления банковских услуг способствует их совершенствованию, развитию, сокращает время на их осуществление. Рынок банковских услуг населению в Казахстане в перспективе значительно расширится, обогатится передовым опытом, в том числе зарубежным, пополнится новыми, ...

... их взаимных экономических отношений происходят в условиях сотрудничества и острейшей конкурентной борьбы. Результаты этой борьбы во многом зависят от их положения и роли в мировом хозяйстве и международных экономических отношениях. Страны-участницы существенно различаются по следующим показателям: экономическому потенциалу; уровню развития производительных сил и рыночных механизмов; ...

... . С формирования соответствующих институционных структур и принципов функционирования Ямайской валютной системы еще не завершено. Они постоянно корректируются в соответствии с изменениями в международных экономических отношениях. 6. Современные проблемы внешнеэкономической политики Украины. На сегодня эффективной интеграция Украины в мировое экономическое пространство является обязательным ...

0 комментариев