Навигация

Проверки проводятся комплексно или по отдельным направлениям деятельности банков (филиалов)

4. Проверки проводятся комплексно или по отдельным направлениям деятельности банков (филиалов).

Проверки могут включать в себя изучение документов, информации, содержащейся в базах данных, собеседования с сотрудниками, контрольные расчеты, тестирование аппаратно-программных средств, используемых банком (филиалом).

5. Комплексные проверки проходят в каждом банке, как правило, не реже 1 раза в 2 года и должны предусматривать проверку: достоверности отчетов; соответствия выполняемых операций законодательству и нормативным актам Банка России; соблюдения обязательных экономических нормативов. Проверки банка, имеющего филиальную сеть, проводятся на консолидированной основе.

Комплексные проверки проводятся в срок до 60 дней, проверки отдельных направлений деятельности — в срок до 30 дней. Допускается продление этих сроков руководителем, назначившим проверку, но не более чем на 10 дней.

6. Для проверки уполномоченные подразделения ЦБ формируют рабочие группы из своих сотрудников, а также сотрудников других подразделений ЦБ и его территориальных учреждений. Руководитель группы назначается из числа сотрудников уполномоченного подразделения.

7. Рабочая группа имеет право:

а) входить во все помещения проверяемого банка (филиала) в сопровождении его сотрудников, выходить из этих помещений;

б) пользоваться необходимыми для проверки собственными организационно техническими средствами, вносить и выносить эти средства из здания проверяемого банка (филиала);

в) получать от руководителей и уполномоченных сотрудников проверяемого банка (филиала) необходимые для проверки документы;

г) получать от руководителей и сотрудников банка, его филиалов и подразделений справки и разъяснения, а также письменные объяснения в случае невыполнения или ненадлежащего выполнения ими требований законодательства или нормативных актов Банка России; требовать демонстрации и знакомиться с работой аппаратно-программных средств, используемых банком (филиалом);

д) при необходимости самостоятельно или с помощью проверяемого банка (филиала) снимать копии с полученных документов, в том числе копии файлов, требовать и получать копии любых записей, хранящихся в локальных вычислительных сетях и автономных компьютерных системах, а также расшифровки этих записей.

Рабочая группа обязана не разглашать сведения, отнесенные законом к банковской, коммерческой и иной тайне, а также обеспечивать сохранность и возврат полученных от банка (филиала) документов, файлов, ознакомить руководителей банка (филиала) с результатами проверки, оформить результаты проверки соответствующим актом.

8. Руководитель группы распределяет обязанности между членами группы (оформляемые отдельным документом), устанавливает порядок и режим их работы, контролирует выполнение порученного им задания, дает им обязательные для исполнения указания по оформлению материалов. Он также вправе принимать на себя проверку любого участка деятельности банка (филиала), приостанавливать проверку в случае противодействия ей со стороны банка (филиала) или иных лиц.

Руководитель группы может запрашивать и получать от участников и клиентов банка с их согласия сведения, необходимые для установления фактических обстоятельств, в том числе для подтверждения данных, содержащихся в документах, полученных от банка (филиала).

Руководитель группы вправе во время проверки по согласованию с руководителем банка опечатывать отдельные служебные помещения банка (филиала), если в данный момент невозможно иным способом обеспечить сохранность документов, наличности, ценностей или проверить соответствующий участок деятельности банка (филиала). Для этого используется печать территориального учреждения Банка России либо непосредственно Банка России.

Руководитель группы не вправе обязать члена группы изменить свои выводы или оценки, основанные на материалах проведенной им проверки. В случае несогласия с этими выводами и оценками руководитель группы может организовать повторную проверку соответствующего участка деятельности банка (филиала).

9. Банк в период проверки должен содействовать ее проведению. Невыполнение или ненадлежащее выполнение им обязанностей, предусмотренных Инструкцией, рассматривается как противодействие проведению проверки. Каждый такой случай оформляется актом установленной формы, который может быть основанием для приостановления проверки, а также для принятия установленных мер воздействия к банку.

10. Проверка может начинаться внезапно или с предварительным уведомлением руководителя банка (филиала). Уведомление может быть письменным или устным (в последнем случае — с последующим письменным подтверждением). Оно может содержать требование заблаговременно подготовить необходимые материалы и документы, а также провести другие подготовительные мероприятия.

11. Проверка должна начинаться с предъявления членами группы своих полномочий. По результатам проверки составляется акт, в котором отражаются все основные выявленные в ходе проверки нарушения и недостатки. Акт составляется не менее чем в 3 экземплярах в течение 30 дней после завершения проверки банка (всех филиалов) и подписывается всеми членами группы, а акт комплексной (консолидированной) проверки — руководителем группы.

Акт является собственностью Банка России и должен быть представлен для ознакомления руководителю банка (филиала).

12. Руководитель Банка России или его территориального учреждения, назначивший проверку, обязан не позднее чем в 2-недельный срок, а при комплексной (консолидированной) проверке — в месячный срок после подписания акта рассмотреть его и принять по нему решение.

Среди актуальных практических проблем контроля необходимо отметить также следующие.

Вся работа надзорных (инспекционных) подразделений территориальных учреждений Банка России нуждается в лучшем планировании, включая постановку задач, определение сроков и регламентацию принятия решений. Так, планы проверок нередко формируются без учета реальных возможностей их выполнения.

Сама организация работы состоит из 3 основных этапов. Первый этап — подготовительный. Он предполагает получение и обработку обширной информации — от статистики до публикаций в прессе. Второй этап — собственно проверки — также далек от совершенства. Завершающий, третий этап — принятие решений после проверки. Здесь порядок достаточно жестко регламентирован.

Каждый банк раз в 2 года обязан пройти проверку. Однако в Москве и других банковских центрах выполнить это правило невозможно при имеющейся численности инспекторов. Следовательно, здесь необходимы качественно иные подходы. С одной стороны, такой подход может быть связан с реализацией принципа - «минимум рисков — минимум контроля», а с другой — банки без признаков проблемности, видимо, могли бы контролироваться только дистанционно. Инспекторам по сути нечего делать и в банках, находящихся в критическом финансовом положении, которые нужно санировать или ликвидировать.

Особый подход нужен к крупнейшим банкам. Обычные методы инспектирования для них неприемлемы — слишком велик объем информации. Контроль за такими банками, возможно, должен сводиться не столько к выявлению отдельных недостатков, сколько к тому, чтобы они развивались в четко для каждого из них установленном русле, не выходя за его пределы.

Меры воздействия, применяемые к отдельным банкам

Регулирование как процесс внешнего управляющего воздействия на конкретный банк начинается с момента, когда руководитель Банка России или его территориального учреждения, назначивший проверку данного банка, утверждает акт его проверки и принимает одно из возможных решений, предписываемых Инструкцией ЦБ РФ «О применении к кредитным организациям мер воздействия за нарушение пруденциальных норм деятельности» № 59 от 31.03.1997 г., т.е. определив конкретную меру воздействия на банк за допущенные им нарушения пруденциальных норм деятельности.

Основной задачей, решаемой при этом надзорным органом, считается приведение деятельности банка в соответствие с нормами и требованиями, предъявляемыми банковским законодательством и банком России. Следовательно, меры воздействия должны выбираться такие, которые способны наиболее эффективно решать указанную задачу. Если иное не оговорено в Инструкции «О применении к кредитным организациям мер воздействия за нарушение пруденциальных норм деятельности» № 59 от 31.03.1997 , то надзорный орган выбирает меру воздействия самостоятельно, учитывая, в частности, характер допущенных банком нарушений, причины возникновения выявленных нарушений, общее финансовое состояние банка.

Контролирующий орган вправе применять к банкам меры воздействия 2 типов: предупредительные и принудительные. Конкретный состав применяемых мер воздействия может включать как меры воздействия только одного типа (предупредительные либо принудительные), так и сочетать меры воздействия обоих типов.

Предупредительные меры воздействия

1. Предупредительные меры воздействия применяются в основном в случаях, когда недостатки в деятельности банка не угрожают интересам его кредиторов и вкладчиков и при условии ответственного, конструктивного подхода органов управления и участников банка к устранению нарушений в его деятельности, а также при условии их надлежащего взаимодействия с надзорным органом (принятие обязательств скорректировать деятельность банка).

2. Данные меры воздействия могут применяться главным образом на ранних стадиях возникновения недостатков, в частности:

- при ухудшении показателей деятельности банка, если обязательные нормативы или иные требования, определяющие предельные уровни рисков, принимаемых банком, выполняются либо нарушаются незначительно, т.е. отсутствуют процессы, угрожающие финансовому состоянию банка, интересам его кредиторов и вкладчиков;

- если имеются признаки, свидетельствующие об опасности ухудшения финансового состояния банка (текущие убытки, тенденция к снижению собственного капитала, привлечение средств на условиях хуже рыночных, отказ клиентов, средства которых составляли значительную долю в привлеченных ресурсах, от обслуживания в банке, падение рыночной стоимости свободно обращающихся ценных бумаг банка и др.);

- при несоблюдении требований законодательства и нормативных актов Банка России в части регистрации кредитных организаций, их лицензирования и расширения деятельности;

- при несоблюдении требований Банка России: а) о разработке правил построения расчетной системы банка; б) о своевременном проведении филиалами платежей с корреспондентских субсчетов.

3.Применение предупредительных мер воздействия возможно и при более серьезных нарушениях в деятельности банка. В этом случае они сочетаются с принудительными мерами воздействия.

4. Предупредительные меры воздействия — это:

- доведение до органов управления банка информации о недостатках в его деятельности об обеспокоенности этим надзорного органа;

- рекомендации об исправлении создавшейся в банке ситуации;

- предложения представить в надзорный орган программу мероприятий, направленных на устранение недостатков;

- установление дополнительного контроля за деятельностью банка.

5. Информация о наличии в деятельности банка недостатков и/или нарушений и необходимости их устранения может быть доведена до его руководящих органов в официальной письменной форме (письмо, телеграмма, телекс и др.) или в ходе делового совещания. Результаты совещания оформляются протоколом.

Принудительные меры воздействия

1. Принудительные меры воздействия применяются в случаях, когда это вытекает из характера допущенных банком нарушений с учетом того, что применение одних предупредительных мер не приносит или не может обеспечить надлежащую корректировку его деятельности. Основаниями для применения принудительных мер являются нарушение (невыполнение) банком законов, нормативных актов и предписаний Банка России, непредставление информации, представление неполной или недостоверной информации, а также проведение операций, создающих реальную угрозу интересам клиентов и/или кредиторов (вкладчиков).

2. К основным принудительным мерам воздействия относятся:

• штраф;

• требование о финансовом оздоровлении банка;

• ограничение банка в праве проведения отдельных операций (на срок до 6 месяцев);

• запрет банку вести отдельные операции, предусмотренные его лицензией (на срок до 1 года);

• запрет банку открывать филиалы (на срок до 1 года);

• требование о замене руководителей банка;

• введение в банк временной администрации;

• отзыв у банка лицензии.

Применение к банку принудительной меры воздействия оформляется, как правило, в виде предписания; введение временной администрации и отзыв лицензии — приказом.

Штраф — это денежное взыскание, налагаемое на банк на основаниях, установленных банковским Законодательством и нормативными актами Банка России. Наложение штрафа оформляется предписанием, в котором указываются основания для взыскания, а также срок его перечисления (не более 1 месяца). Штраф может быть применен за каждый случай нарушения норм законов «О Центральном банке РФ» и «О банках и банковской деятельности» или требований нормативных актов Банка России.

Величина штрафа за нарушение каждого вида пруденциальных норм за месяц не может превышать 1% минимального размера уставного капитала вновь создаваемого банка.

Надзорные органы имеют право потребовать от банка осуществить мероприятия, направленные на его финансовое оздоровление, а именно на изменение величины и/или структуры его активов и/или пассивов (требование реструктурировать баланс). Такое требование предъявляется банку в случае возникновения у него текущих проблем с ликвидностью или высокой вероятности их возникновения в ближайшей перспективе; доводится до банка в форме предписания, которое должно содержать конкретные параметры изменения структуры баланса и сроки, в течение которых эти параметры должны быть достигнуты.

Принятию решения о предъявлении к банку указанного требования должен предшествовать анализ, результаты которого свидетельствуют о целесообразности применения именно такой меры воздействия. В частности, не следует требовать реструктурировать активы, если это может негативно отразиться на отношениях банка с клиентами и/или на его финансовом положении в силу неблагоприятной общей конъюнктуры рынка для продажи тех или иных видов активов либо в связи с вероятной негативной реакцией рынка на продажу активов данного вида.

Надзорный орган может ограничить на срок до 6 месяцев проведение банком отдельных операций (одной или нескольких) в случае нарушения (невыполнения) им банковского законодательства, нормативных актов и предписаний Банка России, непредставления информации, представления неполной или недостоверной информации. Эта мера предполагает установление надзорным органом количественных ограничений на проведение соответствующих операций (предельного объема остатков средств на соответствующих счетах, количества или круга клиентов, кредиторов, заемщиков); она распространяется на все филиалы банка и оформляется предписанием, в котором должна быть установлена также дата начала применения данной меры воздействия. Если по истечении срока действия предписания финансовое положение банка не улучшилось, то эта мера может быть применена вновь.

Если территориальное учреждение Банка России принимает решение направить в центральный аппарат ЦБ ходатайство об отзыве у банка лицензии, то в тот же день оно должно ввести ограничение на выполнение данным банком следующих операций:

• привлечение средств физических и юридических лиц во вклады, а также путем продажи им собственных ценных бумаг, привлечение межбанковских кредитов, открытие депозитных счетов клиентам, не являющимся участниками банка;

• открытие расчетных и текущих счетов клиентам, не являющимся участниками банка, счетов банкам — корреспондентам и небанковским кредитным организациям своих корреспондентских счетов в других кредитных организациях;

• выдача банковских гарантий;

• купля и продажа физическим лицам иностранных валют;

• открытие обезличенных металлических счетов для привлечения драгоценных металлов во вклады от лиц, не являющихся участниками банка;

• перечисление средств в бюджеты и государственные внебюджетные фонды по поручению юридических лиц.

Запрет на выполнение банком отдельных операций (одной или нескольких), предусмотренных его лицензией, может быть введен в случае невыполнения им в установленный Банком России срок предписаний об устранении нарушений, а также если эти нарушения или проводимые банком операции создали реальную угрозу интересам кредиторов (вкладчиков). Запрет вводится в зависимости от финансового состояния банка, соблюдения им требований законов и нормативных актов Банка России, характера рисков клиентов и кредиторов банка. Запрет означает требование полностью прекратить вести соответствующие операции с даты, установленной предписанием, и распространяется на все филиалы банка. В таком предписании также должна быть рекомендация банку ограничить или прекратить выплату дивидендов, а его акционерам (пайщикам) — воздержаться от выхода из состава участников банка.

В случае реальной угрозы интересам кредиторов и вкладчиков (в частности, при прекращении банком выплат по своим обязательствам), непредставления отчетности на 2 отчетные даты за последние 12 месяцев или представления недостоверной отчетности указанный запрет может быть введен незамедлительно.

Если принято решение направить в Банк России ходатайство об отзыве у банка лицензии, то в тот же день вводится запрет на платежи (дополнительно к ограничениям на ведение отдельных операций, перечисленные в предыдущем пункте:

• через расчетную систему Банка России;

• через корреспондентские счета в других кредитных организациях.

Если банк отнесен к группе банков, находящихся в критическом финансовом положении, то ему запрещается покупать и продавать иностранные валюты (как в наличной, так и безналичной формах). Однако надзорный орган может не применять данную меру воздействия к банку, выполняющему мероприятия по собственному оздоровлению или реорганизации (если соответствующий план признан реальным и выполняется в предусмотренные сроки).

Аналогичная мера воздействия должна быть применена к банку, отнесенному к группе банков, испытывающих серьезные финансовые трудности, в случае если:

• банк не выполнил в установленный срок предъявленного ему требования разработать план оздоровления или реорганизации;

• представленный план оздоровления был признан нереальным или реорганизация была признана нецелесообразной;

• признанный реальным план оздоровления или план реорганизации не выполняется в предусмотренные сроки по состоянию на 2 последние отчетные даты.

Запрет на открытие филиалов применяется в случае опасного нарастания проблем банка, неудовлетворительного финансового положения в целях ограничения рисков кредиторов и клиентов, оформляется предписанием и может быть введен вновь, если по истечении срока действия предписания соответствующие проблемы банка не ликвидированы.

В случаях систематического (более 3-х раз за последние 12 месяцев) невыполнения банком в срок требований об устранении нарушений, приведших к ухудшению его финансового положения и создавших реальную угрозу интересам кредиторов (вкладчиков), выявления серьезных нарушений в организации учета в банке, несоблюдения им законов при выполнении банковских операций, включая операции на рынке ценных бумаг, надзорный орган может потребовать заменить руководителя исполнительного органа банка. Данное требование может быть выдвинуто, если:

• на должности руководителей исполнительных органов и главного бухгалтера банка (филиала) назначены лица, предварительно не согласованные с Банком России;

• в течение последних 12 месяцев были повторно нарушены требования законов и нормативных актов Банка России к участникам банка при формировании его уставного капитала.

Требование о замене руководителей банка оформляется в виде предписания.

Штрафы и иные меры воздействия применяются к банкам также в случаях, если:

• нарушены сроки представления отчетности, ее опубликования в открытой печати, а также сроки представления аудиторских заключений, копий издания, в которых опубликован годовой отчет;

• отчетность представлена и/или опубликована в объеме и/или в формах, не соответствующих требованиям Банка России;

• установлены факты недостоверности отчетных данных.

В случае выявления недостоверности отчетных данных, означающей попытку скрыть реальное финансовое положение банка, причем это положение таково, что создает угрозу интересам кредиторов (вкладчиков), надзорный орган незамедлительно применяет наиболее сильные меры воздействия, включая подготовку ходатайства об отзыве у банка лицензии.

Перечень вопросов, подлежащих первоочередной проверке при проведении проверок достоверности отчетности кредитных организаций.

1. Достоверность качества кредитного портфеля. Необходимо дать оценку реальности определения кредитных рисков как в момент возникновения кредитной и приравненной к ней задолженности, так и в последующем в процессе ее реклассификации, а также полноты сформированного резерва на возможные потери по ссудам.

2. Правильность расчета выполнения экономических нормативов и расшифровок отдельных балансовых счетов для проведения расчета, в том числе в части полноты отражения в расшифровках достоверных данных по всем филиалам банка.

3. Правильность отражения полученных банком доходов и произведенных расходов. Операции должны отражаться в строгом соответствии с Правилами ведения бухгалтерского учета в кредитных организациях. Согласно указанным Правилам доходы и расходы учитываются по кассовому методу, т. е. в момент их осуществления.

Не допускается формирование доходов за счет взимания процентов авансом при выдаче кредитов, за счет предоставления новых кредитов с направлением кредита на уплату процентов, в том числе просроченных, за ранее выданные кредиты.

1.2.Внутренний контроль в коммерческих банкахВнутренний контроль – это процесс, осуществляемый старшими должностными лицами и сотрудниками всех уровней за финансово-хозяйственной деятельностью своего банка [17, стр.119] Это не просто процедура или политика, которая выполняется в определенный момент, а процесс, постоянно осуществляемый на всех уровнях банка.

Система внутреннего контроля выполняет защитную функцию банка по минимизации внешних и внутренних рисков и призвана обеспечить такой порядок проведения банковских операций и сделок, который способствует достижению поставленных ориентиров и целей при соблюдении требований законодательства, нормативных актов Банка России, а также внутренних процедур, стандартов и правил, установленных в банке. Под внешними и внутренними рисками понимаются риски, вызываемые последствиями неправомерных или некомпетентных решений отдельных работников, риски ликвидности и снижения капитала, а также риски, предопределяемые внешними по отношению к банку макроэкономическими и нормативно-правовыми условиями деятельности.

Правовое поле службы внутреннего контроля определяется положением Банка России «Об организации внутреннего контроля в банках» от 28 августа 1997 года №509. Непосредственные действия, направленные на минимизацию рисков банка, определяются рядом инструктивных актов, таких например, как Указание Банка России от 7 июля 1999 года №603-У «О порядке осуществления внутреннего контроля за соответствием деятельности на финансовых рынках в кредитных организациях», правило (стандарты) аудиторской деятельности «Изучение и оценка систем бухгалтерского учета и внутреннего контроля в ходе аудита» (одобренное комиссией по аудиторской деятельности при Президенте Российской Федерации от 25.12.1996 года, Протоколом №6), и рядом других актов.

В организационную основу системы внутреннего контроля заложены принципы, обеспечивающие непрерывное действие контрольных механизмов и функций на всех направлениях банковской деятельности и уровнях принятия решений. К ним, в частности, относятся: (приложение 8)

· принцип разделения обязанностей,

· принцип непрерывности,

· принцип предметности и конкретности,

· принцип объективности,

принцип всеохватности и многоплановости, принцип информационной достаточности для принятия решения и ограничения доступа к информации, не относящейся к проведению конкретной операции и/или превышающей лимит функциональной необходимости в рамках должностных обязанностей, принцип использования различных видов контроля в зависимости от функциональной принадлежности объектов контроля, текущей необходимости и комплексности поставленных задач.В рамках реализации указанных принципов основные усилия службы внутреннего контроля (исходя из общей ситуации и в перспективе создания высокотехнологичного банка) направлены на следующие основные аспекты деятельности банка:

Контроль создания единого технологического уклада (правил и процедур) проведения всевозможных операций и услуг. Контроль соответствия технологического уклада, формализованного в виде положений, приказов, инструкций, методик, процедур и реальной практики банка. Контроль за адекватным учетом в рамках единого технологического уклада, а также созданием и эффективным функционированием в рамках единого технологического уклада механизмов последующего контроля операций банка. Соответствие внутренних положений, приказов, инструкций, методик, процедур внешнему Законодательству.Тогда, можно говорить, что основной задачей службы внутреннего контроля для реализации указанных принципов, а также выполнения защитной функции банка является контроль за построением единого технологического уклада по всем направлениям деятельности банка в условиях постоянно изменяющейся внешней среды. Основным объектом контроля в рамках указанной цели является система единого технологического уклада, введенного в деловой оборот банка на всех уровнях его деятельности.

Для построения единого технологического уклада данная задача разбивается на ряд подзадач:

Выработка, совместно с другими подразделениями банка, унифицированных и стандартизированных правил и алгоритмов создания (формализации) внутренних положений, приказов, инструкций, методик, процедур, а также их внедрения применения, изменения (коррекции) и отмены. Последующий контроль за унификацией и стандартизацией внутренних нормативных и методических актов. Контроль за адаптивностью внутренних нормативных актов в условиях постоянно быстроменяющейся внешней среды. Контроль за всеохватывающей эффективной формализацией процессов всей деятельности банка. Контроль за непрерывностью технологических цепочек по всем процессам деятельности банка.Говоря о внутреннем контроле, мы должны четко представлять себе виды и методы контроля. Под контролем мы понимаем собственно два вида контроля: административный и финансовый контроль. Административный контроль состоит в проверке соответствия проводимых операций полномочиям должностных лиц, определенным нормативными актами банка и процедурами принятия и реализации решений по проведению операций и сделок. Финансовый контроль заключается в проверке соответствия проводимых операций и сделок политике банка, изложенной в нормативных актах, применительно к разным видам банковских продуктов и услуг и их адекватного отражения в учете и отчетности. Важно, что путем использования административного и финансового контроля определяется эффективность действующей в банке системы управления рисками и предпринимаемых на всех направлениях и уровнях деятельности банка мер по идентификации и минимизации рисков.

Как административный, так и финансовый контроль в банке осуществляется в предварительном, текущем и последующем порядке (Приложение 1).

Система внутреннего контроля в банке должна быть организована по принципу всеохватности и многоплановости. Это означает, что контрольные функции закладываются по вертикали и по горизонтали, образуя тем самым сплошную сеть пересекающихся контрольных функций. Горизонтальную образующую представляют инструкции, тарифы, технические порядки и операционные процедуры, определяющие технологическую последовательность проведения банковских операций и сделок, лимиты установленных нормативных показателей, зоны ответственности и контрольные операции по минимизации операционных рисков. Вертикальную составляющую образуют индивидуальные должностные инструкции работников банка, положения о подразделениях, приказы и распоряжения руководства банка, решения коллегиальных органов банка. Контроль за осуществлением надзорных функций подразделений (по горизонтали и вертикали) является функцией службы внутреннего контроля, которая реализуется путем регулярных проверок, анализа, проведения специальных контрольных мероприятий.

Таким образом, становится понятно, что служба внутреннего контроля может осуществлять мероприятия только в предварительном и последующем порядке. В порядке текущего контроля служба внутреннего контроля проверяет непосредственно наличие механизма контроля, а также правильность и эффективность его функционирования.

Итак, мы определили цели и функции службы внутреннего контроля, а также методы и виды возможного контроля в соответствии с положением Банка России №509.

Естественно возникает вопрос: в чем функциональная разница между службой внутреннего контроля и, скажем, подразделениями, занимающимися внутренним аудитом? Ведь функционально такие подразделения также осуществляют внутренний контроль за деятельностью банка.

Для этого необходимо четко различать понятия «система внутреннего контроля» и «служба внутреннего контроля (СВК) ». Первая охватывает все виды операций и все иерархические ступени работы банка, а вторая контролирует работу первой.

Рассматривая банк как некое производство (в которое также входят подразделения выполняющие контрольные функции – это их производство), можно говорить, что внутренний аудит – это подразделение, выполняющее производственные функции. В то же время, служба внутреннего контроля выполняет как производственные, так и организационные функции (организуя и создавая контрольные механизмы для деятельности банка). Именно такое понимание осуществления контроля в банке предполагает создания в его структуре специализированного центра, который занимается организацией и созданием контрольных механизмов по всему спектру банковской деятельности (служба внутреннего контроля).

Структурная организация службы внутреннего контроля может осуществляться двумя способами.

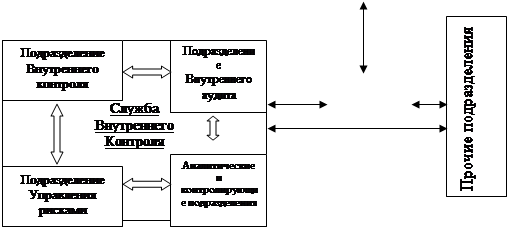

В первом случае служба внутреннего контроля может включать в свой состав подразделение внутреннего контроля, внутренний аудит, подразделение, занимающееся управлением рисками, а также ряд других аналитических и контролирующих подразделений банка. Фактически речь идет о многофункциональном департаменте, который должен охватывать различные аспекты деятельности банка.(схема 1)

Схема 1

|

|

Во втором случае, служба внутреннего контроля может быть создана как отдельное структурное подразделение банка, осуществляющее взаимодействие с другими контролирующими подразделениями. При таком варианте служба внутреннего контроля должна быть наделена соответствующими полномочиями и правами (схема 2).

Схема 2

|

|

Выбор структурной организации в первую очередь зависит от особенностей банка, наличия в нем соответствующих ресурсов, сложившейся практики его деятельности. Однако, в обоих случаях цели функции и методы работы службы внутреннего контроля будут идентичными и не будут нарушать технологического уклада банка по различным аспектам его деятельности.

Права службы внутреннего контроля. СВК и ее сотрудники вправе:

- получать от руководителей и/или сотрудников проверяемого подразделения любые необходимые для проверки документы, снимать с них копии;

- определять, соответствуют ли действия и операции, осуществляемые сотрудниками банка, требованиям законодательства и нормативных актов Банка России, а также нормам внутренних документов банка, в которых определены его политика, процедуры принятия и реализации решений, организации учета и отчетности;

- привлекать при необходимости сотрудников иных подразделений банка к ре-решению задач внутреннего контроля.

Работники всех подразделений банка должны оказывать сотрудникам СВК содействие в осуществлении ими своих функций. Порядок взаимодействия сотрудников банка с СВК устанавливается в Положении о СВК.

Обязанности службы внутреннего контроля. СВК и ее сотрудники обязаны:

- вести путем регулярных проверок постоянный контроль за деятельностью подразделений банка и отдельных сотрудников на предмет соответствия их действий требованиям законодательства, нормативных актов и стандартов, внутренних документов банка, должностным инструкциям;

- обеспечивать постоянный контроль за соблюдением сотрудниками банка установленных процедур, функций и полномочий по принятию решений;

- разрабатывать рекомендации и указания об устранении выявленных нарушений, контролировать их исполнение;

- обеспечивать полное документирование каждого факта проверки и оформлять заключения по результатам проверок, отражающие все вопросы, изученные в ходе проверки, выявленные недостатки и нарушения, рекомендации по их устранению, а также о применении мер дисциплинарного и иного воздействия к нарушителям;

- обеспечивать сохранность и возвращать полученные от подразделений документы;

- представлять заключения по итогам проверок руководству банка и подразделений банка для принятия мер к устранению нарушений, а также для анализа деятельности конкретных сотрудников банка;

- своевременно информировать руководство банка:

- обо всех вновь выявленных рисках;

- обо всех случаях нарушений сотрудниками законодательства, нормативных актов, внутренних распоряжений;

- обо всех нарушениях установленных процедур, связанных с функционированием системы внутреннего контроля;

- о мерах, принятых руководителями проверенных подразделений к устранению допущенных нарушений и их результатах.

Перечень внутренних документов, которые необходимы для работы СВК:

- документы, определяющие процедуры принятия решений;

- документы, определяющие распределение функций и полномочий между подразделениями и сотрудниками банка;

- документы, регулирующие деятельность СВК;

- документы, определяющие политику банка при проведении операций размещения средств;

- документы, определяющие политику привлечения средств;

- положение о процедуре эмиссии банком ценных бумаг;

- документы, определяющие меры, направленные на реализацию требований о регламентации операций на финансовых рынках;

- положение о порядке открытия и обслуживания счетов клиентов;

- положение о распределении доступа пользователей к программному обеспечению, а также к базам данных в компьютерных системах;

- должностные инструкции для всех штатных должностей в банке. Допускается объединение отдельных документов в один документ.

Ряд проблем может возникнуть в связи с действующей нормативной базой Банка России. Необходимо отметить, что и само Положение №509 имеет ряд недостатков. Основным недостатком является нечеткое определение ряда функций службы внутреннего контроля, что не дает возможность в полной мере разграничить функции службы внутреннего контроля и подразделения внутреннего аудита.

Ряд проблем возникает при осуществлении функций внутреннего контроля за деятельностью филиальной сети.

Операции филиалов проводятся в рамках устанавливаемых им головной организацией, на этапе предварительного контроля, лимитов и ограничений на проведение различного рода операций. В частности, деятельность филиала строится в рамках ограничений, указанных в положении о филиалах и генеральной доверенности управляющего филиалом, что подразумевает ограничение направлений деятельности филиалов как в части осуществляемых ими активных операций (по видам деятельности и контрагентам), а также стоимости привлекаемых средств, так и в части ограничения объемов проводимых операций (лимиты). Размеры лимитов на операции филиалов с различного рода финансовыми инструментами устанавливаются коллегиальным органом головной организации. На этом же этапе осуществляется бизнес-планирование деятельности филиалов. В дальнейшем, контроль за ходом выполнения филиалами бизнес планов должен осуществляться на постоянной основе. Кроме того, этап предварительного контроля предполагает обязательное согласование с заинтересованными подразделениями всех разрабатываемых нормативных актов банка, затрагивающих непосредственно деятельность филиалов.

Текущий контроль за осуществляемыми филиалами операциями со стороны головной организации, реализуется не в режиме реального времени, а ретроспективно. Вследствие этого, головная организация не может оперативно (в ходе осуществления операции) отслеживать такие нарушения, как превышение лимитов на отдельные виды операций и проведение филиалами не разрешенных головной организацией сделок и операций.

Большинство нарушений, которые могли бы быть устранены на этапе текущего контроля, как правило, выявляются в ходе последующего контроля. Последующий контроль может осуществляться ниже перечисленными методами:

Постоянный последующий контроль учетно-операционной работы, включая кассовую. Осуществляется самими сотрудниками подразделений филиала на основании части 3 Правил по ведению бухгалтерского учета № 61, в двух направлениях: а) сплошной контроль правильности отражения всех совершенных в течение операционного дня операций в учетных регистрах и б) осуществление проверок работы сотрудников на основании квартальных планов. При этом по результатам проведенных проверок, филиалы направляют в службу внутреннего контроля справки последующего контроля. Подразделением внутреннего аудита осуществляются ревизии деятельности филиалов и проверки устранения недостатков, выявленных по результатам проведения предыдущих ревизий. Силами подразделения внутреннего аудита необходимо проводить комплексные ревизии филиалов один раз в отчетный год. В обязательном порядке в службу внутреннего контроля филиалы направляют копии всех актов проверок их деятельности органами государственного контроля (территориальные учреждения Банка России, государственные налоговые службы, фонды).Помимо изложенного, желательно в филиалах иметь наличие группы внутреннего контроля – дочерних структур службы внутреннего контроля, которые осуществляют регулярные тематические проверки деятельности филиалов, а также, на этапе предварительного контроля, участвуют в согласовании внутренних нормативных актов филиалов. По мере проведения проверок, последние направляют отчеты службе внутреннего контроля головной организации.

Если филиал осуществляет свою деятельность на хозрасчетной основе, то это в свою очередь должно предполагать более строгий контроль за его деятельностью со стороны головной организации. Контроль должен осуществляться в области исполнения филиалами лимитов на сделки, контрагентов и финансовых инструментов, в области текущей деятельности филиалов – соответствие балансового учета и реально совершенных сделок и платежей (соответствие данных синтетического и аналитического бухгалтерского учета), а также соответствие бухгалтерского учета в филиалах требованиям ЦБ РФ, а также других контролирующих государственных органов.

В рамках процесса минимизации рисков на все необеспеченные операции филиала банка с контрагентами устанавливаются лимиты.

Лимиты филиалам устанавливаются на необеспеченные сделки с контрагентами на финансовом рынке, при кредитовании корпоративных клиентов, на проведение операций с финансовыми инструментами (векселя, облигации и т.д.), на выдачу гарантий, поручительств и трастового обслуживания средств клиентов, а также индивидуальные лимиты на уполномоченных лиц филиалов. Территориальные службы внутреннего контроля должны осуществлять последующий надзор за исполнением лимитной дисциплины, а также за правильным и эффективным действием механизмов текущего контроля в данной области.

Практическая организация работы территориальных подразделений службы внутреннего контроля должна быть организована службой внутреннего контроля головной организации банка наиболее эффективным образом. Это касается, прежде всего, организации их взаимодействия, выработки внутренних нормативных актов, регламентирующих порядок такого взаимодействия. Необходимо, чтобы территориальные группы внутреннего контроля были независимы от руководства филиала, что устраняет возможность руководства филиала влиять на их деятельность, впрочем, как и сама служба внутреннего контроля головной организации. Желательно, чтобы она имела возможность "выходить" на Наблюдательный Совет банка.

Отдельной проблемой является организация контроля за обособленными структурными подразделениями филиалов банка (дополнительные офисы и операционные кассы вне кассового узла).

Вопросы организации контроля работы обособленных структурных подразделений являются прерогативой управляющих филиалами. При этом управляющие руководствуются положениями нормативных актов, регламентирующих порядок осуществления операций по различным направлениям банковской деятельности и организации контроля за их проведением, а также cобственными документами филиала, регламентирующими данную деятельность с учетом специфики конкретного филиала применительно к деятельности обособленных структурных подразделений. Все процедуры, описанные в указанных документах должны отвечать требованиям части 3 Правил бухгалтерского учета в кредитных организациях, расположенных на территории РФ № 61 от 18.06.1997.

Контроль за деятельностью обособленных структурных подразделений филиалов должен осуществляется в банке по двум направлениям:

контроль внутри обособленных структурных подразделений, осуществляемый сотрудниками данных подразделений; контроль обособленных структурных подразделений со стороны филиала, в лице сотрудников территориальных подразделений службы внутреннего контроля.В обособленных структурных подразделениях филиалов должен осуществляться последующий контроль учетно-операционной, включая кассовую, работы, предусматривающий регулярные проверки работниками учетно-операционных подразделений деятельности других работников.

Текущий контроль осуществляют руководители обособленных структурных подразделений, а также начальники профильных отделов обособленных структурных подразделений в ходе совершения работниками банковских операций.

Основной проблемой организации эффективного контроля в данном направлении является отсутствие возможности четко разделить несовместные функции и минимизировать риск возникновения конфликта интересов из-за дефицита персонала обособленного структурного подразделения.

Деятельность обособленных структурных подразделений контролируется филиалом в последующем порядке. Последующий контроль обособленных структурных подразделений должны осуществлять сотрудники территориальных подразделений службы внутреннего контроля филиалов, а при отсутствии территориальных подразделений службы внутреннего контроля в филиалах, сотрудники филиалов по направлениям собственной деятельности.

В последнем случае возникают определенные трудности, обусловленные вероятностью необъективной оценки деятельности обособленных структурных подразделений. В то же время, исполнение данными сотрудниками своей основной деятельности, помимо исполнения контрольной функции, увеличивает риск необнаружения ошибок и неадекватной оценки деятельности обособленных структурных подразделений.

Ряд проблем связан с организацией внутреннего контроля на уровне стратегического планирования и прогнозирования. Полагаю, что это тоже является полем деятельности службы внутреннего контроля.

Организация системы внутреннего контроля на уровне стратегического планирования и прогнозирования заключается в ограничении воздействия внешних факторов и условий, когда возникают внешние риски (политические, страновые, региональные, отраслевые и другие), которые выявляются, оцениваются и контролируются банком на основании проводимого анализа.

Основным объектом системы внутреннего контроля на этом уровне является состояние внутрибанковской аналитической работы с точки зрения учета влияния возможных изменений в макросреде на эффективность текущего и перспективного развития банка.

На этапе предварительного контроля система внутреннего контроля осуществляет надзор за полнотой, составом и своевременностью обновления исходных баз данных, на основе которых аналитические и функциональные подразделения банка осуществляют перспективную оценку и прогноз ситуации. Предметом предварительного контроля также является наличие порядка оперативного и систематического информирования руководящих органов банка о выводах и предложениях аналитических служб по текущей ситуации, о прогнозах развития ситуации на соответствующих сегментах рынка и в экономике в целом, в сфере нормативно-правового обеспечения банковской деятельности.

С этой целью проводятся комплексные и тематические проверки указанных подразделений на предмет наличия необходимых инструментов, порядков и технических средств для проведения адекватного анализа и доведения его до сведения ответственных лиц, принимающих участие в подготовке и принятии соответствующих решений.

Текущий контроль осуществляется путем организации периодических проверок исполнения задач анализа, прогнозирования ситуации ответственными работниками и структурными подразделениями банка и своевременного доведения выводов и предложений аналитического характера до руководящих органов банка.

В процессе текущего контроля отслеживается наличие в функциональных подразделениях банка системы контроля конкурентоспособности качества и стоимости предлагаемых банком продуктов на рынке, сравнения их с аналогичными услугами других кредитных организаций. Кроме того, оценивается своевременность реагирования функциональными подразделениями на действия конкурентов, а также на изменения хозяйственной конъюнктуры в нефинансовом секторе.

Последующий контроль сводится к сравнительному анализу выводов и рекомендаций аналитических подразделений и реального развития ситуации. Результатом последующего контроля является подготовка соответствующих выводов и предложений о соответствии данного направления деятельности банка.

Отдельной функцией службы внутреннего контроля является участие в согласовании внутрибанковских нормативных актов и процедур. Данная работа представляет по своей сути пред-предварительный контроль, поскольку определяет алгоритм действий работников и, в противовес им, контрольных механизмов, призванных предупредить нарушения в данных действиях.

Результатом функционирования службы внутреннего контроля банка должна являться организация непрерывного и постоянного контроля банковской и административно-хозяйственной деятельности отдельного работника, операции, продукта или услуги до деятельности общебанковского масштаба.

ГЛАВА II. ПРОВЕДЕНИЕ ПРОВЕРОК СОБЛЮДЕНИЯ ПОРЯДКА ВЕДЕНИЕ КАССОВЫХ ОПЕРАЦИЙ В ДОПОЛНИТЕЛЬНОМ ОФИСЕ № 5265 КБ «СИБИРСКОЕ О.В.К.» 2.1. Характеристика Омского РФ КБ «Сибирское ОВК» и дополнительного офиса № 5265 КБ «Сибирское ОВК».

Первые общества взаимного кредита (ОВК) появились в России во второй половине XIX века. ОВК были полноценными банковскими учреждениями, которые занимались кредитованием и учетом векселей как своих членов, так и сторонних лиц.

ОВК развивалась постепенно. Их звездный час настал в начале XX века. В 1900-1903 гг. В России наблюдался значительный экономический спад как в крупном промышленном производстве, так и в малом и среднем бизнесе. В первую очередь пострадали малый и средний бизнес из-за отсутствия свободных оборотных средств. Многие небольшие предприятия и торговые организации стояли на грани разорения. Коммерческие банки просто отказывались их кредитовать.

Единственным выходом по сохранению данного бизнеса стало создание ОВК. К 1 января 1912 года количество ОВК достигло 776, а через два года – 1108. В результате на рынке появился дешевый кредит. Это и стало фундаментом выживаемости этого сегмента национальной экономики в дореволюционной России.

В конце XIX – начале XX вв. было принято, чтобы в руководящие органы ОВК входили известные в интеллектуальных кругах личности: литераторы, ученые, деятели искусства, имеющие опыт управления людьми. Например, членом правления Московского общества взаимного кредита был известный публицист И.С. Аскаков.

В Сибири ОВК начали появляться с 1900 года. Первым сибирским городом, где возникло общество, стал Томск. В начале своего создания Томское ОВК объединяло 57 учредителей. К 1 января 1913 года оно объединило в своих рядах уже 2 тысячи членов с суммарным собственным капиталом свыше 150 тысяч рублей, привлеченным от частных вкладчиков капиталом в сумме свыше 800 тысяч рублей и ежегодным вексельным оборотом в несколько миллионов рублей.

Впоследствии аналогичные учреждения были основаны в Челябинске, Иркутске, Омске, Барнауле, Бийске, Благовещенске, Владивостоке и других городах. К концу 1913 года в Сибири работало уже 14 обществ взаимного кредита. Из них 5 находились в Западной Сибири, 9 – в Восточной. Они объединяли в своих рядах свыше 12 тысяч членов и имели собственный капитал до 40 млн. Рублей, а также до 2 млн. Привлеченного капитала.

В Енисейской губернии первое общество взаимного кредита было основано в Ачинске в 1912 году. В Красноярске ОВК появилось в 1913 году. Уже к 1 января 1917 года активы общества составляли 1,7 млн. Рублей. ОВК в Красноярске просуществовало до конца 20-х годов XX века.

Несколько лет назад началось возрождение столь популярных некогда кредитных учреждений. В Москве появилось «Первое ОВК», в Петербурге – «Северо-Западное ОВК», в Сибири – «Сибирское ОВК».

История «Сибирского Общества Взаимного Кредита» берет свое начало с мая 1936 года. На основании постановления Совета народных комиссаров РСФСР был организован Бурят-монгольский республиканский коммунальный банк. В то время в Бурятии уже работала Бурят-монгольская контора Промышленного банка. На основании постановления Совета Министров СССР от 07.04.1959 года № 369, приказа Министра финансов СССР и Председателя Правления Госбанка СССР от 25.04.1959 года № 113/88 « О реорганизации системы банковского долгосрочного вложения» Бурятский республиканский коммунальный банк и Бурятская контора Промышленного банка объединились с 1 июля 1959 года в одно учреждение – Бурятскую контору Стройбанка, которая 1987 году была реорганизована в Бурятскую республиканскую контору Промстройбанка СССР.

В 1990 году начинается реформирование системы специализированных банков и создание коммерческих банков.

Бурятский инновационно-коммерческий банк БИКОМБАНК образован в декабре 1990 года на базе Бурятского управления Промстройбанка. Акционерами банка выступили 99 предприятий и 488 физических лиц. Основная доля кредитных ресурсов банка направились в промышленные отрасли производства республики. Банк работал с крупнейшими республиканскими предприятиями: заводами «Бурятферммаш», «Теплоприбор», Гусиноозерским радиозаводои и др. Банком внедрялись новые виды услуг для клиентов, одним из первых в республике он выпустил в обращение вексель. На базе банка был создан клиринговый центр для ускорения расчетов в г. Улан-Удэ и прилегающих регионах. Банк использовал практику открытия прямых корреспондентских счетов в банках России. В целях повышения эффективности работы, руководствуясь заботой о повышении качества обслуживания клиентов, была проведена компьютеризация и автоматизация банковских процессов.

Именно на юридической базе БИКОМБАНКА бел создан банк «Сибирское Общество Взаимного Кредита». 28 декабря 1999 года ему бала выдана лицензия ЦБ РФ за номером 1295.

КБ «Сибирское ОВК» ОАО является крупнейшим финансово-кредитным учреждением, действующим на территории Сибири и Дальнего Востока.

12 филиалов и 164 дополнительных офиса (отделений) и операционных касс Банка работают в 11 регионах Сибирского Федерального округа – в Иркутской, Кемеровской, Новосибирской, Омской, Томской, Читинской областях, Алтайском и Красноярском краях, Республиках Бурятия, Тыва и Хакасия. В Москве открыто представительство банка.

Акционерами банка являются крупнейшие российские предприятия – ОАО «Красноярские авиалинии», ОАО «Сибавиатранс» (Красноярск), ЗАО «Сберегательное товарищество страхования» (Москва) и др.

Банк заключил Генеральное соглашение о долгосрочном сотрудничестве с Межрегиональной ассоциацией «Сибирское соглашение» (МАСС), Ассоциацией сибирских и дальневосточных городов (АСДГ), а также Генеральные соглашения о сотрудничестве с администрациями регионов, на территории которых осуществляет свою деятельность.

В рамках Генеральных соглашений ассоциации и банк намерены укреплять финансовые связи между хозяйствующими субъектами, работающими на территории Сибири, участвовать в формировании рынка жилья в регионе, всемерно способствовать развитию безналичных расчетов с помощью пластиковых карточек.

Приоритетными для банка с момента его основания были и остаются программы поддержки среднего и малого бизнеса, кредитования агропромышленного комплекса, прежде всего переработка сельскохозяйственной продукции. На поддержку реального сектора сибирской экономики в 2000 году банк инвестировал более 2 млрд. Рублей.

Банк «Сибирское ОВК», как банк ассоциации « Сибирское соглашение», примет самое непосредственное участие в реализации федеральной целевой программы «Сибирь», включающей основные направления экономического и социального развития Сибири до 2005 года.

2000 год для КБ «Сибирское ОВК» был годом напряженной работы по созданию в Сибирском федеральном округе универсального расчетного и розничного банка – банка федерального значения. Это был год не только развития филиальной сети, но и год формирования уникального творческого коллектива профессионалов, ответственных перед своими акционерами и кредиторами.

Подводя итоги прошедшего года, необходимо отметить, что банком выполнены основные задачи деятельности, которые были поставлены на общем собрании акционеров:

· завершено создание сети банка – необходимый для освоения рынка Сибири материально-технический потенциал сформирован;

· в течении года увеличен собственный капитал банка до 500 млн. рублей, по этому показателю банк по состоянию на 1 января 2003 г. Занимал 93-е место среди 200 крупнейших российских банков и 10-е по динамике собственного капитала в 2002 г. (рейтинг журнала «Эксперт»), банк входит в пятерку крупнейших банков;

· обеспечена рентабельная работа банка – финансовый результат по итогам года составил 5491 тыс. рублей прибыли;

· в несколько раз увеличилось количество клиентов, а также объем денежных средств находящихся в обороте банка.

КБ «Сибирское ОВК» – это универсальный банк, ориентированный на решение региональных финансовых проблем и предоставление клиентам широкого спектра банковских услуг. Банк намерен вести целенаправленную работу, которая позволит максимально использовать экономический и финансовый потенциал регионов Сибирского Федерального округа.

Работа Омского регионального филиала всегда строилась на понимании потребностей экономики области. В каждом районе открыт дополнительный офис «Сибирская ОВК» , привлеченные деньги работают, развивая экономику этого - же района , что и есть системный подход к решению задач , которые может решать современный банк, помогая развитию отдельных отраслей экономики региона в целом .

Динамика развития Омского филиала «Сибирского ОВК» определяется крепкими связями с товаропроизводителями и прочным доверием . Деньги вкладываются в реальный сектор экономики , т.е. в те структуры, которые занимаются производством реальных товаров и услуг. Партнерство должно базироваться на взаимном доверии и взаимной ответственности . Клиенты банка, ценят это , и к нам приходят не только за деньгами . В банк приходят за советам , и поскольку спектр банковских услуг, предлагаемых нами, достаточно широк, мы всегда находим варианты оптимизации финансовых потоков и рационального использования денежных средств .Филиал видит свое место в реализации межрегиональной программы, поддержанной губернатором Омской области , по создании единого рынка сельхозтехники. В единою цепочку связанны клиенты банка – производители и потребители техники для селян .

В 2003 году прогнозируется прибыль порядка 1,5 млн. руб. Основными источниками доходов в 2003 году будут, как и прежде, процентные доходы. Кредитный портфель к концу года планируется довести до уровня 180 млн. руб. За счет дальнейшего продвижения бизнеса планируется получить более 6,5 млн. руб. от доходов РКО. Банк намерен6 увеличить ресурсную базу более чем в три раза . Обороты по эквайрингу планируется довести до 4,7 млн. руб . Банк считает главной задачей сохранение прибыльного режима работы филиала, дополнительных офисов и продвижения бизнеса клиента банка .

Дополнительный офис № 5265 КБ «Сибирское ОВК» в Русско-Полянском районе был зарегистрирован в налоговом органе 1 января 2000 г. серия 55 № 0027384, а начал полноценно работать с 3 января 2000 г. За прошедшие 3,5 г. было открыто более 400 активно работающих расчетных счетов. Крупнейшими клиентами филиала являются: ОАО АК «Омскэнерго», ОАО «Облгаз», ОАО «Омскнефтеродукт», Районная центральная аптека, ОАО «Русско-Полянский элеватор», ОАО «Русско-Полянское АТП» и другие солидные организации.

Подведя итого вышесказанного, можно сказать, что Сибирское ОВК» – универсальный банк, имея в своем арсенале передовые банковские технологии, предлагает своим клиентам весь спектр современных банковских услуг: проведение платежей «день в день», установку клиенту системы «Телебанк-Офис» (управление корсчетом из офиса клиента), различные виды кредитования, выпуск собственных векселей, услуги инкассации, операции с дорожными и коммерческими чеками, доверительное управление средствами клиентов, обслуживание по собственным пластиковым карточкам и по международным пластиковым картам (VISA, STB-Card) и многое другое – всего более 300 видов банковских услуг.

2.2. Организация проведения проверок в дополнительном офисе № 5265 КБ «Сибирское О.В.К.»Организации, предприятия, учреждения независимо от организационно правовой формы хранят свободные денежные средства в учреждениях банков на соответствующих счетах на договорных условиях.

Наличные денежные средства, поступающие в кассы предприятий, подлежат сдаче в учреждения банков. Порядок и сроки сдачи наличных денег устанавливаются обслуживающими учреждениями банков каждому предприятию по согласованию с их руководителями, исходя из необходимости ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы учреждений банков.

При этом могут устанавливаться следующие сроки сдачи предприятиями наличных денежных средств:

-для предприятий, расположенных в населенном пункте, где имеются учреждения банков или предприятия Госкомсвязи России, - ежедневно в день поступления наличных денег в кассы предприятий;

- для предприятий, которые в силу специфики своей деятельности и режима работы, а также при отсутствии вечерней инкассации или вечерней кассы учреждения банка не могут ежедневно в конце рабочего дня сдавать наличные денежные средства в учреждения банков или предприятия Госкомсвязи России, - на следующий день;

- для предприятий, расположенных в населенном пункте, где нет учреждений банков или предприятий Госкомсвязи России, а также находящихся от них на отдаленном расстоянии - 1 раз в несколько дней.

В целях максимального привлечения наличных денег в свои кассы за счет своевременного и полного сбора денежной выручки от предприятий Банк организует проверку кассовой дисциплины всех обслуживающихся предприятий. Для этого штатным расписанием предусмотрена должность – специалист по проверке кассовой дисциплины и входит в состав структуры отдела расчетно-кассового обслуживания..

Проверке подлежат все предприятия, независимо от срока обслуживания в банке, в том числе:

осуществляющие через банк только безналичные платежи (при наличии нескольких счетов в различных кредитных организациях); не имеющие кассы, не совершающие кассовых операций в кредитных организациях и расчетов наличными деньгами.Проверке не подлежат:

· предприятия, по счетам которых не было операций по списанию либо зачислению средств в течение года (за исключением случаев проверки по запросу налогового органа). При составлении плана проверки относительно данных предприятий имеется проблема: в соответствии с Положением счета, по которым нет движения в течение шести месяцев, должны закрываться, чего в банке не делается. Что объясняется нежеланием банка терять клиентов. Поэтому в план включаются неработающие счета.

· граждане, осуществляющие предпринимательскую деятельность без образования юридического лица;

· некоммерческие организации (балансовые счета второго порядка 40503, 40603,40703), в том числе общественные и религиозные организации;

· бюджетные организации, распорядители бюджетных средств, имеющие счета в органах федерального казначейства;

· предприятия Федеральной службы безопасности Российской Федерации, воинские части, учреждения Министерства обороны Российской Федерации, Министерства внутренних дел Российской Федерации и отдельные предприятия, которые по условиям своей деятельности не расшифровывают целевое назначение получаемых сумм.

Проверка каждого клиента производится не реже одного раза в два года. Для проведения проверок главным бухгалтером утверждается план проверок на квартал, в который включаются не менее 1/8 предприятий, обслуживающихся в дополнительном офисе № 5265 КБ «Сибирское О.В.К.». В первом квартале 2002 года в банке обслуживалось 444 клиента, из которых 117 являются частными предпринимателями, которые проверке не подлежат, следовательно, за квартал проверено 40 предприятий, что на 30 клиентов больше по сравнению с четвертым кварталом 2001 года. Указанный план составляется за 15 календарных дней до начала отчетного квартала.

В первую очередь в план проверок включаются предприятия:

по которым не установлен лимит остатка кассы; проверка кассовой дисциплины которых не проводилась более 2 лет; имеющие регулярные поступления выручки, но редко сдающие выручку в Банк; имеющие несколько счетов в различных кредитных организациях; осуществляющие снятие значительных по сравнению с ранее выданными, сумм наличных денежных средств по чеку на закупки сельскохозяйственной продукции, командировочные расходы и другие разрешенные цели.Предприятия, на проверку которых поступили запросы из налоговых инспекций и других контролирующих органов, проверяются в сроки, установленные запросом.

Уведомление о проведении проверки (Приложение 1,2) подписывается Управляющим дополнительным офисом и вручается представителю предприятия инспектором РКО под расписку на копии Уведомления за 10 дней до проведения проверки. Копия уведомления передается проверяющему.

При проведении проверки предприятия по кассовым документам на рабочем месте аудитора используется форма Уведомления – Приложение 1; с выездом на предприятие – Приложение 2. Выезд производится, как правило к тем клиентам, для которых затруднительно предоставление кассовых документов в банк в связи с большим их количеством.

Для оформления Уведомления проверяющий выбирает во внутрибанковской системе сведения о клиенте, его юридический адрес, фамилию инспектора счета, выясняет у инспектора счета фактический адрес клиента и телефон главного бухгалтера.

Клиент вправе отказать банку в проведении проверки за указанный период, если она была произведена другой кредитной организацией или налоговыми органами. В этом случае предприятие обязано предоставить аудитору ксерокопию Акта (Справки) о произведенной проверке. Начальник отдела учета и отчетности на основании предоставленного Акта (Справки) определяет необходимость проведения проверки документов другого периода.

Нередки случаи, когда клиент не может предоставить запрашиваемые документы в срок по причине проведения в данный период аудиторской проверки на предприятии, или из-за отсутствия главного бухгалтера (например, находится в командировке, отпуске). В данном случае предприятие должно предоставить в банк письмо с просьбой об отсрочке проведения проверки с обязательным указанием причины. Письмо подписывается Управляющим филиалом.

При проведении проверки с выездом на предприятие, аудитор оформляет и подписывает у Управляющего дополнительным офисом, в котором ведется счет клиента, Поручение на проведение проверки по форме Приложения 3, для предъявления руководителю предприятия.

При отказе организации в проведении проверки, за исключением случаев, указанных выше, проверяющий направляет письмо, подписанное Управляющим дополнительного офиса, начальником расчетно-кассового обслуживания и главным бухгалтером, в налоговые органы по месту учета налогоплательщика в произвольной форме.

Кассовые операции целесообразно проверять сплошным методом.

Аудиторская проверка кассовых операций может быть организована в такой последовательности:

· инвентаризация кассы и обследование условий хранения денежных средств;

· проверка правильности документального оформления операций;

· проверка полноты и своевременности оприходования денежных средств;

· проверка полноты сдачи денег в кассу банка;

· проверка правильности списания денег в расход;

· проверка соблюдения кассовой и финансовой дисциплины;

· оформление результатов проверки (Приложение 4,7).

В ходе проверки проверяющий имеет право беспрепятственно (по первому требованию) получать все необходимые документы, снимать ксерокопии, получать устные и письменные объяснения от сотрудников организации.

При составлении программы проверки следует оценить эффективность внутреннего контроля за движением и сохранностью денежных средств и других ценностей в кассе организации. О недостаточной эффективности внутреннего контроля могут свидетельствовать такие факты:

· отсутствие в организации постоянно действующей системы проведения внезапных ревизий (инвентаризаций) кассы;

· наличие признаков формального проведения ревизий кассы (например, одни и те же лица в ревизионной комиссии);

· отсутствие в организации приказа руководителя, устанавливающего периодичность проверок кассы;

· отсутствие в штате кассира, когда эти функции возложены на другого работника без письменного распоряжения руководителя организации;

· отсутствие договоров о полной материальной ответственности с кассиром;

· предоставление права подписи приходных и расходных кассовых ордеров другим лицам помимо руководителя организации и главного бухгалтера, не отраженное распоряжением руководителя организации.

Инвентаризация кассы

Прибыв на место проверки, проверяющий может сразу провести инвентаризацию денежных средств, хранящихся в кассе. Ее проводят в присутствии кассира и главного бухгалтера организации. При наличии нескольких касс аудитор опечатывает их, чтобы нельзя было покрыть недостачу денег из других источников, изменить остаток денег, выведенный в кассовой книге. Кассир предоставляет для проверки последний кассовый отчет и документы по операциям последнего дня, а также дает расписку в том, что все приходные и расходные документы включены им в отчет и к моменту инвентаризации в кассе нет неоприходованных или не списанных в расход денег.

Результаты инвентаризации оформляются актом, который подписывает кассир и главный бухгалтер организации. Акт является письменным аудиторским доказательством, и его данные необходимы проверяющему для дальнейшей проверки.

Одновременно с инвентаризацией проводится проверка условий хранения денежных средств, в ходе которой аудитору необходимо выяснить:

· обеспечена ли сохранность денег при доставке из банка и во время выдачи заработной платы;

· имеется ли для хранения денег и других ценностей в кассе сейф или несгораемый шкаф;

· застрахована ли касса организации;

· соблюдаются ли правила хранения ключей от сейфа (несгораемого шкафа). Так, в Порядке ведения кассовых операций установлено, что ключи от металлических шкафов и печати хранятся у кассиров, которым запрещается оставлять их в условленных местах, передавать посторонним лицам либо изготавливать неучтенные дубликаты. Учтенные дубликаты ключей в опечатанных кассирами пакетах, шкатулках и др. хранятся у руководителей предприятий. Не реже одного раза в квартал проводится их проверка комиссией, назначаемой руководителем предприятия; результаты ее фиксируются в акте;

· соблюдается ли установленный лимит хранения денежной наличности по отдельным датам.

Если штатным расписанием организации не предусмотрена должность кассира, его обязанности могут быть возложены на другого штатного работника с его согласия и при обязательном заключении с ним договора о полной индивидуальной материальной ответственности.

Проверка правильности, своевременности и полноты оприходования наличных денежных средств

Денежные средства могут поступать в кассу из банков, от работников организации в оплату каких-либо услуг, могут быть остатками неиспользованных авансов и др.

Аудитор проверяет полноту и своевременность оприходования денег, полученных по каждому чеку из банка, путем сверки идентичных сумм, записанных в корешках чеков, и выписок банка (по шифру, соответствующему получению наличных денег). Чековые книжки, корешки использованных чеков, а также неиспользованные чеки должны храниться у главного бухгалтера в условиях, исключающих возможность их утери. Испорченные чеки погашаются надписью «аннулировано» и хранятся подклеенными к корешкам чеков.

Направления использования денежных средств и их целевое назначение организация определяет по своему усмотрению. Владельцы счета на обороте денежных чеков указывают целевое назначение получаемых денежных сумм Согласно действующему законодательству меры ответственности к организациям, допустившим нецелевое использование денег, полученных в банке, не предусмотрены. Однако коммерческие банки могут проверять целевое использование организациями полученных в банках денежных средств и при необходимости предъявлять к ним соответствующие требования (инструктивное письмо Центрального банка РФ от 16.03.95 № 14-4/95).

Аудитор должен проверить полноту оприходования выручки от реализации продукции основного производства, общественного питания, услуг вспомогательных и обслуживающих производств, жилищно-коммунального хозяйства. При этом следует сверить записи в кассовой книге, приходных кассовых ордерах с отчетами, накладными и счетами (счетами-фактурами) по реализации продукции (работ, услуг).

Полнота сдачи денег в кассу Банка

Рассматривается соблюдение согласованного порядка и сроков сдачи денежной выручки в учреждение банка, уточняется сумма наличных денег, поступивших в кассу за проверяемый период и сопоставляется с суммой денег, сданных в банк. Проверяется своевременность возврата в учреждение банка не выплаченных в срок средств на заработную плату, выплаты социального характера, других денежных средств.

Сверяются суммы и даты сдачи наличных денег в банк с записями в кассовой книге, при наличии расхождений между данными учреждения банка и записями в кассовой книге выясняются причины такого положения.

Проверка правильности списания денег в расход

На основании первичных документов по учету кассовых операций и других бухгалтерских данных рассматривается соблюдение согласованных с банком условий расходования наличных денег из выручки, поступившей в кассу предприятия.

Практика показывает, что наибольшее число нарушений при расходовании средств из кассы связано с денежными выплатами работникам и подотчетными суммами.

Заработная плата, пособия по временной нетрудоспособности, премии выдаются из кассы не по кассовым ордерам, а по платежным и расчетно-платежным ведомостям, которые подписывают руководитель организации и главный бухгалтер. Все выплаты должны быть персонифицированы и содержать подпись получателя денег. Возможна выдача денег по доверенности, в этом случае кассир делает запись «по доверенности», а саму доверенность прикрепляется к ведомости.

При проверке правильности выплаты денег по платежным ведомостям следует установить, все ли внесенные в них лица являются работниками данной организации.

Для предупреждения подобных нарушений отдел кадров должен визировать платежные ведомости до выплаты денег по ним.

Остановимся подробно на проверке операций по выдаче денег из кассы в подотчет.

Подотчетными лицами считаются работники организации, получившие авансом наличные суммы денежных средств из кассы на предстоящие командировочные, представительские расходы, а также для оплаты хозяйственных (канцелярских, почтово-телеграфных) расходов, а также расходов, связанных с приобретением материалов по мелкому опту и в розничной торговле, и других хозяйственных расходов. В бухгалтерском учете подотчетные суммы отражаются на счете 71 «Расчеты с подотчетными лицами».

Порядок ведения кассовых операций регламентирует, что лица, получившие наличные деньги подотчет, обязаны не позднее 3 рабочих дней по истечении срока, на который они были выданы, или со дня возвращения из командировки предъявить в бухгалтерию организации отчет об израсходованных суммах и произвести окончательный расчет по ним.

Аудитор проводит соответствующие процедуры, чтобы выяснить, своевременно ли в организации закрываются подотчетные суммы. Если проверкой будет выявлено, что подотчетные суммы числятся за получившим их работниками дольше установленного срока, то аудитору нужно получить письменные объяснения от соответствующих должностных лиц. Следует также предупредить и работников бухгалтерии, и подотчетное лицо о необходимости включить непогашенную подотчетную сумму в совокупный облагаемый доход гражданина.

Все случаи неполного набора документов по расходным кассовым операциям должны быть зафиксированы аудитором, по ним подсчитывается итог и соизмеряется с кредитовым оборотом по счету 50 для определения уровня существенности ошибок.

Соблюдение установленных предельных сумм расчетов наличными деньгами между юридическими лицами

В целях выявления фактов превышения предприятием предельных сумм расчетов наличными деньгами с юридическими лицами за товарно – материальные ценности, выполненные работы и оказанные услуги рассматриваются записи в документах первичной учетной документации по кассовым операциям (записи в кассовом журнале, приходно-расходных документах, кассовой книге), отчеты подотчетных лиц о расходовании полученных наличных денег (проверяются обороты по счету «Расчеты с подотчетными лицами»), а также товарные чеки, счета, счета-фактуры. При наличии таких фактов в справке по проверке проставляется сумма произведенного платежа и наименование участников расчетов. До 17.11.01 г. данная сумма была 10 тысяч рублей – между юридическими лицами, а для предприятий и организаций торговли Главного управления исполнения наказаний Министерства внутренних дел Российской Федерации при закупке товаров у юридических лиц – 15 тыс. руб. Сейчас суммы увеличились до 60 и 65 тыс. рублей соответственно.

Указом Президента РФ от 23.05.94 №1006 «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей» предусмотрены следующие меры ответственности за несоблюдение расчетной дисциплины:

· за осуществление расчетов наличными денежными средствами с другими организациями сверх установленных предельных сумм - штраф в 2-кратном размере суммы произведенного платежа;

· за неоприходование (неполное оприходование) в кассу денежной наличности - штраф в 3-кратном размере неоприходованной суммы;

· за несоблюдение действующего порядка хранения свободных денежных средств, а также за накопление в кассах наличных денег сверх установленных лимитов – штраф в 3-кратном размере выявленной сверхлимитной кассовой наличности.

На руководителей организаций, допустивших указанные нарушения, налагаются административные штрафы в 50-кратном установленном законодательством Российской Федерации размере минимальной месячной оплаты труда.

В ходе проверки аудитор выявляет случаи превышения расчета наличными между организациями и своевременно информирует руководителя о возможных санкциях.

Соблюдение установленного Банком лимита остатка наличных денег в кассе предприятия

Организации могут иметь в своих кассах наличные деньги в пределах лимитов, установленных банками, по согласованию с руководителями организации. Лимит остатка кассы для организаций с 01.01.98 устанавливается в соответствии с Положением ЦБ РФ от 05.01.98 № 14-П "О правилах организации наличного денежного обращения на территории Российской Федерации". Лимит остатка кассы определяется исходя из объемов налично-денежного оборота предприятий с учетом особенностей режима его деятельности, порядка и сроков сдачи наличных денежных средств в учреждения банков, обеспечения сохранности и сокращения встречных перевозок ценностей.

Организации обязаны сдавать в банк всю денежную наличность сверх установленных лимитов остатка наличных денег в кассе в порядке и сроки, согласованные с обслуживающими банками. По организации, не представившей расчет на установление лимита остатка наличных денег в кассе ни в одно из обслуживающих учреждений банка, лимит остатка кассы считается нулевым, а несданная денежная наличность - сверхлимитной.

К аудиторской проверке должна быть представлена справка банка об установлении лимита остатка наличных денежных средств в кассе. Далее аудитор проверяет, соблюдается ли утвержденный лимит. Превышение установленных лимитов в кассе допускается лишь в течение 3 рабочих дней в период выплаты заработной платы, премий, пособий по временной нетрудоспособности работникам организации (в районах Крайнего Севера - 5 дней).

Если отсутствует справка банка об установлении лимита остатка кассы или выявлены случаи превышения лимита, аудитор предупреждает клиента о возможных штрафных санкциях, установленных Указом Президента РФ от 23.05.94 № 1006 «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей»; а именно:

· за несоблюдение действующего порядка хранения свободных денежных средств, а также за накопление в кассах наличных денег сверх установленных лимитов - штраф в 3-кратном размере выявленной сверхлимитной кассовой наличности;

на руководителей организаций, допустивших указанные нарушения, налагаются административные штрафы в 50-кратном установленном законодательством Российской Федерации размере минимальной месячной оплаты труда.

Предприятия не имеют права накапливать в своих кассах наличные деньги для осуществления предстоящих расходов (в том числе на заработную плату, выплаты социального характера и стипендии) до установленного срока их выплаты.

Рассматривается соблюдение установленного банком лимита остатка кассы на каждый день проверяемого периода. В справке проставляются данные о лимите остатка кассы, фактических остатках наличных денег в кассе предприятия в дни, когда был превышен лимит.

Определяется общая сумма превышения лимита остатка кассы в проверяемом период, а также сверхлимитная кассовая наличность(средняя величина), рассчитанная исходя из общей суммы и количества дней превышения лимита остатка кассы.

Ведение кассовой книги и оформление кассовых документов