Навигация

АНАЛИЗ ИМУЩЕСТВННОГО ПОЛОЖЕНИЯ ПРЕДПРИЯТИЯ

3. АНАЛИЗ ИМУЩЕСТВННОГО ПОЛОЖЕНИЯ ПРЕДПРИЯТИЯ

Анализ структуры баланса выполняется в той же последовательности, что и анализ структуры пассива.

Агрегированный анализ должен выявить главные особенности актива баланса как с точки зрения участия средств в производстве, так и с точке зрения оценки их ликвидности и направлений использования в хозяйстве предприятия.

Прежде всего осуществляется укрупненная группировка средств на внеоборотные и оборотные активы. Определяется структура и структурные сдвиги на конец года по сравнению с началом года.

С точки зрения оценки ликвидности, активы следует сгруппировать по возможности их быстрого превращения в денежные средства, выделив в следующие группы:

труднореализуемые активы, к которым относят внеоборотные активы за исключением статьи «Долгосрочные финансовые вложения» (в отдельных отраслях народного хозяйства, строительного, железнодорожного транспорта к этой группе активов относят затраты в незавершенном производстве);

медленно реализуемые активы (к ним относят «Запасы», за исключением «Товары отгруженные» и «Расходы будущих периодов», а также «Долгосрочные финансовые вложения»);

быстрореализуемые активы (они включают дебиторскую задолженность, «Товары отгруженные», и прочие оборотные активы);

наиболее ликвидные активы (к ним относят денежные средства и краткосрочные финансовые вложения).

По направлениям использования в хозяйстве активы делят следующим образом:

средства, используемые внутри предприятия;

средства, используемые за пределами предприятия.

За пределами предприятия функционируют финансовые вложения и дебиторская задолженность. Все остальные вложения используются внутри предприятия и относятся к первой группе.

Анализ активов в агрегированно форме позволит выявить сложившиеся пропорции в распределении средств по выделенным направлениям, их изменение в течение года и сделать общие выводы о прогрессивности таких изменений. Для того, чтобы выявить конкретные факторы, определившие структуру средств и причины, изменившие ее к концу рассматриваемого периода, необходимо провести детальный анализ разделов и статей актива баланса.

Подходы к группировке средств в этом случае могут быть различными, в частности, при анализе структуры основных средств и прочих внеоборотных активов представляется целесообразным использовать статьи первого раздела актива баланса без дополнительной их группировки.

Для анализа структуры оборотных средств целесообразно укрупнить статьи баланса, поскольку некоторые из них являются родственными по экономической сути. Это позволит сжать информацию и сделать ее более читаемой. Группировка может быть следующей:

Оборотные средства, всего

В том числе:

1)Запасы, всего

В том числе:

Сырье, материалы;

МБП;

Незавершенное производство;

Готовая продукция и товары для перепродажи;

Другие;

2)НДС по приобретенным ценностям;

3)дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты), всего

в том числе покупатели и заказчики;

4)дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) всего

в том числе покупатели и заказчики;

5)краткосрочные финансовые вложения;

6) денежные средства;

7)прочие оборотные активы;

8) итого – оборотные активы.

Анализ основных и оборотных средств осуществляется на основе расчета показателей в соответствующей таблице.

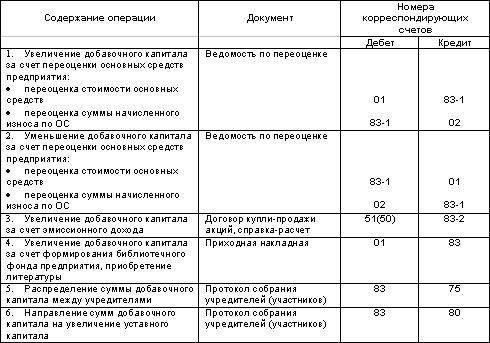

Анализируя основные средства и прочие внеоборотные активы, следует учитывать, что структура и структурные сдвиги в соотношении отдельных статей могут быть следствием не только движения средств, но и переоценки основных фондов, величина которой отражена в пассиве баланса по строке «Добавочный капитал». Для оценки движения основных средств помимо баланса следует привлечь данные формы N 5, раздела «Амортизируемое имущество». Это позволит изучить динамику основных средств не только в целом, но и по составу, а также рассчитать специальные показатели интенсивности движения – коэффициенты поступления и выбытия.

Расчет показателей приведен в следующей таблице.

| Состав основных средств | Остаток на начало года | Поступило | Выбыло | Остаток на конец года | Коэффициент поступления | Коэффициент выбытия |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Здания | 24143 | 2115 | 0 | 26258 | 8 | 0 |

| Сооружения | 9733 | 57 | 0 | 9790 | 1 | 0 |

| Машины и оборудования | 49030 | 750 | 51 | 49729 | 2 | 0 |

| Транспортные средства | 626 | 215 | 477 | 364 | 59 | 76 |

| Производственный инвентарь | 300 | 42 | 101 | 241 | 17 | 34 |

| Другие виды основных средств | 141 | 3692 | 78 | 3755 | 98 | 55 |

| ИТОГО | 83973 | 6871 | 707 | 90137 | 8 | 1 |

ВЫВОД:

Анализ показателей граф 6 и 7 выявляет следующее:

В целом по предприятию движение основных средств неинтенсивно. По отдельным видам основных средств происходило увеличение как коэффициента поступления, так и коэффициента выбытия средств (транспортные средства, производственный инвентарь, другие виды основных средств). Соотношение показателей поступления и выбытия основных средств (8/1) характеризует то, что на предприятии происходит частичное обновление основных средств (всего поступило средств на 6871 тыс.руб, выбыло – на 707 тыс.руб).

Для определения технического состояния основных фондов и принятия решения о целесообразности их списания следует рассчитать показатели износа и годности основных фондов.

К износа = Износ основных средств/первоначальная стоимость основных средств

К износа на начало = 47097/83973= 0,6

К износа на конец = 49015/90137= 0,5

К годности = 100 – К износа

К годности на начало = 100 – 1 = 99

К годности на конец = 100 – 2 = 98

ВЫВОД:

Анализ динамики данных коэффициентов показывает, что основные средства предприятия как на начало, так и на конец года изношены в среднем на 50%; однако коэффициент годности подтверждает, что основные средства вполне пригодны для дальнейшего использования в процессе производства.

Помимо основных средств необходимо проанализировать динамику других внеоборотных активов: НМА, незавершенного строительства, долгосрочных финансовых вложений и денежных средств. Для подобного анализа помимо баланса привлекаются данные формы N 5.

Анализ структуры оборотных средств начинается с рассмотрения соотношения средств в запасах, дебиторской задолженности, финансовых вложений и денежных средств.

Анализ структуры оборотных средств

| Источник | Показатель | Изменение показателя | |||||

| Абсолютный тыс.руб | Относительный (уд.вес) % | ||||||

| На начало отчет- ного периода | На конец отчетного периода | На начало отчетного периода | На конец отчетного периода | Абсолютное тыс.руб | Относите- льное% | Относительное к итогу % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| Сырье и материа-лы | 2629 | 5721 | 11 | 14 | 3092 | 3 | 18 |

| Готовая продук ция | 3564 | 3625 | 15 | 9 | 61 | -6 | 0 |

| Расходы будущих периодов | 21 | 19 | 0 | 0 | -2 | 0 | 0 |

| НДС | 0 | 43 | 0 | 0 | 43 | 0 | 0 |

| Дебиторская задолженность (в теч.12 мес) | 9283 | 20468 | 39 | 50 | 11185 | 11 | 64 |

| Краткос рочные фин.вложения | 2487 | 5241 | 11 | 13 | 2754 | 2 | 16 |

| Денежные средства | 5600 | 6018 | 24 | 14 | 418 | -10 | 2 |

| 8.ИТОГО | 23584 | 41135 | 100 | 100 | 17551 | 0 | 100 |

ВЫВОД:

Анализ структуры оборотных средств показывает тенденцию к росту запасов, что является следствием расширения производственной деятельности. Также наблюдается значительный рост дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев и краткосрочных финансовых вложений. Высокие темпы роста дебиторской задолженности свидетельствуют о том, что предприятие кредитует своих потребителей. В условиях инфляции это невыгодно.

3.АНАЛИЗ ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ПЛАТЕЖЕСПОСОБНОСТИ ПРЕДПРИЯТИЯ

Анализ финансовой устойчивости

Финансовая устойчивость предприятия характеризуется системой показателей, основными из которых являются:

коэффицент автономии независимости (Ка)

коэффициент финансовой устойчивости (стабильности) (Кф.у.)

коэффициент финансирования (Кф)

коэффициент обеспеченности предприятия источниками собственных оборотных средств (Ксос)

коэффициент маневренности (Км)

Важнейшей характеристикой финансовой устойчивости предприятия является коэффициент автономии. Он определяет собой долю собственного капитала в итоге всех средств, авансированных предприятию и рассчитывается как отношение общей суммы собственных источников средств к итогу баланса:

Ка= собственные источники средств (капитал и резервы) / валюта баланса

По данному показателю судят о незаисимости предприятия от заемного капитала.

Критическим для коэффициента автономии для производственных предприятий признается значение, равное 0,5, т.е. желательно, чтобы сумма собственных средств предприятия превышала половину всех средств, которыми оно располагает. В этом случае кредиторы уверены, что весь заемный капитал может быть компенсирован собственностью предприятия.

В зарубежной практике рекомендуют делить предприятие по Ка так:

1 группа – Ка более 60% (предприятие имеет стабильно устойчивое финансовое состояние, его можно определить как хорошее);

2 группа – Ка от 40 до 60% (предприятия, финансовое состояние которых не является стабильно устойчивым и его можно оценить как удовлетворительное);

3 группа – Ка менее 40% (предприятие, имеющее неудовлетворительное финансовое состояние, оно не может обеспечить даже половины своей потребности собственными источниками).

Рассчитаем коэффициент автономии на анализируемом предприятии:

Ка на начало года = 58417/60514 = 97%

Ка на конец года = 77461/82446 = 94%

Следовательно, данное предприятие можно отнести к 1 группе и его финансовое состояние устойчиво.

Коэффициент финансовой устойчивости (стабильности) показывает удельный вес тех источников финансирования, которые предприятие может использовать в своей деятельности длительное время.

Коэффициент финансирования характеризует соотношение участия в финансировании деятельности предприятия собственных и заемных средств:

Кф = собственные источники средств / заемные средства

По своему смыслу он аналогичен коэффициенту автономии, поэтому при значении меньшем единицы может свидетельствовать об опасности неплатежеспособности.

На нашем предприятии заемные средства отсутствуют, поэтому данный коэффициент не рассчитан.

Коэффициент обеспеченности предприятия источниками собственных оборотных средств определяется отношением собственного оборотного капитала к оборотным средствам:

Ксос = собственные источники средств – внеоборотные активы / оборотные активы.

Рассчитаем данный коэффициент на нашем предприятии:

Ксос на начало года = 58417-36930/23584 = 91%

Ксос на конец года = 77461-41312/41135 = 88%

Отличие коэффициента Ксос от коэффициента Ка состоит в том, что он характеризует обеспеченность собственными источниками текущих потребностей предприятия. При проведении анализа обеспеченности предприятия источниками собственных оборотных средств следует ориентироваться на следующую группировку предприятий по значению Ксос:

1 группа – Ксос более 60% (считается, что предприятия этой группы имеют достаточно источников собственных средств не только для покрытия текущих запасов и затрат, но и для осуществления краткосрочных финансовых вложений в ценные бумаги других предприятий, облигаций и т.п.);

Похожие работы

... УЧЁТА Принципы бухгалтерского учёта. Несмотря на наличие большого сходства между вариантами учетных политик, использование которых разрешено в соответствии с российскими и международными стандартами бухгалтерского учета, применение этих вариантов зачастую строится на различных основополагающих принципах, теориях и целях. Расхождения между российской системой бухгалтерского учета и МСФО ...

... затрат орг-ий на произ-о продукции, выполнение работ, оказание услуг в целях ф/у. Учет затрат на производство – одна из важнейших функций бухгалтерского учета. Себестоимость продукции – выраженные в денежной форме затраты на ее производство и реализацию. В условиях рыночной экономики себестоимость продукции является важнейшим показателем производственно-хозяйственной деятельности предприятий. ...

... , технологии. Основными элементами системы управления себестоимостью продукции являются прогнозирование и планирование, нормирование затрат, учет и калькулирование, анализ и контроль за себестоимостью. Все они функционируют в тесной взаимосвязи друг с другом. Основные задачи бухгалтерского учета затрат на производство и калькулирование себестоимости продукции - учет объема ассортимента и качества ...

... .), то есть 100 000х21,88 / 100 = 21 880 руб., так как первоначальная стоимость брокерского места содержит НДС в размере 28 %. 4. Аудит учёта нематериальных активов Целью аудита нематериальных активов является установление соответствия применяемой предприятием методики учёта нематериальных активов требованиям нормативных актов, регулирующих формирование себестоимости продукции (работ, услуг) ...

0 комментариев