Навигация

Экономическая оценка лизингового проекта

3.4 Экономическая оценка лизингового проекта

Лизинговые платежи

Наиболее важные элементы в организации лизинговых сделок - экономически обоснованные состав и размер лизинговых платежей.

Плата за лизинг – это форма экономических отношений собственника (лизингодателя) и лизингополучателя по распределению дохода, созданного в процессе использования лизингового имущества. Лизинговые платежи обеспечивают возмещение стоимости имущества, накопление капитала и стимулирование предпринимательской деятельности. В общем виде лизинговые платежи можно отнести к одной из экономических форм реализации права собственности на имущество. При передаче имущества в лизинг лизингодатель рассчитывает на возврат его стоимости с прибавкой определенного процента на капитал.

Объективность лизинговой платы определяется стоимостью и состоянием имущества, сроком и нормой амортизации, ссудным процентом, налоговыми льготами и другими условиями. Само же содержание лизинговых платежей характеризуется составом платежей по экономическим элементам, размером (способами) расчетов.

Главный принцип лизинговых платежей– возвратность заимствованных средств с соответствующим приростом. Однако величина возвратной стоимости лизингового имущества не должна быть предметом торга, поскольку она известна заранее и поэтому в составе лизинговых платежей может быть неизменной в течение всего срока использования имущества. Стоимость последнего переносится трудом лизингополучателя на создаваемую им продукцию.

Методологической основой определения размера лизинговых платежей служит распределение валового дохода, созданного лизингополучателем, который обеспечивал бы взаимовыгодное сочетание своих интересов и интересов лизингодателя при средней норме прибыли. Отсюда следует, что после внесения лизинговых платежей лизингополучатель должен не только возместить производственные затраты из выручки от реализации произведенной продукции, но и получить доход, необходимый для расширенного воспроизводства и личного потребления. Лизингодатель (собственник имущества) также должен иметь необходимые доходы, иначе нет смысла передавать имущество в лизинг.

Теоретически лизинговые платежи можно подразделить на верхний (максимально возможный) уровень, при котором достижимо простое и расширенное воспроизводство при средней отраслевой норме прибыли у лизингополучателя, и нижний (минимально возможный), когда достигается лишь простое воспроизводство имущества, сданного в лизинг.

С экономической точки зрения лизинговые платежи не могут быть меньше возвратной стоимости имущества лизинга, иначе не будет обеспечено его простое воспроизводство. Их реальный размер находится между верхним и нижним уровнем и определяется путем договоренности свободно и осознанно действующих сторон, а при конкурсном отборе – на основе спроса и предложений.

В состав лизинговых платежей, согласно «Методическим рекомендациям по расчету лизинговых платежей», утвержденным Минэкономики РФ 16.04.96г. и согласованным с Минфином РФ, включаются:

- амортизационные отчисления, начисленные по лизинговому имуществу за весь срок действия договора лизинга;

- компенсация затрат лизингодателя на погашение процентов по кредитам, использованным им на приобретение лизингового имущества;

- комиссионное вознаграждение лизингодателя за основную услугу (т.е. за предоставление имущества по договору лизинга);

- плата за дополнительные услуги лизингодателя, предусмотренные договором лизинга;

- НДС.

Кроме того, при некоторых условиях заключенного договора в состав лизинговых платежей могут быть дополнительно включены:

- стоимость выкупаемого имущества – предмета договора, если его выкуп предусмотрен договором лизинга;

- налог на лизинговое имущество, если он уплачивается лизингодателем;

- страховые платежи по договору страхования лизингового имущества, если страхование осуществлялось лизингодателем.

Лизинговые платежи выплачиваются лизингополучателем в виде отдельных взносов.

В договоре лизинга стороны согласовывают общую сумму лизинговых платежей, их форму, метод начисления, периодичность и способы уплаты.

Платежи могут осуществляться в денежной форме, компенсационной форме - продукцией или услугами лизингополучателя, а также в смешанной форме.

В лизинговых операциях применяются следующие методы определения лизинговых платежей:

- общей фиксированной суммы (инвестирование) – сумма платежей определяется равными долями в течение срока договора с согласованной периодичностью;

- авансовый метод – лизингополучатель при заключении договора выплачивает лизингодателю аванс, а остальная часть уплачивается путем общей фиксированной суммы;

- метод поэлементного расчета платежей (метод «минимальных платежей») – в общую сумму платежей включаются сумма амортизации лизингового имущества за срок действия договора, плата за использованные лизингодателем заемные средства, комиссионное вознаграждение и плата за дополнительные услуги лизингодателя.

Выплаты лизинговых платежей могут иметь следующую периодичность: ежегодно, ежеквартально, ежемесячно, еженедельно. Наиболее выгодна ежегодная уплата лизинговых платежей для лизингополучателя.

По способу уплаты лизинговых платежей различают следующие схемы: по дегрессивной шкале (равными долями); по прогрессивной шкале (размер платежа увеличивается в течение срока договора) и по регрессивной шкале ( размер платежа изменяется от больших к меньшим).

Определение лизинговых платежей осуществляется в соответствии с Методическими рекомендациями по расчету лизинговых платежей, утвержденными Министерством экономики РФ 16 апреля 1996г. и согласованными с Министерством финансов РФ, в зависимости от вида лизинга, формы и способа выплат, а также экономических условий. Как правило, в условиях устойчивой экономики стоимость лизинговых платежей включает в себя сумму амортизационных отчислений за лизинговое имущество за весь срок договора, плату за использование лизингодателем кредитных ресурсов, комиссионное вознаграждение и плату за дополнительные услуги лизингодателя, а так же НДС и таможенные платежи (при внешнем лизинге), расходы по страхованию рисков и др.:

Лп = Ао + Пк + Кв + Ду + НДС + Тп, (3)

Где Лп – лизинговые платежи, руб;

Ао – амортизационные отчисления, руб;

Пк – платы за кредитные ресурсы, руб;

Кв – комиссионное вознаграждение, проценты;

Ду – дополнительные услуги лизингодателя, руб;

Тп – таможенные платежи, руб.

Каждый элемент лизинговых платежей определяется в общепринятом порядке, исходя из содержания и сложившейся практики. Так, например, амортизационные отчисления на лизинговое имущество начисляются обычным и ускоренным методами. Обычнй метод, основан на действующих нормах в зависимости от стоимости имущества лизинга и срока его эксплуатации:

, (4)

, (4)

где Бс – балансовая стоимость имущества, руб;

Тэ – срок эксплуатации имущества, лет.

При использовании же метода ускоренной амортизации нормы амортизационных отчислений на полное восстановление имущества увеличиваются в 3 раза. При этом величина амортизационных отчислений в составе лизинговых платежей рассчитывается по формуле:

Ао = Бс* На * Т:100, (5)

где На - норма амортизации на полное восстановление;

Т – срок лизингового договора, лет.

Предполагается, что сумма долга с каждым платежом уменьшается на сумму амортизации и, исходя из этого, вычисляются проценты за используемые кредитные ресурсы:

![]() , (6)

, (6)

где Кр – кредитные ресурсы на приобретение имущества, руб.;

Стк – ставка за кредит, проценты годовых.

В методике величина кредитных ресурсов вычисляется от средней величины остаточной стоимости имущества, используя данные на начало и конец периода:

; (7)

; (7)

где Осн, Оск – остаточная стоимость имущества на начало и на конец периода, руб.

Размер комиссионного вознаграждения лизинговой компании вычисляется в виде процента от балансовой стоимости имущества или от среднегодовой остаточной стоимости (Кр) имущества:

Кв=р * Бс , (8)

Кв = Кр * Ств : 100, (9)

где р - ставка комиссионного вознаграждения, процент годовых от балансовой стоимости имущества;

Ств – ставка комиссионного вознаграждения, устанавливаемая в процентах от среднегодовой остаточной стоимости имущества.

Плата за дополнительные услуги складывается из:

Ду = Рк+Ру+Рр+Рд , (10)

где Рк – командировочные расходы лизингодателя, руб.;

Ру – расходы на услуги (юридические консультации, информация и другие услуги по эксплуатации оборудования), руб.;

Рр – расходы на рекламу лизингодателя, руб.;

Рд - другие расходы на услуги лизингодателя, руб.

НДС начисляется на всю выручку лизингодателя и определяется из соотношения:

НДС = Вt * Стн : 100 , (11)

где Вt – выручка от сделки по договору лизинга в расчетном году, руб;

Стн – ставка налога на добавленную стоимость, проц.

Расчет размера лизингового взноса при уплате равными долями с оговоренной в договоре периодичностью производится делением общей суммы лизинговых платежей на количество периодов.

Рассчитаем лизинговые платежи одного из клиентов ОАО «Муниципальная инвестиционная компания», исходя из общих условий сделок этой компании:

- авансовый платеж от 20%;

- срок лизинга 12-36 месяцев;

- лизинговые платежи – ежемесячные, фиксированные, в рублях;

- лизинговая ставка для малых предприятий – 33% годовых в рублях и 35% годовых – для всех остальных (в отличие от банковского кредита ставка включает в себя налоги, предусмотренные законодательством РФ при лизинге: оборотный налог, налог на имущество и т.д.);

- страховой тариф по рискам «Автокаско» (угон и ущерб) – 5,5% от стоимости автомобиля в год.

Произведем расчет лизинговых платежей по договору финансового лизинга с уплатой аванса при заключении договора и применении механизма ускоренной амортизации.

Условия договора:

Стоимость имущества – предмета договора – 493 тыс. руб. (автомобиль МАЗ 437040-060).

Срок договора – 25 месяцев

Норма амортизационных отчислений – 10% годовых.

Применяется механизм ускоренной амортизации с коэффициентом 3.

Лизингодатель получил кредит в сумме 493 тыс. руб. под 25% годовых.

Лизинговая ставка– 35% годовых.

Дополнительные услуги лизингодателя (страхование автомобиля), всего –54,2 тыс. руб.

Авансовый платеж –20%.

Процент комиссионного вознаграждения –35%.

Лизинговые взносы уплачиваются равными долями ежемесячно.

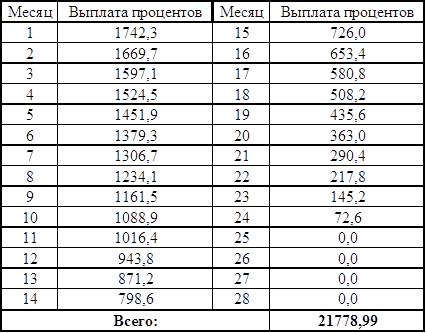

Таблица 5 - Расчет среднегодовой стоимости имущества, тыс.руб.

Год | Стоимость имущества на начало года | Сумма амортизацион ных отчислений | Стоимость имущества на конец года | Среднегодовая стоимость имущества |

| 1 | 2 | 3 | 4 | 5 |

| 1 | 493 | 147,9 | 345,1 | 419,05 |

| 2 | 345,1 | 147,9 | 197,2 | 271,15 |

Рассчитаем общую сумму лизинговых платежей по годам:

Первый год:

АО = 493,0*10:100*3=147,9 тыс.руб.

ПК = 419,05*25:100=104,763 тыс.руб.

КВ= 419,05*35:100=146,668 тыс. руб.

ДУ=54,2:2=27,1 тыс.руб.

В= 147,9+104,763+146,668+27,1=426,431 тыс.руб.

Так как налог на добавленную стоимость (НДС) уже учтен в лизинговой ставке, то сумма лизинговых платежей равна выручке, т.е. ЛП=403,331 тыс. руб.

Второй год:

АО = 493,0*10:100*3=147,9 тыс.руб.

ПК = 271,15*25:100=67,788 тыс.руб.

КВ= 271,15*35:100=94,903 тыс. руб.

ДУ=54,2:2=27,1 тыс.руб.

В= 147,9+67,788+94,903+27,1=337,691 тыс.руб.

ЛП = 338,691 тыс. руб.

Результаты расчета сведены в табл.6.

Таблица 6- Расчет суммы лизинговых платежей, тыс.руб.

| Год | АО | ПК | КВ | ДУ | В | ЛП |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1 | 147,9 | 104,763 | 146,668 | 27,1 | 426,431 | 426,431 |

| 2 | 147,9 | 67,688 | 94,903 | 27,1 | 337,691 | 337,691 |

| всего | 295,8 | 172,551 | 241,571 | 54,2 | 764,122 | 764,122 |

Общий размер лизингового платежа за минусом аванса:

ЛП общ = 764,122-20%=611,298 тыс.руб.

Расчет размера ежемесячного лизингового взноса осуществляется по формуле:

ЛВм = ЛП : Т : 12, (12)

где ЛВм Размер ежемесячного лизингового взноса, тыс.руб.;

ЛП - лизинговые платежи, тыс.руб.;

Т – срок договора лизинга, лет.

График уплаты лизинговых взносов представлен в таблице 7.

Таблица 7 - График уплаты лизинговых взносов

| Дата | Сумма взноса, тыс.руб. |

| 18.01.2002 (аванс) 18.02.2002 18.03.2002 18.04.2002 18.05.2002 18.06.2002 18.07.2002 18.08.2002 18.09.2002 18.10.2002 18.11.2002 18.12.2002 18.01.2003 18.02.2003 18.03.2003 18.04.2003 18.05.2003 18.06.2003 18.07.2003 18.08.2003 18.09.2003 18.10.2003 18.11.2003 18.12.2003 | 152,824 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 25,471 |

Традиционный вариант платежей прост для расчета, но создает трудности для лизингополучателя. Его доход от лизингуемого имущества изменяется в обратной последовательности.

Банк окажет помощь лизингополучателю, если согласится равномерно получать общую сумму на погашение и обслуживание кредита. Помощь будет еще существенней, если платежи лизингодателя будут скоординированы с доходами.

Срок договора лизинга существенным образом влияет на его стоимость. В основном это происходит за счет более медленного возврата кредита при больших сроках лизинга, но суммарно налог на имущество и затраты лизингодателя по сопровождению проекта также накладывают отпечаток.

При уменьшении срока лизинга, его преимущества по сравнению с другими формами приобретения существенно возрастают, а суммарная стоимость проекта уменьшается. Лизинговая ставка увеличивается при уменьшении срока лизинга, так как лизингодатель стремится обеспечить себе один и тот же уровень рентабельности инвестированного капитала, а его затраты остаются постоянными.

По этой причине каждый лизингополучатель стремится уменьшить срок лизинга, чтобы уменьшить затраты по сделке. Это видно на примере деятельности «Муниципальной инвестиционной компании».

Похожие работы

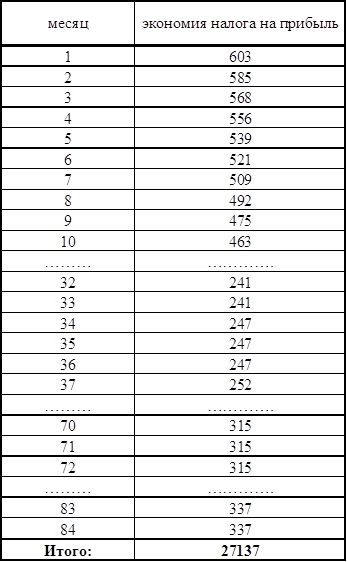

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

... , включаются лизингополучателем в себестоимость продукции, уменьшая налогооблагаемую прибыль (п.00 ст. 000 Налогового кодекса Российской Федерации). - Различные расходы лизингодателя на содержание переданного по договору лизинга имущество, в том числе и амортизация по нему, включаются в себестоимость в составе внереализационных расходов и уменьшают его налогооблагаемую прибыль (п.0 ст.000 ...

... законодательства - 1995 - № 27 - ст. 2591; 1996 - № 18 - ст. 2154 13. Постановление Правительства РФ № 80 от 1.02.2001 года “Об утверждении положения о лицензировании финансовой аренды (лизинга) в Российской Федерации” // Российская газета - 2001 - № 32-33 - С. 6 14. Постановление Правительства РФ № 167 от 26.02.1996 года “Об утверждении Положения о лицензировании лизинговой деятельности в РФ” ...

... , что более правильно придерживаться точки зрения говорящей о том, что договор лизинга является самостоятельным видом договора. ГЛАВА 2. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ ДОГОВОРА ЛИЗИНГА. § 1. Этапы развития лизинговой деятельности в России. В 70 - 80-е годы лизинг рассматривался советскими внешнеторговыми организациями ...

0 комментариев