Навигация

3.9. Перенос убытков.

Признана возможность возникновения убытков не только при уплате налога на прибыль, но и при применении упрощенной системы. Рассмотрим этот механизм подробнее. "Первичный" убыток возникает, если сумма расходов налогоплательщика в налоговом периоде превысила сумму его доходов. Расходы определяются в соответствии со статьей 34616 НК РФ, а доходы - со статьей 34615 НК РФ.

Право на учет убытков в составе расходов следующих налоговых периодов имеют только те налогоплательщики, которые применяют в качестве объекта налогообложения доходы, уменьшенные на величину расходов. К зачету принимается только убыток, полученный при применении упрощенной системы налогообложения и использовании объекта налогообложения в виде разницы между доходами и расходами.

Налоговая база следующего года уменьшается на сумму такого убытка, но не больше чем на 30 процентов. Оставшаяся часть убытка может быть перенесена на следующие налоговые периоды, но не больше чем на 10 лет.

4. Сравнительный анализ систем налогообложения.

Поскольку реализация при упрощенной системе не облагается НДС, предприниматель может выставить на рынок продукцию по цене ниже рыночной до 20%, что значительно повышает привлекательность этих товаров.

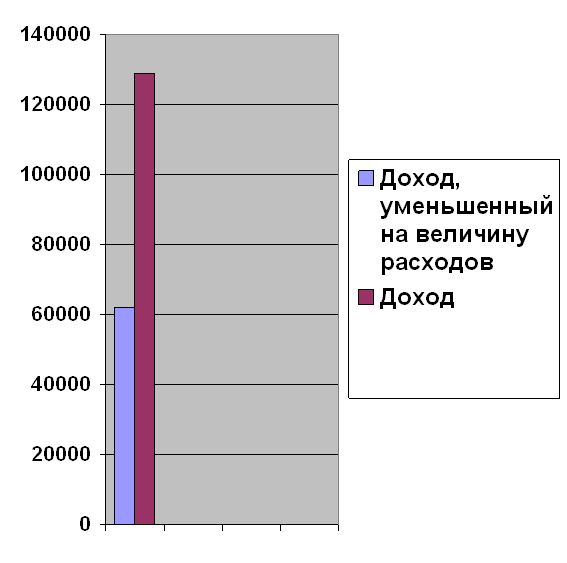

Единый налог рассчитан по ставке 6% от оборота (для данного примера это больше чем налог по ставке 15% от разницы между доходами и расходами

580 х 15% = 87). Тем не менее, при упрощенной системе налоговое бремя на 1 руб. полной выручки от реализации более чем в два раза ниже, чем при традиционной системе. При применении ставки 15%от разницы между доходами и расходами налоговое бремя на 1 руб. полной выручки составит 5% ((420+87) / 10000 = 0,05).

Таким образом, при отсутствии дальнейших изменений и дополнений к упрощенной системе налогообложения, она действительно предоставляет значительные выгоды субъектам малого бизнеса и может получить широкое применение.

| Сравнительная таблица систем налогообложения тыс. руб. | |||||

|

|

|

| |||

| №п/п | Показатель | Традиционная система | Упрощенная система | ||

| величина показателя | величина налога | величина показателя | величина налога | ||

| 1. | Выручка без НДС | 10000 | 10000 | ||

| 2. | НДС с выручки | 2000 | 0 | ||

| 3. | Налог с продаж 5% | 500 | 0 | ||

| 4. | Стоимость материалов без НДС | 5000 | 5000 | ||

| 5. | НДС от стоимости материалов | -1000 | 1000 | ||

| 6. | Заработная плата | 3000 | 3000 | ||

| 7. | Взносы на обязательное пенсионное страхование 14% | 420 | 420 | 420 | 420 |

| 8. | ЕСН 21,6% (35,6%-14%) | 648 | 648 | 0 | 0 |

| 9. | Себестоимость (сумма 3-5) | 9068 | 9420 | ||

| 10. | Прибыль | 932 | 580 | ||

| 11. | Налог на прибыль 24% | 224 | |||

| 12. | Налог при упрощенке 6% от оборота | 600 | |||

| 13. | Итого налогов | 2792 | 1020 | ||

| 14. | Удельный вес налогов на 1 руб. выручки | 0,23 | 0,10 | ||

Список литературы:

1. Закон РФ от 24.07.2002 №104ФЗ.

2. Закон РФ от 24.07.2002 №110ФЗ

3. Закон РФ от29.05.2002 № 57ФЗ

4. Глава 262 "Упрощенная система налогообложения" НК РФ

5. Закон РФ от 27.12.91 № 2118-1 "Об основах налоговой системы в Российской Федерации" (в ред. от 31.12.2001).

6. Федеральный закон от 29.12.95 № 222-ФЗ "Об упрощенной системе, налогообложения учета и отчетности для субъектов малого предпринимательства"

7. Федеральный закон от 15.12.2001 № 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" (в ред. от 29.05.2002).

Похожие работы

... , анализ и аудит Группа ВФБ-130 ОМ ЗАДАНИЕ ПО ДИПЛОМНОЙ РАБОТЕ (ПРОЕКТУ) Студент ___ __________________ 1.Тема проекта (работы): «Применение специальных налоговых режимов субъектами малого предпринимательства (на примере ЗАО )»___________________________________ 2.Срок сдачи студентом законченного проекта (работы) 25.09.04г._________________________ 3.Исходные данные по проекту ( ...

... , что не только грамотное налоговое планирование, но и профессионализм работников, правильное оформление документации позволяют достичь поставленных целей. 3.2 Применение упрощенной системы налогообложения как способ налоговой оптимизации Упрощенная система налогообложения является законным способом налоговой оптимизации. Ведь единый налог заменяет четыре основных платежа в бюджет (ст. 346 ...

... сотрудников фирмы за налоговый (отчетный) период не превышает 100 человек; остаточная стоимость основных средств и нематериальных активов не превышает 100 млн. руб. Прекратить применение упрощенной системы налогообложения фирма может добровольно или принудительно . Добровольно перейти с УСН на общую систему налогообложения фирма может не раньше, чем с начала следующего года . Отказаться от ...

... Федеральный закон от 31 декабря 2002 г. № 190-ФЗ «Об обеспечении пособиями по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы, и некоторых других категорий граждан» 11. Федеральный закон от 13.03.2006 № 38-ФЗ «О рекламе» (ред. от 27.10.2008) 12. Федеральный закон от 25.04.2002 № 40-ФЗ «Об ...

0 комментариев