Навигация

Доллар- орудие американской экспансии

6. Доллар- орудие американской экспансии.

В силу сложившихся обстоятельств американский доллар стал главной денежной единицей, замещающей золото в международном обращении. Используя это, монополистические круги США через американское правительство стали проводить энергичную финансово-экономическую и военнополитическую экспансию. Идя навстречу погоне за долларами в странах капитала, они со своей стороны энергично внедряли доллары в мировое обращение.

Внедрение доллара в международные расчеты, начавшееся раньше, через международные организации еще больше усилилось. Возросли также долларовые кредиты и прямые инвестиции частного американского капитала через эти организации. Поощрение частных инвестиций- одна из главных функций международных финансовых организаций.

С первых же шагов деятельности МБРР и МВФ доллар получил широкие возможности выступив в качестве заменителя золота в международном товарно-денежном обращении и движении капитала. Позиции доллара становились тем прочнее, чем больше росли по абсолютному объему внешняя торговля США и активный баланс. Чтобы создать еще более благоприятные условия для американских товаров на внешних рынках, США взяли на себя инициативу согласования тарифно-торговой политики капиталистических стран путем заключения ГАТТ и создания его постоянных органов.

Причина внедрения американских долларов в мировое обращение в основном виде кредитов и прямых инвестиций в экономику других стран сводилась к выгоде, вытекающей из более высокой нормы прибыли в тех странах и отраслях, куда внедрялись доллары. В результате этого появилась особая категория долларов, получивших название “евродолларов” ( т.е. долларов кочующих вне пределов США ), сумма которых колеблется, но составляет несколько млрд. долларов. Главная причина появления “евродолларов”- в разнице ссудного процента. За границей американский ссудный капитал приносил более высокий процент, чем в США.

Первоначально проходившая сравнительно гладко политика финансово-экономической экспансии США при помощи внедрения долларов в международное денежное и в сферу кредита в 50-е годы стала осложняться. Восстановились ведущие валюты, и уже перестал ощущаться прежний недостаток в долларах. Между тем из-за постоянного дефицита платежного баланса США, в среднем составлявшего в год около 1,5 млрд. долларов и покрывавшегося американской валютой, сумма долларов за границей в иностранных руках возросла. Именно часть этой суммы долларов в иностранных руках, в особенности долларов, скопившихся в виде государственных валютных резервов, могла предъявляться к обмену на американское золото.

Только таким образом наряду с другими причинами можно объяснить то, что к концу 50-х годов было допущено резкое увеличение дефицита платежного баланса США.

В течение 3 лет- 1958- 1960 годы- дефицит платежного баланса США составил в среднем 4 млрд. долларов в год, или возрос в 3,3 раза в сравнении со средним платежным дефицитом за предыдущие 7 лет. Это, несомненно, и явилось главной причиной, вызвавшей опасную для США тенденцию обратного притока долларов из-за границы с требованием обмена их на золото.

7. Кеннеди или поиски путей спасения.

С первых же шагов своей деятельности в 1961 году правительство Кеннеди сделало политику защиты доллара стержнем всей своей внешней политики. Сам Кеннеди был инициатором ряда финансово-экономических мероприятий, которые существенно меняли ранее проводившийся курс валютно-финансовой политики, с тем чтобы отстоять и укрепить прежнюю роль доллара в международно-валютной системе и его отношение к золоту.

Проводимая политика шла в общем по двум главным линиям: с одной стороны, стали осуществляться серьезные меры, направленные на ликвидацию дефицита платежного баланса, а с другой стороны- принимаются меры к привлечению других стран к поддержке доллара.

Особенно большое значение придавалось начавшемуся в 1961 году “золотому пулу”, Центральные банки 8 стран мира ( США, Англии, ФРГ, Франции, Италии, Бельгии, Нидерландов и Швейцарии ), в задачу которого входило поддержание цены золота на неизменном уровне= 35$ за унцию. Главную роль в “золотом пуле” взял на себя Федеральный резервный банк США. Американское правительство взяло на себя обязанность в распоряжение пула 50% золота, необходимого для регулирования его цены, то есть поддержания цены на указанном выше уровне.

Кеннеди призвал иностранных финансистов поддержать доллар, т.к. “это не только наша национальная валюта, это международная валюта.”4

В качестве важных шагов, которые решительно стало проводить правительство Кеннеди для урегулирования платежного баланса и упрочнения доллара, были мероприятия по расширению экспорта и увеличению активного баланса внешней торговли. При Кеннеди впервые был поставлен вопрос об ограничении утечки американского капитала за границу, которая была признана одной из главных причин постоянной пассивности платежного баланса.

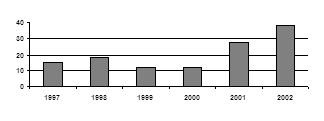

Торговый и платежный баланс США в конце 50-х и начале 60-х ( в тыс. долларах )

ГОДЫ | ТОРГОВЫЙ БАЛАНС ( активный ) | ПЛАТЕЖНЫЙ БАЛАНС ( пассивный ) |

| 1958 | 3312 | 3529 |

| 1959 | 972 | 3743 |

| 1960 | 4735 | 3881 |

| 1961 | 5416 | 2370 |

| 1962 | 4334 | 2186 |

| 1963 | 4940 | 1958 |

Кеннеди считал возможным законодательными мерами поставить преграды на пути вывоза капитала. Практически это означало: ради общих целей финансового капитала США, заинтересованного в сохранении основ послевоенной капиталистической валютно-финансовой системы и роли в ней доллара, ущемить интересы тех монополистических групп, которые были особенно заинтересованы в вывозе капитала. Но как это сделать, если норма прибыли в других странах выше, чем в США? Очевидно, надо было сделать так, чтобы разница в норме прибыли перестала служить приманкой для инвесторов капитала и для тех, кто им пользуется за границей.

Похожие работы

... связи товаропроизводителей. Однако золото сохраняет за собой важную роль в экономическом обороте в качестве: чрезвычайных мировых денег, обеспечение международных кредитов, воплощении богатства. Участие золота в международных валютных отношениях опосредствуется неразменными кредитными деньгами и сосредоточено на особых рынках – рынках золота, где происходит их фактический размен. 2. Функция ...

... , соотношению сил в мире. 2.2 Валютная политика и ее формы Как свидетельствует мировой опыт, в условиях рыночной экономики осуществляется рыночное и государственное регулирование международных валютных отношений. На валютном рынке формируются спрос и предложение валют и их курсовое соотношение. Рыночное регулирование подчинено закону стоимости, закону спроса и предложения. Действие этих ...

... страны, а также ее внешнеэкономическими связями. Мировая валютная система – это форма организации международных валютных отношений, обусловленная развитием мирового капиталистического хозяйства и юридически закрепляемая межгосударственными соглашениями. Ее определяющие элементы: Национальные и коллективные резервные валютные единицы; Состав и структура международных ликвидных активов ...

... (за исключением периодов сильной инфляции). Категория «валюта» обеспечивает связь и взаимодействие национального и мирового хозяйства. 2. Понятие и функции использования конвертируемости и валютного курса Международная валютная система базируется на функциональных формах мировых денег. Мировыми называются деньги, которые обслуживают международные отношения (экономические, политические, ...

0 комментариев