Навигация

Валютно-финансовые и платежные условия международного кредита

1.2 Валютно-финансовые и платежные условия международного кредита.

В условия международного кредита входят следующие понятия: валюта кредита и валюта платежа, сумма, срок, условия использования и погашения, стоимость, вид обеспечения, методы страхования рисков.

Валюта кредита и валюта платежа. Валюта кредита – это валюта, установленная при предоставлении кредита участниками кредитного соглашения. На её выбор влияет ряд факторов, таких как степень её стабильности, уровень процентной ставки, практика международных расчетов, степень инфляции и т. д. Валютой международных кредитов могут являться национальные единицы, евровалюты, международные счетные валютные единицы. Валюта платежа – валюта, в которой происходит погашение кредита, она может не совпадать с валютой кредита. В таких случаях могут иметь место «мягкие займы» - займы, предоставленные в валюте кредитора, погашаются национальной валютой заемщика.

Сумма кредита – часть ссудного капитала, предоставленная в товарной или денежной форме заемщику. Обязательно фиксируется в коммерческом контракте. Сумма банковского кредита (кредитная линия) определяется кредитным соглашением или путем обмена телексами. Обычно кредит предоставляется в виде долей (траншей), которые различаются по своим условиям.

Срок международного кредита – важное средство конкурентной борьбы на мировых рынках. Он зависит от ряда факторов: целевого назначения кредита, соотношения спроса и предложения аналогичных кредитов, размера контракта, национального законодательства, традиционной практики кредитования, межгосударственных соглашений. Для определения эффективности кредита различают полный и средний сроки.

Полный срок исчисляется от момента начала использования кредита до его окончательного погашения. Включает период использования предоставленного кредита, льготный (грационный) период, т. е. отсрочку погашения использованного кредита, и период погашения, когда осуществляется выплата основного долга и процентов. Формула расчета полного срока кредита:

Сп = Пи + Лп + Пп,

где Сп – полный срок кредита,

Пи – период использования,

Лп – льготный период,

Пп – период погашения.

Полный срок не показывает, в течение какого периода вся сумма кредита находилась в распоряжении заемщика. Поэтому для сравнения эффективности кредитов с разными условиями используется средний срок, показывающий, в расчете на какой период в среднем приходится вся сумма ссуды. Средний срок кредита включает полностью льготный период и половину срока использования и погашения кредита.

При равномерном использовании и погашении средний срок кредита вычисляется по следующей формуле:

Сср = 1/2Пи + Лп + 1/2Пп,

где Сср – средний срок кредита,

Пи – период использования,

Лп – льготный период,

Пп – период погашения.

По условиям погашения различают кредиты:

· С равномерным погашением равными долями в течение согласованного срока;

· С неравномерным погашением в зависимости от зафиксированного в соглашении принципа и графика;

· С единовременным погашением всей суммы сразу;

· Аннуитетные (равные годовые взносы основной суммы займа и процентов).

В соответствии с международной практикой экспортного кредитования критерием для расчета начала погашения кредита считается дата завершения выполнения экспортером соответствующих обязательств по коммерческому контракту.

Стоимость кредита. Элементы стоимости кредита делятся на договорные и скрытые. В договорные, т. е. обусловленные соглашением условия, включаются основные и дополнительные. Основные элементы стоимости кредита – это суммы, которые должник непосредственно выплачивает кредитору, включая проценты, расходы по оформлению залога комиссии. Дополнительные элементы включают суммы, выплачиваемые заемщиком третьим лицам. Сверх основного процента банк взимает специальную (в зависимости от суммы и срока кредита) и единовременную (независимо от срока и размера ссуды) комиссию. По средне- и долгосрочным кредитам берутся комиссии за обязательство предоставить ссуду и за резервирование средств (0,2 – 0,75% годовых). При проведении кредитных операций банковским консорциумом заемщик выплачивает единовременную комиссию за управление банку-менеджеру (до 0,5% суммы кредита), за переговоры, а также другим банкам за участие.

Существуют следующие виды комиссий:

- комиссия за переговоры

- комиссия за участие

- комиссия за управление

- агентская комиссия

- комиссия за обязательство предоставить в распоряжение заемщика необходимые средства (вознаграждение кредитора за резервирование средств).

Хотя процентные ставки по международному кредиту не формируются на базе процентов по внутреннему кредиту, в конечном счете цена международного кредита базируется на процентных ставках стран-ведущих кредиторов (США, Японии, Германии). В силу огромного количества факторов, влияющих на ссудный процент, образуется разрыв между национальными уровнями ставок.

Основные факторы, определяющие размер процентной ставки, таковы:

- валютно-финансовое, экономическое и политическое положение в стране заемщика

- характер проектных рисков

- источники кредитов

- международные соглашения о регулировании стоимости кредитов

- вид процентной ставки

- наличие конкурентных предложений

- срок кредита

- темп инфляции

- связанность или несвязанность кредита с коммерческими операциями

- состояние мирового и национального рынка ссудных капиталов

- статус, коммерческая репутация и финансовое положение заемщика (кредитора)

- качество обеспечения кредита

- наличие страхового покрытия (гарантии) по кредиту

- наличие твердых (безусловных) обязательств заемщика использовать кредит в заранее согласованные сроки

- момент заключения кредитного соглашения по отношению к коммерческому контракту

- сумма контракта

- валюта кредита и валюта платежа

- динамика валютного курса.

Периодический беспрецедентный рост процента и амплитуды его колебаний бывает вызван нестабильностью экономики, усилением инфляции, колебаниями валютного курса, «войной процентных ставок», отражающей конкурентную борьбу на мировом рынке

В 70-х годах, наряду с фиксированными, появились плавающие процентные ставки, которые изменяются в зависимости от уровня рыночной ставки. Часть срока кредита, предоставляемого по плавающей ставке, в течение которого (3-6 месяцев) ставка фиксируется на неизменном уровне, называется процентным периодом.

Реальной процентной ставкой называется номинальная ставка за вычетом темпа инфляции за определенный период. Если темп обесценения денег превышает величину номинальной ставки, то реальная процентная ставка превращается в отрицательную. Выравнивание национальных процентных ставок происходит не только в результате движения между странами краткосрочных капиталов, но и в зависимости от динамики валютных курсов. Обычно, чем выше курс валюты, тем ниже процент по вкладам в этой евровалюте.

По еврокредитам практикуются международные процентные ставки. ЛИБОР (Лондонская межбанковская ставка предложения) обычно на 1/8 пункта выше ставки по вкладам и на ½ пункта ниже процента по кредитам конечному заемщику.

Скрытые элементы стоимости кредита включают прочие расходы, связанные с получением и использованием кредита и не упомянутые в соглашении. Сюда входят: завышенные цены товаров по фирменным кредитам; принудительные депозиты в установленном размере от ссуды; требование страхования кредита в определенной страховой компании, связанной с банком; завышение банком комиссии по инкассации товарных документов и т. д. Льготные условия некоторых международных кредитов сочетаются с кабальными скрытыми издержками, которые дорого обходятся заемщику.

При сопоставлении условий предоставления различных кредитов используется такой показатель, как грант-элемент (льготный элемент, субсидии). Он показывает, какой объем платежей в счет погашения кредита заемщик экономит в результате получения кредита на более льготных условиях, чем рыночные. По частным международным кредитам грант-элемент намного ниже (3,2-4,5%), чем по официальной помощи развитию (76,2-80%).

Простой элемент субсидии рассчитывается по следующей формуле:

Эс = %р - %ф,

где Эс – элемент субсидии;

%р – рыночная процентная ставка;

%ф – фактическая субсидированная процентная ставка.

Взвешенный элемент субсидии вычисляется по формуле:

Эс.в. = (Ск*Тср*Эс)/100,

где Эс.в. - взвешенный элемент субсидии;

Ск – сумма кредита;

Тср – средний срок кредита;

Эс – элемент субсидии (разница между рыночной и фактической процентными ставками).

Важной характеристикой международного кредита является также его обеспечение.

Существуют следующие виды финансово-товарного обеспечения кредитов:

- выставление платежной контргарантии учредителя (вышестоящей организации) заемщика

- обязательство предоставлять определенные договором товары при наступлении гарантийного срока

- залог товарно-материальных ценностей, средств на счетах и др. настоящих и будущих активов клиента, в том числе оплаченных за счет кредита банка

- долгосрочные и гарантированные поставки сырья по фиксированным ценам

- залог прав по договорам аренды с инофирмами – арендаторами недвижимости (инвестиционных товаров)

- гибкая структура платежей в погашение кредита

- дополнительные кредиты (кредитные линии) типа «стэнд-бай», «континдженси»

- кредитование поставок в составе консорциума с «рамбурсом» на главного контактора

- получение рефинансирования за счет кредитов банка-поставщика в размере 100% кредита, предоставленного банком клиенту

- предоставление клиентом банку права осуществления платежей по выставленной им контргарантии с блокированного счета с отражением по валютным поступлениям учредителей (вышестоящих организаций) в уменьшение экспортной выручки

- солидарные контргарантии предприятий – изготовителей экспортной продукции

- контргарантии (совместные гарантии) первоклассных банков и фирм-участников инвестиционных проектов

- платежная гарантия правительства или уполномоченного правительством органа

- увеличение в стоимости контракта доли авансовых и др. наличных платежей

- система специальных резервных и др. счетов

- независимая оценка проекта, заключение о положении на рынках сбыта, налоговая экспертиза

- право кредитора на долгосрочное принудительное погашение кредита, его переуступка и др.

Виды юридического обеспечения кредита:

- мнение юриста

- экспортные и импортные лицензии

- лицензия на предоставление кредита

- гарантия «должного поведения», покрытия политических рисков и др.

- обязательное страхование с переуступкой страховых полисов банку-кредитору (гаранту)

- временное (до погашения кредита) освобождение заемщика от обязательных платежей

- рекомендательные и «комфортные» письма, соглашения о намерениях и т.п.

- юридическая экспертиза технико-экономического обоснования инвестиционного проекта, договора и др. учредительных документов

При определении валютно-финансовых условий международного кредита кредитор исходит из кредитоспособности (способности заемщика получить кредит), и платежеспособности (способности заемщика своевременно и полностью рассчитываться по своим обязательствам. Исходя из этого, одним из условий международного кредита является защита от кредитных, валютных и др. рисков.

Страхование и гарантирование международных кредитов осуществляют специальные организации (государственные или полугосударственные, а также частные). Государственное страхование распространено на наиболее рискованные операции, что в максимальной степени освобождает частных предпринимателей от рисков.

Похожие работы

... выше задач с привлечением законодательных органов с целью создания цивилизованного рынка и снижения криминогенной обстановки в России. Глава 7. Роль банковского кредита в развитии рыночных отношений Роль кредита характеризуется результатами его применения для экономики, государства и населения, а также особенностями методов, с помощью которых эти результаты достигаются. Что касается методов, ...

... операции по сокращению размеров задолженности и созданию новых стимулов для увеличения внутренних инвестиций и роста иностранных капиталовложений в странах-должниках. 2. КРИЗИС ВНЕШНЕЙ ЗАДОЛЖЕННОСТИ 2.1 Основные тенденции на мировом рынке ссудного капитала Международный кредит – разновидность экономической категории «кредит». В качестве кредиторов и заемщиков выступают банки, ...

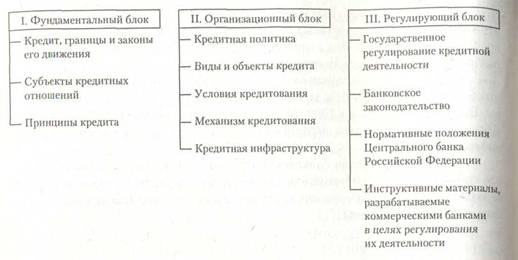

... в предоставлении денежных средств на началах возвратности. Кредитование становится основополагающим занятием в масштабах, требующих особой организации. Третий блок — работники, обладающие знаниями в области банковского дела, управления им, специализирующиеся на этом обособившемся виде деятельности. Банкир — древняя профессия. Банки возникли задолго до новой эры; первые банковские дома работали ...

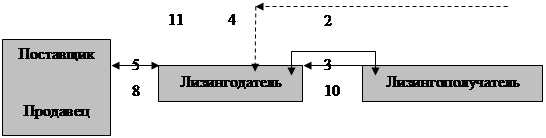

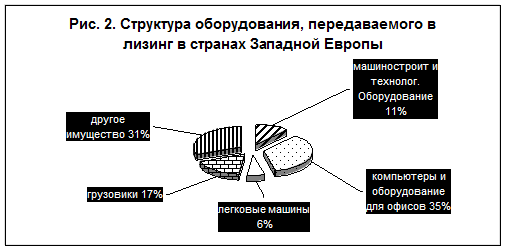

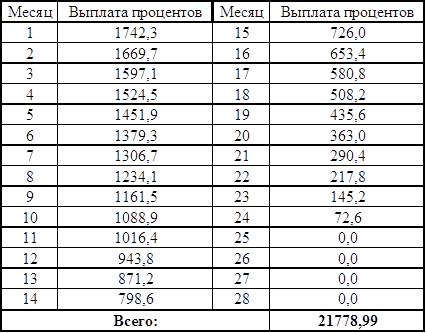

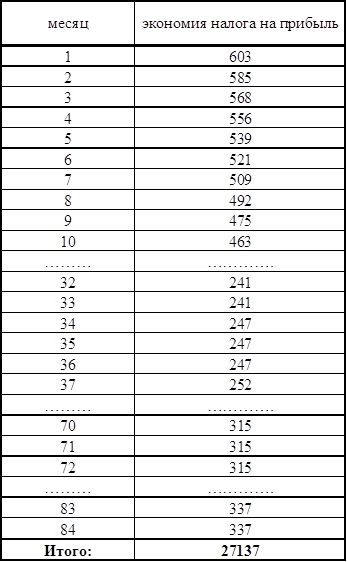

... : предприятие прибыльно, для повышения прибыльности необходимо изыскивать средства для расширения лизинговой деятельности. 3. Сравнительная оценка использования финансового лизинга и банковского кредита на примере деятельности ООО «АФТ-ЛИЗИНГ» Для потенциального лизингополучателя основной проблемой является выбор между различными вариантами формирования пассивов, для финансирования приобретаемых ...

0 комментариев