В настоящее время игорный бизнес активно развивается. На улицах Российских городов все чаще стали появляться игорные заведения, в которых каждому желающему предоставляется возможность выиграть.

Однако организации, выплатившие выигрыш и физические лица, получившие выигрыш далеко не всегда знают о своих обязанностях в случае выплаты и, соответственно, получения выигрыша. В данном разделе рассмотрим следующие вопросы:

Каков порядок исчисления и уплаты НДФЛ по выигрышам выплачиваемым участникам азартных игр, основанных на риске.

Обязана ли организация игорного бизнеса (в том числе казино) или организация, которая проводит конкурс в целях рекламы товаров (работ, услуг) подавать сведения в налоговую инспекцию о выплачиваемых выигрышах?

Какие возникают обязанности у физического лица в случае получения выигрыша от участия в азартных играх.

Налоговая база и налоговая ставка

Согласно пункту 1 статьи 210 главы 23 Налогового кодекса Российской Федерации (далее НК РФ) при определении налоговой базы налога на доходы физических лиц учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Налоговая база на основании пункта 2 статьи 210 НК РФ определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Согласно, пункту 3 статьи 210 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка, установленная в размере 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218 - 221 НК РФ, с учетом особенностей, установленных 23 главой НК РФ.

Для доходов, в отношении которых предусмотрены иные налоговые ставки, налоговая база в соответствии с пунктом 4 статьи 210 НК РФ определяется как денежное выражение таких доходов, подлежащих налогообложению. При этом налоговые вычеты, предусмотренные статьями 218 - 221 НК РФ, не применяются.

В соответствии с пунктом 1 статьи 224 НК РФ налоговая ставка устанавливается в размере 13%, если иное не предусмотрено статьей 224 НК РФ.

Согласно пункту 2 статьи 224 НК РФ налоговая ставка устанавливается в размере 35% в отношении стоимости любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, в части превышения размеров, указанных в пункте 28 статьи 217 НК РФ.

Напомним, что согласно данному пункту не подлежит налогообложению (освобождается от налогообложения) сумма, не превышающая 2 000 рублей за налоговый период, в частности:

стоимость любых выигрышей и призов, получаемых в проводимых конкурсах, играх и мероприятиях с целью рекламы товаров (работ, услуг);

стоимость призов в денежной и натуральной формах, полученных налогоплательщиками на конкурсах и соревнованиях, проводимых в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления.

Таким образом, если физическое лицо получает выигрыш от участия:

в конкурсах, играх и других мероприятиях которые проводились в целях рекламы товаров, работ, услуг, тогда сумма выигрыша в лотерею (кроме выигрышей, не превышающих 2000 рублей облагается налогом на доходы физических лиц по ставке 35%;

в конкурсах и соревнованиях, которые проводились в соответствии с решениями Правительства Российской Федерации, законодательных (представительных) органов государственной власти или представительных органов местного самоуправления, тогда сумма выигрыша в лотерею (кроме выигрышей, не превышающих 2000 рублей) облагается налогом на доходы физических лиц по ставке 13%;

в азартных играх, основанных на риске, которые не связаны с рекламой товаров, работ, услуг, тогда сумма выигрыша в лотерею облагается налогом на доходы физических лиц по ставке 13%.

При получении выигрыша от участия в азартных играх у физических лиц нередко возникает вопрос: можно ли считать выигрышем превышение дохода над расходом, где расходом является стоимость платы за участие в игре?

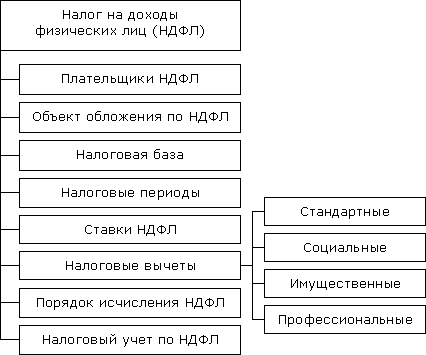

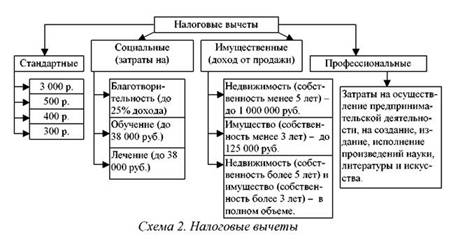

Для ответа на данный вопрос обратимся еще раз к статье 210 "Налоговая база". Согласно пункту 3 статьи 210 НК РФ для доходов, в отношении которых предусмотрена налоговая ставка в размере 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218 "Стандартные налоговые вычеты", 219 "Социальные налоговые вычеты", 220 "Имущественные налоговые вычеты", 221 "Профессиональные налоговые вычеты", с учетом особенностей, установленных 23 главой НК РФ.

В связи с тем, что стоимость купленного билета для участия в азартных играх не является налоговым вычетом, так как такой вид расхода не включен ни в одну из вышеуказанных статей, сумма выигрыша, полученная от участия в лотерее, тотализаторе (взаимное пари) или других основанных на риске играх, подлежит налогообложению в полном объеме без уменьшения на стоимость купленного билета.

Обязанности налогового агента при выплате выигрыша физическому лицу

Особенности исчисления налога налоговыми агентами, порядок и сроки уплаты налога налоговыми агентами, определены статьей 226 НК РФ.

Согласно пункту 2 статьи 226 НК РФ, исчисление и уплата налога на доходы физических лиц производятся в отношении всех доходов налогоплательщика, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со статьями 214.1, 227 и 228 НК РФ с зачетом ранее удержанных сумм налога.

В соответствии с пунктом 2 статьи 228 НК РФ физические лица, получающие выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов), самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет.

Таким образом, организация, проводящая тотализаторы и другие основанные на риске игры и выплачивающая физическому лицу - участнику выигрыш, не обязана исчислять и удерживать НДФЛ с таких доходов физических лиц.

Однако согласно пунктам 1 и 2 статьи 230 НК РФ, за налоговыми агентами сохраняется обязанность вести учет доходов, которые получают от них физические лица в налоговом периоде, персонально по каждому налогоплательщику, а также представлять в налоговый орган по месту своего учета сведения о доходах физических лиц этого налогового периода по форме, установленной МНС Российской Федерации, не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Таким образом, если налоговый агент выплачивает выигрыш в результате проведения азартных игр, основанных на риске, которые не связаны с рекламой товаров, работ, услуг, налоговый агент не обязан удерживать сумму НДФЛ, однако он обязан подать информацию на физических лиц, получивших выигрыш.

Однако вышеуказанные требования НК РФ в некоторых случаях практически невозможно выполнить в реальной жизни. Например, если организация имеет зал игровых автоматов, налоговый агент не может подать сведения на получивших выигрыш физических лиц, так как такой вид проведения азартных игр не предполагает получения паспортных данных.

Тем не менее, мнение налоговых органов остается неизменным, а именно, в случае выплаты выигрыша физическому лицу налоговый агент должен подать сведения в налоговую инспекцию. Это подтверждается и в Письме МНС Российской Федерации от 2 июля 2004 года №22-1-15/1134 "О налоге на игорный бизнес". В данном письме, в частности, сказано, поскольку для организаторов лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов) статьей 230 НК РФ не сделано каких-либо исключений, обязанность ведения учета выплачиваемых ими физическим лицам доходов и представление сведений о доходах осталось за налоговыми агентами - организаторами игорного бизнеса, являющимися источниками выплаты дохода.

Организаторы лотерей и других основанных на риске игр (в том числе с использованием игровых автоматов) должны соблюдать Порядок ведения кассовых операций в Российской Федерации, утвержденный Решением Совета директоров ЦБ Российской Федерации от 22 сентября 1993 года №40. Пунктом 15 Порядка установлено, что при выдаче денег отдельному лицу кассир должен требовать предъявления документа, удостоверяющего личность получателя. Если выдача денег совершается по расходному кассовому ордеру, то кассир должен занести в него данные документа, а именно наименование и номер документа, кем и когда он выдан. Если выдача осуществляется по иному документу, составленному на выдачу денег нескольким лицам, получатели также предъявляют документы, удостоверяющие личность и расписываются в соответствующей графе документа. При осуществлении выплат физическим лицам организаторы лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов) обязаны оформлять расходные документы с указанием паспортных данных физических лиц и обязаны в общеустановленном порядке вести первичные документы, регистры бухгалтерского учета и отчетности хозяйственных операций, денежных средств и так далее. Таким образом, согласно статьям 24 НК РФ и 230 НК РФ, в обязанности налоговых агентов входит ведение учета выплаченных доходов физическим лицам и представление сведений о выплаченных доходах в налоговый орган.

Данная позиция налоговых органов подтверждается и Письмом Минфина Российской Федерации от 22 октября 2002 года №04-04-06/225.

Однако по данному вопросу существует арбитражная практика в пользу налогоплательщиков. Постановлением Федерального арбитражного суда Северо-Западного округа от 30 апреля 2002 года №А26-6710/01-02-11/276 требование налоговой инспекции о привлечении к ответственности организации, занимающейся игорным бизнесом, за не предоставление сведений по форме №1 НДФЛ на физических лиц, получивших выигрыш, признано незаконным.

Обязанности физического лица при получении выигрыша

Как указывалось выше, в соответствии с пунктом 2 статьи 228 НК РФ, налогоплательщики, указанные в пункте 1 статьи 228, в частности физические лица, получающие выигрыши, выплачиваемые организаторами лотерей, тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов), самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет, в порядке, установленном статьей 225 НК РФ исходя из сумм таких выигрышей.

Общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисляется налогоплательщиком с учетом сумм налога, удержанных налоговыми агентами при выплате налогоплательщику дохода. При этом убытки прошлых лет, понесенные физическим лицом, не уменьшают налоговую базу.

Кроме того, согласно пункту 3 статьи 228 НК РФ, такие физические лица обязаны представить в налоговый орган по месту своего учета соответствующую налоговую декларацию. Налоговая декларация в соответствии с пунктом 1 статьи 229 НК РФ, представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом. Однако необходимо учитывать требования пункта 3 данной статьи, а именно, в случае прекращения выплат, указанных в статье 228 НК РФ, до конца налогового периода налогоплательщики обязаны в пятидневный срок со дня прекращения таких выплат представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде. В связи с тем, что участие в азартных играх для физического лица не носит, как правило, систематического характера, можно сделать вывод, что физическое лицо обязано в пятидневный срок представлять в налоговые органы декларации о доходах в случае получения выигрыша от участия в игре.

Однако, в соответствии с пунктом 4 статьи 228 НК РФ, общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисленная исходя из налоговой декларации с учетом положений статьи 228 НК РФ, уплачивается по месту жительства налогоплательщика в срок не позднее 15 июля года, следующего за истекшим налоговым периодом.

Итак, если физическое лицо получило выигрыш от участия в азартной игре, основанной на риске, оно обязано самостоятельно исчислить сумму налога, которая подлежит уплате в бюджет и представить налоговую декларацию в налоговый орган по месту жительства до 30 апреля года, следующего за истекшим налоговым периодом (пункт 1 статьи 229 НК РФ) или в пятидневный срок со дня получения дохода, если участие в играх основанных на риске не носит для физического лица систематического характера (пункт 3 статьи 229 НК РФ).

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://klerk.ru/

Похожие работы

... нормы и составляет минимум полгода. Кроме этого, сторонники данной реформы НДФЛ надеются, что получение социальной поддержки населением из того же бюджета, в который поступает налог на доходы физических лиц, проживающих в данном регионе, повысит мотивацию налогоплательщиков и их ответственность за благосостояние региона. Тем не менее у данного предложения больше недостатков, чем преимуществ. ...

... . В рамках данной курсовой работы анализируется деятельность государственного учреждения культуры "Чувашский национальный музей" как налогового агента по уплате НДФЛ. В соответствии с бюджетным кодексом под бюджетным учреждением понимается[1] : 1. Организация, созданная органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации, органами ...

... позднее 30 календарных дней с даты вручения налоговым органом налогового уведомления об уплате налога, второй - не позднее 30 календарных дней после первого срока уплаты. 2. Налоговые вычеты по НДФЛ По налогу на доходы физических лиц в качестве налоговых льгот предусмотрены налоговые вычеты, предоставляемые налогоплательщикам при расчете налоговой базы и уменьшающие налогооблагаемый доход. ...

... налоговой ставки в размере 13% для большей части доходов физических лиц; · значительное расширение применяемых налоговых льгот и вычетов; · внесение изменений в определение налогооблагаемой базы. 2. ПОРЯДОК УПЛАТЫ НАЛОГА НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ 2.1. Плательщики налога По мнению А.В. Брызгалина, «Налогоплательщики – это субъекты налоговых отношений, на которых законом возложена ...

0 комментариев