Навигация

2.2 Расчеты по аккредитиву

Расчеты, по аккредитиву получили относительно широкое распространение, хотя удельный вес таких расчетов уступает расчетам платежными поручениями.

При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива и в соответствии с его указанием (банк-эмитент), обязуется произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель либо дать полномочия другому банку (исполняющему банку) произвести платежи получателю средств или оплатить, акцептовать или учесть переводной вексель.

Здесь, как и при расчетах платежными поручениями, банк действует по поручению клиента, однако поручение по аккредитиву — более емкое по содержанию и сложное по исполнению.

Банки вправе открывать следующие виды аккредитивов: покрытые (депонированные), непокрытые (гарантированные), отзывные и безотзывные.

Покрытыми (депонированными) считаются аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение банка поставщика (исполняющий банк) на отдельный банковский счет («аккредитивы») на весь срок действия обязательства банка-эмитента.

Непокрытые (гарантированные) аккредитивы могут открываться в исполняющем банке путем предоставления ему права списывать всю сумму аккредитива с ведущегося у него счета банка-эмитента. Условием открытия аккредитивов служат установление между банками корреспондентских отношений и наличие ходатайства предприятия о выставлении аккредитива. Исполняющий банк при этом вправе снять всю сумму аккредитива с корреспондентского счета банка-эмитента.

Отзывной аккредитив может быть изменен или отменен банком-эмитентом без предварительного уведомления получателя средств. При этом отзыв аккредитива не создает каких-либо обязательств банка-эмитента перед получателем средств.

Исполняющий банк обязан осуществить платеж или иные операции по отзывному аккредитиву, если к моменту их совершения им не получено уведомление об изменении условий или отмена аккредитива.

Безотзывным признается аккредитив, который не может быть отменен без согласия получателя средств. Аккредитив является отзывным, если в его тексте прямо не установлено иное.

При расчетах с помощью безотзывного аккредитива по просьбе банка-эмитента исполняющий банк, участвующий в проведении аккредитивной операции, может подтвердить безотзывный аккредитив (подтвержденный аккредитив).

Юридически точное подтверждение означает принятие исполняющим банком дополнительного к обязательству банка-эмитента обязательства произвести платеж в соответствии с условиями аккредитива.

Следует иметь в виду, что безотзывный аккредитив, подтвержденный исполняющим банком, не может быть изменен или отменен без согласия исполняющего банка (п. 2 ст. 869 ГК РФ).

Исполнение аккредитива относится к завершающей стадии расчетов при помощи этой формы расчетов.

Прежде всего для начала исполнения аккредитива получатель средств представляет в исполняющий банк документы, подтверждающие выполнение всех условий аккредитива.

Нарушение хотя бы одного из этих условий обязывает банк отказать в исполнении аккредитива.

Далее, если исполняющий банк произвел платеж или осуществил иную операцию в соответствии с условиями аккредитива, банк-эмитент обязан возместить ему понесенные расходы. Обязанность возмещения указанных расходов, а также всех иных расходов банка-эмитента, связанных с исполнением аккредитива, возлагается на плательщика.

В целях защиты прав лиц, участвующих в расчетах по аккредитиву, закон (ст. 871 ГК РФ), в частности, содержит правила для отказа в принятии документов. Так, при отказе исполняющим банком в принятии документов, которые по внешним признакам не соответствуют условиям аккредитива, он обязан незамедлительно проинформировать об этом получателя средств и банк-эмитент с указанием причин отказа.

Получив принятые исполняющим банком документы, банк-эмитент может признать их по внешним признакам не соответствующими условиям аккредитива. В таком случае он вправе отказаться от их принятия и потребовать от исполняющего банка сумму, уплаченную получателю средств с нарушением условий аккредитива. Если же такая ситуация сложится с непокрытым аккредитивом, он может отказаться от возмещения выплаченных сумм (п. 2 ст. 871 ГК РФ).

ГК РФ устанавливает правила ответственности банка за нарушение условий аккредитива (ст. 872 ГК РФ). В них речь идет не о размере ответственности, а о лицах, ответственных за такие нарушения. Что касается размера ответственности, то он определяется гл. 25 ГК РФ.

Так, ответственность за нарушение условий аккредитива перед плательщиком возлагается на банк-эмитент. Перед банком-эмитентом ответственность несет исполняющий банк, за исключением отдельных случаев, установленных законом.

В двух других случаях ответственность также может быть возложена на исполняющий банк. Во-первых, это может иметь место при необоснованном отказе исполняющего банка в выплате денежных средств по покрытому или подтвержденному аккредитиву и, во-вторых, в случае неправильной выплаты исполняющим банком денежных средств по покрытому или подтвержденному аккредитиву вследствие нарушения условий аккредитива.

В ст. 873 ГК РФ закреплены различные основания закрытия аккредитива. Их перечень можно считать исчерпывающим. На первом месте в этом перечне обозначено истечение срока аккредитива. Далее, аккредитив может быть закрыт по заявлению получателя средств об отказе от использования аккредитива до истечения срока его действия, если возможность такого отказа предусмотрена условиями аккредитива. И, наконец, одним из оснований закрытия аккредитива является требование плательщика о полном или частичном отзыве аккредитива, если такой отзыв возможен по условиям аккредитива.

На исполняющий банк возложена обязанность поставить в известность банк-эмитент о закрытии аккредитива.

Одновременно с закрытием аккредитива неиспользованная сумма покрытого аккредитива подлежит возврату банку-эмитенту незамедлительно, т. е. в самый кратчайший срок. В свою очередь банк-эмитент обязан зачислить возвращенные средства на счет плательщика, с которого они были депонированы.

Похожие работы

... , на возвратной основе предпринимательской и иной деятельности, но расчетные операции осуществляют только с организациями, входящими в круг их деятельности. В Российской Федерации в соответствии с Конституцией денежной единицей является рубль. Введение и эмиссия других денег не допускаются. Наличные и безналичные расчеты между гражданами и юридическими лицами, а также юридическими лицами между ...

... . Безналичные расчеты совершаются путем перевода банками средств со счетов клиентов, на основе платежных документов оформленных по единым правилам. Эта форма расчетов формирует безналичную часть денежного оборота предприятий. Предприятию могут открываться следующие виды счетов: - расчетные счета открываются для хранения и осуществления текущих платежей и зачисления средств предприятию. По этому ...

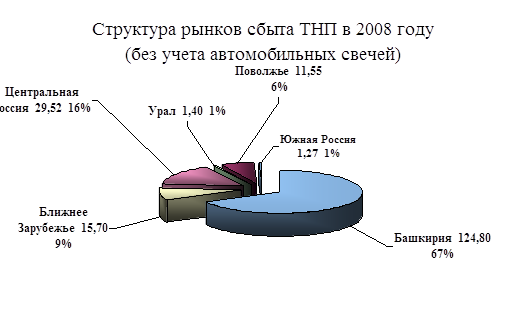

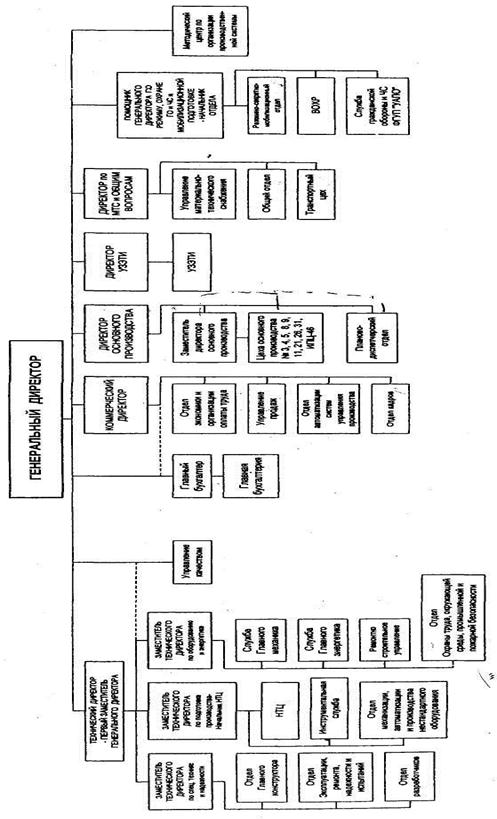

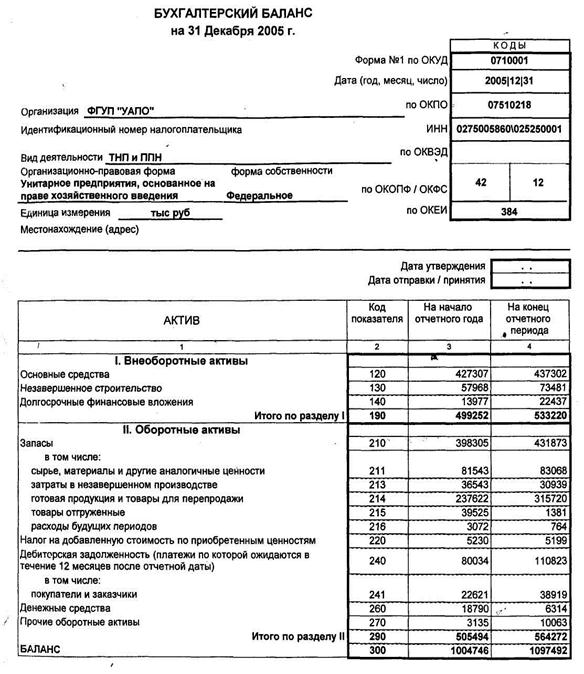

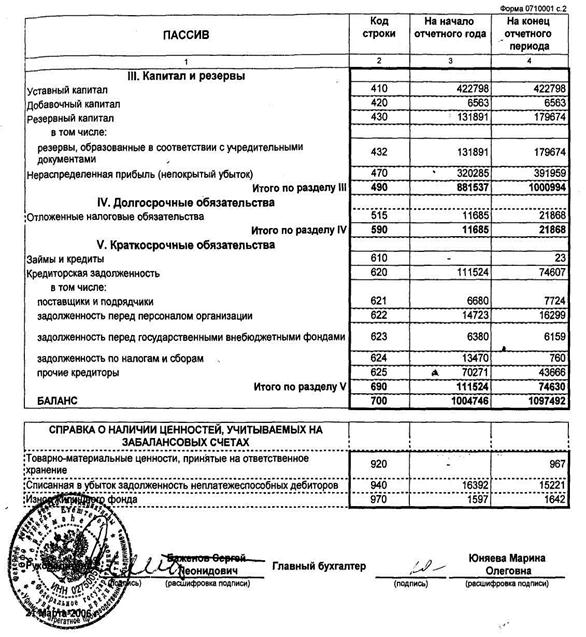

... 3660290 16943809 52359305 3. СОВЕРШЕНСТВОВАНИЕ КОММЕРЧЕСКОЙ ДЕЯТЕЛЬНОСТИ ФГУП «УАПО» Проведенный анализ и выявление негативных явлений на предприятии, позволяет предложить мероприятия по совершенствованию коммерческой деятельности ФГУП «УАПО» по двум направлениям: · Повышение эффективности снабженческой деятельности. · Повышение эффективности сбытовой ...

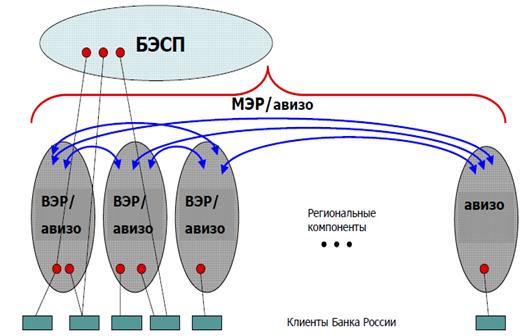

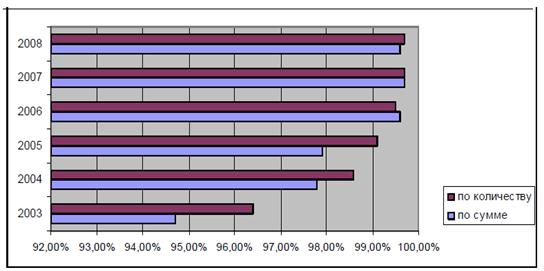

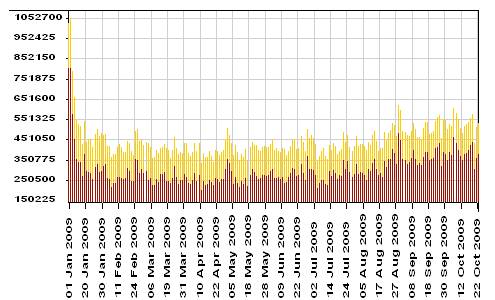

... плательщиков против списания денежных средств с их счетов в бесспорном и безакцептном порядке [7], [11]. 2.5 Проблемные вопросы организации безналичного денежного оборота и осуществления денежных расчётов Важной особенностью современной системы безналичных расчетов является автоматизация процессов прохождения документов на разных стадиях обработки. Почти полностью исключена ручная работа ...

0 комментариев