Навигация

Б1 1 понятие инв. Инв. новый для нашей экономики термин. В отечеств. Экономике инв. Употреблялись как синоним капитал. вложений, под, которыми понимались все затраты материальных, трудовых и денежных ресурсов направленных на воспроизводство основных фондов. Использовалось следующее понятие капитал. Вложений – это финансовые средства которые затрачиваются на строительство новых, реконструкцию расширение и техническое перевооружение действующего предприятия(это производственнное капитал. вложение)На жилищное коммунальное и культурное строительство( непроизводственное капитал. вложение).Инвестиции- это денежные средства, целевые банковские вклады, акции, и др. ценные бумаги, технологии, машины и оборудование лицензии, товар. знаки, кредиты, любое др. имущество или имуществ. права, интеллектуал. ценности, вкладываемые в объекты предпринимат. деятельности или др. виды деятельности в целях получения прибыли .Наиболее общим и распространенным в рыночной экономике считается понимание средств в любой форме для получения дохода или какого- либо др. эффекта. В повседневном языке слово инв. Не всегда имеет то же значение какое ему придается в экономич. дискуссиях , где чистым инвестирование или капиталообразованием наз-ся то , что представляет собой чистый прирост реального капитала общества (здания, оборудование и т. д.). В повседневной жизни обыватель говорит об инвестировании, когда он покупает участок земли, находившийся в обращении, ценные бумаги или др. ценную собственность. Приведенные определения показывают различия в понимании сущности инв. в плановой и рыночной системах. Определение, данное в плановой эк-ке сужает область инвестирования и касается только вложений в увеличении и совершенствовании основных фондов. В наст. дремя в эк-ке нашей страны применяется оба термина как инв. так и капитал. вложения В рыночной экономике по своей сущности инв. включают в себя 2 стороны инвест деятельности: затраты ресурсов и результаты. Инв. осуществляются с целью получения результата и явл-ся бесполезными, если они не принесли ожидаемого результата. К общим характерным чертам инв. относятся реальные инв. как правило носят долгосрочный характер( краткосрочные инв. осущ-ся в финансовой сфере с быстро ликвидными ценными бумагами) инвест. Деятельность и принимаемые инвест. Решения оказывают комплексное воздействие на все стороны предпринимательской деятельности и соц.-экономич. Ситуацию в регионе, поэтому нужна техническая информация и организац. обоснованность принимаемых инвестиц решений.

2Общая схема оценки эффективности. Перед проведением оценки эффективности экспериментно определяется общественная значимость проекта, т. е. Крупномасштабные, народно-хозяйственные и глобальные проекты. Оценка проводится в 2 этапа:1 этап: Рассчитываются показаиели эффективности проекта в целом. Цель этого этапа- агрегированная экон-ая оценка проектных решений и создание необходимых условий для поиска инвесторов. Для локальных проектов оцениваются только коммерческая эффективность и если она оказалась приемлемой рекомендуется переходить ко 2 этапу оценки. Для общественно-значимых проектов оценивается в первую очередь их общественная эффективность. При неудовлетворительной общественной эффективности такие пректы не рекомендуются к реализации и не могут претендовать на государственную поддержку. Если же их обющественная эфективность оказывается достаточной оценивается их коммерческая эффективность.2 этап Осуществляется после выработки схемы финансирования. На этом этапе уточняется состав участников и определяется финансовая реализуемость и эффективность участия в проекте каждого из них (региональная и отраслевая эффективность, эффект-сть участия в проекте отдельных предприятий и акционеров и др.) Для локальных проектов на этом этапе определяется эффективность участия в проекте отдельных предприятий-участников, эффективность инвестирования в акции таких предприятий и эффективность участия бюджета в реализации проекта. При необходимости на этом этапе может быть оценена также отраслевая эффективность проекта.

Б2 1. определение понятия инв.в соответствии с терией Кейнса и охарактеризовать основные моменты механизма инвест. Процесса в Кейнсианской теории. С макро экономич. Позиций( основоположник Кейнс) проблема инвестирования рассматривается с позиции государственной инвестиционной политики т. е. Политики доходов и занятости. В теории кейнса инвестиции определялись как часть дохода которая не была использована на потребление в текущем периоде инвестиции выступают здесь в качестве оборотной стороны сбережений. Кейнс своей макроэконом. Теорией исследовал механизм инвестиционного процесса обращая особое внимание на взаимосвязь между инвестициями и сбережениями. Основные моменты инвест. Процесса заключаются в следующем: В развитой экономич. Системе происходит отделение функции сбережения и инвестирования. Определенная часть сбережений может инвестироваться. Это основная часть мелких и средних предприятий, фермерских и др. хозяйств.. Др. часть сберегается субъектами экономических отношений для будущих расходов (потребительские или инвестиционные). Движения от размеров сбережения и инвестиц решения принимаются субъектами с учетом различных предпосылок сбережений, осуществляемые домашним хозяйством регулируются потребительским предпочтением. Инвест. решения принимаются предпринимателями и подвержены влиянию их субъективных оценок спроса на производимые товары и имеют нестабильный характер. Ожидаемым величинам инвестиций и сбережений предаётся большое значение. Фактические объёмы сбережения и инвестиций всегда одна и та же величина , а ожидаемые значения этих величин могут различаться. Их следует рассматривать как 2 вида предположений относительно будущего с точки зрения производителей и потребителей благ совпадение которых может возникнуть случайно. При расхождении этих величин возникает 2 ситуации: - если планируемые сбережения больше, то равенство фактических значений этих величин восстанавливается насильственно Путём вынужденных инв. в запасы нереализованных благ. Происходит кризис перепроизводства. В этих условиях госуд. Регулирование расширивает эфектив. Спрос собствен. Расходами.; - у нас долгое время производство инвестировало больше, чем сберегало. В этом случае насильственное выравнивание фактических инв и сбережений приводило к возникновению у потребителей вынужденных сбережений неподкрепленных товарной массой что послужило источником инфляции. Согласно классической теории механизмом уравновешивающим эти величины явл-ся норма % которая автоматически устанавливается на уровне когда инв и сбережения равны Кейнсианская трактовка механизма инвестиц процесса с помощью управления величиной ставки% бюджетной и налоговой политики гос-ва явл-ся средство предотвращения кризисных ситуаций и приведения в соответствие планов и ожиданий потребителей и производителей собственных благ.

2Основные принципы оценки эффективности инвест. Проекта. В основу оценок эффект-сти и п положены след основные принципы применяемые к любым типам проектов независимо от их технических технологических финансовых отраслевых или регионал особенностей: а) рассмотрение проекта на протяжении его жизненного цикла(расчетного периода) от проведения прединвестиц исследований до прекращения проекта; б) моделирование денежных потоков включающих все связанные с осуществлением проекта денеж поступлений и расходов за расчетный период с учетом возможности использования разных валют; в) сопоставимость условий сравнения разных проектов; Г)Принцип положительности и максимизации эффекта. Для того чтобы и п с точки зрения инвестора был признан эф-ым нужно чтобы эффект от реализации данного проекта был положит-ым при сравнении альтернативных и п ; д) учет фактора времени. При оценке эф-сти проекта должны учитываться различные аспектыфактора времени в т ч динамичности(изменения во времени), параметров проекта и его эконом окружения4 разрывы во времени (шаги) между производством продукции ил поступлением рес-ов и их оплатой; е) учет только предстоящих затрат и поступлений. При расчетахпок-лей эф-сти должны учитываться только предстоящие в ходе осуществления проекта затраты и поступления включая затраты связанные с привлечением ранее связанных производств фондов, а также предстоящие потери непосредственно вызванные осуществлением проекта; ж)Сравнение с проектом и без проекта. Оценка эф-сти и п должна производиться сопоставлением ситуации не до «проекта»и после «проекта» а без «проекта» и с»проектом»; з) учет всех наиболее существенных последствий проекта. При определении эф-сти и п должны учитываться все последствия его реализации как экономические так и внеэкономические. В тех случаях когда их влияние на эф-сть допускают количественную оценку её следует произвести, вдр случаях учет этого влияния должен осуществлятся экспертно; и) учет наличия разных участников проекта, несовпадение их интересов и различных оценок стоимости капитала выражающих в индивидульных значениях нормы дисконта; к) Многоэтапность оценки. На разных стадиях разработки и осуществления проекта его эф-сть определяется заново с различной глубиной проработки; Л) учет влияния на эф-сть и п потребности в оборотном капитале, необходимым для функционирования создаваемых в ходе реализации проекта производственных фондов; М)Учет влияния инфляции (учет изменения цен на различные виды продукци и ресурсов в период реализации проектов) и возможности использования при реализации проекта нескольких валют; н) Учет(в количественной форме) влияниянеопределенности и риска сопровождающихреализацию проекта.

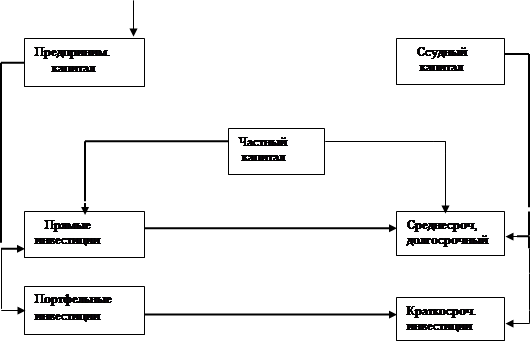

Б3. 1. Привести перечень рынков и групп на которые взаимодействие инвестиц. Процессы. Система рыночных отношений центром которой явл-ся механизм инвестиц процесса определенным образом структурирована. Среди многообразия экономических отношений можно выделить структуры действия которые агрегируются в отдельные, взаимосвязные сектры (рынки). На этих рынках вступают в экономич отношения различные субъекты которые также образуют группы, отличающиеся одинаковым поведением на отдельных рынках. Выделяют 4 рынка и 4 группы:1)Товарный рынок, на котором обогачиваются все произведенные в народном хозяйстве товары и услуги. 2) Рынок труда, охватывающий производственный фактор труда. 3) Денежный рынок , который включает вопросы спроса и предложения денежных средств . 4) Финансовый рынок, на котором обращаются ценные бумаги. Группы:1) Домашнее хозяйство 2) предприниматели 3) Государство 4) заграница

2 Особенности оценки эффективности на разных стадиях разработки и осуществления инв проекта. Оценка эффективности и п должна осуществляться на стадиях: 1) Разработки инв предложения и декларации о намерении ( экспресс оценка инвестиц предложения) 2) разработка обоснований инвестиций 3) Разработка проекта 4)Осуществление инв проекта ( экономический мониторинг). Принципы оценки эффективности и п одинаковы на всех стадиях. Оценка может различаться по видам рассматриваемой эффективности, а также по набору исходных данных и степени подробности их описания. На стадии разработки инвестиц предложения можно ограничиться оценкой эффективности в целом. Схема финансирования проекта может быть намечена в самых общих чертах (в том числе по аналогии на основании экспертных оценок). При разработке обоснований инвестиций и проекта должны оцениваться все приведенные выше виды эффективности. При этом: - на стадии разработки обоснования инвестиции схема финансирования может быть ориентировочной. На стадии разработки проекта должны использоваться реальные исходные данные, в том числе и по схеме финансирования.

Б4 1. Охарактеризовать акселярационную теорию инвестиций и теорию максимизации прибыли За всю историю развития современной экономической мысли теория инвестиций претерпевала различные модификации. Проводилось множество эмперических исследований с целью доказательства или опровержения той или иной инвестиц теории. Все эти гипотезы стремились дать ответ на след вопросы: в какой мере и при каких условиях инв способствуют экономическому росту и какими факторами определяются коньюктурные колебания инвестиции. К основным гипотезам относятся:1) Акселярационная теория инвестиции. 2) Теории основанные на мотивах прибыли 3) Гипотеза определяющая теории ликвидности при принятии инвестиц решений 4) Теория рассматривающая взаимосвязь размеров инвестиции и величины нормы процента (% это план заемщика кредитору за пользование ссудными деньгами) 5) Неоклассическая теория инвестиций. Целью производства в рамках акселярационной теории служит рост объёма производства. Между тем рост выпуска продукции рассматривается пред- ем лишь как средство получения прибыли. Само по себе увеличение производства не реально в рыночной экономике если оно не влечет за собой каких либо преимуществ для инвесторов. Следовательно такая трактовка инвестиц процесса дает одностороннюю зависимость между рассматриваемыми величинами и поэтому не способно дать охватывающую характеристику инвестиц процессу. С точки зрения теории максимизации прибыли инвестиции в частном секторе реализуются только тогда, когда на ряду с ожиданиями повышения сбыта оправдываются ожидания достаточной величины прибыли. Таким образом прибыль рассматривается как исходный пункт для принятии инв решений это означает что вместе с планированием размера сбыта продукции предприниматель должен учитывать цены и производственные издержки.

2. Ден. Поток ИП.

Эффект-ть ИП оценивается в течение расчетного периода, охватывающего временной интервал от начала проекта до его прекращения.

Начало расчет. периода рекомендуется определять в задании на расчет эффект-ти инвест. проекта, #, как дату начала вложений средств в проектно-взыскательские работы.

Прекращение реализации прокта м/б следствием:

1. исчерпания сырьевых запасов и др. ресурсов;

2. прекращения производства в связи с изменеием требований ( норм, стандартов) к производимой прод-ии, технологии производства или условий труда на этом производстве;

3. прекращение потребности рынка в прод-ии в связи с ее моральным устарением или потерей конкурентоспособности;

4. износа осн. части произв-венных фонднов;

5. др. причин установленных в заданиии на разраб-кыу проекта.

При необходимости, в конце расчетного периода предлагается ликвидация сооруж. объектов.

При делении расчет. периода на шаги ( лаги), следует учитывать:

1. цель проекта;

2. продолж-ность различных фаз жизненного цикла проекта. В частности целесообразно , чтобы моменты завершения строит-ва объектов, моменты освоения вводимых производственных мощностей, моменты начала пр-ва основного вида прод-ии, моменты замены основных ср-в совпадали с концами соотв-ющих шагов, что позволит проверить фин. реализуемость проекта на отдельных этапах его реализации;

3. неравномерность ден. постулений и затрат, в т.ч. сезонность произв-ва;

4. периодичность финансир-я проекта. Итог расчета рекомендуется выбрать таким, чтобы получение и возврат кредита и %-е платежи приходились на его начало или конец;

5. оценка степени неопред-ти и риска;

6. условия финансирования (соотн-е собственных и заемных ср-в, величину и переодичность выплат % за кредит и лизинг);

7. изм-е цен в течение шага вследствие инфляции и др. причин.

Шаги расчета опр-ются их номерами. Время в расчет. периоде измеряется в годах или долях года и отчит-ся от момента , принимаемого за базовый.

Проект, как и любая фин. операция, т.е. операция, связанная с получением доходов и осуществлением расходов, порождает ден. потоки.

На каждом шаге значение ден. потока хар-зуется:

1. притоком, равном размерам ден. поступлений (или рез-тов в стоимостном выражении) на этом итоге.

2. оттоком равным платежам на этом шаге

3. эффектам, равным разности м/у притоком и оттоком.

Ден. поток обычно состот из частичных потоков от отдельных видов деят-и:

1. Ден. потока от инвест. деят-и

2. Ден. потока от операционной деят-и

3. Ден. потока от финанс. Деят-и

1. Для ден. потока от инвест. деят-и, к оттокам относят:

- кап. вложения;

- на пусконаладочные работы;

- ликвидационные затраты в конце проекта;

- затраты на увеличение оборот. кап-ла и ср-ва вложенные в дополнительные фонды.

К притокам относят:

- продажа активов ( возможно условно) в течение и по окончании проекта;

- поступл-я за счет уменьшения обортного кап-ла;

2. Для ден потока от операц-ой деят-и, к притокам относят:

- выручка от реализации а так же прочие и внереализационные доходы, в т.ч. поступл-я от ср-в, вложенных в доп. Фонды.

К оттокам отнтсят:

- произв-ые издержки;

- налоги.

3. К финансовой деят-и относятся:

- операции со ср-вами, внешними по отн-ю к инвест. проекту, т.е. поступающие не за счет осущ-я проекта. Они состоят из собст. ( акционерного) капитала фирмы и привлеченных ср-в.

Для ден. потока от финансовой деят-и, к притокам относят:

- вложения собств-го (акционерного) кап-ла и привлеченных ср-в, субсидий и дотаций, заемных ср-в, в т.ч. за счет выпуска предпр-ем собств. долговых ценных бумаг.

К оттокам относят:

- затраты на возврат и обслуживание займов и выпущенных предпр-ем долговых ценных бумаг, а так же при необходимости на выплату дивидендов по акциям предпр-я.

Ден. потоки от фин. деят-и учитываются, как правило, только на этапе оценки эффективности участия в проекте, соотв-щая информаци разрабатывается и приводится в проектных материалах в соотв-ии с разработкой схемы финансир-я проекта.

Ден. потоки могут выражаться в текущих, прогнозных или дефлированных ценах в зависимости от того, в каких ценах выражается на каждом шаге их притоки и оттоки.

Текущие цены - цены заложнные в проект без учета инфляции.

Прогнозные цены – цены, ожидаемые с учетом инфляции на будущих шагах расчета.

Дефлированные цены - цены, приведенные к уровню цен фиксированного момента времени, путем деления на общий базисный индекс инфляции.

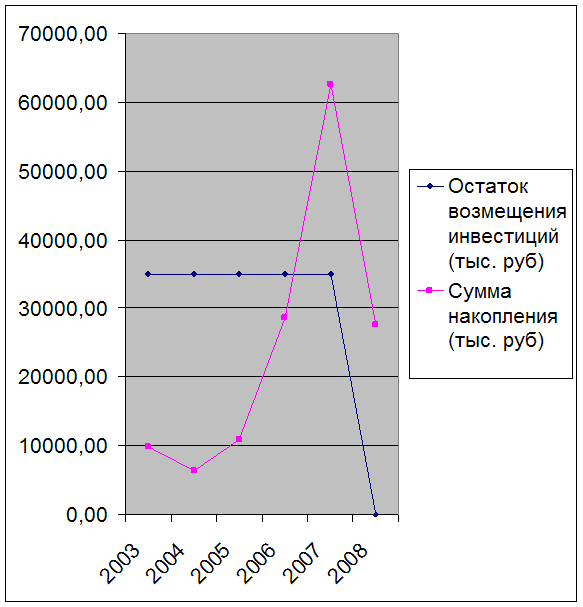

Ден. потоки могут выражаться в разл. Ваютах, рекомендуется учитывать ден.потоки в тех валютах , в к-рых они реализуются. На яду с ден. потоком при оценке ИП исп-ется так же накопл. ден.поток. Это поток, хар-ка кро-го: накопленный приток, накопленный отток накопл. эф-кт. И определеяется на каждом шаге рассматриваемого периода (кумулятивный).

Б5. 1. Охар-ть гипотезу ликвидности и неоклссическую теорию ликвидности.

Гипотеза ликвидности. В рамках этой гипотезы наличие собств. ср-в для возмож-ти самофин-ния кап. вложений рассм-ся как необходимая предпосылка для инвест. расходов. Гипотеза ликвид-ти позволяет учитывать различия в использ-ии собств. ср-в и заемного кап-ла. Размер ден. ср-в, находящихсяся в распоряжении предпр-я для инвест. целей при собств. финанс-ии состоит из сохранен. для этих целей прибыли и аморт-ии, а при внеш. финанс-ии из кредитов и эмиссии долей из собств. кап-ла ( например, продажа акций ).

Гипотеза ликвид-ти исходит от того, что прежде всего изыскивается возможн-ть для самост. финанс-я. Решения прибегнуть к внеш. источникам финансир-я принимаются после того, как будут исчерпаны все внутр. источники.

Как одна из важнейших причин для обоснования решения предпр-я приводится зависимость роста размера долговых обязательств и увеличение степени риска или зависимость положения предпр-я от краткосроч. колебаний коньюнктуры.

Ликвидная гипотеза может дать хор. рез-ты, когда наблюд-ся ситуация благоприятного развития спроса и ощущается необх-ть ср-в для инвест-ых вложений в связи с ожиданием расширения спроса.

Ситуации, когда предприниматель преследует инвест. политику, направленную на рост пр-ва возможность собств. финанс-я инвест проектов, т.е. ликвид. ситуация предпр-ля становится решающим фактором, определяющим величину инвестиций.

В циклич. фазе спада пр-ва, сопровожд. снижением спроса и падением величины ожидаемой прибыли, ликвид. гипотеза теряет свое знач-е.

В целом, на осн-ии ликвид. гипотезы невозможно судить о динамике инвест. деят-и на долгосроч. период, включая различ. фазы коньюнктур. колебаний.

Эта гипотеза может представлять при применеии вместе с другими как дополнительный фактор, опред. склонность к инвестир-ю в зависимости от наличия финанс. ср-в.

Как обобщающий показ-ль, размером ликвид. ср-в рассматривается прибыль, остающаяся в распоряж-ии предпр-я после выплаты всех налогов.

Теория рассм. взаимосвязь размеров инвест-ий и величины нормы %. Гипотизой, объясняющей взаимосвязь объема пр-ва и инвест. активности явл-ся теория, определяющая агрегир. инвест. затраты ч/з рыночную норму %. Неотъемлемой предпосылкой этой теории , носящей элемент нереал-ти, явл. необх-ть рынка совершен. конкуренции.

Согласно этой теории кап-л представляет собой будущие доходы продисконтированные на наст. момент.

Неокл. теория инвест. поведения хоз-ющих субъектов опред-ет оптим. величину исп-емого кап-ла в зависимости от размеров пр-ва, цены проекта и издержек использования кап-ла.

При условии, что известна чистая ст-ть фирмы, издержки использования кап-ла можно расчитать величину ( оптимал. ) кап-ла с учетом коэф-та эластичности кап-ла, объема пр-ва, индекса цен.

Т.о. неокл. инвест. теория основана на понятии стоимости фирмы. В упрощенном виде ст-ть фирмы представляет собой продисконтированные в начальный момент времени будущие доходы предприятия.

Для доказательств преимущества той или иной инвест. гипотезы проводятся различ. эмпирические исследования. Процесс исследования в этой области не завершен, т.к. в течение времени меняется условие рыночного взаимодействия, накапливается большое кол-во статистич. Материала и эти изменения должны учитываться при соврем. Инестировании.

Похожие работы

... на некоторых проблемах, без разрешения которых в условиях экономического кризиса, восстановительного периода и активной структурной перестройки инвестиционная политика российского государства обречена на неуспех. 12.1. Прямые государственные инвестиций. Повышение инвестиционной ориентации бюджетной системы важнейшая задача государства на льготные ставки процента для производственного сектора, в ...

... июля 1991 годаN 1545-1 Редакция документа с учетом изменений и дополнений подготовлена в юридическом бюро "Кодекс" ВЕРХОВНЫЙ СОВЕТ РСФСР ПОСТАНОВЛЕНИЕ О введении в действие Закона РСФСР "Об иностранных инвестициях в РСФСР" Верховный Совет РСФСР постановляет: 1. Ввести в действие Закон РСФСР "Об иностранных инвестициях вРСФСР" с 1 сентября 1991 ...

... 42881 предприятие, основанное на иностранном капитале и капитале инвесторов из Сянгана, Аомыня и Тайваня. Наряду с положительным вкладом их в развитие экономики КНР в экономической литературе отмечаются и значительные проблемы. Очень редко иностранные инвесторы вкладывают свой пай в совместные предприятия живыми деньгами, предпочитая вносить импортное оборудование, порой завышая его цену и ...

... нормативной базой регулирования иностранных инвестиций. В связи с этим в ближайшее время необходимо принять закон “О внесении изменений и дополнений в Федеральный закон “Об иностранных инвестициях в Российской Федерации”, призванный скорректировать имеющиеся в действующем законе просчёты, снижающие его эффективность в качестве базового правового акта, призванного обеспечить благоприятные условия ...

0 комментариев