Навигация

Этап – анализ платежеспособности и финансовой устойчивости предприятия ООО "Альтернатива"

2 этап – анализ платежеспособности и финансовой устойчивости предприятия ООО "Альтернатива"

Метод сравнения

Полученные значения показателей анализа финансовой устойчивости предприятия ООО "Альтернатива" оформим в виде таблицы (см. табл. 3.1.4.)

| Таблица 3.1.4. Анализ финансовой устойчивости (руб) предприятия ООО "Альтернатива" | Изменения за отчетный период | - 462 | - 8427 | - | 7965 | - | 7965 | - 3825 | - 11790 | - 11790 |

| На конец 1998 года | 17140 | 7786 | - | 9354 | - | 9354 | 23260 | - 13906 | - 13906 | |

| На начало 1998 года | 17602 | 16213 | - | 1389 | - | 1389 | 27075 | - 25696 | - 25696 | |

| Изменения за отчетный период | - 1745 | 5717 | - | - 7462 | - | - 7462 | 18882 | - 26344 | - 26344 | |

| На конец 1997 года | 17491 | 16359 | - | 1132 | - | 1132 | 23732 | - 22600 | - 22600 | |

| На начало 1997 года | 19236 | 10642 | - | 8594 | - | 8594 | 4850 | 3744 | 3744 | |

| Изменения за отчетный период | - 11524 | - 5034 | - | - 6490 | - | - 6490 | 690 | - 7180 | - 7180 | |

| На конец 1996 года | 11211 | 5368 | - | 5843 | - | 5843 | 4554 | 1289 | 1289 | |

| На начало 1996 года | 22735 | 10402 | - | 12333 | - | 12333 | 3864 | 8469 | 8469 | |

| Финансовый показатель | 1. Капитал и резервы | 2. Внеоборотные средства | 3. Долгосрочные кредиты | 4. Наличие собственных оборотных средств (стр.1 + стр.3 – стр.2) | 5. Краткосрочные кредиты и займы | 6. Общая величина основных источников формирования запасов и затрат (стр.4 + стр.5) | 7. Запасы | 8. Излишек (+) или недостаток (-) собственных оборотных средств (стр.4 – стр.7) | 9. Излишек (+) или недостаток (-) общей величины основных источников формирования запасов и затрат (стр.6 – стр.7) |

Расчеты к таблице.

I. Наличие собственных оборотных средств (Ес)

1. 22735+0-10402=12333 – на начало 1996года.

11211+0-5368=5843 – на конец 1996 года.

2. 19236+0-10642=8594 – на начало 1997 года.

17491+0-16359=1132 – на конец 1997 года.

3. 17602+0-16213=1389 – на начало 1998 года.

17140+0-7786=9354 – на конец 1998 года.

II. Общая величина основных источников формирования запасов и затрат (Ео)

Ео=Ес, т.к. М=0

III. Излишек (+) или недостаток (-) собственных оборотных средств (±Ес)

1. 12333-3864=8469 – на начало 1996 года.

5843-4554=1289 – на конец 1996 года.

2. 8594-4850=3744 – на начало 1997 года.

1132-23732=-22600 – на конец 1997 года.

3. 1389-27085=-25696 – на начало 1998 года.

9354-23260=-13906 – на конец 1998 года.

IV. Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат (±Ео)

±Ео=±Ес

V. Платежноспособность предприятия ООО "Альтернатива"

1. 59126>50879 – на начало 1996 года.

69549>68260 – на конец 1996 года.

2. 78234>74490 – на начало 1997 года.

61820<84420 – на конец 1997 года.

3. 51429<83340 – на начало 1998 года.

43816<87727 – на конец 1998 года.

VI. Финансовая устойчивость предприятия ООО "Альтернатива"

1. 3864<12333 – на начало 1996 года.

4554<5843 – на конец 1996 года.

2. 4850<8594 – на начало 1997 года.

23732>1132 – на конец 1997 года.

3. 27085>1389 – на начало 1998 года.

23260>9354 – на конец 1998 года.

Результаты исследования показали следующее:

В период 1996 года предприятия было платежеспособным, чему способствовало выполнение неравенства Д>М+Н и абсолютно устойчивым, т.к. выполнялось неравенство. С конца 1997 года и за 1998 год финансовое состояние предприятия ухудшается. Оно становится неплатежеспособным и неудовлетворительно устойчивым. Это признаки наступления кризисного финансового состояния, при котором неравенство имеет вид: З>Ес+М. Перелом тенденции развития обусловлен недостатком собственных оборотных средств и источников формирования запасов и затрат. Данный уровень финансового состояния характерен для фазы старения (спада) жизненного цикла предприятия. Для преодоления негативной тенденции следует выявить факторы, сила которых обусловила направление тенденции.

Попытаемся решить эту задачу с помощью метода коэффициентов.

Метод коэффициентов.

I. Коэффициент автономии (Ка):

а) на начало 1996 года

на конец 1996 года

б) на начало 1997 года

на конец 1997 года

в) на начало 1998 года

на конец 1998 года

Вывод: финансовая независимость очень низка, т.е. ниже нормы Ка³0,5 и за анализируемый период с 1996 по 1998гг она снизилась от 0,3088 до 0,1634, почти в 2 раза. Т.о. предприятие развивается и функционирует за счет собственных средств.

II. Коэффициент обеспеченности собственными средствами:

а) на начало 1996 года

на конец 1996 года

б) на начало 1997 года

на конец 1997 года

в) на начало 1998 года

на конец 1998 года

Вывод: из расчетов видно, что значение Ко за 1996 год и начало 1997 года выше нормы, что объясняет абсолютную устойчивость предприятия. С конца 1997 года и до конца 1998 значение Ко снижается, следовательно неплатежеспособность предприятия усугубляется, обуславливая предпосылки кризисного финансового состояния.

III. Коэффициент маневренности:

а) на начало 1996 года

на конец 1996 года

б) на начало 1997 года

на конец 1997 года

в) на начало 1998 года

на конец 1998 года

Вывод: за 1996 год значение Км выше нормы ³0,5, с начала 1997 года финансовая устойчивость резко снижается, что объясняется уменьшением Км, но в конце 1998 года за счет увеличения собственных оборотных средств значение Км достигает нормы. Т.о. предприятие имеет необходимые условия для принятия независимого решения.

IV. Коэффициент обеспеченности долгосрочных инвестиций:

а) на начало 1996 года

на конец 1996 года

б) на начало 1997 года

на конец 1997 года

в) на начало 1998 года

на конец 1998 года

Вывод: полученные результаты меньше 2. Это говорит о том, что практически весь капитал сосредоточен в текущих активах, которые полностью финансируются за счет собственных средств.

V. Коэффициент соотношения собственных и заемных средств:

Анализируемое предприятие не привлекает заемные средства, поэтому Кз.с выше нормального значения, т.е. Кз.с £1.

VI. Коэффициент финансирования Кф:

Нормальное значение Кф ³1

Анализируемое предприятие в своей деятельности не использует заемные средства, поэтому Кф выше нормального значения.

Для наглядности полученные значения коэффициентов поместим в таблицу (см. табл. 3.2)

| Таблица № 3.1. 5. Результаты расчета финансовых коэффициентов | Изменения за отчетный период | -0,0109 | х | 0,3509 | 0,4668 | х | -0,4669 |

| На конец 1998г. | 0,1634 | х | 0,4021 | 0,5457 | х | 0,4545 | |

| На начало 1998г. | 0,1743 | х | 0,0512 | 0,0789 | х | 0,9211 | |

| Изменения за отчетный период | -0,0336 | х | -1,7243 | -0,382 | х | 0,382 | |

| На конец 1997г. | 0,1716 | х | 0,0476 | 0,0647 | х | 0,9352 | |

| На начало 1997г. | 0,2052 | х | 1,7719 | 0,4467 | х | 0,5532 | |

| Изменения за отчетный период | -0,1677 | х | -1,9086 | -0,0213 | х | 0,0213 | |

| На конец 1996г. | 0,1411 | х | 1,2831 | 0,5212 | х | 0,4788 | |

| На начало 1996г. | 0,3088 | х | 3,1917 | 0,5425 | х | 0,4575 | |

| Норм. огранич | ³0,5 | £1 | ³0,1 | ³0,5 | ³1 | ³2 | |

| Коэффициент | 1. Автономии | 2. Соотношения заемных и собственных средств | 3. Обеспеченности собственными средствами | 4. Маневренности | 5. Финансирования | 6. Обеспеченность долгосрочных инвестиций |

Полученные показатели финансовых коэффициентов подтверждают выявленную негативную тенденцию ухудшения финансового состояния предприятия, начавшую свое действие с конца 1997 года и продолжавшуюся до конца анализируемого периода 1998 года.

Таким образом, судя по результатам анализа, предприятие ООО "Альтернатива" не имело привлеченных средств, развивалось за счет собственных источников. Поэтому причины ухудшения финансового состояния имеют субъективный характер, т.е. обусловлены неумелым распоряжением собственным капиталом, неэффективностью деятельности.

Возрождение деятельности предприятия, зарождение нового цикла возможно лишь на основе сочетания перспективной маркетинговой политики и эффективного финансового менеджмента. При этих условиях можно использовать заемные средства. Полученные результаты в ходе использования метода коэффициентов еще раз подтверждают, что финансовое состояние предприятия ухудшается и соответствует фазе старения (спада) жизненного цикла.

Рис. № 7 . График изменения финансового состояния предприятия (собственные оборотные средства)

Рис. № 8. График изменения финансового состояния предприятия (платежеспособность)

Похожие работы

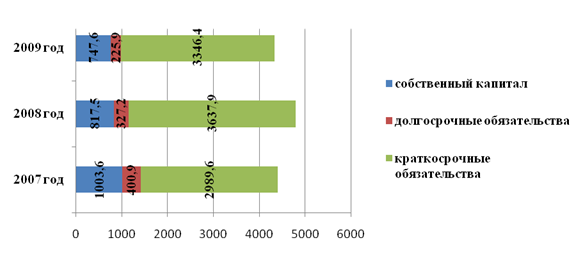

... поэтому в июле 2004 году такой комплекс был открыт на автодороге Меридиан в Ленинском районе, который стал визитной карточкой предприятия. 2.2 Анализ статей баланса ЗАО «Челяб-МАЗ сервис и К» В основе оценки финансового состояния предприятия всегда выступает официальная бухгалтерская отчетность. Однако финансисты преобразуют официальную отчетность в более удобные, более информативные формы: ...

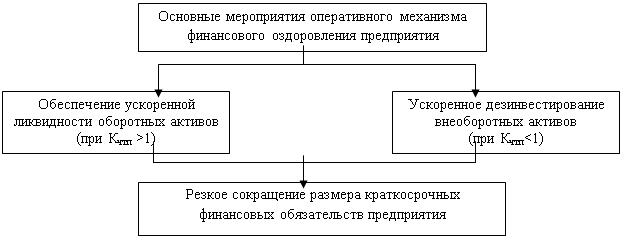

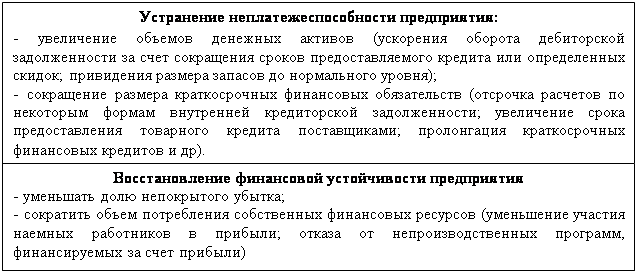

... главной задачей диагностики его финансового состояния является определение размеров, динамики, направленности наблюдаемых изменений составляющих элементов и возможных экономических последствий. Анализ финансового состояния предприятия является важнейшим условием успешного управления его финансами. Информационной базой для проведения анализа финансового состояния предприятия является главным ...

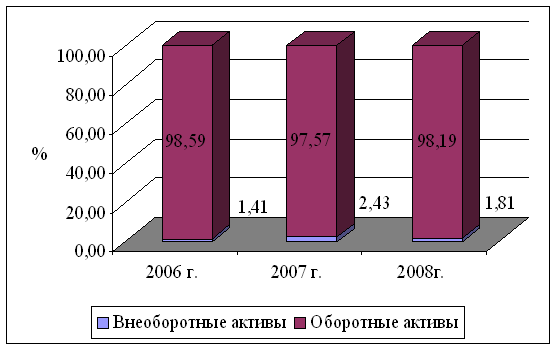

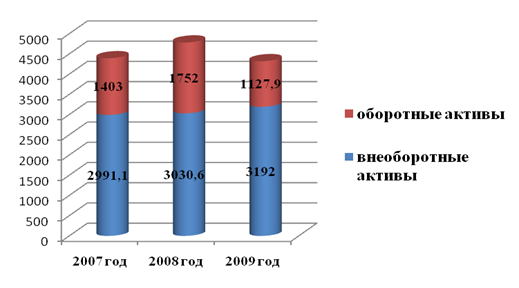

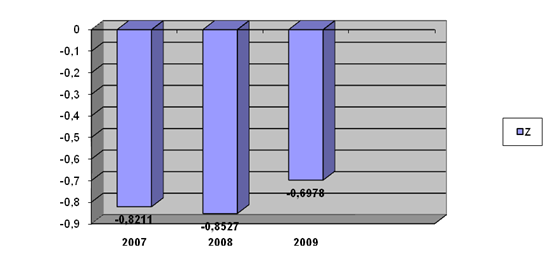

... текущей деятельности, а 69% капитализированы во внеоборотных активах. 2.3 Диагностика вероятности банкротства ОАО «Курское АТП-1» Многокритериальный способ диагностирования. На основании коэффициентов, рассчитанных в п. 2.2. настоящей работы охарактеризуем наметившиеся тенденции изменения финансового состояния предприятия на основании приведенных в п.1.2. формул (№ 1 - 21). Для этого ...

... финансового состояния предприятия необходимы для проведения во второй главе практического анализа финансового состояния ОАО «Нефтекамскшина». 2. Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина» 2.1 Общая характеристика деятельности ОАО «Нефтекамскшина» и оценка его имущественного положения Открытое акционерное общество «Нефтекамскшина» – крупнейшее предприятие в ...

0 комментариев