Навигация

Инвестиционная политика фирмы

Міністерство зовнішніх економічних зв¢язків і торгівлі України

УКРАЇНСЬКА АКАДЕМІЯ ЗОВНІШНЬОЇ ТОРГІВЛІ

Контрольна робота з дисципліни "Міжнародний фінансовий менеджмент»

Тема: Інвестиційна політика фірми

Слухач: Бербець В.А.

група М3 2-1

Київ, вул. Бальзака, 16-А, кв. 124

Київ 1998

ПЛАН

І. Вступ

2. Політика управління інвестиціями фірми.

3. Управління фінансовими інвестиціями.

4. Управління інноваційними інвестиціями.

5. Висновки.

6. Література.

1. Політика управління інвестиціями фірми

Інвестиційна діяльність підприємства підпорядкована певній інвестиційній політиці, розробленій підприємством в складі його фінансової стратегії (для інституційних інвесторів - інвестиційних компаній, інвестиційних фондів і т.п. - вона розробляється як самостійна інвестиційна стратегія). Основною ціллю інвестиційної політики є забезпечення найефективніших шляхів розширення активів підприємства з позицій перспектив його розвитку і збільшення його ринкової вартості. З врахуванням цієї цілі зміст політики управління інвестиціями підприємства можна сформулювати наступним чином: інвестиційна політика представляє собою частину загальної фінансової стратегії підприємства, яка заключається у виборі і реалізації найефективніших шляхів розширення об'єму його активів для забезпечення основних напрямків його розвитку.

Інвестиційна політика підприємства передбачає: 1. Формування окремих напрямків інвестиційної діяльності підприємства у відповідності із стратегією його економічного розвитку. Розробка напрямків інвестиційної діяльності підприємства базується на стратегії його економічного розвитку в майбутньому періоді і покликана вирішувати наступні задачі:

• визначення співвідношення різних форм інвестування на окремих етапах перспективного періоду. Форми інвестування визначаються функціональною направленістю діяльності підприємства, його розмірами, стадією його життєвого циклу і рядом інших умов;

• визначення галузевої направленості інвестиційної діяльності. Ця задача вирішується для підприємств, що здійснюють багатогалузеву господарську діяльність;

• визначення регіональної направленості інвестиційної діяльності. Така задача вирішується підприємствами з регіональною диверсифікацією діяльності. Формування окремих напрямків інвестиційної діяльності підприємства у відповідності із стратегією його економічного

розвитку дозволяє визначити пріоритетні ЦІЛІ 1 задачі ЦІЄЇ ДІЯЛЬНОСТІ по окремих етапах майбутнього періоду.

2. Дослідження і врахування умов зовнішнього інвестиційного середовища і кон'юнктури інвестиційного ринку. В процесі такого дослідження вивчаються правові умови інвестиційної діяльності в цілому і в розрізі окремих форм інвестиційної діяльності ("інвестиційний клімат"); аналізується поточна кон'юнктура інвестиційного ринку і фактори, що визначають її; прогнозується найближча кон'юнктура інвестиційного ринку в розрізі окремих його сегментів, пов'язаних з діяльністю підприємства.

3. Пошук окремих об'єктів інвестування і оцінка їх відповідності напрямкам інвестиційної діяльності підприємства. В процесі реалізації цього напрямку інвестиційної політики вивчається поточна пропозиція на інвестиційному ринку, відбираються для вивчення окремі інвестиційні проекти і фінансові інструменти, що найповніше відповідають напрямкам інвестиційної діяльності підприємства для оновлення складу діючих її видів; проводиться детальна експертиза відібраних об'єктів інвестування.

4. Забезпечення високої ефективності інвестицій. Відібрані на попередньому етапі об'єкти інвестування аналізуються з позиції їх економічної ефективності. При цьому для кожного об'єкту інвестування використовується конкретна методика оцінки ефективності. За результатами оцінки проводиться ранжирування окремих інвестиційних проектів і фінансових інструментів інвестування за критерієм їх ефективності (дохідності). При інших рівних умовах відбираються для реалізації ті об'єкти інвестування, які забезпечують найбільшу ефективність.

5. Забезпечення мінімізації фінансових ризиків, пов'язаних з інвестиційною діяльністю. В процесі реалізації цього напрямку інвестиційної політики повинні бути в першу чергу оцінені ризики, властиві кожному конкретному об'єкту інвестування. За результатами оцінки проводиться ранжирування окремих об'єктів інвестування по рівню їх ризиків і відбираються для реалізації ті з них, які при інших рівних умовах забезпечують мінімізацію інвестиційних ризиків.

Поряд з ризиками окремих об'єктів інвестування оцінюються фінансові ризики, пов'язані з інвестиційною діяльністю в цілому. Ця діяльність пов'язана з відволіканням фінансових засобів у великих розмірах і, як правило, на тривалий період, що може призвести до зниження рівня платоспроможності підприємства по поточних господарських операціях. Крім того, фінансування окремих інвестиційних проектів здійснюється часто за рахунок значного залучення позичкового капіталу, що може призвести до зниження рівня фінансової стійкості підприємства в довгостроковому періоді. Тому в процесі формування інвестиційної політики слід завчасно прогнозувати, як вплинуть фінансові ризики, пов'язані з інвестиційною діяльністю, на дохідність, платоспроможність і фінансову стійкість підприємства.

6. Забезпечення ліквідності інвестицій. Здійснюючи інвестиційну діяльність слід передбачати, що в силу суттєвих змін зовнішнього середовища, кон'юнктури інвестиційного ринку або стратегії розвитку підприємства в майбутньому періоді по окремих об'єктах інвестування може різко знизитися очікувана дохідність, підвищитися рівень ризиків, знизитися значення інших показників їх інвестиційної привабливості для підприємства. Це буде вимагати прийняття рішення про своєчасний вихід з окремих інвестиційних програм і реінвестування капіталу. З цією ціллю по кожному об'єкту інвестування повинен бути оцінений ступінь його майбутньої ліквідності. За результатами оцінки проводиться ранжирування окремих інвестиційних проектів і фінансових інструментів інвестування по критерію їх ліквідності. При інших рівних умовах відбираються для реалізації ті з них, які мають найбільшу ліквідність.

7. Визначення необхідного об'єму інвестиційних ресурсів і оптимізація структури їх джерел. Всі напрямки і форми інвестиційної діяльності підприємства здійснюються за рахунок інвестиційних ресурсів, що формуються ним. Інвестиційні ресурси представляють собою всі види грошових і інших активів, що залучаються для здійснення вкладів в об'єкти інвестування. В процесі реалізації цього напрямку інвестиційної політики підприємства прогнозується загальна потреба в інвестиційних ресурсах, необхідних для здійснення інвестиційної діяльності в передбачуваних об'ємах; визначається можливість формування інвестиційних ресурсів за рахунок власних фінансових джерел; виходячи з ситуації на грошовому ринку визначається доцільність залучення для інвестиційної діяльності позичкового капіталу. В процесі оптимізації структури джерел інвестиційних ресурсів забезпечується раціональне співвідношення власних і залучених фінансових засобів, а також диверсифікація залучених джерел фінансування інвестицій по окремих кредиторах ' потоках майбутніх платежів з ціллю попередження зниження фінансової стійкості і платоспроможності підприємства в майбутньому періоді.

8. Формування і оцінка інвестиційного портфелю підприємства. З врахуванням можливого залучення об'єму інвестиційних ресурсів, а також оцінки інвестиційних якостей окремих 1 об'єктів інвестування проводиться формування сукупного 1 інвестиційного портфелю підприємства. При формуванні інвестиційного! портфелю слід врахувати, що високий рівень дохідності окремих і об'єктів інвестування рідко супроводжується мінімальним рівнем їх 1 інвестиційних ризиків і високим ступенем ліквідності. Тому в процесі формування інвестиційного портфелю визначаються принципи його і формування з врахуванням фінансового менталітету керівництва, а потім кожен об'єкт інвестування, який відбирається в нього, оптимізується по співвідношенню рівня дохідності, інвестиційного і ризику і ліквідності. На заключному етапі формування інвестиційного 1 портфелю проводиться його оцінка і оптимізація по перерахованих критеріях в цілому. Сформований інвестиційний портфель розглядається як сукупність інвестиційних програм, що реалізуються в майбутньому періоді.

9. Забезпечення шляхів прискорення реалізації інвестиційних програм. Намічені до реалізації інвестиційні програми повинні бути виконані якнайшвидше виходячи з наступних міркувань: перш за все, високі темпи реалізації кожної інвестиційної програми сприяють прискоренню економічного розвитку підприємства в цілому; крім того, чим швидше реалізується інвестиційна програма, тим швидше починає формуватися додатковий грошовий потік у вигляді прибутку і амортизаційних відрахувань; прискорення реалізації інвестиційних програм скорочує терміни використання позичкового капіталу; нарешті, швидка реалізація інвестиційних програм сприяє зниженню інвестиційних ризиків, пов'язаних з несприятливою зміною кон'юнктури інвестиційного ринку, погіршенням інвестиційного клімату в цілому.

В процесі формування інвестиційної політики підприємства, як правило, виділяють три основні напрямки:

1) реальні інвестиції;

2)фінансові інвестиції;

3)інноваційні інвестиції.

Реальні інвестиції є в даний час основним напрямком інвестиційної діяльності підприємства. Вони представляють собою вкладення засобів в реальні матеріальні активи, в основному в оновлення основних фондів підприємства.

Фінансові інвестиції представляють собою вкладення засобів підприємства на термін більше одного року в різні грошові і фондові інструменти інвестування, серед яких найбільш значну долю займають вкладення засобів у цінні папери.

Інноваційні інвестиції представляють собою вкладення засобів в нематеріальні активи, що забезпечують впровадження сучасних наукових досягнень в практику діяльності підприємства.

Специфіка різних форм інвестиції визначає особливості управління ними, які вимагають спеціального розгляду.

Похожие работы

... на некоторых проблемах, без разрешения которых в условиях экономического кризиса, восстановительного периода и активной структурной перестройки инвестиционная политика российского государства обречена на неуспех. 12.1. Прямые государственные инвестиций. Повышение инвестиционной ориентации бюджетной системы важнейшая задача государства на льготные ставки процента для производственного сектора, в ...

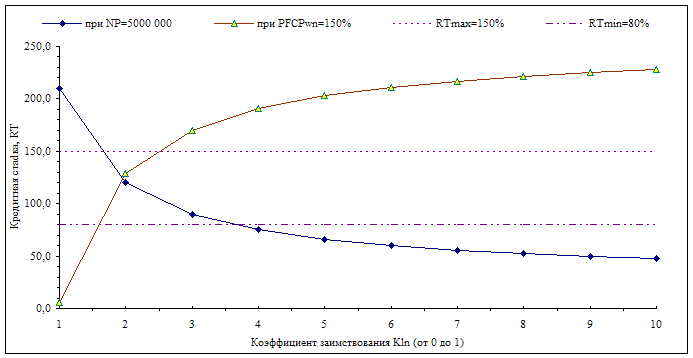

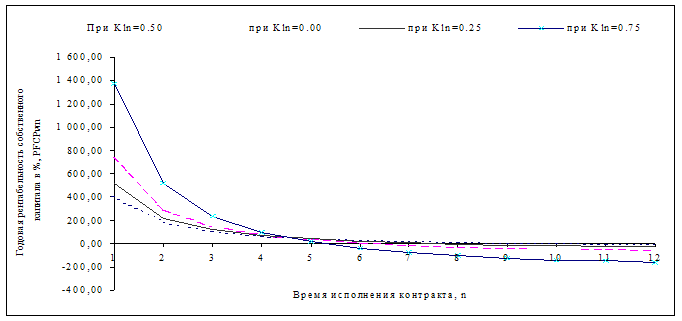

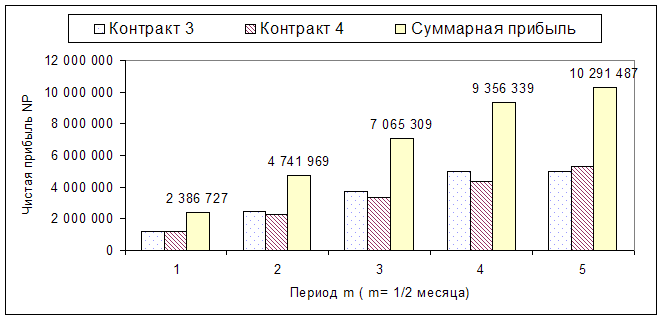

... каждый период (погашение основной части кредита); 5. - общая сумма процентов по кредиту, выплачиваемая экспортером с учетом инфляции каждый период. Методика управления оборотным капиталом фирмы во внешнеторговых операциях основывается на вышеуказанном математическом аппарате и состоит из следующих этапов: 1. Определение инвестиционной политики фирмы во внешнеторговых операциях 2. ...

... железобетонных изделий; — деревообрабатывающий завод ( изготовление дверной и оконной столярки, деловой доски и прочих столярных изделий ) в п. Будогощь Киришского района. С 1992 года “Энергомашстрой” занимается инвестиционной деятельностью. АО “ЭМС” инвестирует только в собственные проекты, так как это дает возможность осуществления полного контроля на всех стадиях развития проекта, кроме ...

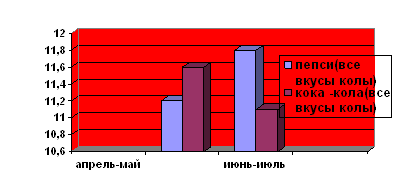

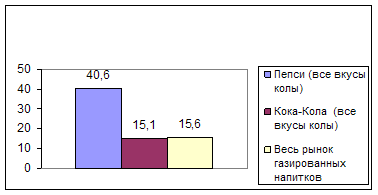

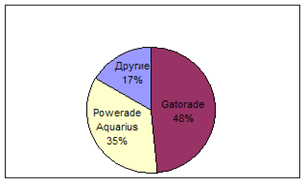

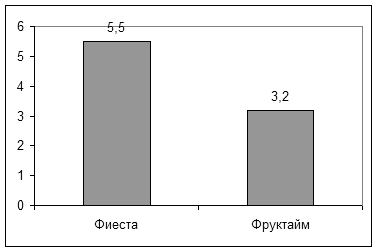

... . долл) (раз) Вим – Билль – Дан (Россия) Пепсико (США) 0,670 27 40 По данным 2005 года общий объем инвестиций компании Pepsi Cola в Россию составил более $ 600 млн[12]. В то же время динамичное развитие инвестиционного сотрудничества в сфере пищевой промышленности пока не привело к радикальному улучшению делового имиджа России в глазах американского бизнеса. Многие потенциальные ...

0 комментариев