Навигация

Денежные средства и их эквиваленты

3. Денежные средства и их эквиваленты

В соответствии с требованиями IAS, денежные средства состоят из наличных денег, находящихся в распоряжении предприятия, и вкладов до востребования. Денежные эквиваленты - это краткосрочные высоколиквидные инвестиции, которые можно легко конвертировать в известную сумму, и которые практически не подвержены риску изменения стоимости.

Несмотря на то, что форма, о которой идет речь, называется отчетом о движении денежных средств, она фактически имеет дело с несколько более широким набором понятий, нежели только денежные средства. Точнее, такой отчет должен объяснять изменения в денежных средствах фирмы и их эквивалентах. Инвестиции, подпадающие под определение денежного эквивалента, должны:

быть легко конвертируемыми в известную сумму денег;

иметь достаточно короткий срок погашения для того, чтобы их рыночная стоимость не была чувствительной к колебаниям процентной ставки (в целом, сюда относятся ценные бумаги с изначальным сроком погашения не более трех месяцев).

Не все инвестиции, подпадающие под определение денежного эквивалента, классифицируются как таковые. Каждая фирма должна выбрать политику учета инвестиций, подпадающих под определение денежных эквивалентов, в качестве таковых, и предоставлять информацию о выбранной политике в финансовой отчетности.

При составлении отчета о движении денежных средств, денежные средства и их эквиваленты суммируются и учитываются общей суммой. Это делается потому, что покупка и продажа инвестиций в форме денежных эквивалентов считаются частью общего процесса управления денежными средствами фирмы, а не источником или способом использования денег. Переводы денежных средств фирмы в инвестиции и обратно не рассматриваются в отчете о движении средств как выплаты и поступления.

Денежные средства и их эквиваленты, отраженные в отчете о движении денежных средств на конец учетного периода, должны соответствовать данным по денежным средствам и их эквивалентам, отраженным в балансе. Позиции, учитываемые как денежные эквиваленты, должны, таким образом, быть отделены в балансе от краткосрочных инвестиций или рыночных ценных бумаг. Операции покупки и продажи последних создают поступление и расходование денежных средств, которые отражаются в отчете о движении денежных средств.

При составлении отчета о движении денежных средств по российским стандартам (приказ Министерства финансов от 27.03.96 No 31) используется информация только о денежных средствах: счет 50 "Касса", счет 51 "Расчетный счет", счет 52 "Валютный счет", счет 55 "Специальные счета в банках". Денежные эквиваленты при подготовке отчета о движении денежных средств по российским стандартам не определяются и не используются.

4. Различия

В российской системе учета не применяется понятие денежных эквивалентов для целей составления отчета о движении денежных средств.

5. Потребности в информации

Для определения денежных эквивалентов по данным российского учета, компании следует использовать информацию на счет 56 "Денежные документы", за исключением собственных акций, выкупленных у акционеров, счет 57 "Переводы в пути" и счет 58 "Краткосрочные финансовые вложения" - в части инвестиций, первичный срок погашения которых не превышает трех месяцев. Кроме того, при определении инвестиций в качестве денежных эквивалентов по данным российского учета необходимо принимать во внимание вышеуказанные критерии. Денежными средствами для целей включения в отчет о движении денежных средств являются счет 50 "Касса", счет 51 "Расчетный счет", счет 52 "Валютный счет", за исключением замороженных валютных счетов во Внешэкономбанке, и счет 55 "Специальные счета в банках".

6. Классификация, принятая в отчете о движении денежных средств

Отчет о движении денежных средств подразделяет денежные поступления и выплаты на три основные категории: текущая деятельность, инвестиционная деятельность и финансовая деятельность. Группировка потоков денежных средств по этим трем категориям позволяет отразить влияние каждого из трех основных направлений деятельности фирмы на денежные средства. Комбинированное воздействие всех трех категорий на денежные средства определяет чистое изменение денежных средств за период. Затем чистое изменение денежных средств за период выверяется с начальным и конечным сальдо денежных средств.

6.1 Текущая деятельность

Текущая деятельность - это деятельность предприятия, приносящая ему основные доходы, а также прочие виды деятельности, не связанные с инвестициями и финансами.

Как правило, основная деятельность фирмы направлена на продажу продукции или предоставление услуг. Движение денежных средств от основной деятельности включает в себя все операции компании, не подпадающие под определение инвестиционной или финансовой деятельности. Например, денежные средства, полученные в результате выигранного судебного иска или в качестве страховых выплат, а также благотворительные выплаты рассматриваются как движение денежных средств от основной деятельности фирмы.

Ниже приводятся примеры денежных поступлений и выплат, относящихся к основной деятельности:

Денежные поступления

Поступления от покупателей за проданные товары или оказанные услуги

Поступления процентных выплат и дивидендов

Прочие поступления, не связанные с инвестиционной или финансовой деятельностью

Денежные выплаты

Выплаты поставщикам

Выплаты работникам

Выплаты процентов кредиторам

Перечисление налогов в бюджет

Прочие выплаты, не связанные с инвестиционной или финансовой деятельностью

Для целей составления отчета о движении денежных средств по российским стандартам (приказ Министерства финансов No 31 от 27.03.96) основная деятельность определяется как деятельность предприятия, преследующая извлечение прибыли в качестве основной цели, либо не имеющая извлечение прибыли в качестве такой цели в соответствии с предметом и целями деятельности, например, производство, строительство, сельское хозяйство, торговля и т.д.

6.2 Различия

С точки зрения Российского законодательства в области бухгалтерского учета и налогообложения определение текущей деятельности того или иного предприятия может не совпадать с подобным определение с точки зрения IAS, что может привести к их неправильной классификации.

Похожие работы

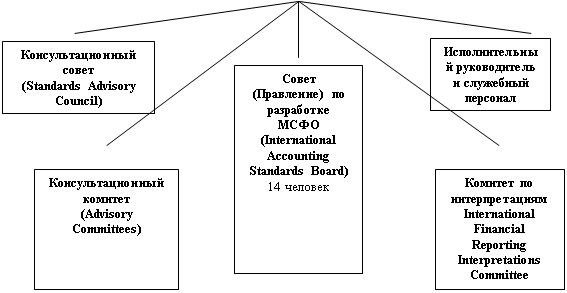

... использования и строгому выполнению указанных стандартов; и (с) осуществлять конвергенцию (максимальное сближение) национальных, и международных стандартов бухгалтерского учета и отчетности для качественных решений. КМСФО функционирует благодаря финансовой поддержке со стороны профессиональных бухгалтерских и других организаций, входящих в его Правление, Международной федерации бухгалтеров (МФБ) ...

... такие факторы, как национальные различия в уровне развития и традициях, а также нежелание национальных институтов поступиться своим приоритетом в области регулирования и методологии учета. Комитет по международным стандартам бухгалтерского учета принимает во внимание эти негативные факторы и ведет активную работу по их устранению. Так, 1 января 1989 г. Комитет опубликовал документ Е32 « ...

... часто применяемый предприятиями в процессе подготовки финансовой отчетности. Он обычно применяется совместно с другими принципами оценки. Переход к международным стандартам бухгалтерского учета. В рамках данной главы “Переход к международным стандартам бухгалтерского учета (IAS)” будут определены, описаны и проанализированы с точки зрения их влияния на соответствующую финансовую отчетность ...

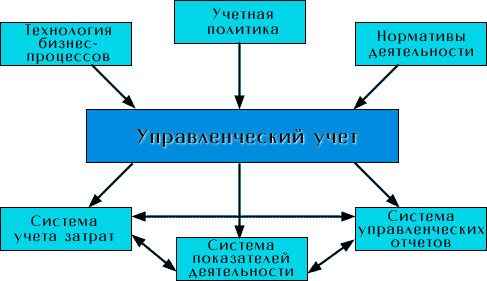

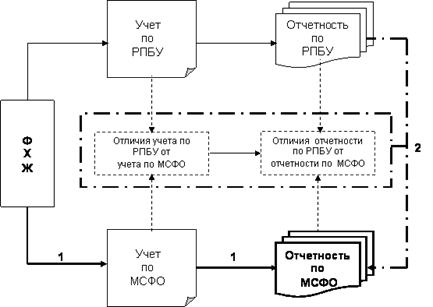

... суждение которого позволит избежать недостоверности отчетности. 2. Трансформация бухгалтерского учета и отчетности в России в соответствии с МСФО 2.1 Структурные особенности ведения бухгалтерского учета Трансформация бухгалтерской отчетности организации производится для формирования отчетности по Международным стандартам финансовой отчетности (МСФО) на основе данных российского ...

0 комментариев