Навигация

Негативної оцінки заслуговує

5. Негативної оцінки заслуговує.

Актив таблиця 4.3.

| Строка | Назва строки | Початок року | Кінець року |

| 195 210 240 260 270 280 290 310 | Дебіторська заборгованість: з податкових розрахунків з персоналом за іншими операціями з іншими дебіторами Грошові кошти: Каса Розрахункові рахунки Валютні рахунки Інші грошові кошти Інші оборотні активи | - - 208 14 85 138 30 41 | 30 14 851 4 01 16 2 21 |

Пасив таблиця 4.4.

| Строка | Назва строки | Початок року | Кінець року |

| 425 485 490 600 630 660 670 | Спеціальні фонди і цільове фінансування Збитки: минулих років звітного року кредити банків Кредиторська заборгованість: за товари , роботи, послуги , строк оплати яких не настав; з авансів одержаних з бюджетом | 14954 х 2692 380 227 112 | 390 76 44 2787 630 232 223 |

| 690 | із страхуванням | 93 | 111 |

6. Визначимо показник прибутку на 1 грн. майна на початок і кінець року:

1684:22986 = 0,073 грн 1428:27039 = 0,052 грн.

Розрахунок показує, що на початок року на одну гривню майна приходиться 7,3 коп. прибуток, на кінець року - 5,2 коп. Прибутку, що на 2,1 коп. менше, і що являється негативним моментом в діяльності підприємства.

7. Визначимо об’єм реалізації на 1 грн. майна:

на початок року: 26027:22986 = 1,132 грн .

на кінець року : 24784:27039 = 0,916 грн.

Зменшення цього показника , як і попереднього , характеризує про неефективну діяльність підприємства .

8. Проаналізуємо структуру засобів і структуру джерел їх формування.

Структура засобів підприємства.

таблиця 4.5.

| Показники | На початок року | На кінець року | Відхилення по абс.в-ні | Відхилення в % |

| 1 | 2 | 3 | 4 | 5 |

| 1.Засоби підприємства всього: 2.Основні засоби і вкладення в % -х до всіх засобів 3.Оборотні кошти в % -х до всіх засобів (коеф. мобільності всіх коштів підприємства) 3.1. Матеріальні оборотні кошти в % -х до всіх засобів 3.2. Грошові кошти і короткострокові вкладення в % -х до всіх засобів (коеф. мобільності оборотних коштів) 3.3. Дебіторська заборгованість | 22986 15862 69 7124 31 5124 71,93 267 3,75 24,32 | 27039 20683 76,5 6356 23,5 4710 74,01 23 0,36 25,54 | +4053 +4821 - -76,8 - -414 - -244 - | +17,6 +30,4 +7,5 -10,8 -7,5 -8,01 2,2 -91,4 -3,39 |

Дані таблиці 4.5 показують, що загальна сума засобів підприємства збільшилась на 4053 т.грн., або на 17,6%. Розподіл коштів між основними засобами і вкладеннями та оборотним капіталом на початок року становить відповідно 69,01% і 30,9%, на кінець року - 76,5% і 23,5%. На кінець року пройшли зміни в тих групах засобів, а саме основні засоби зросли на 7,5% (від69,01% до 76,5%), а оборотні кошти зменшились на таку ж величину (-7,5%). Вивчення структури оборотних коштів говорить про т, що на початку року матеріальні оборотні кошти становлять 71,93 %, грошові кошти - 3,75 %, а дебіторська заборгованість - 24,32%. Структура оборотних коштів на кінець року суттєво погіршилась, так як зменшилися грошові кошти на 3,39 % ( 3,75% - 0,36%), і збільшилася дебіторська заборгованість з 24, 32 % до 25,54 %.

Структура джерел формування коштів підприємства .

Таблиця 4.6.

| Показники | На початок року | На кінець року | Відхилення абсолютне | Відхилення в пунктах |

| 1 | 2 | 3 | 4 | 5 |

| 1.Джерела коштів всього 2. Джерела власних коштів В % -х до джерел коштів 2.1. Джерела власних оборотних коштів В % -х до власних коштів 3. Позикові кошти В % - х до джерел коштів 3.1. Кредити та інші позикові кошти В % -х до позикових коштів 3.2. Кредиторська заборгованість В % -х до позикових коштів | 22986 18082 78,7 2220 12,3 4904 21,3 2692 54,9 2212 45,1 | 27039 21209 78,4 1126 5,3 5830 21,6 3887 66,7 1943 33,3 | 4053 3127 - -1094 - + 926 - + 1195 - - 269 | 17,6 17,3 -0,3 -49,3 -7 + 18,9 0,3 +44,4 +11,8 -12,2 -11,8 |

Дані таблиці 4.6 показують, що загальний приріст джерел склав 4053 т.грн. або 17,6%. Цей приріст отриманий за рахунок росту позикових коштів, які в порівнянні з початком року збільшились на 0,3%, в свою чергу власні кошти зменшились теж на 0,3%. Досить суттєвих змін зазнали власні оборотні кошти, а саме вони зменшились на 1094 т.грн. або 49,3%, та позикові кошти, які з 4904 т.грн на початку року зросли до 5830 т.грн. на кінець року (тобто на 18,9%). При цьому зросли довгострокові кредити банків та інші кредити і позикові кошти на 44,4%), а саме на початок року вони становили 2692 т.грн, а саме на кінець 3887 т. грн.

Позитивним явищем можна вважати зменшення кредиторської заборгованості на 12,2 % або на 269 т. грн. Зростання позикових коштів свідчить про роботу підприємства в умовах ринкової економіки, так як тільки на державному підприємстві і на початковому стані становлення ринкових відносин може бути така структура джерел коштів.

9. Розрахуємо показник платоспроможності та ліквідності підприємства.

9.1.Коефіціент абсолютної ліквідності:

Грошові кошти та короткострокове фінансування.

Короткострокові зобов’язання (строком до 6 місяців).

- на початок року: 267:4904 = 0,055;

- на кінець року : 23:4730 = 0,0049.

Цей показник, як на початок так і на кінець року набагато менший нормативного значення (0,2-0,25), що говорить про неналежний рівень ліквідності, який може призвести до того, що підприємство не зможе заплатити свій поточний борг і зобов’язання, і в крайній формі - до неплатежів і банкрутства.

9.2. Проміжний коефіціент покриття .

Сума грошових коштів+короткострокові вкладення+дебіторська заборгованість.

Короткострокові зобов’язання (строком до 6 місяців)

- на початок року: 1267:4904 = 0,254;

- на кінець року: 1412:4730 = 0,295.

Нормативна величина показника не повинна бути меншою 0,7-0,8.

9.3. Загальний коефіціент покриття.

Всі обігові кошти.

Короткострокові зобов’язання

- на початок року: 7124:4904 = 1,45 раз;

- на кінець року: 6356:4730 = 1,34 раз.

Нормативне значення - 2-2,5 .

Невідповідність проміжного коефіцієнта покриття і загального коефіцієнта покриття їх нормативними значенням ще раз доказує, що ліквідність аналізуємого балансу недостатньо стабільна.

10. Розрахуємо показники ефективного використання фінансових ресурсів (показники рентабельності).

10.1. Рентабельність всього майна

Rв.м. = Балансовий прибуток: середня вартість всього майна х 100%

Rв.м. = 1428: (( 22986+ 27039) :2) х 100% = 5,7 % .

10.2. Рентабельність власних коштів:

Rв.к.= Балансовий прибуток: середня вартість власних коштів х100%

Rв.к. = 1428 : (( 18082 + 21029):2 х100 % = 7,3 %.

10.3. Рентабельність виробничих фондів.

Rв.ф. = балансовий прибуток: середня вартість виробничих

фондів х 100%

Rв.ф. = 1428: ((15706+5124+19905+4710):2 х 100% = 6,3 %.

10.4.Рентабільність продукції.

R пр = прибуток від реалізації: собівартість реалізованої

продукції х 100%

R пр = 1349:19946 х 100% = 6,7 %.

Виходячи з проведених розрахунків ми бачимо, що всі показники рентабельності знаходяться на досить низькому рівні. Найбільша рентабельність у власних коштів - 7,3 %, найменша - у всього майна 5,7%. Дуже низький рівень рентабельності свідчить про те, що на підприємстві використання ресурсів здійснюється неефективно.

11. Розрахуємо показники обіговості коштів.

11.1.Обіговість всього майна:

КОБ.В.М. = Виручка від реалізації (без ПДВ і акцизу) / середня

вартість майна.

К об.в.м. = (24784-3522) : (( 22986=27039) :2) = 0,9 обороту.

11.2. Обіговість обігових коштів.

К об.к. = виручка від реалізації / середня вартість обігових коштів.

К об.к. = ( 24784-3522) : (( 5124+2000+4710+1646): 2) = 21262/6740 =

= 3,2 оборота.

11.3. Обіговість матеріальної частини обігових коштів.

К об.мат. = виручка від реалізації / середньорічна вартість мат. об.

коштів.

К об.мат.= 21262: (( 5124+ 4710):2) = 4,3 оборота .

11.4 Обіговість нематеріальних оборотних коштів .

К немат.об = виручка / середньорічну вартість немат. об. коштів.

К немат.об.= 21262: (( 2000+1646):2) = 11,7 оборота.

11.5.Тривалість обороту , в днях

О д. = Д : Коб

11.5.1. Обіговість в днях всього майна.

О д. = 360:0,9 = 400 днів.

11.5.2. Обіговість в днях обігових коштів.

О д. = 360:3,2 = 112,5 днів.

11.5.3. Обіговість в днях матеріальної частини обігових

коштів.

О д. = 360 : 4,3 = 83,7 дня

11.5.4. Обіговість в днях нематеріальної частини обігових

коштів.

О д.нем. = 360 : 11,7 = 30,8 дня .

З приведених розрахунків видно, що показники обіговості також знаходяться на неналежному рівні. Найбільша тривалість обороту всього майна - 400 днів , найменша у нематеріальної частини обігових коштів - 30,8 днів . Для підприємства основними шляхами прискорення обіговості являється скорочення придатності виробничого циклу, правільна організація роботи по матеріально - технічному забезпеченню, недопущення виникнення непотрібних запасів, своєчасне відвантаження продукції і оформлення документації, вивчення платоспроможності покупців і своєчасні заходи по стягненню дебіторської заборгованості.

12. Розрахуємо показники, які характеризують потенційні можливості підприємства .

12 .1. Наявність, динаміка, питома вага виробничих активів в загальній вартості майна.

Виробничі активи - це основні засоби, виробничі засоби, незавершене виробництво .

Наявність:

- на початку року: 15706 + 2560+ 615 = 18881 т.грн.

- на кінець року: 19905 +1881+611 = 22397 т.грн.

Питома вага :

- на початок року: (15706+2560+615) : 22986 х100% = 82,14 %

- на кінець року: (19905 +1881+611): 27039 х100% = 82,83 % .

Динаміка: 22397 -18881 = 3516 т.грн.

12.2. Наявність, динаміка і питома вага основних засобів в загальної вартості майна.

Наявність :

- на початку року: 15706 т.грн.

- на кінець року: 19905 т.грн.

Питома вага :

- на початок року : 15706 : 22986 х 100% = 68,32 %

- на кінець року : 19905: 27039 х 100% = 73,61 % .

Динаміка: 19905 -15706 = + 4199 т.грн.

12.3. Коефіціент зносу основних засобів.

К з = З пос : ПВ

- на початок року: К п.з.= 14471:30177= 0,4795 (47,95 %)

- на кінець року: К к.з.= 15191:35096 = 0,4328 (43,28 %)

Данні розрахунки показують ,що потенціальні можливості підприємства знаходяться на середньому рівні, питома вага виробничих активів коливається від 82,14 % до 82,83 %. Питома вага основних засобів збільшилась на кінець року від 68,32% до 73,61 %. Хоча коефіцієнт угод на кінець року і зменшується від 47,92 % до 43,28 % в середньо високий процент свідчить про необхідність відновлення основних засобів підприємства.

По результатах проведеного нами комплексного аналізу ми можемо зробити висновок, що підприємство КВТВП "Київ" підвищеного ризику, але спроможне подолати напругу свого фінансового стану за рахунок диверсифікації, обновлення продукції, здійснення реконструкції, використання нових технології. Однак залучення коштів за допомогою флотації даного підприємства на нашу думку не є можливим, так як воно має досить низькі показники рентабельності та невеликий рівень показників платоспроможності, обіговості, ліквідації .

Похожие работы

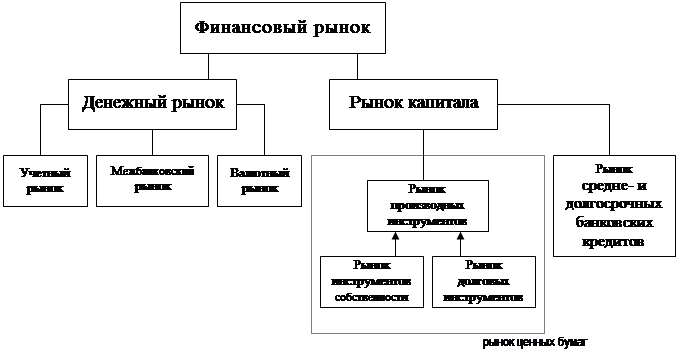

... этого термина является “фондовый рынок”), однако их объяснение и закрепление на законодательном уровне отсутствует. Единственное определение содержится в Концепции формирования и развития фондового рынка Украины. В ней говорится: “рынок ценных бумаг является многофункциональной системой, которая содействует аккумулированию капитала для инвестиций в производственную и социальную сферу, структурной ...

... преследуются по закону. На территории России функционируют наличные деньги (банкноты и монеты) и безналичные деньги (в виде средств на счетах в кредитных учреждениях). В целях организации наличного денежного обращения на территории Российской Федерации на Банк России возложены следующие обязанности: - прогнозирование и организация производства, перевозка и хранение банкнот и монет, а также ...

0 комментариев