Навигация

1. ХАРАКТЕРИСТИКА НАЛОГА

1.1. Характеристика вида налога

Использование земли в Российской Федерации является платным. Формами платы за землю выступают:

1) земельный налог;

2) арендная плата;

3) нормативная цена земли.

Собственники земли, землевладельцы и землепользователи, кроме арендаторов, облагаются ежегодным земельным налогом.

За земли, переданные в аренду, взимается арендная плата.

Для покупки и выкупа земельных участков в случаях, предусмотренных законодательством Российской Федерации, а также для получения под залог земли банковского кредита устанавливается нормативная цена земли.

В настоящее время ст.8 НК РФ определяет налог как обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Возможны различные виды налогов в зависимости от того основания, которое заложено в сравнение (см. приложение 1).

В соответствии с приведенной классификацией земельный налог можно определить следующим образом (см. рис. 1).

Земельный налог взимается в процессе приобретения и накопления материальных благ, что определяет прямой характер этого налога.

Ст.3 Закона РФ «О плате за землю» устанавливает положение о том, что размер земельного налога не зависит от результатов хозяйственной деятельности собственников земли, землевладельцев, землепользователей. Он (налог) устанавливается в виде стабильных платежей за единицу земельной площади в расчете на год. Таким образом, обуславливается: земельный налог является реальным. То есть в данном случае облагается не действительный доход реальным. То есть в данном случае облагается не действительный доход налогоплательщика,

Земельный налог

| ||||||

|

| |||||

Рис. 1

а предполагаемый средний доход, получаемый в данных экономических условиях. При этом ставки земельного налога пересматриваются в связи с изменением не зависящих от пользователя земли условий хозяйствования.

Земельный налог относится также к группе количественных (долевых, квотативных) налогов. Они исходят не из потребности покрытия определенного государством расхода, а из возможности налогоплательщика заплатить налог, учитывая при этом имущественное состояние налогоплательщика.

ФЗ РФ «О федеральном бюджете на 2001 г.» закрепил следующее распределение земельного налога между бюджетами разных уровней:

1) 30 % в федеральный бюджет Российской Федерации;

2) 20 % в бюджеты субъектов Российской Федерации;

3) 50 % в бюджеты органов местного самоуправления.

Именно такой характеристикой – перераспределением между бюджетами разных уровней с целью покрытия дефицита – обладают налоги, относящиеся к группе регулирующих, в т.ч. – земельный налог.

Ст. 39 Закона Курганской области «О земле» от 4 марта 1998 г. № 103 устанавливает платным использование и приобретение в собственность земли в Курганской области. В той же статье закрепляются действующие формы платы за землю, в т.ч. – земельный налог. То есть земельный налог был введен решением, принятым на местном уровне, помимо существующего решения высшего представительного органа государства, значит, он относится к категории местных налогов.

Ст. 11 ФЗ РФ «О федеральном бюджете на 2001 г.» приостанавливает действие ст.24 Закона РФ от 11.10 91 № 1738 –1 «О плате за землю» в части целевого использования централизованного земельного налога и арендной платы за землю. Таким образом, земельный налог не имеет целью покрыть какой-нибудь конкретный расход и является общим налогом.

Регулярные (систематические, текущие) налоги взимаются с определенной периодичностью в течение всего времени владения имуществом либо занятия плательщиком каким-либо видом деятельности, приносящей доход. К числу регулярных относится и земельный налог, который взимается на ежегодной основе.

Кроме того, в соответствии с классификацией, закрепленной НК РФ (ст.ст.12-15), земельный налог относится к группе местных налогов и сборов. Представительные органы местного самоуправления в нормативных определяют элементы налогообложения: налоговые ставки, порядок и сроки уплаты налога, а также формы отчетности по данному местному налогу. Иные элементы налогообложения устанавливаются НК РФ. При установлении местного налога представительными органами местного самоуправления могут также предусматриваться налоговые льготы и основания для их использования налогоплательщиком.

Похожие работы

... 34 Введение Использование земли в Российской Федерации является платным. Физические и юридические лица – собственники земли, землевладельцы и землепользователи (далее налогоплательщики) облагаются ежегодным земельным налогом. Законом Российской Федерации «Об основах налоговой системы в Российской Федерации» указанный налог отнесен к местным налогам и в настоящее время уплата его ...

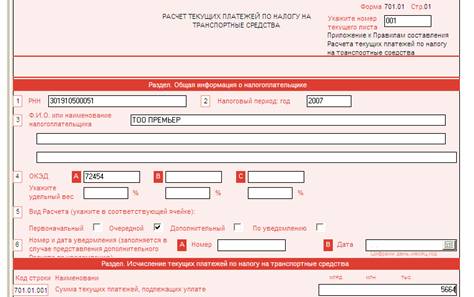

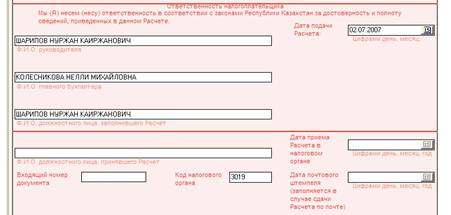

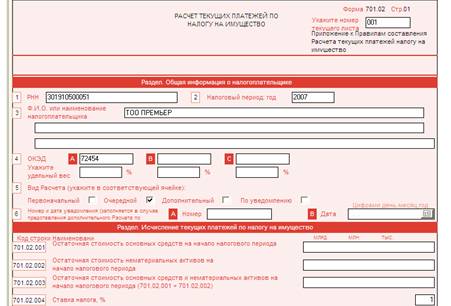

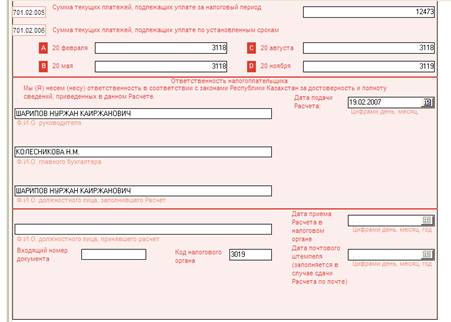

... радиорелейные, воздушные, кабельные линии связи, являются земельные участки, предоставленные в установленном законодательством порядке этим организациям, включая земельные участки, занятые опорами линий связи. 2.4 Практика учета расчетов с бюджетом по прочим налогам Рассматриваемое предприятие ТОО "Премьер" находится по адресу: г. Караганда, 15 микрорайон, д.3а. Основной вид деятельности - ...

... , финансируемые из федерального бюджета, с 1 января 2005г, на учреждения, финансируемые из бюджета города Москвы, - с 1 января 2006г. Глава 3. Порядок исчисления и уплаты земельного налога В общем случае сумма земельного налога исчисляется по истечению налогового периода (календарного года как соответствующая налоговой ставке процентная доля налоговой базе (п.1 ст.396 НК РФ). Иначе говоря, ...

... участков предусмотрены договорами; своевременно производить платежи за землю. Эта обязанность, порядок и сроки уплаты земельного налога урегулированы главой 31 Налогового кодекса Российской Федерации (далее Налоговый кодекс РФ). Налоговые ставки устанавливаются нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт- ...

0 комментариев