Навигация

Акции открытых акционерных обществ, государственные и муниципальные ценные бумаги, а также сберегательные сертификаты;

3. акции открытых акционерных обществ, государственные и муниципальные ценные бумаги, а также сберегательные сертификаты;

4. культурные ценности. культурными ценностями в соответствии со статьей 4 Федерального закона от 15.04.98 № 64-ФЗ "О культурных ценностях, перемещенных в Союз ССР в результате второй мировой войны и находящихся на территории Российской Федерации" признаются имущественные ценности религиозного или светского характера, имеющие историческое, художественное, научное или иное культурное значение: произведения искусства, книги, рукописи, инкунабулы, архивные материалы, составные части и фрагменты архитектурных, исторических, художественных памятников, а также памятников монументального искусства. Также к культурным ценностям в соответствии со статьей 7 Закона Российской Федерации от 15.04.93 № 4804-1 "О вывозе и ввозе культурных ценностей" относятся исторические ценности, связанные с историческими событиями в жизни народов, развитием общества и государства, историей науки и техники, а также относящиеся к жизни и деятельности выдающихся личностей (государственных, политических, общественных деятелей , мыслителей, деятелей науки, литературы,, искусства); предметы и фрагменты предметов , полученные в результате археологических раскопок; художественные ценности , в том числе картины и рисунки целиком ручной работы, выполненные на любой основе и из любых материалов; оригинальные скульптурные произведения из любых материалов, в том числе рельефы; оригинальные художественные композиции и монтажи из любых материалов; художественно оформленные предметы культового назначения, в частности иконы; гравюры, эстампы, литографии и их оригинальные печатные формы и т. д.

5. золото в слитках.

Предоставление информации о сделках физических лиц

Система налогового контроля, установленная НК РФ, основана на том, что информацию о приобретении имущества в собственность налоговые органы получают от организаций и уполномоченных лиц ( это органы , осуществляющие регистрацию сделок купли-продажи недвижимости, регистрацию механических транспортных средств, лица регистрирующие сделки с ценными бумагами, нотариусы удостоверившие сделки купли – продажи культурных ценностей, уполномоченные лица и организации ,регистрирующие сделки купли- продажи золота в слитках ) осуществляющих регистрацию имущества, регистрацию сделок с имуществом и регистрацию прав на это имущество не позднее 15 дней после этого. Юридические и физические лица, в зависимости от приобретаемого имущества и в обязанность которых входит подача сведений в налоговый орган, подразделяются следующим образом:

1. а) Учреждения юстиции по государственной регистрации прав на недвижимое имущество и сделок с ним на территории регистрационного округа по месту нахождения имущества ;

б) Органы Министерства транспорта РФ, Федеральная служба воздушного транспорта России, государственные инспекции при Государственном комитете РФ по охране окружающей среды, а также другие инспекции, осуществляющие госрегистрацию морских, воздушных судов и судов внутреннего плавания;

2. Органы Министерства внутренних дел РФ;

3. Юридические лица, осуществляющие деятельность по ведению реестра владельцев ценных бумаг в соответствии с Законом " О рынке ценных бумаг";

4. Нотариусы, удостоверяющие сделки купли-продажи культурных ценностей;

5. Юридические лица - кредитные организации, имеющие лицензию Центрального банка РФ на совершение операций с золотом.

Обязано ли лицо, осуществляющее деятельность по ведению реестра владельцев именных ценных бумаг, подавать в налоговую инспекцию cведения о приобретении ценных бумаг физическим лицом в результате совершения сделок мены, дарения и т.п. либо подавать сведения о приобретении физическим лицом ценных бумаг только в результате совершения сделок купли-продажи?

В соответствии с п. 1 ст. 86 Налогового кодекса РФ, п.5 Положения о порядке проведения налогового контроля за расходами физического лица налоговому контролю подлежат расходы физического лица, являющегося налоговым резидентом Российской Федерации, приобретающего в собственность имущество указанное в п. 2, ст. 86, 1 НК РФ, в т.ч. государственные и муниципальные бумаги. Под приобретением в собственность имущества понимается совершение сделки купли-продажи или иной сделки об отчуждении этого имущества в соответствии с нормами гражданского законодательства Российской Федерации. Согласно п. 2 ст. 218 Гражданского кодекса РФ право собственности на имущество, которое имеет собственника, может быть приобретено другим лицом на основании договора купли-продажи, мены, дарения или иной сделки об отчуждении этого имущества. В соответствии со ст. 567, 568 ГК РФ к договору мены применяются соответственно правила купли-продажи, если это не противоречит правилам главы 31 ГК РФ и существу мены. При этом каждая из сторон признается продавцом товара, который она обязуется передать, и покупателем товара, который она обязуется принять в обмен. Денежные расчеты (или расходы физического лица) при мене могут быть произведены в случае, когда в соответствии с договором мены обмениваемые товары признаются неравноценными и сторона, обязанная передать товар, цена которого ниже цены товара, предоставляемого в обмен , должна оплатить

разницу в ценах. В соответствии со ст. 572 ГК РФ по договору дарения одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность либо имущественное право.

На основании изложенного, лица, регистрирующие сделки с ценными бумагами, обязаны направить в налоговый орган по месту своего нахождения информацию о зарегистрированных сделках по купле-продаже ценных бумаг, а также мены, если физическое лицо понесло при этом расходы.

Непредставление организацией или уполномоченным лицом информации признается налоговым правонарушением и влечет ответственность, предусмотренную статьей 126 Налогового кодекса в виде штрафа.

Действия налоговых органов при проведении контроля

При получении информации о регистрации имущества и сделок с ним налоговые органы сопоставляют данные о стоимости имущества с данными о доходах физического лица , указанными в декларации о доходах за предыдущий налоговый период, а если такая декларация не подавалась, то со сведениями , указанными в справках о доходах физического лица, и другими имеющимися в налоговом органе сведениями за предыдущий налоговый период.

В пункте 1 ст. 86.3 НК РФ закреплено право налоговых органов составить акт о несоответствии расходов и доходов физического лица и в месячный срок с момента составления этого акта направить физическому лицу письменное требование о даче пояснений об источниках средств, израсходованных на приобретение имущества. Однако эти действия могут совершаться лишь "если произведенные расходы превышают доходы, заявленные физическим лицом в его декларации за предыдущий налоговый период, или налоговые органы не располагают информацией о доходах физического лица за предыдущий налоговый период. Требование о даче пояснений об источниках доходов представляет собой требование о представлении специальной декларации с указанием всех источников и размеров средств, израсходованных на приобретение имущества. Согласно п. 2 ст. 86.3 НК РФ, специальная декларация должна представляться в 60-дневный срок.

В качестве источников средств на приобретение имущества в специальной декларации могут быть указаны любые доходы, с которых уплачен подоходный налог, либо не подлежащие налогообложению в соответствии с действующим законодательством доходы. Они могут быть получены не только в предшествующем календарном году, но и ранее, а также в текущем налоговом периоде.

Налоговый контроль за расходами физического лица производится уполномоченными должностными лицами налогового органа посредством получения и обработки информации от организаций или уполномоченных лиц, осуществляющих регистрацию имущества, регистрацию сделок с этим имуществом или регистрацию прав на это имущество, а также нотариальное удостоверение сделок с культурными ценностями

Приказом руководителя налогового органа назначаются ответственные должностные лица, проводящие налоговый контроль за расходами физических лиц. Должностные лица налоговых органов при получении информации от организаций и уполномоченных лиц сопоставляют данные о суммах, указанных в сведениях о совершенных сделках с суммами доходов, отраженных в декларации о доходах физического лица, представленной налогоплательщиком за предыдущий налоговый период. При отсутствии поданной в налоговый орган налогоплательщиком декларации о доходах физического лица, сопоставляются данные о суммах, указанных в сведениях о совершенных сделках, с суммами доходов, отраженных в справках о доходах физического лица, и иными сведениями, имеющимися в налоговом органе за предыдущий налоговый период.

Вместе с требованием о даче пояснений об источниках и размерах средств, которые были использованы на приобретение имущества, направляется бланк специальной декларации об источниках и размерах средств, израсходованных на приобретение имущества.

Требование о даче физическим лицом пояснений об источниках и размерах средств, которые были использованы на приобретение имущества, выражается в требовании налогового органа к физическому лицу в шестидесятидневный срок представить специальную декларацию с указанием всех источников и размеров средств, израсходованных на приобретение имущества.

После представления физическим лицом или его представителем в налоговый орган специальной декларации об источниках и размерах средств, израсходованных на приобретение имущества, должностное лицо налогового органа осуществляет проверку правильности ее заполнения, а также наличие либо отсутствие копий документов, заверенных в установленном законом порядке, подтверждающих указанные в специальной декларации сведения. Налоговые органы вправе требовать от физического лица или его представителя для ознакомления подлинники документов, копии которых были приложены к указанной декларации.

Должностное лицо налогового органа сопоставляет данные, отраженные в специальной декларации, с данными, отраженными в декларации о доходах или справках о доходах физического лица за предыдущий налоговый период. По итогам проверки соответствия расходов доходам по данным, указанным в специальной декларации, составляется акт в произвольной форме с обязательным отражением даты и места составления акта, наименования налогового органа, фамилии, имени, отчества и должности лица, составившего акт , какое имущество , кем и когда было приобретено, где зарегистрировано , сумма , превышающая доход физического лица, сумма дохода физического лица за проверяемый период.

Налоговые органы при недостаточности сведений, указанных в специальной декларации, могут дополнительно для выяснения всех обстоятельств дела выполнять действия, предусмотренные законодательством о налогах и сборах, проводимые в процессе осуществления налогового контроля с целью выявления сокрытого (заниженного) дохода.

Полученные в ходе проведения налогового контроля объяснения физических лиц, заключения специалистов и экспертов, а также составленные акты и иные документы подшиваются в личное дело физического лица, вместе с ранее поданными декларациями о доходах или имеющимися справками о доходах. При выявлении в процессе осуществления налогового контроля средств, с которых физическим лицом не был уплачен подоходный налог, выносится решение о привлечении к налоговой ответственности за совершение налогового правонарушения в соответствии с Регламентом проведения камеральных проверок налоговой отчетности, оформления и реализации их результатов.

При проведении налогового контроля за расходами физического лица налоговые органы могут взаимодействовать с другими органами государственной власти Российской Федерации.

Права и обязанности физических лиц

При получении письменного требования налогового органа о представлении специальной декларации физические лица обязаны представить в налоговый орган по месту постоянного проживания (регистрации места жительства) специальную декларацию по форме с указанием всех источников и размеров средств, израсходованных на приобретение имущества.

Влечет ли административную ответственность несвоевременное представление в налоговый орган физическим лицом специальной декларации об источниках и размерах средств ,израсходованных на приобретение имущества . Какая применяется ответственность за непредставление специальной декларации? Специальная декларация об источниках и размерах средств, израсходованных на приобретение имущества не является налоговой декларацией, так как не содержит основного признака - исчисленной суммы налога.

В соответствии с пунктом 12 статьи 7 Закона Российской Федерации от 21.03.1991 года N 943-1 "О налоговых органах Российской Федерации" налоговым органам предоставляется право налагать административные штрафы на граждан, виновных в непредставлении или несвоевременном представлении деклараций о доходах либо во включении в декларации искаженных данных, - в размере от двух до пяти минимальных размеров оплаты труда , а за те же действия, совершенные повторно в течение года после наложения административного взыскания, - в размере от пяти до десяти минимальных размеров оплаты труда. Под декларацией о доходах в данной норме Закона понимается налоговая декларация физического лица. Таким образом, административная ответственность физического лица за непредставление специальной декларации об источниках и размерах средств, израсходованных на приобретение имущества в законодательстве отсутствует.

В связи с тем, что, специальная декларация об источниках и размерах средств, израсходованных на приобретение имущества не является налоговой декларацией, так как не содержит основного признака - исчисленной суммы налога, ответственность, предусмотренная статьей 119 части первой Налогового кодекса Российской Федерации не может применяться. В данном случае применяется статья 129.1 части первой Налогового кодекса РФ о неправомерном несообщении ( несвоевременном сообщении).

Специальная декларация представляется в шестидесятидневный срок со дня получения требования налогового органа о представлении специальной декларация физическим лицом самостоятельно. В случаях, предусмотренных законодательством Российской Федерации, специальная декларация может быть представлена представителем физического лица или направлена в налоговый орган по почте.Лицо, представляющее специальную декларацию, вправе приложить к ней копии документов, заверенные в установленном законом порядке, подтверждающих указанные в ней сведения.

По требованию налоговых органов составителем специальной декларации или его представителем должны быть представлены для ознакомления подлинники документов, копии которых были приложены к указанной декларации.

Физическое лицо вправе давать дополнительные письменные объяснения и дополнения по заполнению специальной декларации и приложенным к ней документам и вправе требовать от налоговых органов соблюдения его прав и законных интересов, предусмотренных законодательством Российской Федерации. . Не стоит забывать, что налоговые органы обязаны соблюдать законные права и интересы физических лиц. И что существует презумпция невиновности в совершении налогового правонарушения.

Физические лица должны знать свои права, которые закреплены в п.6 ст.108 Налогового Кодекса РФ. Согласно данной статьи лицо считается невиновным в совершении налогового правонарушения, пока его виновность не будет доказана и установлена вступившим в законную силу решением суда. При этом лицо, привлекаемое к ответственности, не обязано доказывать свою невиновность в совершении налогового правонарушения. Такая обязанность возложена на налоговые органы, а неустранимые сомнения в виновности лица , привлекаемого к ответственности толкуются в пользу этого лица.

Специальная декларация об источниках и размерах средств, израсходованных на приобретение имущества

В разделе 1 "Сведения о декларанте" специальной декларации об источниках и размерах средств , израсходованных на приобретение имущества физическое лицо указывает:

1. свои инициалы (фамилию, имя и отчество);

2. идентификационный номер налогоплательщика (при его наличии),

3. код налогового органа, адрес своего постоянного места жительства (где зарегистрирован по постоянному месту жительства);

4. документ, удостоверяющий личность, его серию и номер, кем и когда выдан;

5. дату и место рождения; а также контактные телефоны рабочий и домашний.

В разделе 2 "Сведения о приобретенном имуществе" специальной декларации отражаются сведения о приобретенном имуществе:

1. полное наименование приобретенного имущества (для недвижимого имущества также указывается место его нахождения);

2. дата приобретения имущества;

3.стоимость приобретенного имущества на дату совершения сделки.

В разделе 3 "Сведения об источниках средств, израсходованных на приобретение имущества" специальной декларации отражаются сведения о полученных средствах, израсходованных на приобретение имущества:

1. наименование источника получения средств, израсходованных на приобретение имущества. К источникам, от которых были получены средства, израсходованные на приобретение имущества, относятся физические и юридические лица, от которых были получены средства, направленные на совершение сделки по приобретению имущества;

2. адрес местонахождения источника средств, израсходованных на приобретение имущества. В случаях, когда источником средств, израсходованных на приобретение имущества, являлось юридическое лицо, указывается полный адрес фактического местонахождения и идентификационный номер налогоплательщика - юридического лица. Если же источником средств являлось физическое лицо, то указывается полный адрес постоянного места жительства физического лица, в том числе и за пределами Российской Федерации. В случаях , когда физическое лицо , осуществляющее предпринимательскую деятельность без образования юридического лица , являлось источником средств, израсходованных на приобретение имущества , и адрес постоянного места жительства не известен , то указывается фактический адрес места осуществления предпринимательской деятельности и идентификационный номер налогоплательщика - индивидуального предпринимателя физического лица;

3. период получения средств , израсходованных на приобретение имущества, выраженный в месяце и (или) годе получения дохода;

4. вид полученных средств, израсходованных на приобретение имущества: включает заработную плату, различные вознаграждения и пособия, а также имущество полученное в порядке наследования или дарения, средства, полученные от продажи имущества, займы, кредиты, и другие поступления.

Суммы иностранной валюты при отсутствии подтверждающих документов о ее продаже, пересчитываются в рубли по курсу Центрального банка Российской Федерации на дату совершения сделки по приобретению имущества В конце таблицы физическим лицом проставляется итоговая сумма всех средств, направленных на приобретение имущества. В представляемой специальной декларации проставляется количество листов прилагаемых подтверждающих документов или их копий, дата заполнения декларации.

Документы, прилагаемые к одной специальной декларации, могут быть использованы при представлении последующих специальных деклараций лишь в том случае, если они подтверждают наличие средств для приобретения имущества, в отношении которого подается специальная декларация.

Специальная декларация заполняется физическим лицом самостоятельно от руки или машинописным текстом. Исправления в декларации указанных сведений, не оговоренных подписью лица, подавшего ее, не допускаются. По желанию лицо, представившее декларацию, может заполнить два экземпляра специальной декларации. Второй экземпляр специальной декларации возвращается лицу, подавшему декларацию с указанием на нем должности, фамилии, инициалов и подписью работника налогового органа при подаче декларации в налоговом органе. Он также вправе самостоятельно снять копию с представляемой декларации и заверить ее подписью работника налогового органа с указанием даты сдачи декларации.

Заключение

В соответствии с указанными статьями налоговому контролю подлежат расходы физических лиц, являющихся налоговыми резидентами РФ и приобретающих в собственность недвижимое имущество, транспортные средства, акции открытых акционерных обществ, государственные и муниципальные ценные бумаги, а также сберегательные сертификаты, культурные ценности, золото в слитках. Однако, по сравнению с Законом РФ от 20.07.98 № 116-ФЗ "О государственном контроле за соответствие крупных расходов на потребление фактически получаемым физическими лицами доходам", который так и не вступил в силу, нормы Налогового кодекса РФ в отношении контроля над расходами физических лиц являются более либеральными.

Во-первых, перечень имущества, за расходами на приобретение которого осуществляется налоговый контроль,, в НК РФ является более сокращённым по сравнению со своим аналогом в законе. В такой перечень не вошли следующие виды имущества, содержащиеся в законе: многолетние насаждения, акции закрытых акционерных обществ, доли участия в уставных капиталах хозяйственных обществ.

Во-вторых, закон содержал указание на то, что налоговому контролю могут быть подвергнуты не только физические лица, приобретающие имущество в собственность, но и лица, оказывающие им финансовое содействие. НК РФ не содержит такого положения. Фактически это означает сужение категории лиц, за расходами которых налоговые органы могут осуществлять контроль, что влечёт за собой также использование данного положения для целей налогового планирования, так как без излишних опасений родственники и знакомые приобретателей имущества в собственность могут им оказывать финансовое содействие для совершения покупок.

В-третьих, закон содержал положение о декларации об имуществе. Смысл такой декларации состоял в том, что физические лица имели возможность легализовать практически все свои доходы за предыдущие годы, на которые впоследствии они могли сослаться, приобретая имущество в собственность. Однако это они могли сделать лишь в том случае, если они заполнили декларацию об имуществе и сдали её нотариусу на хранение в определённые сроки. НК РФ исключает применение налоговых деклараций об имуществе. При этом НК РФ ни прямо, ни косвенно не запрещает физическим лицам, в отношении которых осуществляется налоговый контроль за расходами, ссылаться на свои прошлые накопления как на источник, из которого такие расходы производятся.

В-четвёртых, в законе было указано, что регистрирующие органы обязаны сообщать в налоговые органы о любых сделках по приобретению имущества в собственность физических лиц. К тому же аналогичная обязанность лежала и на нотариусах, удостоверяющих такого рода сделки.

НК РФ устанавливает, что информацию в налоговые органы регистрирующие органы обязаны подавать в случае регистрации только сделок купли-продажи имущества. О нотариусах в НК РФ упоминается лишь в отношении сделок по купле-продаже культурных ценностей. Исключением, и то случайным, являются сделки по приобретению в собственность физическими лицами механических транспортных средств.

В результате такого отличия информация о большом количестве сделок в налоговые органы попадать не будет, так как физические лица будут использовать другие виды гражданско-правовых сделок, опосредствующие приобретение ими имущества в собственность.

Очевидно, в силу такого "либерализма" норм НК РФ о налоговом контроле за расходами граждан возникла необходимость внесения в статьи 86.1.-86.3. НК РФ соответствующие изменения. Так , планируется установить налоговый контроль за физическими лицами, оказывающими содействие гражданам в приобретении имущества в собственность, ввести ограничение суммы, свыше которой расходы граждан на приобретение определённого имущества подлежат налоговому контролю, установить норму превышения расходов над доходами граждан (приблизительно 10%), когда такое превышение будет влечь за собой обязанность граждан отчитаться перед налоговыми органами за приобретённое имущество.

Список использованной литературы

Налоговый кодекс Российской Федерации от 17 июля 1998 г. Закон РСФСР от 21 марта 1991 г. № 943-1 «О государственной налоговой службе РСФСР» Федеральный закон от 20 июля 1998 г. N 116-ФЗ "О государственном контроле за соответствием крупных расходов на потребление фактически получаемым физическими лицами доходов" Положение о порядке проведения налогового контроля за расходами физического лица от 22.12.99 г. Гражданский кодекс Российской Федерации

Похожие работы

... % от суммы сделки, которая указывается в справке БТИ. Чтобы сэкономить на оплате услуг нотариуса, а также избежать ненужных вопросов, возникающих при осуществлении налоговыми органами контроля за фактическими расходами физических лиц при покупке недвижимости, стороны по договору купли-продажи недвижимости прибегают к простому приему: фактически продавцу передается большая сумма денег, а в договоре ...

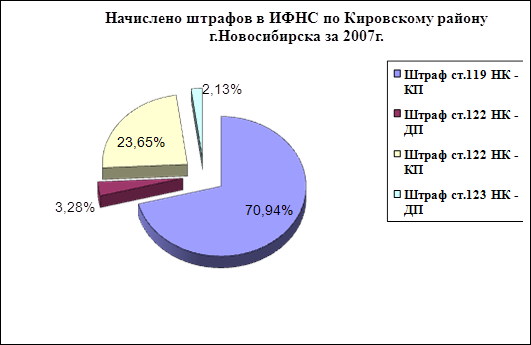

... жизнедеятельности государства. Более подробно последствия сложившихся описанных выше проблем и пути их разрешения будет рассмотрено в Главе 3 пункте 3.3 ГЛАВА 3. Направления совершенствования налогообложения доходов физических лиц в современных условиях 3.1 Оценка эффективности организационной структуры инспекции ИФНС России Кировского района г. Новосибирска Инспекция ФНС России по ...

... основных направлений совершенствования налогового контроля, чему посвящена вторая глава настоящего исследования. 2.3. Направления совершенствования налогового контроля в Республике Беларусь В настоящее время в связи с наличием ряда трудностей актуальной является задача по поиску определенных путей совершенствования контрольной работы налоговых органов. Причем такая задача стоит как на уровне ...

... может возникнуть довольно сложная ситуация, если права на это имущество имеет еще и супруг(а) предпринимателя. Такая ситуация, невозможная в отношениях между юридическими лицами, станет проблемой, если одна из сторон - физическое лицо-предприниматель. Фактически единственным в этом случае способом взыскать с должника деньги станет разбирательство такого дела в суде общей юрисдикции. Вот только ...

0 комментариев