Навигация

Определенные изменения произошли в налоговых льготах. Остановимся на некоторых из них

2. Определенные изменения произошли в налоговых льготах. Остановимся на некоторых из них.

1) До 01.01.2002 сохранена льгота по лекарственным средствам, изделиям медицинского назначения и медицинской технике. После указанной даты льгота будет предоставляться в отношении лекарственных средств, изделий медицинского назначения и медицинской техники, по перечню, установленному Правительством.

2) Сокращен перечень медицинских услуг, освобождаемых от налогообложения, но при этом распространена льгота на ветеринарные и санитарно-эпидемиологические услуги, финансируемые из бюджета.

3) Услуги по обучению в кружках, секциях и студиях распространены только на несовершеннолетних.

4) Установлена льгота в отношении реализации долей в капитале организации, паев в паевых фондах кооперативов и паевых инвестиционных фондов, инструментов срочных сделок.

5) Льгота по гарантийному ремонту без взимания дополнительной платы распространена на любые товары, а не только на радиоэлектронные и технически сложные.

6) Отменена льгота по товарам (работам, услугам), производимым и реализуемым образовательными учреждениями, за исключением услуг в сфере образования.

7) Работы и услуги по производству кинематографической продукции, оказываемые организациями кинематографии, теперь освобождаются от НДС вне зависимости от получения удостоверения национального фильма. Однако передача прав на кинопродукцию льготируется, как и прежде, при наличии указанного удостоверения.

8) Освобождены от НДС услуги, оказываемые непосредственно в российских аэропортах и воздушном пространстве России по обслуживанию воздушных судов, а также услуги по обслуживанию морских судов и судов внутреннего плавания имеют статус не экспортируемых, а льготируемых по общему основанию. При этом теперь не имеет значения, является ли судно иностранным или российским.

9) Изменены условия использования льготы по товарам, работам и услугам, производимым общественными организациями инвалидов и организациями, уставный капитал которых состоит из вкладов общероссийских общественных организаций инвалидов.

В настоящее время указанная льгота применяется к следующим организациям:

- общественными организациями инвалидов (в том числе созданными как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов;

- организациями, уставный капитал которых полностью состоит из вкладов указанных общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25 процентов;

- учреждениями, единственными собственниками имущества которых являются указанные общественные организации инвалидов, созданными для достижения образовательных, культурных, лечебно-оздоровительных, спортивных, научных, информационных и иных социальных целей, а также для оказания правовой и иной помощи инвалидам.

10) Льгота по банковским операциям распространена на следующие дополнительные операции:

- выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- осуществление операций с драгоценными металлами и драгоценными камнями;

- оказание услуг, связанных с установкой и эксплуатацией системы "клиент - банк", включая предоставление программного обеспечения и обучение обслуживающего указанную систему персонала.

11) Предоставлена дополнительная льгота по операциям, осуществляемым организациями, обеспечивающими информационное и технологическое взаимодействие между участниками расчетов, включая оказание услуг по сбору, обработке и рассылке участникам расчетов информации по операциям с банковскими картами.

12) Введена льгота в отношении организации тотализаторов и других основанных на риске игр (в том числе с использованием игровых автоматов) организациями игорного бизнеса.

13) Предоставлена льгота по передаче товаров (выполнению работ, оказанию услуг) безвозмездно в рамках благотворительной деятельности в соответствии с Федеральным законом "О благотворительной деятельности и благотворительных организациях", за исключением подакцизных товаров.

14) Освобождены от НДС проценты по займу.

15) Введена льгота (в виде установления ставки 0%) в отношении работ по транспортировке, погрузке и сопровождению импортируемых грузов российскими перевозчиками. Ранее такая льгота предоставлялась лишь по экспортируемым грузам. Льгота по обслуживанию импортных и экспортных грузов не распространяется на иностранных перевозчиков.

16) Сузилась сфера применения льготы по продукции сельскохозяйственных предприятий. Льгота применяется при реализации продукции собственного производства организации, удельный вес доходов которых от реализации сельскохозяйственной продукции составляет не менее 70%. При этом данная льгота действует лишь в части продукции, передаваемой в счет натуральной оплаты труда, а также для общественного питания работников, привлекаемых на сельскохозяйственные работы.

17) Вместо льготы по основным средствам, ввозимым на территорию Российской Федерации в качестве вклада в уставный капитал предприятий с иностранными инвестициями, введена льгота в отношении технологического оборудования, комплектующих и запасных частей к нему, ввозимых в качестве вклада в уставные капиталы организаций. Как следует из новой формулировки, льгота может применяться и в тех случаях, когда организация не является предприятием с иностранными инвестициями.

3. С введением в действие второй части налогового кодекса отменена часть ранее действовавших льгот. Среди утративших силу льгот можно выделить следующие:

a) Приобретение гражданами жилых помещений в домах, находящихся в собственности общественных организаций.

b) Платежи по лицензионным договорам о предоставлении прав на использование объекта промышленной собственности и передача авторских прав.

c) Платежи малых предприятий по лизинговым сделкам.

d) Товары, ввозимые на территорию Российской Федерации, в том числе:

- оборудование и приборы, используемые для научно-исследовательских целей;

- товары, ввозимые в соответствии с договорами с иностранными организациями и фирмами о проведении совместных научных работ;

- научные периодические издания;

- товары, ввозимые в счет погашения государственных кредитов, предоставленных и предоставляемых иностранным государствам Союзом ССР и Российской Федерацией;

- хлопок - волокно, происходящий с таможенной территории государств, не входящих в Содружество Независимых Государств;

- технологическое оборудование, комплектующие и запасные части к нему, аналоги которого не производятся в Российской Федерации.

Федеральный закон от 29.05.2002 № 57-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и в отдельные законодательные акты Российской Федерации» ввел новые льготы по НДС:

Похожие работы

... экономической зоны сроком на 5 лет с момента возникновения права собственности на земельный участок, предоставленный резиденту особой экономической зоны. 1.5 ПОРЯДОК ИСЧИСЛЕНИЯ НАЛОГА И АВАНСОВЫХ ПЛАТЕЖЕЙ ПО НАЛОГУ Сумма земельного налога исчисляется по истечении налогового периода как соответствующая налоговой ставке процентная доля налоговой базы, если иное не предусмотрено п. 15 и 16 ...

... произошло после 15-го числа соответствующего месяца, за полный месяц принимается месяц прекращения указанных прав (п. 7 ст. 396 НК РФ). Расчет авансовых платежей Авансовые платежи по земельному налогу исчисляются и уплачиваются в соответствующий бюджет по истечении I, II и III кварталов текущего налогового периода и исчисляются как одна четвертая соответствующей налоговой ставки процентной ...

... налог на холостяков, одиноких и малосемейных граждан СССР; сельскохозяйственный налог; налог с владельцев строений; земельный налог; налог с владельцев транспортных средств. Налог на добавленную стоимость (НДС) a) Экономическая характеристика налога. НДС- это наиболее распространенный налог на товары и услуги в налоговых системах различных стран, в том числе России. НДС, являясь косвенным ...

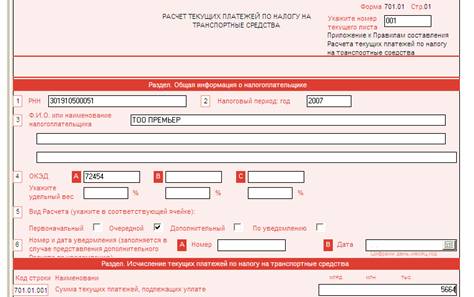

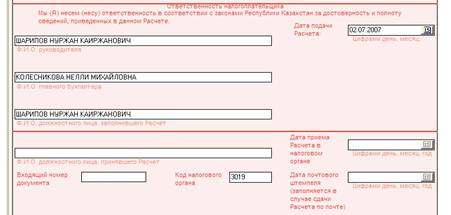

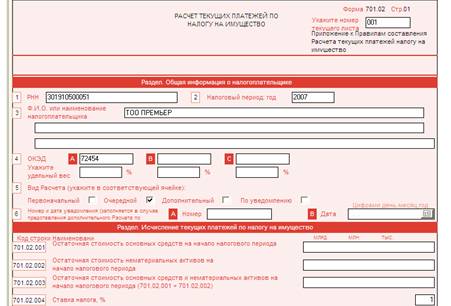

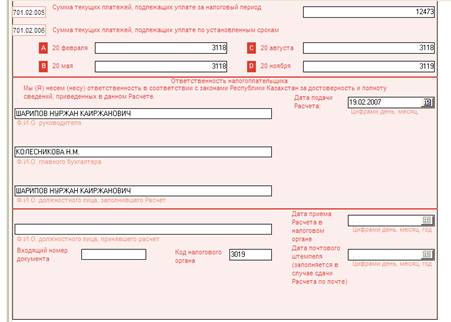

... радиорелейные, воздушные, кабельные линии связи, являются земельные участки, предоставленные в установленном законодательством порядке этим организациям, включая земельные участки, занятые опорами линий связи. 2.4 Практика учета расчетов с бюджетом по прочим налогам Рассматриваемое предприятие ТОО "Премьер" находится по адресу: г. Караганда, 15 микрорайон, д.3а. Основной вид деятельности - ...

0 комментариев