Навигация

8. Ставки налога

| Виды товаров (работ, услуг) | Ставка НДС | ||

| Скот и птица в живом весе | 10% | ||

| Остальные товары, работы и услуги | 20% |

Организации, выпускающие и реализующие товары, облагаемые по различным ставкам, должны вести раздельный учет реализации товаров и сумм налога по ним в разрезе применяемых ставок.

Расчетная ставка.

Расчетные ставки применяются при:

· реализации товаров (работ, услуг) по ценам и тарифам, включающим НДС

· расчете облагаемого оборота в виде разницы между ценой реализации и ценой приобретения

· получении средств от взимания штрафов, взыскании пеней, выплате неустоек за нарушение обязательств по договорам

· получении авансов, финансовой помощи, ссуд

· получении дохода в виде комиссионного сбора со сделок, совершаемых на биржевых торгах.

Расчетные ставки определяются как отношение ставки НДС к цене с учетом НДС: 16,67% или 9,09%, в зависимости от ставки НДС (20 или 10%).

В случае отсутствия аналитического учета по видам реализуемых товаров исчисление и уплата налога производятся с полученного дохода по ставке 16,67%.

9. Порядок исчисления и уплаты НДС. Возмещение НДС.

Сумма взноса налога в бюджет определяется в общем случае как разница между суммами налога, полученными от покупателей, и суммами налога, фактически уплаченными поставщикам за приобретенные (оприходованные) материальные ресурсы (выполненные работы, оказанные услуги), стоимость которых относится на издержки производства и обращения.

|

|

|

бССкуапрррюджет

Сумма уплаченного налога подлежит возмещению:

· если данная сумма была фактически уплачена поставщику

· стоимость соответствующих материалов, сырья, комплектующих, топлива и других изделий, основных средств, нематериальных активов (работ, услуг) относится на издержки производства и обращения

· имеются счета-фактуры поставщиков, зарегистрированных в книге покупок.

Если сумма НДС, подлежащая возмещению, превышает сумму полученного НДС, возникающая разница засчитывается в счет предстоящих платежей или возмещается из бюджета налоговыми инспекциями на основании представленных расчетов и письменного заявления плательщика в десятидневный срок со дня получения расчета за соответствующий налоговый период. При этом возврат налога производится по расчетам, представленным до истечения трехгодичного срока.

У заготовительных, снабженческо-сбытовых, оптовых и других организаций, занимающихся продажей и перепродажей товаров сумма НДС, подлежащая взносу в бюджет определяется, как разница между суммами налога, полученного от покупателей и оплаченного поставщикам этих товаров и материальных ресурсов, стоимость, которых относится на издержки производства и обращения. НДС по поступившим и оприходованным товарам, приобретенным для перепродажи, возмещается после их фактической оплаты поставщикам независимо от факта их реализации.

Посреднические услуги (без участия в расчетах) - Сумма НДС подлежащая взносу в бюджет определяется, как разница между суммами налога, исчисленного с соответствующей торговой наценки (надбавки, вознаграждения), и суммами налога по материальным ценностям, уплаченными поставщикам и отнесенными организацией на издержки обращения

НДС, уплаченный при приобретении основных средств и нематериальных активов для производственных целей, принимается к зачету (возмещению) в полном объеме в момент принятия этих средств на учет. НДС, уплаченный поставщикам, не подлежит возмещению:

· при безвозмездном получении основных средств и нематериальных активов

· при приобретении (в том числе по импорту) основных средств и нематериальных активов, используемых при производстве продукции, не облагаемой НДС. (НДС включается в стоимость приобретения и списывается через амортизацию).

При реализации ранее приобретенных (после 1992 г.) основных средств и нематериальных активов суммы НДС, уплаченные при приобретении, подлежат зачету. При возникновении отрицательной разницы возмещение налога из бюджета не производится.

НДС, уплаченный за товары, работы и услуги, приобретенные для непроизводственных целей, в том числе легковые автомобили и микроавтобусы возмещению не подлежит. Уплаченные поставщикам суммы относятся на соответствующие источники финансирования. Исключение составляют сельскохозяйственные организации, у которых такой НДС принимается к зачету.

Сумма НДС, уплаченная по командировкам, представительским расходам и услугам по обучению работников сверх установленных норм, относится на прибыль, остающуюся в распоряжении предприятия.

В строительстве при принятии законченных объектов на учет после ввода в эксплуатацию (независимо от источника финансирования этих объектов) НДС, уплаченный подрядчикам, к возмещению при вводе в эксплуатацию не принимается, а учитывается со стоимостью объекта и списывается через износ (амортизацию).

С 01.01.2001 суммы НДС по вводимым в эксплуатацию законченным строительством объектам будут приниматься к зачету (возмещению) в момент ввода указанных объектов в эксплуатацию.

Экспорт. Продукция, вывозимая за пределы СНГ, освобождается от НДС. НДС, уплачиваемый поставщикам, подлежит возмещению. Для возмещения НДС, уплаченного поставщикам, экспортер представляет налоговому органу документацию, подтверждающую оплату вывозимых товаров.

Для освобождения от НДС экспортер представляет налоговому органу:

· контракт с иностранным покупателем

· грузовую таможенную декларацию с отметкой органа, осуществляющего таможенное оформление, и пограничной таможни

· транспортные документы, подтверждающие доставку товаров в страну назначения

· платежные документы и банковскую выписку о фактическом поступлении денег на счет экспортера

Импорт. При ввозе товаров из стран за пределами СНГ НДС уплачивается таможенным органам и возмещается так же, как НДС, уплачиваемый поставщикам. При ввозе товаров из стран - членов СНГ уплата и возмещение НДС осуществляется в том же порядке, что и по операциям на российском рынке.

У субъектов малого предпринимательства, применяющих упрощенную систему налогообложения, учета и отчетности Сумма НДС по приобретенным ресурсам относится на издержки производства и обращения.

Суммы уплаченного НДС возмещению не подлежат при:

· приобретении товаров (работ, услуг) для производственных нужд у физических лиц

· приобретении товаров (работ, услуг) для производственных нужд у юридических лиц в розничной торговле и в общественном питании за наличный расчет сверх установленного лимита наличных расчетов (10 тыс. руб.) или в пределах установленного лимита, но при отсутствии приходного кассового ордера и накладной на отпуск товара с указанием суммы НДС отдельной строкой

· если в расчетных документах не выделен НДС.

Сроки уплаты налога

| Среднемесячная сумма НДС к уплате | Сроки уплаты | ||

| Более 10 тыс. руб. | Декадными платежами 15, 25 и 5-го числа следующего месяца, в размере 1/3 суммы налога, причитающейся к уплате по последнему месячному расчету, с последующим перерасчетом и доплатой не позднее 20-го числа месяца, следующего за отчетным | ||

| От 3 до 10 тыс. руб. | Один раз в месяц исходя из фактической реализации не позднее 20-го числа месяца, следующего за отчетным | ||

| До 3 тыс. руб. | Один раз в квартал исходя из фактической реализации не позднее 20-го числа месяца, следующего за отчетным кварталом |

В исключение из общего порядка уплата НДС малыми предприятиями осуществляется один раз в квартал (не позднее 20-го числа месяца, следующего за отчетным кварталом) исходя из фактической реализации независимо от размера среднемесячных платежей.

Отражение налога в учетных документах

Сумма НДС должна быть выделена отдельной строкой:

· в первичных учетных документах (счетах, счетах-фактурах, накладных, актах выполненных работ и др.), на основании которых производятся расчеты

· в расчетных документах на реализуемые товары (платежных поручениях, платежных требованиях-поручениях, требованиях), а также в реестрах чеков и реестрах на получение средств с аккредитива, приходных кассовых ордерах (если в первичных документах сумма НДС не выделена, то и в расчетных документах исчисление ее расчетным путем не производится).

· При отгрузке (включая экспорт) товаров (выполнении работ, оказании услуг) оформляется счет-фактура.

· В расчетных документах на оплату отгруженных товаров (выполненных работ, оказанных услуг) обязательна ссылка на номера соответствующих счетов-фактур.

Реализация товаров (работ, услуг) населению производится без выделения сумм налога на ценниках и в квитанциях.

При реализации товаров (работ, услуг), не являющихся объектом обложения НДС, в расчетных и в первичных документах налог не выделяется и делается надпись (штамп) "Без НДС".

При расчетах между хозяйствующими субъектами государств - участников СНГ оформление документов за реализованные товары (работы, услуги) производится в аналогичном порядке.

Порядок оформления счетов-фактур

Все плательщики НДС при совершении операций по реализации товаров (работ, услуг), в том числе на экспорт, как облагаемых, так и не облагаемых налогом, обязаны по установленным формам:

· составлять счета-фактуры

· вести журналы выдаваемых и получаемых счетов-фактур

· вести книгу продаж и книгу покупок.

Счета-фактуры не оформляются при проведении операций с ценными бумагами, (исключая брокерские и посреднические услуги), банковских и страховых операций (сделок), не облагаемых НДС.

Наличие правильно оформленного счета-фактуры у покупателя является обязательным условием предъявления уплаченного НДС к зачету (возмещению).

При отгрузке товаров (выполнении работ, оказании услуг), не облагаемых НДС, в счете-фактуре сумма налога не указывается и делается надпись (или ставится штамп) "Без налога (НДС)".

Счет-фактура должен быть составлен в течение 10 дней после отгрузки товара или после получения предоплаты (аванса), но в данном отчетном периоде (бланки счетов-фактур заранее пронумеровываются в пределах отчетного года).

Счета-фактуры должны составляться не только при отгрузке товаров и получении авансов, но и в следующих случаях:

· получение от контрагента любых сумм, связанных с расчетами по оплате товаров: штрафов, пеней, неустоек, процентов и т.д. Счет-фактура составляется в одном экземпляре и не предъявляется контрагенту

· безвозмездная передача имущества, внесение средств в уставный капитал, объединение средств в рамках совместной деятельности. Счет-фактура составляется в двух экземплярах, один из которых передается получателю средств без предъявления им НДС к зачету (возмещению).

Похожие работы

... как показала практика, эта коренная реформа законодательства не решила всех вопросов организации исчисления и уплаты НДС [41, 46]. 2. АНАЛИЗ ДЕЙСТВУЮЩЕЙ ПРАКТИКИ ВЗИМАНИЯ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В РОССИЙСКОЙ ФЕДЕРАЦИИ 2.1. Порядок расчета налога и характерные ошибки, связанные с его исчислением Действующая в настоящее время теория и практика исчисления налога на добавленную стоимость в ...

... на осуществление целевых программ с последующим отчетом об их использовании, объектом налогообложения не являются. К средствам целевого бюджетного финансирования, не включаемым в облагаемый налогом на добавленную стоимость оборот, относятся средства, перечисляемые на соответствующие счета предприятий и учреждений, предусматриваемые в бюджетах различного уровня на финансирование целевых программ и ...

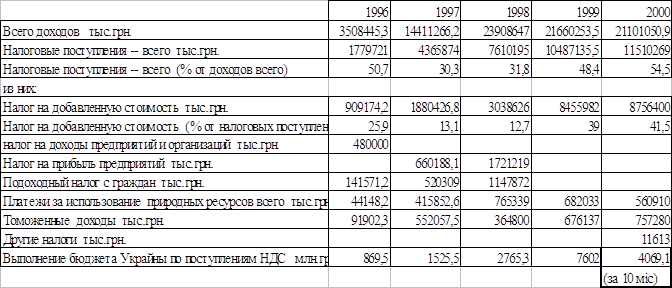

... . В каждом предприятии целесообразно утвердить перечень "связанных лиц" и контролировать расчеты с ними.[9]Раздел 2. Учет налогообложения Налогом на добавленную стоимость предприятия на примере ГАО “ Предприятие Приднепровских магистральных нефтепроводов ” 2.1 Технико экономическая характеристика Государственного Акционерного Общества “Предприятие Приднепровских магистральных нефтепроводов” ...

... исправлению замечаний, сделанных аудитором. Используем метод анализа налоговых деклараций при проведении аудита расчетов с бюджетом по налогу на добавленную стоимость. Для отражения в бухгалтерском учете хозяйственных операций, связанных с налогом на добавленную стоимость, в ЗАО «Уренгойремстройдобыча» используется балансовый счет 19 «Налог на добавленную стоимость по приобретенным ценностям» и ...

0 комментариев