Навигация

Налогообложение международного лизинга

2.3. Налогообложение международного лизинга

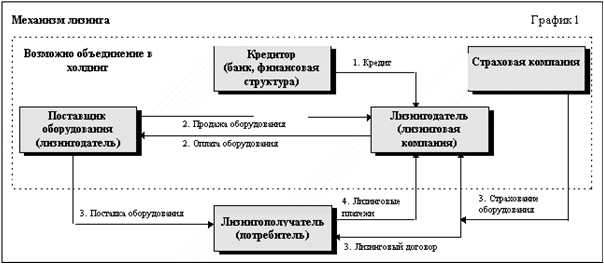

Как отмечалось на Международной конференции по развитию лизинга в Российской Федерации, проходившей в Москве в мае 1996 года, существуют еще некоторые препятствия на пути крупных международных финансовых лизинговых сделок. Одним из таких препятствий является российский НДС, который начисляется дважды при совершении как внутренних, так и международных лизинговых сделок. При осуществлении внутреннего лизинга первый раз НДС облагается покупка оборудования, а второй раз - лизинговые операции при сдаче оборудования лизингополучателю. При осуществлении международного лизинга НДС начисляется один раз таможенными органами на стоимость самого оборудования при ввозе его на таможенную территорию РФ, а вторично - на лизинговые услуги, предоставляемые по международным лизинговым сделкам.

Применение НДС в отношении международных лизинговых сделок увеличивает дополнительно 20% стоимость на многие виды импортируемого оборудования, получаемого по лизингу из-за пределов России. Двойное обложение НДС стоимости лизинговых услуг и стоимости арендуемого оборудования, которое происходит в большинстве случаев, за исключением отдельных категорий оборудования, возможно будет устранено в законодательном порядке при рассмотрении нового Налогового Кодекса или закона «О лизинге».

В настоящий период иностранные юридические лица, имеющие свое представительство или не имеющие представительства на территории РФ и осуществляющее финансовую или хозяйственную деятельность, подлежат налогообложению в следующем порядке:

Иностранные юридические лица, получающие доходы от источников, находящихся на территории РФ, в соответствии п. 5.1 Инструкции ГНС РФ от 16 июня 1995 года № 34 «О налогообложении прибыли и доходов иностранных юридических лиц» подлежат обложению налогом на доходы у источника выплаты.

К доходам, .полученным в России, относятся доходы от сдачи в аренду имущества, находящегося на территории РФ, в том числе доходы от лизинговых операций. При этом доходы от лизинговых операций рассчитываются исходя из всей суммы лизингового платежа за минусом суммы возмещения стоимости лизингового имущества (при финансовом лизинге), платы лизингодателю в качестве компенсации за использованные им кредитные ресурсы на приобретение имущества и суммы налога на лизинговое имущество (подпункт 5.1.8 Инструкции ГНС РФ № 34).

Организации, выплачивающие доходы иностранным юридическим лицам, несут ответственность за полноту и своевременность удержания налога с доходов из источников в РФ. При выплате доходов без удержания налогов сумма налогов с доходов иностранного юридического лица удерживается в бесспорном порядке с российского юридического лица, выплачивающего такой доход (п. 5.4 Инструкции ГНС РФ № 34). Штрафных санкций для российского предприятия действующим налоговым законодательством в таких случаях не установлено.

Операции, связанные с реализацией на территории РФ услуг по сдаче в аренду имущества, в том числе по лизингу, в соответствии с п. 1 ст. 3 Закона РФ «О НДС» и п. 7 «б» Инструкции ГНС РФ от 11 октября 1995 года № 39 «О порядке исчисления и уплаты НДС» являются объектами обложения НДС.

При реализации услуг на территории РФ иностранными предприятиями, не состоящими на учете в налоговом органе, НДС уплачивается в бюджет в полном размере российскими предприятиями за счет средств, перечисляемых иностранным предприятиям. При этом после уплаты налога российскими предприятиями иностранные предприятия имеют право на возмещение сумм НДС, фактически уплаченных в бюджет при ввозе товаров на территорию РФ, а также по материальным ресурсам производственного назначения в порядке, установленном ГНС РФ по согласованию с Минфином РФ при условии постановки на учет в качестве налогоплательщика (п. 5 ст. 7 Закона РФ от б декабря 1991 года «О НДС», п. 21 Инструкции ГНС РФ № 39).

В перечень товаров, ввозимых на территорию РФ и не подлежащих при ввозе обложению НДС (подпункт «щ» п. 1 ст. 5 Закона о НДС) оборудование для лизинга не включено. Но суммы НДС, уплаченные на таможне, иностранному юридическому лицу, в определенных случаях все же могут быть возмещены на основании Письма ГТК РФ от I 20 июля 1995 года № 01-13/10268 «О таможенном оформлении товаров, временно ввозимых в рамках лизинговых соглашений». Возмещение производится налоговым органом, в котором произведена фактическая уплата российской организацией налога, за счет общих поступлений налогов в течение трех месяцев со дня получения документов, предусмотренных п. 21 Инструкции ГНС РФ № 39 от 11 октября 1995 года.

Иностранные предприятия, состоящие на учете в налоговом органе, при реализации на территории РФ услуг исчисляют и уплачивают НДС в общеустановленном порядке. Суммы НДС, фактически уплаченные в бюджет за счет средств, перечисляемых иностранному предприятию, по оказанным услугам, стоимость которых относится на издержки производства и обращения, подлежат зачету или возмещению у предприятия-источника выплаты (Письмо ГНС РФ от 30 июля 1996 года № ВГ-6-06/525), поскольку лизинговые платежи по операциям финансового лизинга включаются в себестоимость продукции (работ, услуг) на основании п. 2 «ч» «Положения о составе затрат по производству и реализации продукции», утвержденного Постановлением Правительства РФ от 5 августа 1992 года № 552 с последующими изменениями и дополнениями.

В соответствии с законодательством, если предприятие является малым, то осуществляемые им платежи по лизинговым сделкам (как при международном, так и внутреннем лизинге) в полном объеме в соответствии с п. 1 «я» ст. 5 Закона «О НДС» освобождаются от уплаты НДС. В этом случае в перечисляемую иностранному лизингодателю сумму НДС не включается и российский лизингополучатель не обязан перечислять в бюджет налог за иностранное юридическое лицо.

III. Реальные перспективы развития лизинга

в Российской Федерации

Похожие работы

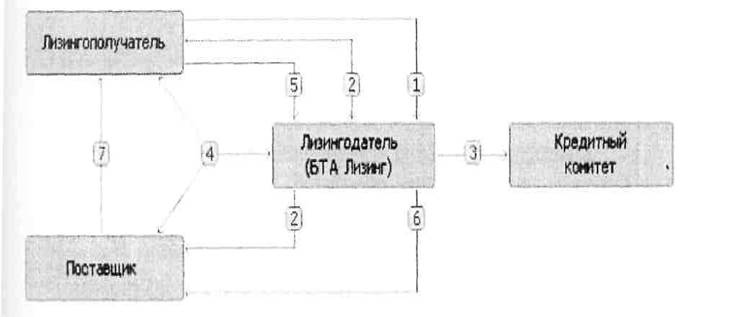

... виды получат одинаково широкое распространение. Как показывает опыт, предпочтение отдается в основном финансовому и оперативному лизингу, как внутреннему, так и международному [36]. 2. Лизинговые операции в Республике Казахстан 2.1 Анализ лизинговой деятельности банков второго уровня В последние годы государство принимает различные меры, направленные на активизацию деятельности банков по ...

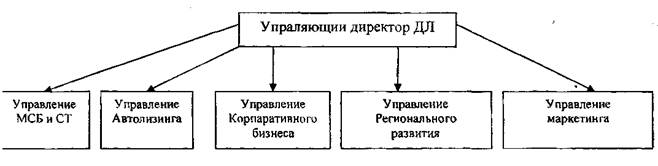

... . Поэтому законодательно закрепленное право собственности лизингодателя на предмет лизинга до окончания договора лизинга должно четко исполняться. ГЛАВА 2 ДЕЙСТВУЮЩАЯ ПРАКТИКА ЛИЗИНГОВЫХ ОПЕРАЦИЙ В РЕСПУБЛИКЕ КАЗАХСТАН 2.1. Лизинговые операции АО «Альянс лизинг» АО «Альянс Банк» из ведущих банков республики, принимая во внимание возросшую необходимость в развитии финансового лизинга в ...

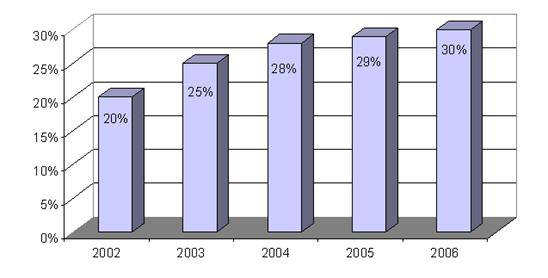

... № 270 “О плане счетов бухгалтерского учета”, в котором был представлен порядок отражения лизинга в бухгалтерском учете. Развитие сети коммерческих банков способствовало внедрению лизинговых операций в банковскую практику. Российские лизинговые компании начали образовываться с середины 2000 года. В октябре 2004 года была создана Российская ассоциация лизинговых компаний “Рослизинг”. В 2004 году “ ...

... моментом для другой стороны. 2. Учет лизинговых операций 2.1. Характеристика счетов для учета лизинговых операций Бухгалтерский учет в банках представляет собой упорядоченную систему сбора, регистрации и обобщения информации в денежном выражении: об имуществе, обязательствах кредитных организаций и их движение путем сплошного, непрерывного и документального учета всех операций. Предметом ...

0 комментариев