Навигация

Специфика ведения бухгалтерского учета в отраслях

Министерство общего и профессионального образования РФ

Аграрно-инженерный университет

Специфика бухгалтерского учета и налогообложения в различных отраслях

Выполнил: Ахмедзянов С.М.

ПРОВЕРИл: толстых

Челябинск

2000

Ахмедзянов С.М. ., учебно-исследовательская работа по курсу «Бухгалтерский учет в отраслях»: Челябинск, 2000.- 72 с.

Литература – 34 наименования.

В данной работе рассмотрена практика ведения бухгалтерского учета в строительстве, гостиничном деле, рекламном и кадровом агентствах.

Произведен сравнительный анализ ведения бухгалтерского учета в гостиничном деле, рекламном и кадровом агентствах.

Данная работа актуальна в условиях приведения в соответствие с международными стандартами нормативной системы бухгалтерского учета России. В условиях «перехода», изменения системы бухгалтерского учета необходимо изучение специфики отраслевого бухгалтерского учета для адекватной адаптации международных норм.

СОДЕРЖАНИЕ:

Бухгалтерский учет и налогообложение в строительстве 5

Строительство как отрасль экономики. Участники строительства. 5

Учет капитальных вложений. 6

Учет капитальных вложений при подрядном способе производства работ 7

Хозяйственный способ учета капитальных вложений 8

Порядок учета НДС при отражении основных средств на счете Капитальные вложения и его возмещения из бюджета 9

Учет источников финансирования капитальных вложений 10

Пример 1 11

Учет источников при долевом участии застройщиков 12

Учет заемных источников 13

Особенности бухгалтерского учета в подрядных строительных организациях 13

Особенности учета затрат на производство строительной организации и формирование себестоимости 14

Состав и классификация включаемых в себестоимость строительных работ 14

Методы учета материальных ценностей, списанных в производство 18

Учет материалов по планово расчетным ценам 18

Расходы по эксплуатации и содержанию строительных машин и механизмов (СМиМ) 19

Учет расходов по оплате труда 22

Учет накладных расходов 24

Учет брака в производстве 26

Учет расходов будущих периодов 27

Учет некапитальных работ 28

Учет затрат по временным титульным зданиям и сооружениям. 29

Учет реализации строительно-монтажных работ 29

Бухучет и налогообложение в гостиничном хозяйстве 30

Лицензирование и сертификация гостиничных услуг 30

Сертификация гостиниц 30

Международная аттестация гостиниц 32

Пример 1 33

Предоставление услуг по бронированию номеров 35

Пример 2 36

Формирование стоимости проживания 38

Пример 3 38

Особенности организации расчетов с населением 39

Прием иностранных гостей 39

Использование бланков строгой отчетности 39

Бухгалтерский учет и налогообложение в кадровых агентствах 41

Правовые основы деятельности кадровых агентств 41

Расчеты с юридическими лицами 43

Пример 1 44

Пример 2 47

Пример 3 48

Пример 4 50

Аутплейсмент (трудоустройство сокращаемого персонала) 52

Расчеты с физическими лицами 53

Пример 5 54

Бухгалтерский учёт и налогообложение рекламных агентств. 57

Внешнеэкономическая деятельность рекламных агентств 57

Пример 1 58

Пример 2 61

Налог на рекламу 63

Пример 3 63

Наружная реклама 65

Пример 4 67

Пример 5 68

Список литературы 70

Бухгалтерский учет и налогообложение в строительстве

Строительство как отрасль экономики. Участники строительства.

Застройщик – предприятие, которое специализируется на выполнении функций по организации строительства объектов, контроль за его ходом и ведение бухгалтерского учета производимых при этом затрат. В лице застройщика могут выступать: дирекция строящихся предприятий, а также действующие предприятия, осуществляющие капитальное строительство.

Застройщик для осуществления будущего строительства должен иметь проектно-сметную документацию на возведение отдельно строящихся зданий или на комплекс зданий. С этой целью он обращается в проектную организацию с техническим заданием на возведение объекта. Проектная организация разрабатывает пакет проектно сметной документации, в который входит проект производства работ (ППР), проект организации строительства (ПОС), и сметно-финансовые расчеты. На основе финансовых расчетов в дальнейшем определяется договорная стоимость объекта.

С пакетом проектно-сметной документации застройщик находит подрядчика.

Подрядчик – юридическое лицо, выполняющее подрядные работы для застройщика по договору на строительство.

Договор на строительство - документ, устанавливающий обязательства сторон, участвующих в его заключении и выполнении по новому строительству, реконструкции, расширению, техническому перевооружении, ремонту действующих предприятий, зданий и сооружений, и производству отдельных видов и комплексу подрядных работ являющихся объектами строительства.

Одним из признаков договора на строительство является его продолжительность, т.е. дата начала и окончания работ. Эти даты определяют необходимость распределения затрат на ряд отчетных периодов.

Объект строительства – отдельно стоящее здание или сооружение, вид или комплекс работ, на строительство которого должен быть составлен отдельный проект и смета.

Договорная стоимость объекта:

1. На основе стоимости (цены) определяемой в соответствии с проектом, такая цена называется твердой. Она устанавливается с учетом оговорок в договоре на строительство которые касаются порядка их изменения.

2. Устанавливается по условиям возмещения фактической стоимости строительства в сумме принимающих затрат оцененных в текущих ценах + согласованная договором прибыль подрядчика.

Долгосрочные инвестиции – затраты на создание, увеличение, а также приобретения внеоборотных активов длительного пользования, не предназначенных для продажи (за исключением государственных ценных бумаг, участия в уставных капиталах других организаций).

Долгосрочные инвестиции связаны с:

1. Осуществлением капитального строительства в виде нового.

2. Реконструкцией, расширением и техническим перевооружением действующих предприятий и объектами непроизводственной сферы.

Затраты на вышеназванные объекты не являются издержками отчетного периода и относятся к капитальным вложениям.

1. Приобретение зданий, оборудования, транспортных средств.

2. Приобретение земельных участков и природопользование.

3. Приобретение нематериальных активов.

Учет капитальных вложений.

Учет капитальных вложений осуществляется организациями, которые производят долгосрочные инвестиции, в которые входят: состав основных средств , законченное строительство объектов, зданий, сооружений.

Объектом строительства при учете капитальных вложений рассматривается отдельно стоящее здание или сооружение, вид или комплекс работ, на строительство которого имеется отдельный проект и смета.

До окончания работ затраты по их возведению учтенные на 08 «Капитальные вложения» составляют незавершенное строительство.

В бухгалтерском учете затраты по строительству объектов группируются по технологической структуре расходов определяемой сметой документацией. Учет рекомендуется вести по следующей номенклатуре расходов:

· Строительные работы

· Работы по монтажу оборудования

· Приобретение оборудования сданного в монтаж

· Приобретение оборудования не требующего монтажа;

· приобретение инструмента и инвентаря;

· приобретение оборудования требующего монтажа, но не предназначенного для постоянного запаса.

· Прочие капитальные затраты

· Затраты не увеличивающие стоимости основных средств .

Порядок учета затрат по строительным работам и работам по монтажу оборудования зависит от способа их производства:

· Подрядный

· Хозяйственный.

При подрядном способе производства выполненные и оформленные в установленном порядке строительные работы и работы по монтажу оборудования отражаются у застройщика на счете «Капитальные вложения» по договорной стоимости согласно оплаченным или принятым к оплате счетам подрядной организации.

При хозяйственном способе учета затрат ведется застройщиком также на счете 08 «Капитальные вложения» и осуществляется в соответствии с порядком установленным учетом себестоимости строительных работ при этом на счете «Капитальные вложения» отражаются фактически произведенные застройщиком затраты.

Счет «капитальные вложения» имеет 9 субсчетов, из которых первые 6 используются в случае осуществления капитальных вложений нового строительства, модернизации, реконструкции.

1. Приобретение земельных участков

2. Приобретение объектов природопользования

3. Строительство объектов основных средств - учитываются затраты по возведению зданий, сооружений, монтажу оборудования, стоимость переданного в монтаж оборудования, другие расходы, предусмотренные сметами, сметно-финансовыми расчетами.

4. Приобретение отдельных объектов основных средств – отражают затраты по приобретению оборудования, машин, инструментов, инвентаря и других не требующих монтажа.

5. Затраты, не увеличивающие стоимости основных средств – относят затраты связанные со строительством и приобретением основных средств по установленному порядку, не включаемые в первоначальную стоимость объектов основных средств.

6. Приобретение нематериальных активов.

Учет капитальных вложений при подрядном способе производства работ

При подрядном способе производства работ учет капитальных вложений застройщиком, заказчиком начинаются с момента заключения договора подряда на выполнение строительно-монтажных работ. Предметом договора могут быть вводимые в действие объекты, виды и комплексы работ, а также части возводимого объекта или отдельные объекты строительно-монтажных работ. Потребительские свойства также определяются договором, потребитель сам устанавливает объем и свойство строительной продукции, которую он хочет получить от исполнителя.

Реквизитами договора является следующие:

1. Договорная стоимость работ.

2. Сроки начала и окончания строительства.

3. Порядок расчетов.

4. Право перехода собственности от подрядчика к заказчику.

Договор подряда может быть:

· прямой

· субподрядный договор

Прямые договора заключаются непосредственно между застройщиком и подрядной организацией. На строительство одного объекта может быть заключен 1 договор подряда с головной подрядной организацией или несколько прямых договоров с несколькими подрядными организациями.

Учет затрат при производстве строительно-монтажных работ застройщиком осуществляется на основании счетов предъявленных к оплате подрядными организациями, при этом делается следующая проводка Дт08 Кт60 на договорную стоимость выполненных работ. В счете должны быть указаны ссылки на договор подряда и акт приемки выполненных работ.

Учет затрат при подрядном способе заканчивается в том момент, когда подписан акт о сдаче объекта в эксплуатацию. Данный акт подписывается всеми членами государственной приемочной комиссии. Таким образом по Дт08 собираются все затраты с начала строительства и определяется инвентарная стоимость объекта строительства. На эту сумму делается запись Дт01 Кт08, затраты не вошедшие в инвентарную стоимость объекта списываются с 08 в установленном порядке.

К таким затратам относятся следующие:

· расходы связанные с возмещением стоимости строений и посадок сносимых при отводе земельных участков при строительстве.

· Затраты на подготовку кадров для основной деятельности строящихся предприятий.

· Расходы по оплате процентов по кредитам банков сверх учетных ставок установленных ЦБ РФ.

· Затраты на консервацию строительства и расходы по сносу, демонтажу и охране объектов прекращенных строительством.

· Уплата процентов, штрафов, пени, неустоек за нарушение ФХД.

· Прочие затраты.

Эти затраты списываются в уменьшение ФН или ФП, делается следующая проводка Дт88, Кт08.

Хозяйственный способ учета капитальных вложений

В этом случае строительно-монтажные работы осуществляются силами застройщика заказчика. С этой целью создается специальное строительное подразделение на период осуществления строительства. Оно создается в рамках отдела капитального строительства, либо управления капитального строительства (ОКС или УКС). Все затраты по производству строительно-монтажных работ учитываются отдельно от текущих затрат организации и собираются по Дт08.

Затраты возникающие при производстве строительно-монтажных работ отражаются следующими проводками Дт08:

Кт10 Материалы, использованные на строительство объекта.

Кт70 Зарплата начисленная рабочим за производство строительно-монтажных работ, зарплата начисленная работника ОКС или УКС.

Кт 69 начисления на зарплату.

Кт25 расходы по эксплуатации строительных машин и механизмов.

Кт26 доля общехозяйственных расходов относящихся к затратам на капитальные вложения.

В учете накладных расходов предприятие застройщик должен организовать учет накладных расходов по двум направлениям

1) накладные расходы относимые на продукцию основной деятельности,

2) накладные расходы относящиеся к капитальным вложениям для этого в перечне затрат указываются:

а) затраты относимые по прямому признаку (затраты ОКС, УКС)

б) расходы которые можно распределить по окончании месяца на основе выбранной базы (величина прямых затрат по строительству объекта и установленный % накладных расходов согласно сметам).

По окончании строительства инвентарная стоимость определяется также как и в первом случае и делается проводка Дт46 Кт08, Дт01 Кт46.

Порядок учета НДС при отражении основных средств на счете «Капитальные вложения» и его возмещения из бюджета

По общему правилу согласно п. 48 «Инструкции о порядке исчисления НДС» по вводимым в эксплуатацию строительных объектов возмещение сумм НДС уплаченного при их приобретении не производится, сумма НДС относится на увеличение балансовой стоимости объектов основных средств. Это конкретно касается по следующим видам структурных элементов капитальных вложений:

· Строительные работы;

· Работы по монтажу оборудования;

· Прочие капитальные затраты;

· Затраты не увеличивающие стоимости основных средств.

При предъявлении подрядной организацией затрат в них включается сумма НДС при этом делается проводка на всю сумму Дт08 Кт60, следовательно при осуществлении проводки Дт01 Кт08 сумма НДС включается в балансовую стоимость вновь введенного объекта основных средств и зачету не подлежит. В дальнейшем эта сумма НДС будет списана в составе амортизационных отчислений.

При осуществлении строительства хозяйственным способом порядок оформления операций изложен в пункте 11 приказа Минфина РФ от 12 ноября 1996 г. №96 «О порядке отражения в бухгалтерском учете отдельных операций связанных с НДС и акцизом». В соответствии с этим пунктом суммы начисленного в течении строительства налога отражаются по Дт08 Кт68. По мере ввода объекта в эксплуатацию расходы связанные с его строительством с учетом ранее начисленных сумм НДС списываются с Дт46 Кт08. Одновременно по Дт01 Кт46 отражается первоначальная стоимость объекта с учетом НДС исчисленного по окончании строительства. Если при этом исчисленная сумма НДС окажется больше чем сумма исчисленная в период строительства разница списывается с Дт46 Кт68.

Учет источников финансирования капитальных вложений

Финансирование работ по капитальному строительству осуществляется инвесторами за счет собственных средств и приравненных к ним источников, а также за счет заемных средств.

К собственным источникам относят:

· Амортизационные отчисления.

· Часть чистой прибыли.

· Фонды специального назначения.

К приравненным к собственным источникам относят:

· Суммы страховых возмещений, связанных с основными средствами и объектами строительства.

· Бюджетные ассигнования

· Средства дольщиков.

Заемные источники:

· Кредиты банков

· Временно привлекаемые от других юридических и физических лиц источники средств в форме займа.

Возврат привлеченных источников производится в дальнейшем за счет собственных средств и приравненных к ним в сроки установленные договором. Помимо возвратности заемные источники являются и платными. В связи с этим их привлечение вызывает дополнительные затраты по капитальным вложениям (% за пользование).

Учет собственных источников требует особенно тщательного подхода в связи с тем, что существует льгота по налогу на прибыль по капитальным вложениям. В этом случае требуется организациям вести аналитический учет, который позволил бы отслеживать использование собственных источников в части амортизационных отчислений.

При учете собственных источников следует выделять в учете следующие направления:

· Амортизационные отчисления

· Прибыль остающаяся в распоряжении предприятия.

· ФН и социальной сферы.

· Льготная часть прибыли, которая может быть использована на финансирование капитальных вложений и при этом зачтена при исчислении налогооблагаемой прибыли.

При учете амортизационных отчислений использование данного источника не отражается на синтетических счетах т.к. 02 счет может быть использован только случае списания износа при выбытии основных фондов по каким либо причина, но в аналитическом учете справочно отражается использование данного источника при инвестировании его на капитальные вложения т.е. на полное восстановление основных фондов.

В форме №5 финансовой отчетности показывается расчетным путем та часть начисленного за отчетный период износа основных фондов которая использовалась в этом же отчетном периоде как источник капитальных вложений. Эту процедуру по аналитическому учету можно осуществлять на забалансовом счете 001 «Амортизация основных фондов», на этом счете учет амортизации использованной ведется отдельно по объектам производственного и непроизводственного назначения.

По Дт001 отражается начисления за отчетный период амортизации по объектам производственного и непроизводственного назначения, по Кт001 отражается использование амортизации по тем суммам которые были учтены как затраты на строительство или как выплаты авансов подрядчикам.

1. Приобретение оборудования требующего монтажа, но не сданного еще в монтаж (данные по счету 07).

2. Оплаченные или принятые к оплате счета по капитальному строительству затраты по которому учтены на счете 08.

3. Авансы, перечисленные организациям за выполненные СМР.

4. Средства, перечисленные на долевое участие в строительстве головному застройщику.

В случае если Кт 001 оказался больше дебетового оборота организация имеет право на льготную часть прибыли, при этом следует произвести расчет ограничения т.е. размер суммы остающейся после сравнения Дт и Кт оборотов по счету 001 и не должен превышать 50 % прибыли которая идет под налогообложение.

Пример 1Фактические затраты произведенные по капитальным вложениям составили 1200. Амортизационные отчисления показанные по счету 001 за отчетный период составили 500. Прибыль до налогообложения 800.

Таким образом, источники, используемые на покрытие капитальных вложения:

500 за счет амортизационных отчислений.

400 льготная часть прибыли

300 за счет других источников (ФН, ФСС).

При использовании прибыли как источника финансирования делается следующая проводка Дт81 Кт88. При использовании фондов делается внутренняя проводка Дт88, (образованный) Кт88,(использованный).

В случае использования ассигнований на финансирование капитальных вложений по специальным программам делается проводка Дт96 Кт08 – на инвентарную стоимость объекта при списании затрат, Дт96 Кт08 – списание затрат не увеличивающих инвентарную стоимость основных средств .

Организации, чья деятельность связана с выпуском продукции на вновь построенных объектах Дт01 Кт08 – списывается Дт96 Кт87 – сума равная эквивалентной стоимости прироста имущества в связи с введением объекта у застройщика, если этот объект производственного назначения, а если нет, - то используется счет 88,ФСС. Дт96 Кт08 – списание затрат не увеличивающих стоимости основных средств.

В унитарных предприятиях по согласованию с органами управления целевые источники использованной ими на финансирование капитальных вложений, отражают следующей записью Дт96 Кт85.

Учет источников при долевом участии застройщиковВ этом случае среди участников-застройщиков выбирается головной застройщик на которого возлагаются функции координатора между застройщиками-заказчиками и подрядчиками.

С этой целью организации дольщики перечисляют средства для финансирования строительства объекта на его расчетный счет, поэтому ситуация рассматривается с 2-х сторон:

1) Учет операций у участника строительства т.е. дольщика.

2) Учет операций по финансированию у головного застройщика.

По 1) Дт76 Кт51 – перечисляем деньги, одновременно делается проводка по фонду накопления Дт88,(образованный) Кт88,(использованный).

Дт01 Кт76 – на сумму принятых основных средств от головного застройщика.

По 2) Дт51 Кт96 – поступление денежных средств

Дт08 Кт60 – затраты по строительству

Дт01 Кт08 – принятые основных средств (только своей части)

Дт96 Кт08 – списание части основных средств передаваемых участникам (дольщикам).

Если в результате строительства получена экономия в сравнении с плановыми затратами и в договоре финансовый результат относится на головного застройщика делается запись Дт96 Кт80. Если финансовый результат должен быть распределен между участниками Дт96 Кт51.

Учет заемных источников

В состав заемных средств включаются:

·Кредиты банков;

·Средства других юридических и физических лиц.

Учреждения банков выдают кредиты на условиях:

· Возвратности

· Платности

· Срочности

· Обеспеченности

· Целевого использования кредита.

При заключении договора на выдачу кредита под капитальные вложения банк требует специальных расчетов подтверждающих реальную возможность возврата кредита в установленные сроки и на условиях кредитного учреждения.

В кредитном договоре оговариваются сроки возвращения самого кредита и сроки платы % и их сумма.

При получении кредита в зависимости от срока возврата дебетуется Дт51, 52 Кт90, 92.

Погашение задолженности по окончании сроков строительства или наступления срока платежа Дт90, 92 Кт51, 52.

Расчеты с банками по % за пользование кредитами на действующем предприятии отражаются Дт08 Кт90,92. Погашение кредита банку с учетом % Дт90,92 Кт51,52

При получении займа Дт51,52 Кт94,95.

Возврат займа Дт94,95 Кт51,52.

Уплата % по займам Дт94,95 Кт51,52

Особенности бухгалтерского учета в подрядных строительных организациях

В соответствии с ПБУ-2 подрядчик - это юридическое лицо выполняющее подрядные работы для застройщика по договору на строительство.

Подрядные работы – это работы выполненные подрядчиком в состав которых входят строительство, монтажные работы, работы по ремонту зданий сооружений, а также другие виды работ согласно договору на строительство.

НЗП – затраты подрядчика на объектах строительства по незаконченным работам, выполненным согласно договорам на строительство.

Объектом бухгалтерского учета по договору на строительство являются затраты по объекту строительства производимые при отдельных видах работ на объектах возводимых по одному проекту или договору на строительство.

В случае осуществления строительства по одному договору охватывающего ряд проектов и если финансовый результат и затраты по каждому из проектов могут быть установлены отдельно, то учет затрат по выполнению работ по каждому такому проекту может рассматриваться как учет затрат по выполнению работ по отдельному договору.

В составе информации по объектам бухгалтерского учета у подрядной строительной организации должны быть выделены:

- Затраты по выполнению подрядных работ по объектам учета в отчетном периоде и сначала выполнение договора на строительство;

- НЗП в разрезе объектов учета в том числе по оплаченным или принятым к оплате работам выполненным привлеченными организациями по договору на строительство;

- Доходы, полученные от заказчика за сданные или объекту по договору на строительство.

- Финансовый результат по работам, выполненным по договору ан строительство;

- Авансы, полученные от застройщика в счет выполненных работ.

Особым объектом внимания является следующие особенности:

- Учет затрат на производство строительной продукции

- Оплата труда строительных организаций

- Учет материальных ценностей

- Учет расходов по содержанию и эксплуатации строительных машин и механизмов

- Учет накладных расходов в строительных организациях

- Формирование финансовых результатов.

Особенности учета затрат на производство строительной организации и формирование себестоимости

Порядок формирования себестоимости работ выполненных подрядчиком изложен в типовых методических рекомендациях. Изменения были 14 августа 1997 г. - типовые рекомендации разработаны на основе положения о составе затрат, но в них более подробно и тщательно представлен перечень видов расходов относимых на себестоимость строительной продукции, методы планирования и учета себестоимости строительных работ.

Состав и классификация включаемых в себестоимость строительных работ

Себестоимость строительных работ выполненных строительными организациями собственными силами складывается из затрат связанных с использованием в процессе производства материалов, топлива, э/э, основных средств, трудовых ресурсов, а также других затрат. При формировании строительных затрат используется основной принцип допущения временной определенности фактов хозяйственной деятельности, т.е. затраты на производство строительных работ, включаемых в себестоимость работ того календарного периода, к которому они относятся независимо от времени их возникновения и независимо от времени их оплаты.

1. В зависимости от времени возникновения делятся на:

- текущие;

- единовременные (однократные, периодически производимые)

2. В зависимости от способа включения в себестоимость:

- прямые;

- косвенные (накладные).

В строительном производстве накладные расходы имеют существенно большой удельный вес, и их размер более серьезно влияет на рентабельность производства.

3. В зависимости от объемов выполнения работ:

- постоянные;

- косвенные;

В типовых рекомендациях более широко предоставлены следующие специфические виды расходов:

- расходы на организацию работ на строительных площадках;

- расходы по нормативным работам;

- по геодезическим работам;

- по проектированию производства работ;

- по благоустройству и содержанию строительной площадки;

- по подготовке объектов строительства к сдаче;

- по перебазированию;

- отчисления в резерв на возведение временных (титульных) зданий и сооружений;

- дополнительные расходы, связанные с использованием на строительстве студенческих отрядов, военно-строительных частей.

Кроме того, на себестоимость строительной продукции относится:

- Износ по нетитульным зданиям, сооружениям;

- Отчисление в резерв на возведение временных нетитульных сооружений;

- Расходы по подготовке объектов к сдаче;

- Расходы, связанные с управлением производства;

- Затраты связанные со сбытом продукции;

- Амортизационные отчисления на полное восстановление ОПФ.

Суммы амортизационных отчислений начисляются ускоренным методом в случае целевого использования в себестоимости строительных работ не включают.

Определен перечень потерь, который может быть отнесен на себестоимость строительной продукции:

- Потери от брака и предметов некачественно выполненных строительных работ.

- Затраты на гарантийный ремонт сданный заказчику объекта в период гарантийной эксплуатации

- Потери от простоев по внутрипроизводственным причинам

- Потери от недостатка материальных ценностей в производстве и на складах при отсутствии виновных лиц.

- Затраты по возмещению вреда причиненного работникам в результате увечья, профессиональных заболеваний полученных при выполнении трудовых обязанностей

- Выплаты работникам высвобожденных в результате реорганизации предприятия в связи с сокращением работников и штата.

Статьи затрат:

- Материальные затраты

- Затраты на оплату труда

- На социальные нужды

- Амортизация основных средств

- Прочие

Для осуществления группировки по статьям расходов в качестве типовых строительным организациям рекомендуются следующие:

- Материалы

- Расходы на оплату труда рабочих

- Расходы по содержанию и эксплуатацию строительных машин и механизмов

- Накладные расходы

- Может быть применена дополнительная статья «прочие»

Материалы: включают затраты произведенные при выполнении строительных работ (затраты на материалы, строительные конструкции, детали).

Фактическая себестоимость ресурсов приобретенных за плату признается сумма фактических затрат на их приобретение:

- Суммы, уплаченные в соответствии с договором поставщику;

- Стоимость информации и консультационных услуг, связанных с приобретением материальных ценностей;

- Таможенные пошлины и иные платежи;

- Вознаграждения, уплаченные посредническим организациям;

- Затраты по заготовке и доставке материальных ценностей к месту их использования, включая страхование.

В состав данных затрат можно отнести затрат по оплате % по заемным средствам, если они связаны с приобретением материальных ценностей и произведенных до момента поступления материальных ценностей.

В составе заготовительно-складских расходов выделяются затраты связанные:

а) С содержанием:

- материалов складов, включая расходы на содержание кладовщиков;

- отделов и контор материально-технического снабжения;

- ведомственной и вневедомственной охраны осуществляющих охрану материальных ценностей;

- агентов, занятых заготовкой материальных ценностей;

б) С оплатой сборов за извещение прибытия и взвешиванием грузов;

в) С потерями и недостачами в пути, когда виновные лица не установлены;

г) Другие расходы.

В случае, если материальные ценности создаются вспомогательными подразделениями строительной организации, их фактическая себестоимость определяется исходя из фактических затрат связанных с их производством.

В строительных организациях существует отличительные особенности в учете строительных материалов:

- в случае если строительство осуществляется из материалов, приобретаемых подрядчиком, оприходование и списание может быть произведено обычным порядком.

- Если часть строительных материалов поступает от заказчика, их себестоимость должна быть с одной стороны включена в себестоимость строительных работ, но из общей суммы стоимости выполненных работ стоимость таких материалов исключается.

Поступление материалов от заказчика отражается:

- На сумму полученных материалов Дт10 Кт64 – у подрядчика списание в производство Дт20 Кт10.

- На сумму полученных материалов Дт64 Кт62, зачтенных при очередных взаиморасчетов с заказчиком.

Из затрат на материалы, отраженных на себестоимость строительных работ стоимость возвратных отходов. Они приходуются и оцениваются в следующем порядке:

- Если отходы могут быть использованы в дальнейшем, тогда оцениваются по цене возможного использования

- Если реализовано на сторону – по полной цене, т.к. сумма стоимости возвратных отходов подлежит исключению из сумм предъявленной к оплате, то их оценка оформляется двухсторонним актом.

Особенность учета заключается в том, что эти суммы стоимости возвратных материалов должна быть включена в стоимость выполненных работ, но исключены из сумм оплаты.

Учет оприходования оплаты возвратных отходов отражается следующим образом:

Дт20 Кт10 – на сумму стоимости всех материалов

Дт10 Кт64 – на сумму стоимости возвратных отходов

Дт64 Кт62 – на сумму стоимости возвратных отходов зачтенных заказчиком

По статье «Материалы» не отражаются затраты на материальные ценности, электроэнергия предназначенная на содержание строительных машин и механизмов, использованные в подсобных производствах, а так же расходуемые на административно-хозяйственные нужды и др. нужды строительство предусмотрено в составе накладных расходов.

При использование материалов в производстве очень важно учитывать значения норм и нормативов.

Перечень нормативных показателей расхода материалов на основные виды строительства, монтажа, спец работ утвержденных письмом Госстроя РФ №ВВ-20-8/12.

Под расходы материалов в строительстве понимается их потребление в процессе строительных работ, поэтому отпуск материальных ценностей центральных складов на приобъектные в учете должен отражаться не как списание, а как внутреннее перемещение.

Отклонения, возникшие вследствие замены одного вида материалов др., а также в связи со сверх нормативным отпуском материалов оформляется спец. документами (сигнальными). На основании таких документов подотчетные лица должны составлять и предоставлять руководству рапорты об отклонении в расходах материалов от действующих норм с необходимыми обоснованиями.

Отпуск материалов со склада (приобъектного) производится по лимитно-заборным картам или аналогичным документам.

Конструкции и детали завозятся на строительные площадки по комплектовочным картам соответствующих с графиком строительных работ.

Методы учета материальных ценностей, списанных в производствоОпределение фактической себестоимости материальных ресурсов, списываемых на производство разрешается производить следующими методами оценки запасов:

1. По средней себестоимости.

2. По себестоимости первых по времени закупок (ФИФО).

3. По себестоимости последних по времени закупок (ЛИФО).

4. По себестоимости каждой единицы закупаемого материала.

Первый способ (по средней себестоимости) оценки материальных ресурсов является традиционным для отечественной учетной практики. В течение отчетного месяца материальные ресурсы списываются на производство (как правило, по учетным ценам), а в конце месяца списывают соответствующую долю отклонения фактической стоимости материальных ресурсов от стоимости их по учетным ценам.

При методе ФИФО применяют правило: первая партия на приход, - первая в расход. Это означает, что независимо от того, какая партия материалов отпущена в производство, сначала списывают материалы по цене (себестоимости) первой закупленной партии, затем по цене второй партии и т.д. в порядке очередности, пока не будет получен общий расход материалов за месяц.

При методе ЛИФО поменяют другое правило: последняя партия на приход, - первая в расход, т.е. с начала списываются материалы по себестоимости последней партии, затем по себестоимости предыдущей и т.д.

Учет материалов по планово расчетным ценам

При учете материалов по этому методу строительная организация определяет номенклатуру материалов по которым устанавливаются расчетные цены. Цены устанавливаются по видам и группам товарно-материальных ценностей.

В учете определяется отклонение фактической себестоимости материалов от их стоимости по планово-расчетным ценам. Эти отклонения учитываются по принятым в строительных организациях группам производственных запасов. Списание материалов производится на счетах использования материалов, а также на объекты учета. Списание происходит пропорционально стоимости материалов отпускаемых по планово-учетным ценам.

Фактических расход материалов на производство строительных работ отражается в ЖО №10-с по объектам учета, на основании материальных отчетов и оборотных ведомостей.

При этом расход материалов открытого хранения, количество, объем или вес который нельзя установить точно в момент их использования в производство, определяется путем ежемесячной инвентаризации остатков неизрасходованных материалов.

Перерасход или экономия по отдельным видам материалов определяется как разность между количеством которое должно быть израсходовано по нормам и фактически израсходованным.

Данные о фактическом расходе материалов в производство определяется согласно первичных документов (лимитно-заборные карты).

Перерасход материалов в установленных законом случаях может быть списан на себестоимость. если же определены виновные лица, тогда предприятие выставляет претензии в общепринятом порядке Дт84 Кт73.

Расходы по эксплуатации и содержанию строительных машин и механизмов (СМиМ)Учет этих расходов ведется на счете 25.

В состав этих расходов входят:

1. Затраты строительных организаций на оплату труда работников.

- Рабочих занятых управлением СМиМ

- Линейного персонала если он входит в состав работников бригад. Дт25 Кт70, 69

2. Затраты материальных ресурсов на эксплуатационные цели. Дт25 Кт10

3. Амортизационные цели Дт25 Кт02

4. Арендная плата, включая лизинг Дт25 Кт 60, 76

5. Затраты на техническое обслуживание и диагностирование СМиМ. Дт25 Кт 70, 23,60, 76.

6. Затраты на проведение всех видов ремонта СМиМ, образование резервов и фондов.

В этом случае возможно 3 варианта списания затрат:

а) создание резерва на ремонт СМиМ (данный способ не экономичный) Дт25 Кт89.

При использовании резерва:

Дт89 Кт23 –ремонт производится собственным вспомогательным подразделением.

Дт89 Кт60 –в случае проведения ремонта сторонними организациями.

б) фактически осуществленные расходы относятся на расходы будущих периодов для последующего включения в себестоимость: образование резерва Дт31 Кт23, 60 –на сумму фактических затрат.

Списание Дт25 Кт31 н сумму расходов списанных ежемесячно по нормативам.

в) расходы списываются на себестоимость в период их возникновения Дт25 Кт23, 60 –на сумму фактически понесенных расходов.

7. Затраты на перебазирование СМиМ (отчисления в резерв для проведения этих затрат Дт25 Кт23, 60, 70.

8. Затраты на содержание и ремонт рельсовых и безрельсовых путей. Дт25 кт10, 13, 70, 69, 76.

9. Затраты на перевозку и перемещение материалов и строительных конструкций внутри объекта строительства, а также затраты на ввоз вывоз грунта. Дт25 Кт 10, 13, 70, 69, 60, 76.

10. Прочие затраты связанные с эксплуатацией СМиМ.

Данный вид расхода является нормируемым. Разработка норм и нормативов производится как по времени использования машин и механизмов, так и по затратам на их эксплуатацию.

Использование СМиМ сверх времени предусмотренного проектом оформляется актом (на проведение дополнительных работ этими машинами) или объяснительным документов лица отвечающего за его эксплуатацию.

Расходы по содержанию и эксплуатации СМиМ подлежит распределению либо в конце отчетного периода, либо по сдаче заказчику законченных объектов либо комплексов работ. Затраты распределяются между объектами строительства, пропорционально затраченному количеству установленных измерителей на каждый объект строительства.

При этом затраты на эксплуатацию СМиМ используемых на работах выполняемых не по договорам на строительство, а также затратами на содержание машин сданных в аренду в себестоимость строительных работ не включаются.

СМиМ включают в себя следующие группы:

- Землеройные и планировочные строительные машины (экскаваторы, бульдозеры)

- Подъемно-транспортная техника (башенные краны)

- Прочие механизмы

- Транспортная техника:

- технологический транспорт (трейлеры)

- грузовой транспорт

- пассажирский транспорт

Строительная техника может находиться:

Похожие работы

... материала по бухгалтерскому учету пришли к заключению о необходимости более детального изучения особенностей ведения бухгалтерского учета в бюджетной организации по видам хозяйственных средств на примере одного из учреждений. 2. Бухгалтерский учет и организация финансов государственного учреждения на примере ГУНО «Государственное ветеринарное управление Сокольского района 2.1 Краткая ...

... , другие специалисты (инженеры. экономисты, техники и.д.). Отсутствие хотя бы одного члена комиссии при проведении инвентаризации служит основанием для признания результатов инвентаризации недействительными. Положение по ведению бухгалтерского учета и отчетности в РФ установлено, что инвентаризация ОС может проводиться один раз в три года, а библиотечных фондов – один раз в пять лет. До начала ...

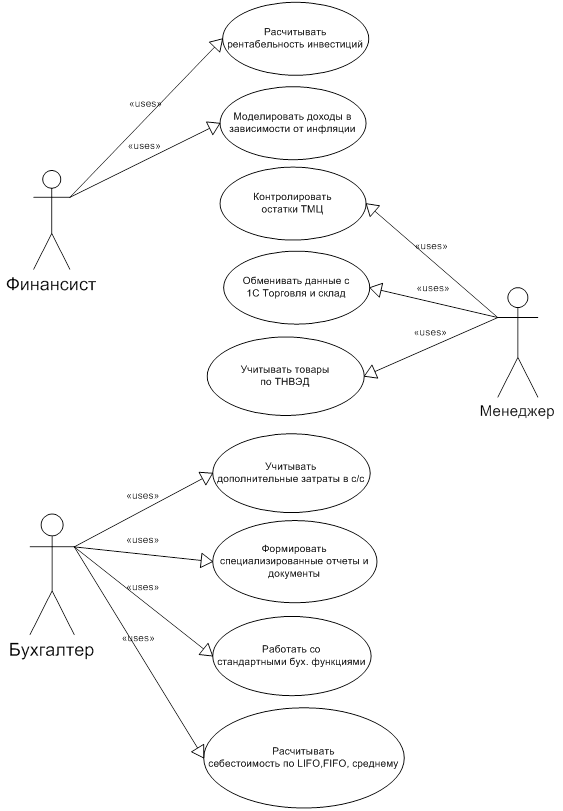

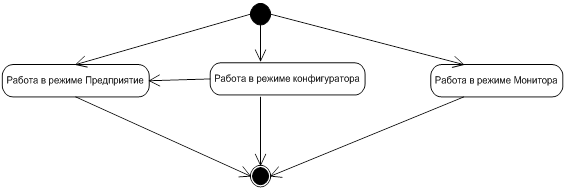

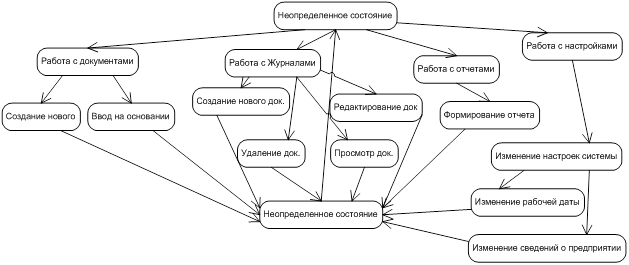

... занимающихся подобным видом деятельности. 1.2 Неформальная постановка задачи Целью данной работы является разработка и реализация конфигурации для ведения бухгалтерского учета в компании, занимающейся внешнеэкономической деятельностью. Данный программный продукт должен предоставлять пользователю возможности бухгалтерского и управленческого учета: · ввода бухгалтерских проводок ...

... закона «О бухгалтерском учёте» от 21 ноября 1996 года № 129-ФЗ, с последующими редакциями (устанавливает единые правовые и методологические основы организации и ведения бухгалтерского учета в Российской Федерации) и других ФЗ; · указов Президента Российской Федерации, · постановлений Правительства Российской Федерации, например: o Постановление Правительства РФ от ...

0 комментариев