Навигация

Финансовое обеспечение долгосрочных инвестиций

6. Финансовое обеспечение долгосрочных инвестиций

Инвестициями являются денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательства и других видов деятельности в целях получения прибыли.

Инвестирование в создание и воспроизводство основных фондов осуществляется в форме капитальных вложений.

Эффективность инвестиций определяется сравнением затрат с получением в результате их освоения прибылью или доходом.

Отношения, связанные с инвестиционной деятельностью, осуществляемой в форме капитальных вложений, регулируются Федеральным законом от 25.02.99 № 39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (ред. От 02.01.2000) (далее – Закон об инвестиционной деятельности).

Согласно ст. 1 Закона об инвестиционной деятельности капитальные вложения – это инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

В бухгалтерском учете организаций текущие затраты на производство продукции и капитальные вложения учитываются раздельно (п. 6 ст. 8 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете», ред. От 28.03.02). Затраты, связанные со строительством, сооружением, проведением реконструкции и модернизации объектов, в том числе осуществляемые хозяйственным способом, являются вложениями во внеоборотные активы, порядок учета которых регламентируется следующими нормативными документами:

Положением по ведению бухгалтерской отчетности в Российской Федерации (приказ Минфина России от 29.07.98 № 34н, ред. От 24.03.2000);

Положением по бухгалтерскому учету долгосрочных инвестиций (письмо Минфина России от 30.12.93 № 160;

ПБУ 2/94 «Учет договоров (контрактов) на капитальное строительство» (приказ Минфина России от 06.05.99 № 32н, ред. От 30.03.01);

ПБУ 10/99 «Расходы организации» (приказ Минфина России от 06.05.99 № 33н, ред. От 30.03.01).

Субъектами инвестиционной деятельности, осуществляемой в форме капитальных вложений, являются инвесторы, заказчики, подрядчики, пользователи объектов капитальных вложений и другие лица (ст. 4 Закона об инвестиционной деятельности).

Инвесторы – это физические и юридические лица, объединения юридических лиц, создаваемые на основе договора о совместной деятельности и не имеющие статуса юридического лица, государственные органы, органы местного самоуправления, а также иностранные субъекты предпринимательской деятельности, осуществляющие капитальные вложения с использованием собственных и (или) привлеченных средств.

Заказчики – уполномоченные инвестором физические и юридические лица, которые осуществляют реализацию инвестиционных проектов. Заказчиками могут быть инвесторы.

Подрядчиками являются физические и юридические лица. Которые выполняют работы по договору подряда и (или) государственному контракту, заключаемым с заказчиками в соответствии с гл. 37 «Подряд» ГК РФ. На современном этапе развития наиболее эффективными признаны следующие структуры источников инвестиций для сельхозпредприятий в АПК РФ: 10-20% - собственные средства; 10-12% -государственное финансирование; 50-60% - льготное государственное кредитование через Россельхозбанк и Российский Банк Развития; 15-20% -коммерческие банковские кредиты; 3-5% -частные инвестиции; 5-10% - иностранные инвестиции.В области финансовых отношений в АПК обосновано существование некоторых специфических рисков: 1) риски, связанные с повышенной неустойчивостью финансового состояния предприятий АПК; 2) риски, связанные несоответствием долгосрочных запасов предприятий краткосрочности имеющихся у банков ресурсов; 3) риски, вызванные неустойчивостью бюджета или невыполнением его статей, связанных с АПК; 4) риски, связанные с сезонностью сельского хозяйства и его зависимостью от природно-климатических условий; 5) риски, вызванные недостаточностью залога или его низкой ликвидностью, а также риски неплатежей или задержек с поступлением выручки предприятиям АПК; 7) риски, связанные с недостаточной нормативно-правовой базой кредитования; 8) риски, связанные с пережитками нерыночного мышления руководителей предприятий АПК.

Изучив ситуацию с кредитованием малого предприятия СХА «Заря» Таловского района Воронежской области, мы пришли к выводу, что коммерческие банки не заинтересованы в его кредитовании в связи с существованием риска не возврата кредитов.

Рыночный механизм распределения инвестиционных ресурсов предполагает изменение бюджетных и внебюджетных источников капиталовложений в сторону значительного увеличения банковских и прочих инвестиций. Последние же пойдут в сельское хозяйство только при условии выгодности их вложения. Однако создать эти условия должно государство путем реализации эффективного хозяйственного механизма. Примером тому может служить рекомендованный к принятию администрацией Воронежской области закон «О стимулировании инвестиционной деятельности АПК», который позволит банкам, предоставляющим инвестиционные кредиты, ежеквартально уменьшать налогооблагаемую базу по налогу на прибыль в части, зачисляемой в областной бюджет, на величину отрицательной разницы между фактически полученными доходами по процентам за пользование инвестиционными кредитами и доходами, рассчитанными при начислении процентов из расчета 4/5 ставки рефинансирования Банка России.

СХА «Заря» в 2002 г. располагало собственными средствами в объеме 655 тыс. руб., из которых 333 тыс. руб. были израсходованы на незавершенное строительство, 79 тыс. руб. – на другие нужды. В 2002 г. хозяйство не имело привлеченных средств, поскольку работало убыточно, а потому получило кредит только под залог страхуемого молодняка крупного рогатого скота.

В СХА «Заря» планируется получить инвестиции с Елань Коленовского сахарного завода (инвесторы – Ленинградские фирмы) под производство сахарной свеклы. Инвестиции будут выделяться под посевную площадь сахарной свеклы. Один гектар – 6 тыс. рублей. В хозяйстве планируется посеять 230 га. Следовательно, будет выделено 230*6000= 1380000 рублей. Для производства сахарной свеклы будут куплены: минеральные удобрения; гербициды; ГСМ; семена.

В 2002 году СХА «Заря» работало убыточно, а, следовательно, не получит льготных кредитов.

В отчетном году хозяйство не осуществляло никаких строительных работ, а следовательно, и не было затрат на строительство.

Составление расчета амортизационных отчислений в хозяйстве имеет следующий порядок. Амортизация учитывается в составе расходов в суммах, начисленных за налоговый период. При этом амортизация начисляется только на принадлежащие предпринимателю на правах собственности имущество.

Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10000 рублей.

Не подлежат амортизации земля и иные объекты природопользования, а также материально-производственные запасы, товары, объекты незавершенного капитального строительства, ценные бумаги, финансовые инструменты срочных сделок, в том числе форвардные, фьючерские контракты, опционные контракты.

Амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования. Срок полезного использования определяется индивидуальным предпринимателем самостоятельно на дату ввода в использование данного объекта амортизируемого имущества применительно к классификации основных средств, утверждаемой Правительством РФ. Срок полезного использования основных средств может быть увеличен в пределах, установленных для той амортизационной группы, в которую ранее было включено такое основное средство.

Амортизация основных средств, приобретенных до 1 января 2002 г. и используемых для осуществления предпринимательской деятельности, продолжает начисляться линейным способом.

Сумма начисляемой за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта.

Норма амортизации по каждому объекту амортизируемого имущества определяется по формуле:

К=1(n – т)*100%,

где К – норма амортизации в процентах к первоначальной стоимости объекта амортизируемого имущества; n – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах; т – количество месяцев нахождения приобретенного объекта основных средств в эксплуатации у предыдущих собственников.

Для определения амортизации по основным специальным средствам (зернохранилища, орудия и др.) составляется вспомогательный расчет. Полученная сумма амортизации распределяется по культурам пропорционально площадям или валовому сбору и прибавляется к сумме амортизации по тракторам, комбайнам и сельхозмашинам.

Амортизационные отчисления по основным средствам отраслей животноводства относятся на соответствующие виды и группы скота.

Амортизация по животноводческим постройкам, обслуживающим две и более группы скота, включая постройки, инвентарь и оборудование кормокухонь, пунктов забоя скота, распределяется пропорционально площади, занимаемой каждой группой животных.

Начисленная амортизация по основным средствам вспомогательных производств, жилищно-коммунального хозяйства и других отраслей относится на соответствующие отрасли по прямому назначению.

При распределении отчислений амортизации по основным отраслям следует иметь ввиду, что на общепроизводственные расходы растениеводства и животноводства относится амортизация только по тем основным средствам. Которые обслуживают эти отрасли в целом.

Дебиторская задолженность планируется путем вычитания из объема продаж суммы ожидаемого реального поступления денег. Кредиторская задолженность прогнозируется в увязке с планами приобретения покупных товарно-материальных ценностей, заключенными коммерческими договорами, формами расчетов. Кредитной политикой поставщиков.

В 2002 г. в СХА «Заря» бюджетных ассигнований на финансирование капитальных вложений не проводилось.

Ведение лизинговых операций в хозяйстве имеет следующий порядок.

В лизинговой сделке участвуют: лизингодатель (арендодатель); лизингополучатель (арендатор); производитель основных средств.

При заключении лизингового договора основным финансовым аспектом является лизинговая плата, которая включает в себя возмещение полных затрат лизингодателя с учетом нормальной прибыли.

В соответствии с Федеральным законом «О лизинге» лизинговая деятельность лизинговых компаний осуществляется на основе лицензий, полученных в установленном законодательством Российской Федерации порядке. Федеральным законом от 25 сентября 1998 г. № 158-Ф3 «О лицензировании деятельности» предусматривается обязательное лицензирование операций финансовой аренды. В связи с этим доходы и расходы организаций, осуществляющих свою деятельность в соответствии с договором финансовой аренды, рассматриваются как доходы и расходы от обычной деятельности.

К затратам по осуществлению лизинговой деятельности относятся амортизационные отчисления на лизинговое имущество, оплата труда работников и другие расходы, которые формируются в результате предпринимательской деятельности.

Согласно положению по бухгалтерскому учету «Доходы организации» ПБУ 9/99 в организациях, предметом деятельности которых является предоставление за плату во временное пользование своих активов по договору аренды, выручкой считаются поступления, получение которых связано с этой деятельностью, т.е. лизинговые платежи.

Финансовый результат от лизинговой деятельности, выявленный за отчетный месяц определяется как разница между суммой, отраженной по кредиту счета 90 «Продажи», субсчета 1 «выручка» с одной стороны и суммами, отраженными по дебету этого же счета, но субсчета 2 «Себестоимость» и 3 «Налог на добавленную стоимость» с другой стороны. Этот финансовый результат ежемесячно списывается в корреспонденции:

Д-т 90 «Продажи», субсчет 9 «Прибыль/убыток от продаж»

К-т сч.99 «Прибыли и убытки».

Все затраты лизингополучателя по содержанию лизингового имущества относятся на затраты производства.

Объектом лизинговых операций, которые осуществляет СХА «Заря» в настоящее время, является оборудование – сеялка СТВ-12 «Полесье», которое получено хозяйством в количестве 1 шт. на сумму 180000 руб. в 1999 г. Авансовые платежи выплачиваются согласно договора финансового лизинга № 13 от 20 мая 1999 г. и составляют 27,5% и включают в себя:

- первоначальный взнос в размере 10% от стоимости объекта лизинга – 18000 руб.;

- комиссионное вознаграждение в размере 3% невозмещенной остаточной стоимости объекта лизинга с использованием получаемых средств на обеспечение деятельности «Лизингодателя» - 5400 руб. (в т.ч. НДС – 900 руб.);

- текущие инвестиционные затраты в размере 12% от стоимости объекта лизинга – 21600 руб.;

- страховой взнос в размере 2,5% от стоимости объекта лизинга – 4500 руб.

- Итого авансовый платеж составил – 49500 руб.

ОГУП «Воронежагролизинг» и СХА «Заря», учитывая сложное финансовое положение СХА «Заря» в порядке исключения заключило следующее соглашение:

Первоначальный взнос за сеялку СТВ-12 «Полесье», полученную в лизинг СХА «Заря» вносит в следующих размерах:

- до 1.06.99 г. – 10000 руб.;

- до 15.11.99 г. 39500 руб.

В случае несвоевременной уплаты первого взноса за каждый день просрочки начисляется пеня в размере 0,2% уставного платежа.

В настоящее время хозяйством осуществляются текущие инвестиционные затраты.

7. Финансовое обеспечение специальных мероприятий и расходов на социально-бытовые нужды

Фонды специального назначения прогнозируются по смежному методу. По каждому фонду составляется «Смета образования и использования фонда на планируемый год». В смете отражаются 4 раздела:

1. остаток средств (резерв) на начало года;

2. источники образования фонда;

3. каналы использования (уменьшения);

4. остаток средств (резерв) на конец планируемого года.

Остаток на начало года переносится из отчетных форм по движению средств фонда отчетного года.

Использование (уменьшение) средств фондов увязывается с планами увеличения уставного капитала, с планами инвестиционной деятельности, сметами содержания объектов социальной сферы, предварительными прогнозами материального поощрения и помощи и др.

Из смет данные переносятся в таблицу «Финансовый план» бизнесплана. Оценочные резервы прогнозируются в таблицах произвольной формы с выделением общих сумм задолженности (вложений в ценные бумаги) и сумм сомнительных долгов (потенциально возможных потерь от снижения рыночной стоимости).

Ремонтный фонд прогнозируется на ремонт, выходящий за пределы календарного года. Величина резерва определяется на основе сметы расходов на ремонт.

Помимо затрат, связанных с основной деятельностью, а также осуществлением долгосрочных инвестиций, в состав затрат сельскохозяйственных предприятий можно выделить особую группу. Это затраты на проведение специальных мероприятий, социально-культурных и социально-бытовых мероприятий.

В целом, специальные мероприятия имеют направленность социального страхования. В отчетном году в Фонд социального страхования было перечислено 12 тыс. руб., в Пенсионный фонд – 296 тыс. руб., на медицинское страхование 14 тыс. руб.

В 2002 г. хозяйство выплатило премий, включая вознаграждения по итогам работы, в размере 26 тыс. руб., материальная помощь не оказывалась.

Что касается социально-культурных и социально-бытовых мероприятий, то в хозяйстве нет детских дошкольных учреждений. Имеющиеся объекты ЖКХ не состоят на балансе СХА «Заря» и поэтому расходы в данной сфере не осуществляются. Не ведутся в хозяйстве, как указывалось выше, строительные работы.

Исходя из своих финансовых возможностей, хозяйство не может увеличить расходы на социальные нужды. Поэтому органам местного самоуправления, исходя из местных условий, на развитие социальной сферы СХА «Заря» необходима координация деятельности в оказании помощи.

8. Финансовый план АКО

Финансовый план – обобщенный плановый документ, отражающий поступление и расходование денежных средств предприятия на текущий (до одного года) и долгосрочный (более одного года) периоды. Он включает составление операционных и капитальных бюджетов, а также прогнозы финансовых ресурсов на 2-3 года. В России финансовый план составляется в форме баланса доходов и расходов на квартал, год.

Финансовый план – это несколько таблиц, характеризующих финансовые ресурсы АКО. Он является логическим продолжением и завершением производственного плана.

Предпринимателям (директорам, финансовым менеджерам) необходимо решать следующие вопросы:

1. источник поступления денег предприятию и сроки;

2. на какие цели необходимо израсходовать деньги;

3. соотношение потребности в деньгах с денежной наличностью;

4. прогноз финансового положения к концу года, месяца, квартала;

5. необходимый объем продукции для получения прибыли.

Инвесторы должны решать следующие вопросы:

1. возможность выполнения своих обязательств;

2. возможности вовремя возвратить долг;

3. обеспечение прибыли на капитал.

Финансовый план – основа для текущего финансового контроля.

Финансовый план в составе бизнес-плана составляется на 3-5 лет вперед с разбивкой данных по годам. На будущий год он составляется с разбивкой по месяцам. Финансовый план утверждается акционерами одновременно с утверждением годового отчета.

Финансовый план включает пять основных таблиц:

1. прогноз доходов и расходов;

2. прогноз денежных поступлений и платежей;

3. балансовый план;

4. план по источникам и использованию финансовых ресурсов;

5. прогноз точки самоокупаемости.

В состав бизнес-плана включены два финансовых раздела: А. Инвестиционная деятельность (отдельные таблицы по капитальным вложениям и источникам их финансирования); Б. Финансовая деятельность предприятия («Расчет прибыли», «Финансовый результат от реализации продукции», «Расчет потребности в кредите», «Финансовый план (Баланс доходов и расходов)»).

Для составления финансовых таблиц бизнес-плана необходимы вспомогательные плановые расчеты. Эти планы являются содержанием внутрихозяйственного планирования. В их состав входят: прогнозы: образования и использования фондов специального назначения, оборотных активов, потребности в собственном капитале, источников формирования оборотных активов, источников финансирования инвестиций и их использования; сметы: операционных расходов, расходов и источников покрытия затрат по детским дошкольным учреждениям, по содержанию жилищно-коммунального хозяйства.

Важнейшая составная часть бизнес-плана – это балансовый план. Он отражает состояние всех активов и пассивов предприятия по состоянию на конец планируемого года и квартальные даты в будущем году.

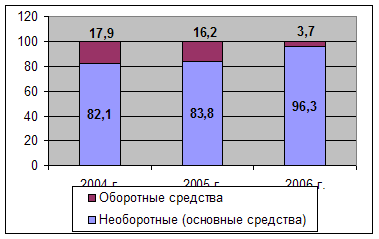

Балансовый план имеет форму бухгалтерского баланса: активы (внеоборотные активы, запасы и затраты, убытки) и пассивы (собственный капитал, долгосрочные кредиты и займы, краткосрочные пассивы).

План доходов и расходов на текущий финансовый год заемщика СХА «Заря» представлен , в котором представлены доходы и расходы по всем видам деятельности в СХА «Заря».

Стратегическое планирование СХА «Заря» направлено на формирование бесперебойного цикла производства, проявляющегося его сезонностью. Соизмеряя фактические результаты с желаемыми, СХА «Заря» осуществляет финансовую стратегию, выражающуюся в виде заемных операций на условиях возвратности кредита.

Похожие работы

... ведется по отдельно выданным в подотчет суммам и осуществляется позиционным способом. Для получения синтетических данных по счету № 71 "Расчеты с подотчетными лицами" суммы расхода по авансовым отчетам и возврат неиспользованного аванса показываются в журнале-ордере в корреспонденции с дебетуемыми счетами. Одновременно приводится справка о суммах расхода на оплату суточных и подъемных, требующаяся ...

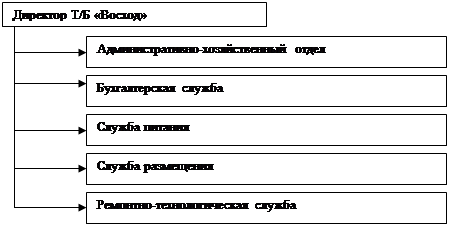

... деятельности должно проводиться с учетом этих тенденций в развитии современного менеджмента. В международной практике существуют различные подходы к организации и управлению предприятиями размещения. В 1989 году Секретариат ВТО разработал Рекомендации по межрегиональной гармонизации критериев гостиничной классификации на основе стандартов, принятых региональными комиссиями. Управление в системе ...

... для анализа основных средств являются: бухгалтерский баланс (Приложение 2 и 7) приложение к бухгалтерскому балансу №5 (Приложение 6 и 11) отчет о наличии и движении основных средств и других нефинансовых активов – статистическая форма №11 (Приложение 24) баланс производственной мощности (Приложение 26) формы 1Т, 1П (Приложения 17-20) бизнес-план и план технического развития предприятия карточки ...

... безопасности, привлекаются к административной ответственности, если по действующему законодательству допущенные нарушения не влекут за собой более строго наказания. Анализ I части отчета по преддипломной практике Ночной клуб «Барин» - предприятие общественного питания с широким ассортиментом блюд сложного приготовления, включая заказные и фирменные; вино-водочные, табачные и ...

0 комментариев