Навигация

Оценка стоимости отдельных элементов собственного капитала

2.4. Оценка стоимости отдельных элементов собственного капитала

Развитие предприятия требует прежде всего мобилизации и повышения эффективности использования собственного капитала, т.к. это обеспечивает рост его финансовой устойчивости и платежеспособности. Поэтому первоочередное внимание должно быть уделено оценке стоимости собственного капитала в разрезе его элементов и в целом.

Оценка стоимости собственного капитала имеет ряд особенностей, основными из которых являются:

1. Необходимость постоянной корректировки балансовой суммы собственного капитала в процессе осуществления оценки. При этом корректировке подлежит только используемая часть собственного капитала, т.к. вновь привлекаемый собственный капитал оценен в текущей рыночной стоимости;

2. Оценка стоимости вновь привлекаемого собственного капитала носит вероятностный характер, а, следовательно, в значительной мере условный характер. Если привлечение заемного капитала основывается на определенных контрактных или иных фиксированных обязательствах предприятия, то привлечение основной суммы собственного капитала таких контрактных обязательств не содержит (за исключением эмиссии привелигированных акций). Любые обязательства предприятия по выплате процентов на паевой капитал, дивидендов держателям простых акций и т.п., не носят характер контрактных обязательств и являются лишь расчетными плановыми величинами, которые могут быть скорректированны по результатам предстоящей хозяйственной деятельности;

3. Суммы выплат собственникам капитала входят в состав налогооблагаемой прибыли, что увеличивает стоимость собственного капитала в сравнении с заемным. Выплаты собственникам капитала в форме процентов и дивидендов осуществляются за счет чистой прибыли предприятия, в то время как выплаты процентов за используемый заемный капитал осуществляются за счет издержек (себестоимости), а, следовательно, в состав налогоблагаемой базы по прибыли не входят. Это определяет более высокий уровень стоимости вновь привлекаемого собственного капитала по сравнению с заемным;

4. Привлечение собственного капитала связано с более высоким уровнем риска инвесторов, что увеличивает его стоимость наразмер премии за риск. Это связано с тем, что претензии собственников основной части этого капитала (за исключением владельцев привилегированных акций) подлежат удовлетворению при банкротстве предприятия в последнюю очередь;

5. Привлечение собственного капитала не связано, как правило, с возвратным денежным потоком по основной его сумме, что определяет выгодность использования этого источника предприятием, несмотря на более высокую его стоимость. Если по заемному капиталк возвратный денежный поток наряду с платежами по его обслуживанию включает и возврат суммы основного долга в установленные сроки, то по привлекаемому собственному капиталу возвратный денежный поток включает, как правило, только платежи процентов и дивидендов собственникам (за исключением случаев выкупа предприятием собственных акций и паев). Это определяет большую безопасность использования собственного капитала с позиций обеспечения платежеспособности и финансовой устойчивости предприятия, что стимулирует его готовность идти на более высокую стоимость привлечения этого капитала.

С учетом этих особенностей рассмотрим механизм оценки и управления стоимостью собственного капитала.

1.Стоимость функционирующего собственного капитала имеет более надежный базис расчета в виде отчетных данных предприятия. В процессе такой оценке учитываются:

- Средняя сумма используемого собственного капитала в отчетном периоде по балансовой стоимости. Этот показатель служит исходной базой корректировки суммы собственного капитала с учетом текущей рыночной его оценки. Расчет этого показателя осуществляется по методу средней хронологической за ряд внутренних отчетных периодов;

- Средняя сумма используемого собственного капитала в текущей рыночной оценке.

- Сумма выплат собственникам капитала (в форме дивидендов и процентов) за счет чистой прибыли предприятия. Эта сумма ипредставляет собой ту цену, которую предприятие платит за используемый капитал собственников. В большинстве случаев эту цену определяют сами собственники, устанавливая размер процентов или дивидендов на вложенный капитал в процессе распределния чистой прибыли.

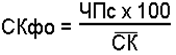

Стоимость функционирующего собственного капитала предприятия в отчетном периоде определяется по формуле 2.3:

(2.3)

где Скфо – стомость функционирующего собственного капитала предприятия в отчетном периоде, %;

ЧПс – сумма чистой прибыли, выплаченная собственникам предприятия в процессе ее распределения за отчетный период;

СК – средняя сумма собственного капитала предприятия в отчетном периоде.

Процесс управления стоимостью этого элемента собственного капитала определяется прежде всего сферой его использования – операционной деятельностью предприятия. Он связан с формированием операционной прибыли предприятия и осуществляемой им политикой распределения прибыли.

Соответственно стоимость функционирующего собственного капитала в плановом периоде определяется по формуле 2.4:

![]()

(2.4)

где СКфп – стоимость функционирующего собственного капитала предприятия в плановом периоде,%;

Скфо – стоимость функционирующего собственного капитала в отчетном периоде,%;

ПВт – планируемый темп роста выплат прибыли собственникам на единицу вложенного капитала, выраженный десятичной дробью.

2. Стоимость нераспределенной прибыли последнего отчетного периода оценивается с учетом определенных прогнозных расчетов. Т.к. нераспределенная прибыль представляет собой ту капитализированную ее часть, которая будет использована в предстоящем периоде, то ценой сформированной нераспределенной прибыли выступают планируемые на ее сумму выплаты собственникам, которым она принадлежит.

Такой подход к оценке нераспределенной прибыли основан на том, что если бы она была выплачена собственникам капитала при ее распределении по результатам отчетного периода, то они, инвестировав ее в любые объекты, получили бы определенную прибыль, которая являлась бы ценой этого инвестированного капитала.

С учетом такого подхода стоимость нераспределенной прибыли приравнивается к стоимости функционирующего собственного капитала предприятия в плановом периоде.

Такой подход позволяет сделать следующий вывод: коль скоро стоимость функционирующего собственного капитала в плановом периоде и стоимость нераспределенной прибыли в этом же периоде равны, при оценке средневзвешенной стоимости капитала в плановом периоде эти элементы капитала могут рассматриваться как единый суммированный элемент, т.е. включаться в оценку с единым суммированным удельным весом.

Процесс управления стоимостью нераспределнной прибыли определяется прежде всего сферой ее использования – инвестиционной деятельностью. Поэтому цели управления этой частью капитала подчинены целям инвестиционной политики предприятия и соответственно норма инвестиционной прибыли (внутренняя ставка доходности) всегда должна соотноститься с уровнем стоимости нераспределенной прибыли.

3. Стоимость дополнительно привлекаемого акционерного (паевого) капитала рассчитывается в процессе оценки дифференцированно по привелигированным акциям и по простым акциям (или дополнительно привлекаемым паям).

Стоимость привлечения дополнительного капитала за счет эмиссии привелигированных акций определяется с учетом фиксированного размера дивидендов, который по ним заранее определен. Это эначительно упрощает процесс определения стоимости данного элемента капитала, т.к. обслуживание обязательств по привелигированным акциям во многом совпадает с обслуживанием обязательств по заемному капиталу. Однако существенным различием в характере этого обслуживания с позиций оценки стоимости является то, что выплаты по обслуживанию заемного капитала относятся на издержки (себестоимость) и поэтому исключены из состава налогооблагаемой прибыли, а дивидендные выплаты по привелигированным акциям осуществляются за счет чистой прибыли предприятия, т.е. не имеют «налогового щита». Кроме выплаты дивидендов, к расходам предприятия относятся также эмиссионные затраты по выпуску акций (так называемые «издержки размещения»), которые составляют ощутимую величину.

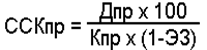

С учетос этих особенностей стоимость дополнительно привлекаемого капитала за счет эмиссии привилегированных акций рассчитывается по формуле 2.5:

(2.5)

где ССКпр – стоимость собственного капитала, привлекаемого за счет эмиссии привелигированных акций, %;

Дпр – сумма дивидендов, предусмотренных к выплате в соответствии с контрактными обязательствами эмитента;

ЭЗ – затраты по эмиссии акций, выраженные в десятичной дроби по отношению к сумме эмиссии.

Стоимость привлечения дополнительного каптала за счет эмиссии простых акций (или дополнительно привлекаемых паев) требует учета таких показателей:

a) Суммы дополнительной эмисии простых акций (или суммы дополнительно привлекаемых акций);

Б) суммы дивидендов, выплаченных в отчетном периоде на одну акцию (или суммы прибыли выплаченной собственникам на единицу капитала):

В) планируемого темпа роста выплат прибыли собственникам капитала в форме дивидендов или процентов;

Г) планируемых затрат по эмиссии акций (или привлечению дополнительного паевого капитала).

В процессе привлечения этого вида собственного капитала следует иметь в виду, что по стоимости он является наиболее дорогим, т.к. расходы по его обслуживанию не уменьшают базу налогообложения прибыли, а премия за риск – наиболее высокая, т.к. этот капитал при банкротстве предприятия защищен в наименьшей степени.

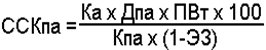

Расчет стоимости дополнительного капитала, привлекаемого за счет эмиссии простых акций (дополнительных паев), осуществляется по формуле 2.6:

(2.6)

где ССКпа – стоимость собственного капитала, привлекаемого за счет эмиссии простых акций (дополнительных паев), %;

Ка – количество дополнительно эмитируемых акций;

Дпа – сумма дивидендов, выплаченных на одну простую акцию в отчетном периоде (или выплат на единицу паев), %;

ПВт – планируемый темп выплат дивидендов (процентов по паям), выраженный десятичной дробью;

Кпа – сумма собственного капитала, привлеченного за счет эмиссии простых акций (дополнительных паев);

ЭЗ – затраты по эмиссии акций, выраженные в десятичной дроби по отношению к сумме эмиссии акций (дополнительных паев).

Процесс управления стоимостью привлечения собственного капитала за счет внешних источников характеризуется высоким уровнем сложности и требует соответственно высокой квалификации исполнителей. Это управление осуществляется путем разработки и реализации эмиссионной политики предприятия.

Похожие работы

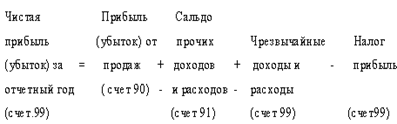

... потребностей трудового коллектива. За счет прибыли погашаются долговые обязательства предприятия перед банком и инвесторами. Следовательно, прибыль является важнейшим обобщающим показателем в системе оценочных показателей эффективности производственной, коммерческой и финансовой деятельности предприятия. Сумма прибыли, поручаемая предприятием , обусловлена объемом продаж продукции, ее качеством и ...

... и т.д. В практике финансового планирования украинских фирм прогнозные (плановые) балансы используются еще редко. ВЫВОДЫ ПО ПЕРВОМУ РАЗДЕЛУ Финансовое планирование на предприятии взаимосвязано с планированием хозяйственной деятельности и строится на основе показателей производственного плана (объёма производства, реализации, сметы затрат на производство, плана капитальных вложений и др.). ...

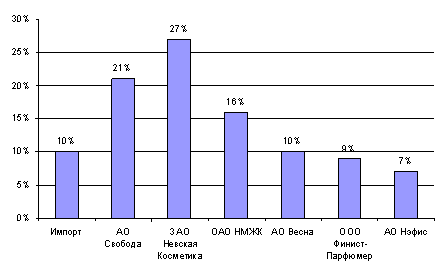

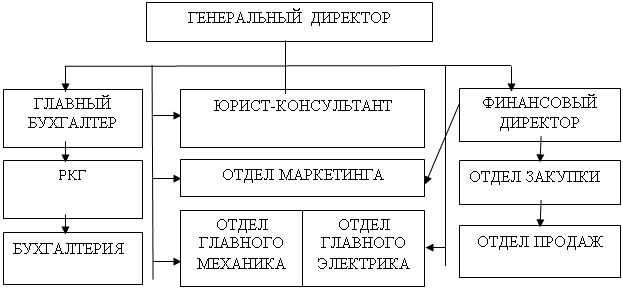

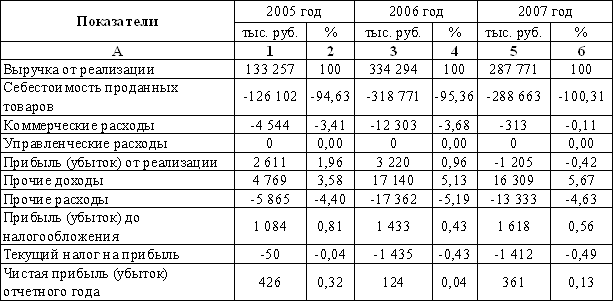

... в электронном виде. По мере необходимости на бумажном носителе. Бухгалтерская отчетность состоит из годовой и промежуточной квартальной отчетности. 3. Анализ финансово-хозяйственной деятельности ООО «ФИНИСТ-МЫЛОВАР» 3.1 Анализ имущественного положения и оценка эффективности использования её активов Анализ имущественного положения организации и оценку эффективности использования ее ...

... 2.18); баланс денежных доходов и расходов (табл. 2.19); расчет доходов и затрат (табл. 2.20); финансовый план предприятия на планируемый год (баланс доходов и расходов) (табл. 2.21); прогнозный баланс активов и пассивов предприятия (табл. 2.22); расчет показателей финансово-экономической деятельности предприятия (табл. 2.23) Распределение чистой прибыли (табл. 2.18) осуществлено исходя из ...

0 комментариев