Навигация

Специализированные приватизационные инвестиционные фонды

3.2. Специализированные приватизационные инвестиционные фонды

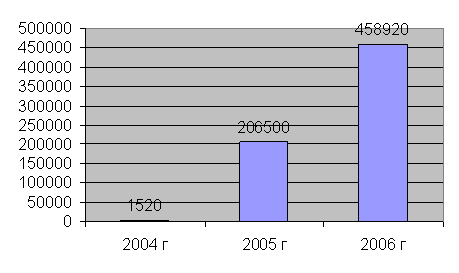

Специализированные инвестиционные фонды приватизации появились в 1992 г. после выхода Указа Президента РФ № 1186 от 7 октября 1992 г., утверждающего Положение об их создании. Поскольку они предоставляли больше инвестиционных возможностей и пользовались налоговыми льготами, они были широко распространены (например, по сравнению с инвестиционными фондами открытого типа). Если организация выполняет функции специализированного инвестиционного фонда, она не может совмещать их с другими видами хозяйственной деятельности. Кроме этого, минимум 30% активов фонда должно быть вложено в ценные бумаги. Создание специализированных фондов являлось хорошей возможностью организации бизнеса, потому что не требовало высоких затрат, крупного стартового капитала; требования регулирования были вполне разумны. С начала чековой приватизации до середины 90-х гг. число фондов быстро росло (за этот период лицензии получили около 600 специализированных инвестиционных фондов с совокупными активами около 1,4 млрд. руб., а общее количество акционерных фондов превысило 23 млн. чел., т.е. 16% всего населения страны. У 60 фондов лицензии были отозваны или не были продлены, а 30 были реорганизованы путем их слияния или присоединения более мелкого фонда к более крупному). Затем их рост стабилизировался и оставался сравнительно небольшим, потом наметилась тенденция уменьшения количества фондов, связанная с их реорганизацией (слияния, поглощения) и переоформлением лицензий (отдельным фондам не выдавалась новая лицензия или приостанавливалось действие старой лицензии, если нарушались требования действующего законодательства). Пик роста количества специализированных фондов пришелся на начало 1993 г., когда было лицензировано около 500 фондов. В результате фонды стали крупными портфельными инвесторами, аккумулировав около 45 млн. приватизационных чеков или около 30% их общего количества.

Эти фонды были созданы с целью аккумулирования приватизационных чеков граждан путем их обмена на собственные акции и инвестирования в ценные бумаги приватизированных предприятий; обеспечения участия российских граждан в массовой приватизации предприятий и образование достаточно массового слоя акционеров. Приватизационный чек механизма ваучерной приватизации стал первой российской ценной бумагой. Физические лица-резиденты могли самостоятельно участвовать в аукционах или вкладывать свои ценные бумаги в специализированные приватизационные фонды (в обмен на их акции), что привело к более квалифицированному инвестированию приватизационных чеков фондом, формированию довольно многочисленного класса российских институциональных инвесторов и к становлению достаточно крупных акционеров в лице специализированных инвестиционных фондов, способных противостоять администрации приватизированных предприятий и защищать интересы вкладчиков.

4 Первичный и вторичный рынки ценных бумагЗаконодательно первичный рынок ценных бумаг определяется как отношения, складывающиеся при эмиссии (для инвестиционных ценных бумаг) или при заключении гражданско-правовых сделок между лицами, принимающими на себя обязательства по иным ценным бумагам, и первыми инвесторами, профессиональными участниками рынка ценных бумаг, а также их представителями. Таким образом, первичный рынок - это рынок, который обслуживает выпуск и первичное размещение ценных бумаг. Основными участниками первичного рынка ценных бумаг являются эмитенты (корпорации, федеральное правительство, муниципалитеты) и инвесторы (индивидуальные и институциональные).

Важнейшей чертой первичного рынка является полное раскрытие информации для инвесторов, позволяющее сделать обоснованный выбор ценной бумаги для вложения денежных средств. Вся деятельность на первичном рынке служит для раскрытия информации и заключается в следующем:

- подготовка проспекта эмиссии, его регистрация и контроль государственными органами с позиций полноты представленных данных;

- публикация проспекта и итогов подписки и т.д.

Существует две формы первичного рынка ценных бумаг:

1) частное размещение (характеризуется продажей (обменом) ценных бумаг ограниченному количеству заранее известных инвесторов без публичного предложения и продажи);

2) публичное предложение (размещение ценных бумаг при их первичной эмиссии путем публичных объявления и продажи неограниченному числу инвесторов).

Относительно небольшая доля ценных бумаг после первичного распределения остается в портфелях держателей до истечения срока облигаций или в течение всего срока существования предприятия, если речь идет об акциях. Ценные бумаги в большинстве случаев приобретаются для извлечения дохода не столько из процентных выплат, сколько от перепродажи.

Рынок, где ценные бумаги многократно перепродаются, то есть обращаются, называют вторичным. Уровень развития именно вторичного рынка, его активность, мобильность отражают уровень конкретного рынка ценных бумаг. Без активного вторичного рынка и первичный рынок обычно бывает вялым, узким и неразвитым.

По сложившейся традиции и коммерческому праву покупатель ценной бумаги вправе и совершенно свободен перепродать эту бумагу практически немедленно или когда он пожелает (если эмитентом не оговорены особые условия).

Механизм вторичного рынка весьма сложен и многоступенчат. Рынок распадается на две большие части - биржевой и внебиржевой. Внебиржевой рынок очень пестрый: здесь и соответствующие отделы банков, дилеры, брокеры, соответствующие конторы и фирмы. Вторичное обращение ценных бумаг уже ничего не прибавляет к капиталам, которые эмитенты однажды уже приобрели на первичном рынке. Внешне вторичный рынок выглядит, и в значительной мере действительно является, чисто спекулятивным процессом, размах которого может показаться излишним и предосудительным. В действительности именно процесс перепродажи создает механизм перелива капитала в наиболее эффективные отрасли хозяйства. Акции и облигации наиболее доходных отраслей производства и целых секторов хозяйства растут в цене, увеличивают число желающих иметь эти ценные бумаги, что делает возможным выпуски новых бумаг и новое привлечение капитала.

Необходимо отметить различие функций, выполняемых первичным и вторичным рынком ценных бумаг. Если функция первичного рынка состоит в обеспечении эмитента требуемыми инвестиционными ресурсами путем выпуска ценных бумаг, то функция вторичного рынка – обеспечение владельцев ликвидными ценными бумагами и их обращением.

5 Профессиональные участники рынка ценных бумаг

Важнейшими структурами рынка ценных бумаг как финансовой категории являются участники рынка ценных бумаг, осуществляющие свою профессиональную деятельность.

Профессиональная деятельность - это специализированная деятельность на рынке ценных бумаг по перераспределению денежных ресурсов на основе ценных бумаг, по организационно-техническому и информационному обслуживанию выпуска и обращения ценных бумаг.

Профессиональная деятельность на рынке ценных бумаг подразделяется на следующие виды:

- перераспределение денежных ресурсов и финансовое посредничество,

- брокерская деятельность,

- дилерская деятельность,

- деятельность по организации торговли ценными бумагами,

- организационно-техническое обслуживание операций с ценными бумагами,

- депозитарная деятельность,

- консультационная деятельность,

- деятельность по ведению и хранению реестра акционеров,

- расчетно-клиринговая деятельность по ценным бумагам,

- расчетно-клиринговая деятельность по денежным средствам (в связи с операциями с ценными бумагами).

На основании Указа Президента РФ от 4.11.1994 г. "О мерах по государственному регулированию рынка ценных бумаг в Российской Федерации" и закона "О рынке ценных бумаг" можно дать следующие определения каждого вида деятельности и указать основные типы профессиональных участников, которые ей соответствуют:

- Брокерской деятельностью признается совершение сделок с ценными бумагами на основе договоров комиссии и поручения (финансовый брокер).

- Дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет, путем публичного объявления цен покупки и продажи ценных бумаг с обязательством покупки и продажи этих ценных бумаг по объявленным ценам (инвестиционная компания).

- Деятельность по организации торговли ценными бумагами - это предоставление услуг, способствующих заключению сделок с ценными бумагами между профессиональными участниками рынка ценных бумаг (фондовые биржи, фондовые отделы товарных и валютных бирж, организованные внебиржевые системы торговли ценными бумагами).

- Депозитарной деятельностью признается деятельность по хранению ценных бумаг и/или учету прав на ценные бумаги (специализированные депозитарии, расчетно-депозитарные организации, депозитарии инвестиционных фондов).

- Консультационной деятельностью признается предоставление юридических, экономических и иных консультаций по поводу выпуска и обращения ценных бумаг (инвестиционный консультант).

- Деятельность по ведению и хранению реестра - это оказание услуг эмитенту по внесению имени (наименования) владельцев именных ценных бумаг в соответствующий реестр (специализированные регистраторы).

- Расчетно-клиринговой деятельностью по ценным бумагам признается деятельность по определению взаимных обязательств по поставке (переводу) ценных бумаг участников операций с ценными бумагами (расчетно-депозитарные организации, клиринговые палаты, банки и кредитные учреждения).

Согласно действующему законодательству, профессиональные участники рынка ценных бумаг имеют право совмещать различные виды деятельности, за исключением совмещения деятельности дилера или брокера с посреднической деятельностью.

Похожие работы

... выпуск государственных ценных бумаг Правительством и местными исполнительными органами республики, а также Национальным банком Казахстана. По экономическому содержанию государственные ценные бумаги, как и корпоративные облигации, являются долговыми. Большинство из упомянутых и, в сущности, известных в мировой практике ценных бумаг удостоверяют собой право их собственников требовать выплаты денег ...

... не распространяется на профессиональных участников рынка ценных бумаг, а для бухучета операций с ценными бумагами установлен особые правила. 3.2 Правовые формы защиты инвесторов ИСТОЧНИКИ ПРАВОВОГО РЕГУЛИРОВАНИЯ ВЫПУСКА И ОБРАЩЕНИЯ ЦЕННЫХ БУМАГ Фондовый рынок в России начал свое формирование по существу с начала 90-х годов. Ранее оборот ценных бумаг был чрезвычайно скуден и ограничивался в ...

... предприятий предлагают другим предприятиям). На рынке капитальных ценных бумаг наблюдается историческая эволюция от преобладания индивидуальных инвесторов к доминированию институциональных инвесторов. Появление институциональных инвесторов - важный этап в развитии рынка ценных бумаг., Возникает возможность чрезвычайного расширения круга покупателей финансовых инструментов , а соответственно ...

... , Санкт-Петербургское, Саратовское, Челябинское. РО ФКЦБ переданы вопросы регистрации проспектов эмиссий большинства эмитентов, вопросы лицензирования, аттестации специалистов, контроля за деятельностью профессиональных участников на региональных рынках. ФКЦБ подписало соглашения о сотрудничестве в области развития региональных рынков с администрациями Москвы, Санкт-Петербурга, Екатеринбурга и ...

0 комментариев