Навигация

12.0 х 1.45 = 17.4

Соотношение оборотного капитала и суммы краткосрочных обязательств. Этот показатель увязывает объем действующего капитала и платежеспособность предпринимателя.

| Оборотный капитал | 192 | 3 | ||

| —————————————— | = | ———— | = | — |

| Краткосрочные обязательства | 64 | 1 |

120/64 = 1.9 : 1.

Производные относительные показатели.

Оборот запасов указывает на эффективность контроля запасов. Следует избегать чрезмерных запасов в целях препятствования неэкономичному связыванию действующего капитала. Вычисляется как соотношение издержек сбыта и среднего уровня запасов, то есть

300/((88 + 72)/2) = 3.75 (раза, или примерно каждые 97 дней).

Средний период погашения покупательской задолженности указывает на уровень, в пределах которого потребители оплачивают продажу в кредит. Является мерой измерения эффективности кредитного контроля. Получается при делении дебетовой части счетов на средний ежедневный объем продаж:

(100/400) х 365 = 91 (день)

Оборачиваемость кредитов вычисляется как соотношение между кредитовой частью счетов и издержек сбыта или закупок (если они известны). Полученное умножается на 365 дней:

(64/384) х 365 = 60 (дней)

Показатели доходности

Уровень доходности дивидендов — это уровень отдачи от обычных акций по отношению к их рыночной цене. Определяется как отношение дивиденда и рыночной цены акций, умноженное на 100%:

(15/2.5) х 100% = 6%

Доходность акции — указание держателю обычной акции о возможном доходе, если бы вся достигнутая прибыль была распределена. Доход означает прибыль после налогообложения применительно к держателю обычной акции, включая любые преференциальные дивиденды и т. п.

Доходность акции определяется как отношение между доходами от обычной акции и рыночной ценой акции, умноженное на 100%:

(48 : 150)/2.5 х 100 = 12.8 %

Соотношение курса акции и доходов оценивает число лет, в течение которых акция окупится (при неизменной рыночной цене).

| Рыночная цена | 2.5 | |||

| —————————— | = | ———— | = | 7.8 (лет) |

| Доходы от акции | 48 : 150 |

Уровень «джиринга» капитала (Gearing) является показателем взаимосвязи между капиталом с фиксированными процентами (привилегированные акции и долговые обязательства) и обычными акциями. Компания с большим объемом обычных акций именуется низкоприводной, а компания с преобладанием капитала с фиксированными процентами — высокоприводной. Этот показатель определяется как отношение суммы привилегированных акций (если таковые имеются) и долговых обязательств к капиталу от обычных акций:

50/150 = 1 : 3

Затоваривание

Затоваривание является проблемой, возникающей в связи со слишком быстрым увеличением сбыта. В конечном счете возникает серьезный дефицит наличности, означающий, что требования по выплате зарплаты, налогов и долгов не будут удовлетворены.

Типичным примером является ситуация, когда компания принимает дополнительные заказы. Это означает наем дополнительных рабочих или сверхурочные. В то же время необходимы дополнительные закупки сырья в кредит. Если производственный цикл достаточно продолжителен, то, несмотря на то что наличные будут выплачиваться более или менее последовательно, в рассматриваемый период может и не быть дополнительных поступлений средств. Дополнительно произведенная продукция будет продаваться без замедлении, но в определенных обстоятельствах может принять форму накопления запасов. В таком случае нехватка наличности может привести к снижению цен на продукцию в целях увеличения сбыта, но это скажется на прибыльности.

Анализируя ситуацию, показанную в отчетном балансе, очень важно обнаружить признаки затоваривания. Наиболее значимыми из них являются следующие:

бизнес занимает гораздо больше времени, чем требуется для выплаты всех кредитов. Это не всегда просто обнаружить. Указателем может стать увеличение общих заимствований;

увеличение запасов без увеличения их оборачиваемости;

рост уровня заимствований до тех пор, пока доля заимствований по отношению к активам держателей акций не станет чрезмерной;

общая прибыль начинает уменьшаться;

любые неожиданные взлеты или падения различных показателей.

Необходимо напомнить, что лучше сравнить данные за три и более лет, чтобы исключить вероятность случайных изменений данных.

Сравнения

Внутренние сравнения

Внутренние сравнения должны делаться между подразделениями и группами продукции. Однако во многих случаях такие сравнения затруднительны, поскольку вложенный капитал и прибыль по каждому подразделению различны.

Внешние сравнения

Результаты деятельности компании должны сравниваться с итогами конкурентов, хотя это и имеет ограниченную ценность по следующим причинам:

счета подготавливаются на основе длительного периода;

разные компании имеют различия в прибылях и издержках;

влияние различий в направлениях деятельности;

использование трансфертных цен между компаниями одной группы, обусловливающее несопоставимость данных.

ЗаключениеЖизнедеятельность фирмы невозможна без планирования, "слепое" стремление к получению прибыли приведет к быстрому краху. При создание любого предприятия необходимо определить цели и задачи его деятельности, что и обуславливает долгосрочное планирование. Долгосрочное планирование определяет среднесрочное и краткосрочное планирование, которые рассчитаны на меньший срок и поэтому подразумевают большую детализацию и конкретику. Основой планирования является план сбыта, так как производство ориентировано в первую очередь на то, что будет продаваться, то есть пользоваться спросом на рынке. Объем сбыта определяет объем производства, который в свою очередь, определяет планирование всех видов ресурсов, в том числе трудовые ресурсы, сырьевые запасы и запасы материалов. Это обуславливает необходимость финансового планирования, планирование издержек и прибыли. Планирование должно осуществляться по жесткой схеме, использовать расчеты многих количественных показателей.

Планирование и моделирование дальнейшей деятельности, конечно же, носит несколько абстрактный характер из-за непредсказуемости ряда внешних факторов, но дает возможность учесть те изменения, которые не всегда очевидны на первый взгляд.

В настоящее время стратегический анализ является одной из основополагающих дисциплин, которые необходимо знать любому менеджеру. Процесс стратегического планирования включает в себя ряд важных операций: планирование издержек, планирование производства, планирование сбыта и финансовое планирование (планирование прибыли). Стратегический анализ, как наука, позволяет предпринимателю так спланировать деятельность фирмы в кратком, среднем и долгом периодах, чтобы обеспечить получение фирмой максимально возможной прибыли с минимальными затратами в условиях изменчивости состояния рынка. Конечно это связано с неизбежным финансовым риском, особенно в современных Российских условиях, но правильно проведенное планирование позволит свести риск к минимуму.

Данный курсовой проект имел целью доказать необходимость финансового планирования деятельности любой фирмы, рассчитывающей на успех в современных условиях рынка. Нельзя забывать о том, что мы находимся в особо жестких условиях российской экономики, в которых некоторые рыночные законы действуют с точностью до наоборот, однако, с учетом того, что до перестройки наша страна в течение многих лет являлась ярким примером авторитарной директивно-плановой экономики, то процесс планирования производственно-коммерческой деятельности предприятия и основных рыночных показателей имеет под собой многолетний опыт. Разумеется, с наступлением этапа реформ в нашем государстве изменились как методы планирования, так и его задачи.

Список литературы

Алан Хоскинг, «Курс предпринимательства: Практическое пособие», пер. с англ. — М. Международные Отношения, 1994 г.

Шеремет А.Д., Сайфулин Р.С. “Методика финансового анализа” Москва “Инфра-М” 1995

Баканов М.И., Шеремет А.Д. “Теория экономического анализа” Москва “Финансы и статистика”, 1993 г.

Первозванский А.А., Первозванская Т.Н. “Финансовый рынок: расчет и анализ” Москва “Инфра-М” 1994 г.

Кузнецова Е.В “Финансовое управление компанией” Москва, "Правовая Культура", 1995г.

Й.Ворст, П.Ревентлоу “Экономика фирмы”, Москва, “Высшая школа” 1993 г.

А.К.Шишкин, С.С.Вартанян, В.А.Микрюков “Бухгалтерский учет и финансовый анализ на коммерчиских предприятиях” Москва, “Инфра -М” 1996 г.

Большаков C.В. «Финансовая политика и финансовое регулирование экономики переходного периода» - Финансы. 1994г. № 11.

СОДЕРЖАНИЕ

Введение 2

Финансовый план 2

Теоретический раздел 5

Калькуляция затрат 5

Управленческий учет 5

Расчетная норма прибыли 6

Инвестиции 8

Бюджет и составление смет 14

Бюджетный контроль 14

Цели и значение финансового анализа 19

Стороны, заинтересованные в финансовом учете 19

Значение и источники информации для финансового анализа 19

Цели и методы финансового анализа 22

Содержание финансового анализа 24

Методы интерпретации 26

Непосредственная оценка 26

Анализ относительных показателей 28

Важнейшие финансовые коэффициенты и показатели 29

Производные относительные показатели. 32

Показатели доходности 33

Затоваривание 34

Сравнения 34

Заключение 36

39

Позднеев И.А. — Финансовое планирование и анализПохожие работы

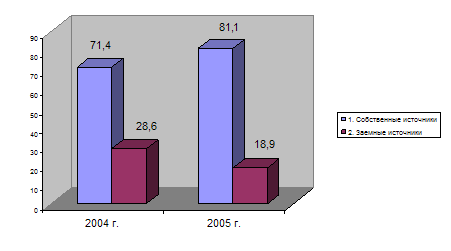

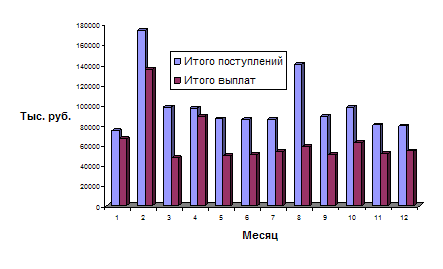

... на единицу продукции(УППЗ), руб./ед.» В заключении финансового раздела излагается стратегия финансирования, т.е. какие источники средств предоставляются. Глава 3. Проблемы совершенствования и пути улучшения финансового планирования на предприятии «ПСБ – филиал ОАО «Тулаоблгаз» 3.1. Составление баланса доходов и расходов (финансового плана) ПСБ – филиала ОАО «Тулаоблгаз». Для составления ...

... на единицу продукции(УППЗ), руб./ед.» В заключении финансового раздела излагается стратегия финансирования, т.е. какие источники средств предоставляются. Глава 3. Проблемы совершенствования и пути улучшения финансового планирования на предприятии «ПСБ – филиал ОАО «Тулаоблгаз» 3.1. Составление баланса доходов и расходов (финансового плана) ПСБ – филиала ОАО «Тулаоблгаз». Для составления ...

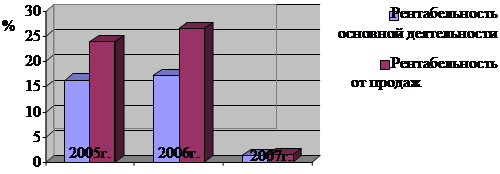

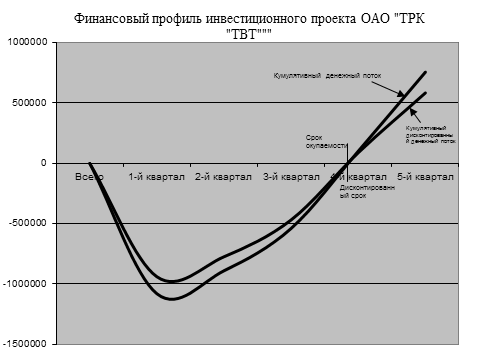

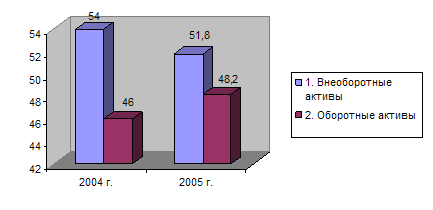

... все показатели рентабельности снизились в среднем на 93 %, период окупаемости собственного капитала снизился на 16,33 лет и составил 77,60 лет. 2.3 Анализ организации финансового планирования деятельности компании ОАО «ТРК «ТВТ» Финансовое планирование деятельности предприятия предопределяется спецификой предоставляемых на рынке Телерадиокомпания ОАО "ТРК "ТВТ" услуг: кабельное аналоговое и ...

... этом темп роста показателей составит 110,7 % (по темпу прироста выручки в 2005 г.). ЗАКЛЮЧЕНИЕ Цель работы - оптимизация системы финансового планирования в ООО «Монтажстрой» - достигнута на основе решения следующих задач: -изучены теоретические аспекты планирования на предприятии; -проведен анализ системы планирования на анализируемом предприятии; -проведена оптимизация системы финансового ...

0 комментариев