Навигация

Показатели балансового отчета

3. Показатели балансового отчета

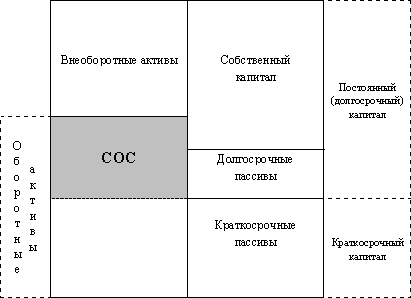

3.1. Оборотный капитал

Оборотный капитал, или чистые текущие активы вычисляется как разность между текущими активами и текущими пассивами компании за отчетный период. Эта цифра означает средства компании, используемые для осуществления производственной деятельности в краткосрочном периоде ( отчетном ). Как следует из выше приведенного балансового отчета, компания ТимТин распологает оборотным капиталом при цикле его обращения 1 год в размере 120 тыс.ф.с. Эти средства расходуются на закупку товаров и расчеты с кредиторами в данном периоде. Однако оборотный капитал не информирует менеджера о том, сможет ли компания расплатиться с кредиторами в случае одновременного предъявления ими требований об оплате, так как значительная часть оборотного капитала может представлять из себя запасы товаров на складе и дебиторскую задолженность, а наличных денежных средств может оказаться недостаточно для оплаты долга кредиторам. Поэтому необходимо руководствоваться дополнительными показателями, рассмотренными ниже.

3.2. Показатель текущей платежеспособности

Данный показатель информирует нас о том превышают ли текущие активы текущие пассивы, т.е. достаточно ли у компании средств для удовлетворения требования тех, кто представляет текущие пассивы и останутся ли после этого средства на продолжение текущей деятельности.

ПТП= Текущие активы/текущие пассивы= 180/60= 3

Так как среднеотраслевой показатель 4:1, то можно отметить, что у компании «ТимТин» показатель платежеспособности несколько ниже среднеотраслевого, что нежелательно, тем более что часть текущих активов представляет собой дебиторскую задолженность, с возможностью превращения некоторых дебиторов в безнадежных.

3.3. Показатель ликвидности

Этот показатель поможет выяснить, насколько ликвидны текущие активы компании для быстрого покрытия текущих обязательств.

ПЛ= (Ликвидные текущие активы)/ (текущие пассивы)= (Денежные средства + дебиторы)/ (текущие пассивы)= (135+15)/60= 2,5.

Среднеотраслевой показатель равен 4:1, т.е. компания «ТимТин» имеет значительно меньший показатель и в случае резкого ухудшения ситуации фирме угрожает банкротство. Опять отметим значительную долю дебиторов в ликвидных активах, что еще более усугубляет ситуацию, так как не все из них смогут расплатиться немедленно.

3.4. Оборачиваемость дебиторской задолженности

Показатель характеризует средний срок оплаты задолженности дебиторами и позволяет судить о цикле оборачиваемости дебиторской задолженности.

ОДЗ= (средняя величина дебиторской задолженности)/ (выручка от реализации в кредит)* 365 дней= 135/675*365=73 дня.

Показатель значительно превышает срок, оговоренный в договоре (30 дней) и средний показатель по отрасли (40 дней), что говорит о том, что компания «ТимТин» плохо осуществляет контроль за дебиторами и это грозит привести к нехватке оборотных денежных средств.

3.5. Показатель оборачиваемости запасов за отчетный год

Характеризует среднее время хранения запасов до их реализации и их величину и позволяет судить об эффективности продаж.

ПОЗ= (Средняя себестоимость запасов)/(себестоимость проданных товаров)*365 дней =((Запасы на 31.04.98+запасы на 31.04.99)/2)/ (себестоимость проданных товаров)= 28,5 дней

По сравнению со среднеотраслевым – 15 дней- «ТимТин» имеет низкий показатель оборачиваемости, что неблагоприятно влияет на деятельность компании ( много средств заморожено в запасах) и говорит о неэффективности продаж.

3.6. Оборачиваемость кредиторской задолженности

Чем больше период использования (обращения) кредиторской задолженности, тем дольше предприятие использует дополнительные денежные средства, это и позволяет оценить данный показатель:

ОКЗ= ((Средн. величина кредит. задолженности)/(закупки в кредит))* 365 дней= (кредиторская задолж.поставщикам)/(приобретение спорттоваров в кредит)*365= 45/465 = 35,3 дня.

Учитывая, что средняя величина показателя по отрасли 45 дней, можно отметить, что руководству компании «ТимТин» нужно предпринять действия для увеличения срока оборачиваемости задолженности, что позволит увеличить объем используемых денежных средств за счет использования средств кредиторов. Так как показатель оборачиваемости дебиторской задолженности завышен для рассматриваемой компании, то можно предположить, что, если ситуация не изменится, фирма в скором времени будет испытывать затруднения с наличием денежных средств.

4. Прибыль и приращение денежных средств за отчетный год.

Несовпадение прибыли и приращения денежных средств за отчетный период в компании «ТимТин» происходит по следующим причинам:

1. Товар может отдаваться покупателям в кредит: в отчете о прибыли и убытках показывается выручка, однако движения денежных средств не происходит, в балансе появляется дебиторская задолженность,

2. Фирма может приобрести товар в кредит: движения денежных средств нет, т.к. расчет производится с отсрочкой, однако в балансе появляется кредиторская задолженность – расходы,

3. Начисление амортизации: постоянные активы оплачиваются полностью при их приобретении, но в отчете о прибыли и убытках указывается лишь сумма амортизационных отчислений в отчетном году, относимая к расходам,

и так далее.

Заключение

При выполнении данной работы использовались:

Компьютер Pentium-200MMX, 64 Mb, 4,1 Gb, 8Mb VGA ;

Принтер Hewlett-Packard 690C;

Программное обеспечение: Windows 98, Office 97.

Похожие работы

... (2.2.44) Сложная номинальная процентная ставка (j) (2.2.45) (2.2.46) Сложная учетная ставка (dсл) (2.2.47) (2.2.48) – По мере усложнения задач, стоящих перед финансовым менеджментом, сфера применения непрерывных процентов будет расширяться, так как при этом становится возможным использовать ...

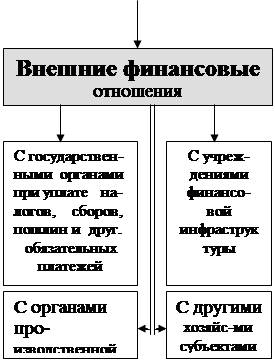

... 37,308 R19992= 2,227 R1997= 9,159 R1998= 6,108 R1999= 1,492 ГЛАВА 4. РЕКОМЕНДАЦИИ ПО СОВЕРШЕНСТВОВАНИЮ ФИНАНСОВОГО МЕНЕДЖМЕНТА ОРГАНИЗАЦИИ 4.1. Направления совершенствования финансового менеджмента Управление финансами стало важнейшей сферой деятельности любого субъекта социально-рыночного хозяйства, ...

... организации высокоэффективного управления его финансами. Такое управление финансами отдельных субъектов хозяйствования выделилось в странах с рыночной экономикой в начале XX века в специальную область знаний, которая получила название “финансовый менеджмент”. Он представляет собой процесс управления формированием, распределением и использованием финансовых ресурсов хозяйствующего субъекта и ...

... предприятия; · самофинансирования, · материальной заинтересованности, · материальной ответственности, · обеспеченности рисков финансовыми резервами. II. Базовые концепции финансового менеджмента 2.1 Концепция временной стоимости денег Концепция изменения стоимости денег во времени играет центральную роль в практике финансовых вычислений и ...

0 комментариев