Навигация

Оценка эффективности отдельных проектов

1.3 Оценка эффективности отдельных проектов

1.3.1 Денежные потоки инвестиционного проекта

Эффективность проекта оценивают в течение расчетного периода, включающего временной интервал (лаг) от начала проекта до его прекращения. Начало расчетного периода рекомендуют определять на дату вложения денежных средств в проектно-изыскательские работы. Прекращение реализации проекта может быть следствием:

Исчерпания сырьевых ресурсов.

Прекращения производства в связи с изменением требований (норм и стандартов) к выпускаемой продукции, технологии производства или условиям труда на данном предприятии.

Отсутствия потребности рынка в данной продукции в связи с ее моральным устареванием или потерей конкурентоспособности.

Износа активной части основных производственных фондов.

Других причин, установленных в задании на разработку проекта.

При необходимости в конце расчетного периода предусматривают ликвидацию объекта. Расчетный период разбивают на шаги-отрезки, в пределах которых осуществляется агрегирование данных, используемых для оценки финансовых показателей.

Отрезки времени, в которых прогнозируют высокие темпы инфляции (свыше 10%),

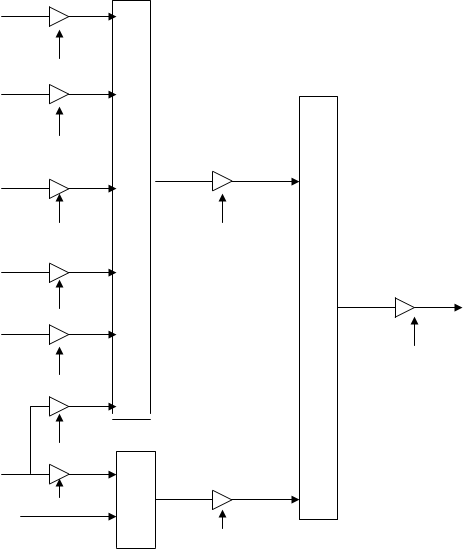

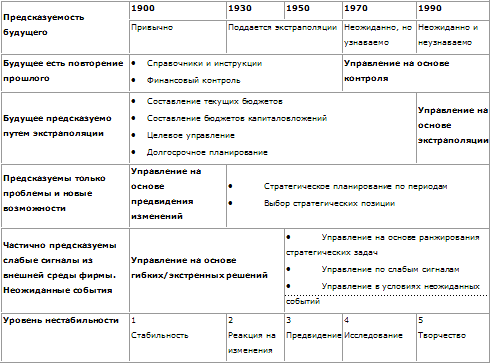

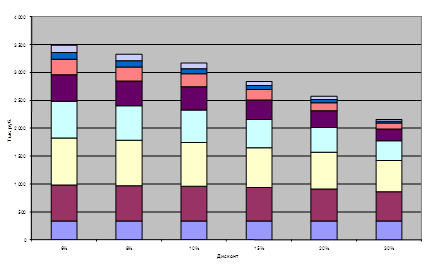

Рисунок 1.1 - Методы оценки коммерческой эффективности инвестиционного проекта

целесообразно разбивать на более мелкие шаги.

Денежный поток проекта — это зависимость от времени денежных поступлений и платежей при реализации порождающего его проекта, определяемая для всего расчетного периода.

На каждом шаге потока значение денежного потока характеризуют:

Притоком, равным размеру денежных поступлений на этом шаге.

Оттоком, равным платежам на этом шаге.

Сальдо (чистым денежным притоком, эффектом), равным разности между притоком и оттоком денежных средств.

Денежный поток обычно состоит из частных потоков от отдельных видов деятельности: инвестиционной, текущей (операционной) и финансовой деятельности. К оттокам в инвестиционной деятельности относят: капиталовложения, затраты на пуско-наладочные работы, ликвидационные расходы в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды. Последние выражают вложения части положительного сальдо суммарного денежного потока на депозиты в банках или в долговые ценные бумаги с целью получения процентного дохода. К притокам относят продажу активов в течение и по окончании проекта (за вычетом уплачиваемых налогов), поступления за счет снижения потребности в оборотном капитале и др. [7].

Денежные

потоки от финансовой

деятельности

учитывают, как

правило, на

этапе оценки

эффективности

участия в проекте.

Необходимую

информацию

приводят в

проектных

материалах

в увязке с

разработкой

схемы финансирования

проекта. Данную

схему подбирают

в прогнозных

ценах. Цель ее

подбора — обеспечение

реализуемости

проекта, т. е.

такой структуры

денежных потоков,

при которой

на каждом шаге

расчета имеется

достаточный

объем средств

для его продолжения.

Если не учитывать

неопределенность

и риск, то достаточным

(но не обязательным)

условием финансовой

реализуемости

проекта является

неотрицательное

значение на

каждом шаге

(m)

величины накопленного

сальдо потока

(В![]() ):

):

В![]() =B1+B2+B3>0

=B1+B2+B3>0

где В![]() — суммарное

сальдо денежных

потоков на шаге

m

от B1,B2,B3

— сальдо

денежных потоков

от инвестиционной,

текущей и финансовой

деятельности

на соответствующем

шаге потока.

— суммарное

сальдо денежных

потоков на шаге

m

от B1,B2,B3

— сальдо

денежных потоков

от инвестиционной,

текущей и финансовой

деятельности

на соответствующем

шаге потока.

1.3.2 Дисконтирование денежных потоков

Расчет показателей для оценки выгодности реального инвестирования базируется на концепции оценки стоимости денег во времени. Данная концепция исходит из предпочтительности денег сегодня, чем завтра. Многие предприниматели придерживаются этой логики, поскольку:

Существует риск, что деньги могут быть не получены в будущем.

Если деньги имеются в наличии сегодня, то их можно выгодно инвестировать для получения дохода в будущем [2].

При оценке инвестиционного проекта часто приходится сравнивать потоки денежных средств (поступления от проекта и расходы на его осуществление) при различных вариантах его реализации. Чтобы такие сравнения имели смысл, денежные потоки сопоставляют в какой-то один период времени. Для сравнения можно выбрать любой момент времени, но для удобства берется нулевой период, т. е. начало осуществления проекта. Будущие потоки денежных средств должны быть приведены (дисконтированы) к настоящему моменту времени. В этих целях используют следующие формулы:

БС=![]() ;

НС=

;

НС=![]()

где БС — будущая денежная сумма (будущая стоимость); НС — настоящая (текущая) стоимость денежной суммы; r — норма дисконта или ставка доходности, доли единицы; t -— продолжительность расчетного периода (лет, месяцев).

Будущая стоимость инвестиций — сумма, в которую превратятся деньги, вложенные сегодня, через определенный промежуток времени при установленной процентной (дисконтной) ставке. Процент может быть простым и сложным. Простой процент начисляют только на основную сумму инвестированных средств. Сложный процент — на основную сумму и проценты предшествующих периодов.

Текущая (настоящая) стоимость денежных средств представляет собой произведение будущей стоимости и коэффициента дисконтирования:

НС=БС*КД

где КД — коэффициент дисконтирования, доли единицы.

Коэффициент дисконтирования всегда меньше единицы, так как в ином случае деньги сегодня стоили бы меньше, чем деньги завтра.

Следовательно,

дисконтированием

денежных потоков

называют приведение

их разновременных

(относящихся

к разным шагам

расчета) значений

к их ценности

на определенный

момент времени.

Последний

характеризуют

моментом приведения

и обозначают

через t![]() .

Момент

приведения

может не совпадать

с базовым моментом.

Дисконтирование

применяют к

денежным потокам,

выраженным

в текущих или

дефлированных

ценах и в единой

валюте.

.

Момент

приведения

может не совпадать

с базовым моментом.

Дисконтирование

применяют к

денежным потокам,

выраженным

в текущих или

дефлированных

ценах и в единой

валюте.

Основным

экономическим

нормативом,

используемым

для дисконтирования,

является норма

дисконта (r),

выражаемая

в долях единицы

или в процентах

в год. Дисконтирование

денежного

потока на шаге

т осуществляют

путем умножения

его значения

(ДП![]() )

на коэффициент

дисконтирования

(а

)

на коэффициент

дисконтирования

(а![]() ),

рассчитываемый

по формуле:

),

рассчитываемый

по формуле:

a![]()

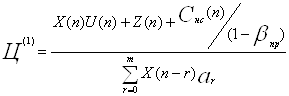

где tm — момент окончания шага m; r — норма дисконта, доли единицы в год; tm — t0 — период времени, годы.

Норма дисконта (r) является экзогенно задаваемым основным экономическим параметром, используемым при оценке эффективности проекта.

В ряде случаев значение нормы дисконта может выбираться неодинаковым для разных шагов расчета (переменная норма дисконта). Это может быть целесообразно в ситуациях:

Переменного по времени риска.

Переменной по времени структуры капитала при оценке коммерческой эффективности проекта [2].

Похожие работы

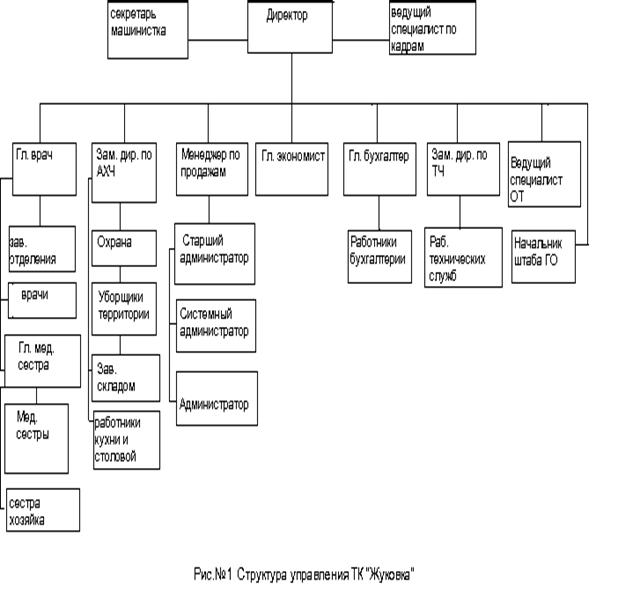

... я хотела бы посвятить именно приемному отделению ТК «Жуковка». Я считаю, что будет вполне целесообразно разработать и внедрить на данном предприятии автоматизированную информационную систему планирования сбыта, что в свою очередь ускорит и существенно облегчит работу приемного отделения ТК «Жуковка». План-схема приемного отделения и структура работы службы приема и размещения ТК «Жуковка» ...

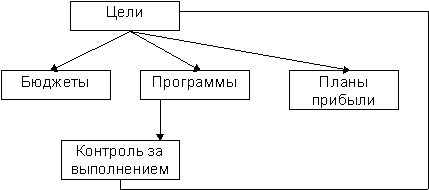

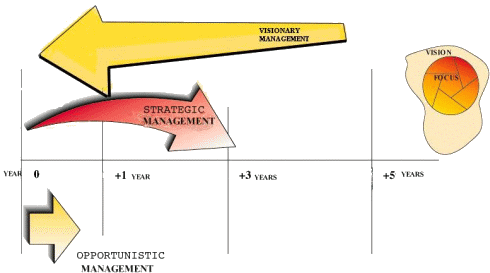

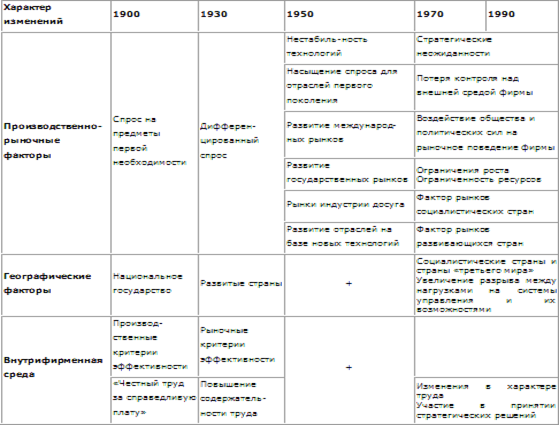

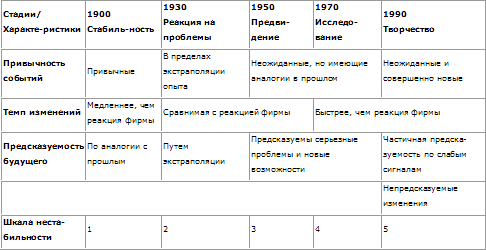

... , следование которым позволяет организации постоянно добиваться своих целей. В дополнение к потенциалу, обеспечивающему будущее функционирование организации, другим конечным продуктом стратегического управления являются её структура и изменения, обеспечивающие чувствительность к изменениям во внешних условиях. В предпринимательской фирме это требует наличия управленческой способности замечать и ...

... на промышленном предприятии, разработать и обосновать комплекс практических мероприятий по совершенствованию системы в краткосрочном периоде. Объект исследования: стратегическое управление инновационными процессами в сфере информационных технологий на ОАО «Смоленский авиационный завод». 1. Сведения о предприятии ОАО «СмАЗ» 1.1 Организационно-управленческая характеристика ...

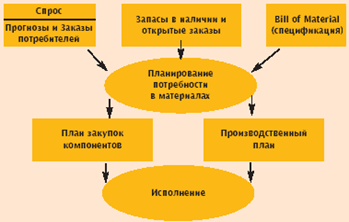

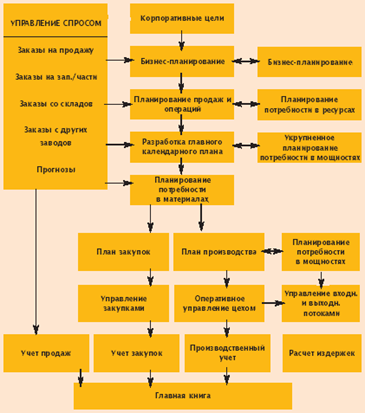

... в тех разрезах, которые Вам необходимы, формируя набор показателей «на лету». Прозрачность и достоверность данных обеспечивается наличием всей необходимой информации в единой системе. «Управление производством» позволяет полностью контролировать процесс прохождения производственного заказа по всем этапам производственного цикла от расчета потребностей в материалах и производственных ресурсах до ...

0 комментариев