Навигация

Конвертируемость российской национальной валюты

Государственный комитет Российской Федерации

по высшему образованию

Алтайский государственный технический университет

и м. И.И. Ползунова

Кафедра основ экономической теории

Проблема конвертируемости рубля

/курсовая работа/

Работу выполнил: студент

первого курса факультета

информационных технологий

и бизнеса

группа МЭ-71

Василий

Владимирович

Попов

Научный руководитель:

Доцент

Ирина Борисовна Полюбина

Барнаул-1998

План

Введение 3

Общие понятия и представления 4

Экономические условия и организационные основы... 6

Рынок - база обратимости. 7

Механизмы обратимости. 11

Валютные курсы 12

3.1 Страны Западной Европы 13

Отмена государственной валютной монополии 17

Развал СССР и создание российского рубля 19

Переход к внутренней конвертируемости рубля 21

Почему рубль не стал действительно обратимой валютой

24

Негативные последствия введения режима “внутренней конвертируемости” 26

Действия Правительства Российской Федерации, направленные на достижение внешней обратимости рубля. 29

Деноминация и обратимость 32

Альтернативный проект конвертируемой российской валюты 33

Тенденции к ужесточению валютной политики 34

Перспективы конвертируемости российской национальной валюты. 35

Заключение 39

Приложения 40

Некоторые понятия, используемые в данной работе 40

Список литературы 42

Введение

Конвертируемость, или обратимость, национальной денежной единицы - это возможность для участников внешнеэкономических сделок легально обменивать ее на иностранные валюты и обратно без прямого вмешательства государства в процесс обмена. Степень конвертируемости обратно пропорциональна объему и жесткости практикуемых в стране валютных ограничений. под ограничениями понимаются любые действия официальных инстанций, непосредственно ведущие к сужению возможностей, повышению издержек и появлению неоправданных затяжек в осуществлении валютного обмена и платежей по валютным сделкам.

Обратимость валюты не есть чисто техническая категория возможности ее обмена. По сути, это особый характер связи между национальным и мировым хозяйствами, глубокое интегрирование первого во второе. Обратимость национальной денежной единицы обеспечивает стране долгосрочные выгоды от участия в многосторонней мировой системе торговли и расчетов такие , как :

1) Свободный выбор производителями и потребителями наиболее выгодных рынков сбыта и закупок внутри страны и за рубежом.

2) Расширение возможности привлекать иностранные инвестиции и осуществлять инвестиционную политику за рубежом.

3)Стимулирующее воздействие иностранной конкуренции на эффективность, гибкость и приспособляемость производства к меняющимся условиям.

4) Подтягивание национального производства до международных стандартов по ценам, издержкам и качеству.

5) Возможность осуществления расчетов в национальных деньгах.

6) Возможность ограниченной денежной эмиссии национальной валюты в мировой финансовый оборот без каких-либо значительных последствий для данной страны.

7) На уровне народного хозяйства в целом - специализация с учетом относительных преимуществ, наиболее оптимальное и экономное расходование материальных, финансовых и трудовых ресурсов.

Конвертируемость национальной валюты требует рыночного типа экономики, так как она основана на свободном волеизъявлении всех владельцев денежных средств. Кроме того, рыночная экономика должна быть достаточно зрелой для противостояния иностранной конкуренции, полноправного участия в международном разделении труда.

В современном мире лишь ограниченное число стран имеют полностью конвертируемые валюты: США, ФРГ, Великобритания, Япония, Канада, Дания, Нидерланды, Австрия, Новая Зеландия, Саудовская Аравия, ОАЭ, Оман, Малайзия, Сингапур, Гонконг, Бахрейн, Сейшельские Острова. это преимущественно либо крупнейшие индустриальные страны, либо основные нефтеэкспортеры, либо страны с развитой и очень открытой экономикой. Даже Франция и Италия не достигли еще полной конвертируемости, сохраняя некоторые ограничения по движению капиталов и кредитов и требования о сдаче экспортных поступлений.

Общие понятия и представления

Перед тем как приступить к непосредственному изложению проблемы, поставленной в данной работе, необходимо сказать несколько слов о терминологии, употребляемой в ней. Понятия "обратимость", "конвертабильность", "конвертируемость" - абсолютно синонимичны. Употребление любого из них подразумевает не резкую смысловую окраску и нагрузку, а зависит исключительно от вкуса и стиля автора или редактора. Лет 50 назад в научно-литературном обороте более привычным было использование термина "обратимость". в настоящее время в силу общей моды на заимствование иностранных слов и выражений почти повсеместно употребляется термин "конвертируемость". Режущее слух слово образование "конвертабильность" придумали российские коммерсанты, хотя вместо него вполне можно использовать простое русское слово "обмен".

Итак, что же такое обратимость валют в ее нынешнем понимании? Типичным можно считать следующее определение профессора Гарвордского университета Хабера : " То, что сейчас подразумевается под полной обратимостью, относится к ситуации когда любой владелец любой национальной валюты располагает свободой обменять ее на любую другую валюту по преобладающему валютному курсу - постоянному или меняющемуся."

В зависимости от допускаемой свободы выбора и действий для участников внешнеэкономического оборота существует множество разновидностей и вариантов режима обратимости. В научной литературе и международной практике сложилась достаточно четкая классификация этих форм, которая графически может быть проиллюстрирована следующей схемой:

При режиме полной обратимости все юридические и физические лица, как отечественные так и зарубежные, располагая той или иной суммой денег данной страны, независимо от источников и времени их происхождения, имеют возможность совершенно свободно, по своему выбору и усмотрению использовать эти средства на любые нужды и цели дома или за границей, в том числе путем беспрепятственного обмена ( купли- продажи) на любые иностранные денежные единицы. Другими словами, полная обратимость охватывает все виды внешнеэкономических операций, действует в равной степени в отношении всех категорий юридических и физических лиц, распространяется на все регионы и валюты мира.

Частичная обратимость - это те случаи, когда на какие-то отрасли внешнеэкономической деятельности или на некоторые категории владельцев валюты режим конвертабильности не распространяется. Обратимость может также не охватывать операции со всеми странами, а ограничиваться отдельными регионами, группами стран, валютно-экономическими группировками.

В свою очередь, в зависимости от места постоянного проживания и деятельности владельца валюты, обратимость может быть внешней или внутренней. При внешней обратимости полная свобода обмена заработанных в данной стране денег для расчетов с заграницей предоставляется только иностранцам (нерезидентам), тогда как граждане и юридические лица этой страны (резиденты) подобной свободой не обладают.

Как показывает мировой опыт, переход к конвертируемости обычно начинается с внешней обратимости. Потому что, как правило, внешняя обратимость стимулирует активность иностранных инвесторов, снимая проблему репатриации ввезенных капиталов и вывоза полученных прибылей; складывается более или менее устойчивый спрос на данную валюту с соответствующим благоприятным воздействием на валютный курс и валютное положение страны; создается и укрепляется престиж валюты в глазах деловой мировой общественности. Вместе с тем установление и поддержание подобной ограниченной формы обратимости требует значительно меньших экономических и финансовых преобразований и валютных издержек, поскольку контингент нерезидентов обычно невелик по сравнению с отечественными собственниками валюты.

При режиме внутренней обратимости свободой обмена национальных денежных единиц на иностранные валюты пользуются лишь резиденты данной страны, тогда как нерезиденты этим правом не обладают.

Имеются и другие модели частичной обратимости, обусловленные тем или иным сочетанием свобод и ограничений в отношении различных видов внешнеэкономической деятельности и ее участников. В каждом отдельном случае они определяются местом страны в системе международных хозяйственных связей, ее конкретными экономическими и валютно-финансовыми возможностями.

Экономические условия и организационные основы...

Обратимость как особое свойство, специфическое качество денег, способствующее активному участию в международном разделении труда, должно опираться на систему трех основных факторов:

1) Рыночная форма народного хозяйства, достаточно глубоко интегрированного в мировую экономику на конкурентной основе.

2) Определенный уровень сбалансированности и стабильности внутренних и внешних факторов производства и обмена.

3) Сам механизм обратимости, под которым обычно понимается юридическое и организационно-техническое устройство денежного и кредитного обслуживания внешних связей через децентрализованный валютный рынок.

Отсутствие или неразвитость любого из этих трех факторов (или их составляющих) неизбежно будет тормозить процесс достижения конвертабильности, а в худшем случае обрекать всю создаваемую систему на бездействие.

Рынок - база обратимости.

Глубинную суть феномена обратимости валют составляет свобода выбора и действий собственника денег, т.е. его экономическая самостоятельность. При режиме конвертабильности никто не может заставить владельца денег распоряжаться этими средствами против его воли , равно как никто и ничем не должен мешать ему использовать по собственному усмотрению у себя дома или за рубежом, в том числе путем обмена на иностранную валюту.

Такая свобода и независимость владельца денежных средств возможна лишь в рамках рыночного хозяйства страны. И если оно выходит за пределы национальных границ (а именно это обстоятельство является одной из главных доминант современного экономического развития), участники рыночного хозяйства нуждаются в определенной свободе действий и на международной арене, что обеспечивается приданием деньгам специфических атрибутов конвертируемости.

В современной практике достаточно четко различаются три категории участников международного валютного оборота, которые могут быть отнесены к числу возможных субъектов процедур конвертабильности. Первое низшее, но самое многочисленное звено состоит из фирм, организаций и индивидуальных лиц, непосредственно занятых в различных отраслях внешнеэкономической деятельности. Во второе опосредствующее звено входят коммерческие банковские учреждения, обеспечивающие денежно-кредитное обслуживание внешних связей. Третье высшее звено образуют государственные учреждения, обычно представляемые в валютной сфере центральными банками.

Представители первой категории больше других зависят от степени обратимости местных денег, как правило, не располагают инвалютными накоплениями. В данном звене уровень конвертабильности национальной валюты непосредственным образом влияет на саму оправданность ведения дел за рубежом.

По существу то же самое можно сказать о смысле и значении обратимости для коммерческих банков, которые в сфере кредитно-банковского бизнеса являются такими же независимыми и самостоятельными участниками рыночного оборота, как и их частнохозяйствующая клиентура.

Совершенно иначе выглядит проблема обратимости с точки зрения третьей категории - высшего государственного эшелона, включая руководящее звено национального денежно-кредитного устройства в лице центрального банка. Для этих верховных инстанций, имитирующих законные платежные средства и распоряжающихся государственными валютными резервами и золотым запасом страны, вопросы о возможности и невозможности обмена местной валюты на иностранные денежные ценности исключается в принципе.

Конвертируемость или неконвертируемость приобретает смысл и конкретное экономическое содержание лишь для независимых от государства субъектов, которые самостоятельно действуют в рамках частнохозяйственных рыночных отношений.

Но несмотря на все это конвертабильность валюты не является атрибутом “чистого рынка”. В настоящее время обеспечение конвертируемости кредитно-бумажных денег в решающей степени зависит от воли и политики государства, берущего на себя разработку и реализацию соответствующих правовых норм внутри страны и необходимых договоренностей с заграницей.

Но государство не может просто объявить валюту обратимой: совершенно необходимо, чтобы подобная прокламация основывалась на комплексе экономических факторов, делающих такую обратимость реально осуществимой.

Не всякое рыночное хозяйство может иметь конвертируемую валюту. Для этого, как показывает исторический опыт, должны обязательно соблюдаться некоторые экономические критерии.

Прежде всего, должен существовать разносторонний динамично развивающийся внутренний рынок, где бы устойчиво удовлетворялся спрос со стороны владельцев денег на разнообразные товары и услуги по конкурентным ценам. Достаточно диверсифицированное производство должно определенным образом сочетаться с регулярными импортными закупками и экспортными поставками. Равновесие платежного баланса является одной из ключевых предпосылок конвертабильности.

Таблица 1

Некоторые экономические показатели промышленно развитых стран, восстановивших конвертируемость валют (в %)

| 1950=100% | 1965=100 | |||||

| 1960 | 1965 | 1970 | 1980 | 1990 | 1994 | |

| Промышленное производство | 165 | 226 | 132 | 179 | 231 | 231 |

| Физический объем импорта | 197 | 294 | 158 | 254 | 424 | 501 |

| Физический объем экспорта | 199 | 285 | 159 | 293 | 457 | 541 |

| Реальная заработная плата | 134 | 152 | 115 | 144 | 149 | 152 |

Источник: Internatiol Financial Statistics Yearbook, 1995.

Из данной таблицы можно вывести следующие основные тенденции, благоприятствующие на установление и поддержание обратимости: опережающие темпы развития национальной промышленности по сравнению с ростом реальных доходов и платежеспособного спроса населения; более быстрое расширение внешней торговли по сравнению с внутренним производством, более высокие темпы наращивания экспортных поставок относительно импортных закупок.

Последнее обстоятельство имеет первостепенное значение при решении вопроса о накоплении резервов иностранных валют, выполняющих важнейшую функцию гарантии конвертабильности.

Необходимо также отметить влияние инфляционных процессов на обратимость валют. Как показывает мировая практика, они не являются помехой восстановлению и поддержанию стабильности, если соблюдаются два условия. Во-первых, обесценивание данной валюты должно быть на уровне падения ценности других денежных единиц (используемых в международном обороте) ; во-вторых, номинальный рост цен должен компенсироваться номинальным увеличением доходов.

Таблица 2

Темпы роста потребительских цен и номинальных среднечасовых заработков (в среднем за год, в %)

| Цены | Зара-ботки | Цены | Зара-ботки | Цены | Зара-ботки | Цены | Зара-ботки | |

| США | 2,8 | 3,8 | 7,8 | 8,1 | 4,6 | 4,4 | 3,6 | 3,6 |

| Великобритания | 4,0 | 6,5 | 13,7 | 15,2 | 6,0 | 9,4 | 4,6 | 6,3 |

| ФРГ | 2,6 | 8,4 | 5,1 | 8,0 | 2,6 | 4,0 | 3,5 | 5,5 |

| Франция | 4,1 | 8,8 | 9,6 | 14,9 | 7,0 | 9,2 | 2,6 | 3,1 |

| Италия | 3,6 | 10,3 | 14,0 | 19,6 | 10,7 | 11,9 | 5,3 | 6,5 |

| Швеция | 4,0 | 8,3 | 9,2 | 12,5 | 7,4 | 8,3 | 5,8 | 5,2 |

| Япония | 5,8 | 11,6 | 9,0 | 13,1 | 1,9 | 3,6 | 2,0 | 2,9 |

| Промышленно развитые страны | 3,3 | 6,0 | 8,6 | 11,2 | 5,0 | 5,6 | 3,6 | 3,9 |

| Развивающиеся страны | 10,3 | - | 19,4 | - | 35,8 | - | 57,4 | - |

| 1960-1970 | 1970-1980 | 1980-1990 | 1990-1994 | |||||

Источник: International Financial Statistics Yearbook, 1995. Washington.

Если же инфляция носит бурный, неуправляемый характер, то в таких случаях обратимость исключена.

В целом государственная финансовая и кредитно-денежная политика по обеспечению статуса конвертабильности должна исходить из критериев максимально возможной экономической стабильности как внутри страны, так и во взаимоотношениях с заграницей.

Механизмы обратимости.

Конвертируемость непременно предполагает акт обмена одних национальных денежных единиц на другие, так как в большинстве случаев бумажно-кредитные деньги являются законным платежным средством только на территории страны-эмитента. Какая бы денежная единица не употреблялась для платежей по экспортно-импортным операциям - во всех случаях обязательно понадобится взаимный обмен разных национальных валют.

Валютные рынки

Каким же образом совершать все эти акты обмена, чтобы быть приемлемыми для партнеров, вестись бесперебойно и с минимальными издержками? Международный коммерческий опыт давно выработал эффективную практику таких обменов - через систему валютных рынков, где ведется регулярная взаимная купля-продажа национальных денежных единиц.

На валютных рынках традиционно продаются и покупаются частнокоммерческие денежные документы типа чеков, векселей, переводов, а также наличные банкноты. Благодаря достижениям научно-технического прогресса широчайшее распространение получили сделки с электронными деньгами ( средствами на банковских счетах ).

Как известно, субъекты международного оборота - экспортеры и импортеры - сами между собой редко ведут непосредственные расчеты. За них это делают банковские учреждения, и именно это посредническое звено в лице местных и зарубежных коммерческих банков образует становой хребет, сердцевину институциональной структуры как региональных валютных рынков, так и глобальной системы валютной торговли в масштабах мира.

Операции валютного рынка ведутся значительным числом преимущественно крупных банков. Важным объединяющим фактором служат надежные системы связи и передачи информации. По словам профессора Стендфордского университета Р. Маккиннона, ”...то, что обычно понимается под рынком иностранных валют, на самом деле представляет собой, в первую очередь, сеть телефонной и телексной связи между ведущими банками главных торговых стран”.

В настоящее время наиболее крупными валютными рынками в Западной Европе являются Лондон, Париж, Цюрих, Франкфурт-на-Майне, Амстердам, Милан; в Северной Америке - Нью-Йорк, Сан-Франциско, Торонто; на Дальнем Востоке - Токио, Сингапур. Связанные друг с другом новейшими телекоммуникационными системами эти финансовые центры образуют мировой валютный рынок.

Валютные курсы

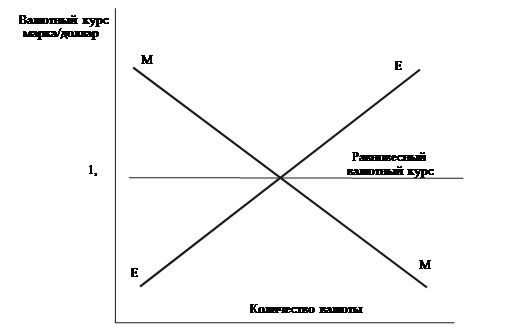

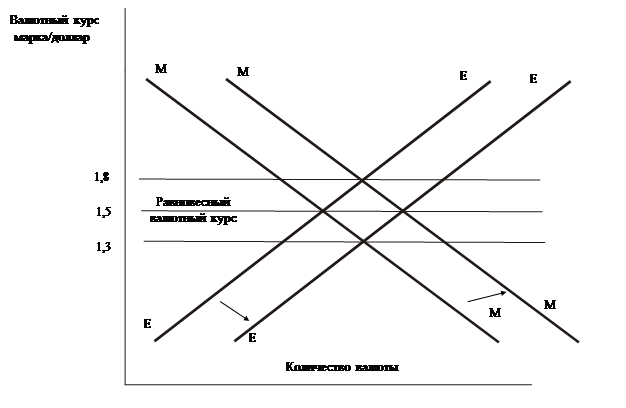

Рыночный обмен с участием денег всегда предполагает денежное выражение обмениваемых ценностей, то есть их цену. При обмене валют такой обменной пропорцией служит валютный курс, выражающий ценность денежной единицы одной страны в денежных единицах других.

Считается, что в условиях обратимости курс национальной валюты должен быть реальным, чтобы соблюдалась эквивалентность взаимного обмена валют, достигалась достоверность стоимостных измерений и тем самым правильность выбора того или иного направления в развитии внешнеэкономических связей, обеспечивалась конкурентоспособность национального производства.

Основу современного валютного курса образует целый комплекс разнообразных факторов таких как соотношение уровней цен в различных странах, состояние платежного баланса, темпы экономического роста, перспективы политического развития и т.п.

Существуют тир основных модели организации обмена национальных валют ан иностранные и установления валютных курсов между ними в условиях бумажно-кредитного денежного обращения.

Первая модель предполагает концентрирование валютного обмена в государственных организациях по валютным курсам, также устанавливаемыми государственными властями.

При второй модели обмен национальных денежных единиц происходит на валютном рынке, однако официальные власти, обычно в лице центробанков, путем собственных операций по купле продаже валют регулируют уровень валютного курса и пределы его колебаний.

По третьей модели валютный рынок сам формирует уровень обменных соотношений обращающихся на нем денежных единиц без какого-либо официального вмешательства.

Режим первой модели типичен для стран с неконвертируемыми, замкнутыми валютами в основном, это развивающиеся страны. Вторая и третья модели - достояние стран, установивших и поддерживающих обратимость денежных единиц, причем отличаются эти две модели друг от друга принципиально разными подходами к тому, каким должен быть валютный курс: стабильным, ”закрепленным” или меняющимся, “плавающим“.

Хотя стабильный курс имеет больше преимуществ, связанных с простотой и удобством применения для планирования, осуществления внешних обменов и оценки их результатов, многим странам пришлось отказаться от традиционной приверженности к твердым, ”закрепленным” паритетам в пользу нефиксированных, ”плавающих” курсов. Этому способствовало беспорядочное перемещение капиталов и разрывы в платежах.

Сначала 70-х этот новый принцип, составляющий основное содержание третьей модели, применяется США и рядом других государств, чьи денежные единицы образуют элитарную группу ”свободно конвертируемых валют”.

Успешные результаты политики и практики ”плавающих” курсов валют служат веским аргументом в пользу утверждений, что курсовой механизм подобного типа в наибольшей степени отвечает современным принципам ”открытости” национальных экономик и их интеграции с мировым хозяйствам.

Мировой исторический опыт достижения конвертируемости

Перед тем как перейти непосредственно к изложению возможных путей достижения обратимости российской национальной валюты, следует рассмотреть опыт стран, валюта которых уже стала конвертируемой.

3.1 Страны Западной Европы

Опыт восстановления обратимости в странах Западной Европы примечателен и поучителен. Именно путь, подобный этому, рассматривается некоторыми ведущими экономистами как наиболее приемлемый для нашей национальной единицы.

Замкнутые бумажные валюты стран Западной Европы, растерявшие за годы экономического кризиса и Второй Мировой войны остатки былой силы и авторитета, казалось, мало подходили для обслуживания европейских внешнеэкономических связей. Возможный альтернативный выбор состоял из чужих валют - доллара, частично фунта стерлингов и товарно-валютных клирингов, типичных для международной практики предвоенных лет.

И тем не менее ни один из перечисленных вариантов не стал достоянием послевоенной системы межевропейских платежей. При всей слабости и ненадежности именно национальные денежные единицы были положены в основу послевоенного устройства международных расчетов и платежей внутри Западной Европы.

Европейские страны пошли по пути двух сторонних соглашений, предусматривающих децентрализованный порядок осуществления сделок непосредственными участниками внешнеэкономического обмена, использования для ведения взаимных расчетов национальных денежных единиц обеих стран на равноправной основе, обеспеченным твердым курсовым соотношением между ними. В середине 1947 года уже имелось свыше 200 подобных валютных и платежных соглашений, которыми были связаны между собой практически все государства Западной Европы.

Подобная система позволяла каждой паре стран использовать свои национальные валюты в качестве регулярных международных платежных средств, и при равенстве взаимных поставок ничего другого и не требовалось. Нарушение равновесия, естественно осложняло ситуацию: у страны-кредитора скапливались нереализуемые излишки валюты страны-должника, и их приходилось выкупать за золото и доллары. В итоге каждое валютное соглашение, по существу, обеспечивало взаимную конвертируемость участвующих валют, и с ростом сети подобных соглашений такая локальная и региональная обратимость охватывала все более значительное пространство. Вершиной коллективных действий в данной области явилось создание европейского платежного союза, который на протяжении восьми с половиной лет обеспечивал урегулирование взаимных платежей его 17 участников, что послужило важным вкладом в решение проблемы достижения обратимости.

Уже к середине 50-х годов сначала в Великобритании, а затем и в других странах сложилась, по существу, свободная рыночная торговля европейскими валютами: операциями по купле-продаже стали заниматься преимущественно коммерческие банки. Сложился основной механизм обратимости - валютный рынок.

Для перехода к обратимости в масштабах мира оставалось сделать один завершающий шаг - снять ограничения по сделкам с долларами на европейских валютных рынках. И этот шаг был сделан в конце 1958 года, когда в девяти главных западноевропейских странах иностранные держатели местных валют получили право беспрепятственного их обмена на доллары через коммерческие банки для совершения валютных операций, что означало возврат к внешней обратимости. А через два года в результате распространения такого же режима на резидентов была установлена и внутренняя обратимость западноевропейских валют.

Похожие работы

... организаций, распространенных на территории современной России. 2. Становление банка России. Со дня образования банка а так же и современной банковской системы России можно проследить следующую хронологию наиболее значимых событий. Центральный банк Российской Федерации (Банк России) был учрежден 13 июля 1990 г. на базе Российского республиканского банка Госбанка СССР. ...

... потеряли бдительность. Исследования показывают, что в среднем человек тратит на рассматривание купюры, оказавшейся в его руках, 4 секунды. Срок за фальшивомонетничество в настоящее время составляет от 5 до 15 лет лишения свободы. Будущее «Российская валюта становится все более прочной и востребованной в мире в связи с увеличением мощи российской экономики. И постепенно, мы надеемся, ...

... свободно конвертируемых. Например, рубль России, рассматривается как «твердая» валюта по сравнению с «мягким» украинским карбованцем или казахстанским манатом. 1.3. Котировка валюты Теперь определим понятие «котировка». Установление курса иностранных валют в национальной (или наоборот) называется котировкой валют. В современных условиях котировка осуществляется государственными ( ...

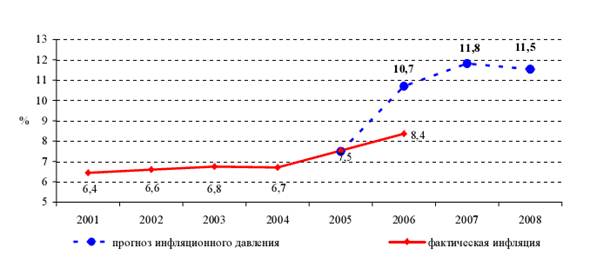

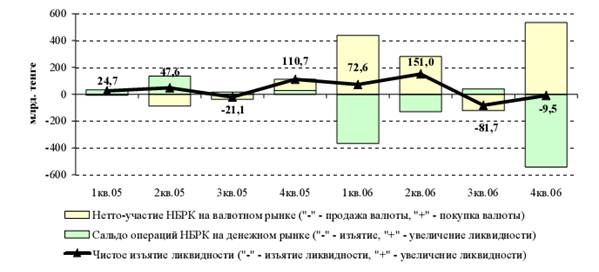

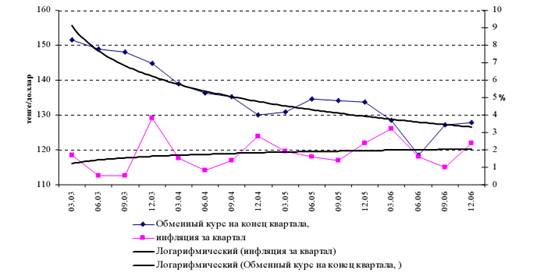

... признавали и основатели данной концепции, оказывается, что в ее рамках невозможно объяснить краткосрочные и среднесрочные тенденции движения валютных курсов. 3. Проблемы и перспективы обеспечения устойчивости национальной валюты в РК В условиях растущей глобализации происходит быстрое развитие информационных технологий и средств связи, снижение внешнеторговых барьеров, интеграция мировых ...

0 комментариев