Навигация

Начисленная сумма износа по нематериальным активам, справочно приводится в строке 391 справки к разделу № 3

3. Начисленная сумма износа по нематериальным активам, справочно приводится в строке 391 справки к разделу № 3.

4. В справке 4 “Движение средств финансирования долгосрочных инвестиций и финансовых вложений” в строке 412 показываются нарастающим итогом с начала года начисленная амортизация нематериальных активов.

3.2 Механизм амортизации нематериальных активов для целей налогообложения

3.2.1 Амортизация нематериальных активов, как объект налогообложения в свете изменений к главе 25 НК РФ

Нематериальные активы, как составляющая часть внеоборотных активов ОАО “Вымпел”, учитывается в течении всего срока их полезного использования или обычного операционного цикла в оценки первоначальной стоимости.

В соответствии с ПБУ 14/2000, активы принимаются к бухгалтерскому учету в качестве нематериальных при единовременном выполнении следую- щих условий:

а) отсутствие материально-вещественной (физической) структуры;

б) возможность идентификации (выделения, отделения) организацией от другого имущества;

в) использование в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации;

г) использование в течении длительного времени, т. е. срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он не превышает 12 месяцев;

д) организацией не предполагается последующая перепродажа данного имущества;

е) способность приносить организации экономические выгоды (доход) в будущем;

ж) наличие надлежаще оформленных документов, подтверждающих существование самого актива и исключительного права у организации на результаты интеллектуальной деятельности (патенты, свидетельства, договор уступки (приобретения) патента, товарного знака и т. п.).

Отсюда, исходя из длительного периода обращения стоимость нематериальных активов организации погашается путем равномерного или ускоренного начисления амортизации в течении всего их полезного использования.

Этот объект бухгалтерского учета, входящий в состав затрат на производство продукции, выполнение работ и оказание услуг, перетерпел значительные изменения с введением в действие 25 главы НК РФ в целях разделения бухгалтерского и налогового учета.

Рассмотрим понятия амортизируемого имущества на ОАО “Вымпел”.

Согласно статье 256 НК РФ амортизируемым имуществом признается имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, находящиеся у организации на праве собственности, которые используются для извлечения дохода и стоимость имущества которых погашается путем начисления амортизации.

Рассмотрим объекты, по которым не начисляется амортизация для целей

налогообложения:

- имущество бюджетных организаций;

- имущество некоммерческих организаций приобретенных за счет целевых поступлений и используемое для осуществления некоммерческой деятельности, за исключением того имущества, которое приобретено для предпринимательской деятельности;

- имущество стоимость до десяти тысяч рублей включительно, и сроком полезного использования не менее 12 месяцев. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию;

- имущество, приобретенное с использованием бюджетных ассигнований

и иных аналогичных средств целевого финансирования после вступления в силу главы 25 НК РФ;

- продуктивный скот, буйволы, олени (за исключением рабочего скота);

- объекты сельскохозяйственного назначения, построенные за счет бюджетных средств;

- объекты внешнего благоустройства и другие аналогичные объекты (лесное хозяйство, дорожное хозяйство и т. д.);

- приобретенные книги, брошюры и другие издания, произведения искусства, так как их стоимость в полном объеме включается в состав прочих расходов в момент принятия к бухгалтерскому учету;

- имущество, полученное безвозмездно атомными станциями по международным договорам;

Земля и иные объекты природопользования (вода, недра и другие при-

родные запасы, товары, ценные бумаги, финансовые инструменты, опционы) к амортизируемому имуществу не относятся.

Для целей налогообложения устанавливается абсолютно иной порядок амортизации. Амортизируемое имущество распределяется по десяти амортизируемым группам, в зависимости от срока его полезного использования.

Срок полезного использования нематериальных активов определяется исходя из срока действия патента, свидетельства и из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством РФ или применимым законодательством иностранного государства, а также исходя из полезного срока использования нематериальных активов, обусловленного соответствующими договорами. Если срок полезного использования объекта нематериальных активов определить невозможно, то норма амортизации устанавливается из расчета десять лет (но не более срока деятельности организации).

НК РФ предусмотрено, что объекты приобретенные до 1 января 2002 г. включаются в соответствующую амортизационную группу по восстановительной стоимости, если же налогоплательщик принимает решение о начислении амортизации линейным способом, и по остаточной стоимости - по нелинейному методу.

На ОАО “Вымпел” включение в состав амортизируемого имущества нематериальных активов осуществляется с 1-го числа месяца следующего за месяцем ввода объектов в эксплуатацию (передачу в производство).

Имущество, полученное (переданное) в финансовую аренду по договору финансовой аренды (договору лизинга), включается в соответствующую амортизационную группу той стороны, у которой этот объект учитывается в соответствии с условиями договора.

Как уже отмечалось выше, для целей исчисления налога на прибыль используется два метода: линейный и нелинейный в соответствии со статьей 259 НК РФ.

Сумма амортизации для целей налогообложения определяется налогоплательщиком ежемесячно. Амортизация начисляется отдельно по каждому объекту амортизируемого имущества.

Особого порядка по начислению амортизации по нематериальным активам Налоговый кодекс РФ не предусматривает. Из этого следует, что для исчисления налога на прибыль организация может начислять амортизацию по

нематериальным активам только линейным или нелинейным способом.

Сумма начисления амортизации определяется по формуле:

1) для линейного метода - К= (1/n) х 100%

2) для нелинейного метода - К= Пс х (2/n) х 100%

Где, К - норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества;

n - срок полезного использования объекта амортизируемого имущества, выраженный в месяцах;

Пс - первоначальная стоимость объекта за минусом суммы ежемесячно начисленной амортизации нарастающим итогом.

При применении нелинейного метода сумма амортизации определяется в два этапа. На первом этапе объекты амортизируются с применением вышеуказанного способа (2) до достижения суммы амортизации в размере 80% от первоначальной стоимости. В последующие месяца, т. е. оставшиеся 20%, амортизация будет начисляться по следующей схеме: остаточная стоимость утверждается как базовая сумма, а ежемесячная амортизация определяется делением базовой стоимости на количество месяцев, оставшихся до истечения срока полезного использования объекта.

На ОАО “Вымпел” амортизация по нематериальным активам начисляется линейным способом. Выбранный метод начисления амортизации объявляется в учетной политике предприятия и применяется в течение всего периода использования объекта.

3.2.2 Порядок определения первоначальной стоимости амортизируемого имущества объектов нематериальных активов

Порядок определения первоначальной стоимости амортизируемого имущества (нематериальных активов) определен ПБУ 14/00 “Учет нематериальных активов”.

С применением главы 25 НК РФ порядок определения первоначальной стоимости нематериальных активов, практически не изменился, за исключением налога на добавленную стоимость и иных аналогичных налогов, которые подлежат вычету (кроме случаев, предусмотренных законодательством РФ). В соответствии со статьей 257 в первоначальную стоимость не включаются не только налоги подлежащие вычету, но также и налоги, учитываемые в составе расходов в соответствии с главой 25 НК РФ.

Под нематериальными активами для целей налогообложения прибыли, как уже отмечали выше, признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, используемые в производстве продукции (выполнении работ, оказании услуг) или для управленческих нужд организации в течении длительного времени (продолжительностью свыше 12 месяцев).

Понятие первоначальной стоимости, определенное в Налоговом кодексе РФ, не совпадает с принятым определением нематериальных активов в бухгалтерском и налоговом отчете. Так, для целей налогообложения, объекты нематериальных активов, определяющих деловую репутацию организации и организационные расходы, подлежат отражению в составе расходов, связанные с образованием юридического лица.

Не признаются объектами нематериальных активов, согласно главе 25 НК РФ, объекты нематериальных активов:

- не давшие положительного результата работы научно-исследовательского, опытно-конструкторского и технологического направления;

- интеллектуальные и деловые качества работников организации, их квалификация и способность к труду.

А объекты организации владеющие “Ноу-хау”, секретной формулой или процессом, информацией относительно промышленного, коммерческого и научного опыта, относятся к нематериальным активам.

На основании указанных требований налогового учета, необходимо организовать порядок группировки и учета объектов и хозяйственных операций для целей налогообложения, отличный от порядка группировки и отражения в учете, установленном по правилам ведения бухгалтерского учета.

3.2.3 Аналитические регистры налогового учета

Налоговый учет можно организовать с применением аналитических регистров. Аналитические регистры - это сводные формы систематизации данных налогового учета за отчетный налоговый период, сгруппированные в соответствии с требованиями главы 25 НК РФ, без распределения (отражения) по счетам учета для учета амортизации для целей налогообложения. Заполнение регистра производится на основе данных бухгалтерского учета, а также бухгалтерских справок. Бухгалтерские справки составляются для определенных показателей и на основе специальных расчетов (например: определение ежемесячной нормы списания ремонта по конкретному объекту), а также для включения в состав расходов, уменьшающих доходы, сумм, подлежащих единовременному списанию в результате изменения классификации объектов, учитываемых в целях налогообложения. Справка составляется в произвольной форме, подписывается исполнителем и прикладывается к соответствующему регистру.

При заполнении регистра можно воспользоваться следующей схемой:

Справка

О расчете амортизации объектов основных средств и нематериальных активов, подлежащих единовременному списанию

Наименование организации____________________________________

Период______________________________________________________

Единица измерения_________

___________________________________

| № п/п | Наименование объекта | Стоимость | Срок эксплуатации | Начислена амортизация на 31.12.01г. | Амортизация, списываемая единовременно | |

| До 01.01.02г. | с 01.02.02г. | |||||

Раздел 1. Нематериальные активы

| Объект № 1 | |||||

| Объект № 2 | |||||

| Итого по разделу 1. |

Раздел 2. Основные средства стоимостью в пределах 10 тыс. руб.

| Объект № 1 | |||||

| Объект № 2 | |||||

| Итого по разделу 2. |

Подпись ответственного за составление регистра__ (_________)

Регистр

по учету амортизации для целей налогообложения

Организация

Период

Единица измерения

Место начисления амортизации

| Инвентарный № | Наименование объекта и амортизационная группа | Дата Ввода в эксплуатацию | Дата приобретения | Норма амортизации | Срок полезного использования | Первоначальная стоимость | Сумма начисленной амортизации | Всего за месяц | Остаточная стоимость |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 |

Раздел 1. Нематериальные активы

| Объект № 1 | ||||||||

| Объект № 2 | ||||||||

| Объект № 3 | ||||||||

| Итого по разделу № 1 |

Раздел 2. Основные средства

| Объект № 1 | ||||||||

| Объект № 2 | ||||||||

| Объект № 3 | ||||||||

| Итого по раз- делу № 2 |

Раздел 3. Основные средства стоимостью в пределах 10 тыс. руб.

| Объект № 1 | ||||||||

| Объект № 2 | ||||||||

| Объект № 3 | ||||||||

| Итого по раз- делу № 3 |

Подпись ответственного за составление регистра__ (_____________)

Для организации налогового учета амортизируемого имущества, рекомендуем данный Регистр. При его заполнении необходимо руководствоваться статьями 256-259 и 322 НК РФ.

С ведением 25 главы НК РФ устанавливается новый порядок расчета амортизации для целей налогообложения прибыли отличной от порядка, установленного для бухгалтерского учета.

Существуют требования в определении перечня объектов, по которым начисляется амортизация. В состав амортизируемого имущества для целей налогообложения, в отличие от требований бухгалтерского учета, не включаются:

- имущество коммерческих организаций, за исключением имущества, приобретенного и используемого в предпринимательской деятельности;

- имущество, приобретенное с использованием бюджетных ассигнований и иных аналогичных средств (в частности стоимости, приходящейся на величину этих средств);

- имущество, приобретенное (созданное) за счет средств, полученных от целевых поступлений;

- имущество, первоначальная стоимость которого составляет до двух тысяч рублей включительно. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере его ввода в эксплуатацию.

Для целей налогообложения, налогоплательщики могут применить два метода начисления амортизации: линейный и нелинейный, и выбранный способ начисления амортизации необходимо отразить в учетной политике организации для целей налогообложения, либо в налоговом регистре.

При заполнении в последующем отчетном налоговом периоде этого регистра в графу 8 “Сумма начисленной амортизации всего” переносятся данные графы 10 “Остаточная стоимость” за предыдущий период.

При реализации недоамортизируемого имущества, убыток определяется в соответствии с п. 3 статьи 268 НК РФ, и определяется по каждому объекту, с указанием срока до которого будет производиться списание убытка. В графе 4 отражаются фактические расходы отчетного периода в размере понесенного убытка по конкретному объекту. В графе 5 регистра включается часть убытка, приходящаяся на отчетный налоговый период, а разница между этими показателями отражается в графе 7 “Сальдо на конец отчетного периода”. Перенос убытков предыдущих налоговых периодов осуществляется в соответствии со статьей 283 НК РФ. Сумму убытка можно отражать по каждому налоговому периоду, при этом налогоплательщик имеет право на перенос убытка на будущее в течении 10 лет, отражая его в графе 7 “Сальдо на конец отчетного периода”.

Регистр

Учета нормируемых для целей налогообложения расходов, не связанных с производством и реализацией

Организация

Период

Единицы измерения

| № п/п | Группы хозяйственных операций | С-до на начало отчетного периода | Факт расходы отчетного периода | Расходы в пределах норматива | Сумма расходов не принимаемая для налогообложения | С-до на конец отчетного периода | Источник информации |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

Нормируемые затраты

| 01 | Проценты по заемным средствам | хххх | ххххх | ||||

| 02 | Резерв сомнительных долгов | ||||||

| 03 | Убыток от продажи амортизируемого имущества, в т.ч.(указать до какого срока переносится амортизация | ||||||

| 04 | Уступка права требования: - до наступления срока платежа - после наступления срока платежа | хххх | ххххх | ||||

| 05 | Перенос убытков предыдущих налоговых периодов |

Расходы, не учитываемые для целей налогообложения

| 06 | Пени, штрафы и иные санкции, взимаемые госорганизациями в соответствии с законодательством | хххх | хххх | ххххх | |||

| 07 | Налог на прибыль и платежи за сверхнормативные выбросы веществ в окружающую среду | хххх | хххх | ххххх | |||

| 08 | Взносы на добровольное страхование, кроме взносов, указанных в ст. 255 и 263 НК РФ | хххх | хххх | ххххх | |||

| 09 | Взносы на негосударственное пенсионное обеспечение, кроме взносов, указанных в статье 255 НК РФ | хххх | хххх | ххххх | |||

| Продолжение | |||||||

| 10 | Сумма отчислений в резерв под обесценение вложений в ценные бумаги, за исключением организаций - профессиональных участников рынка ценных бумаг | хххх | хххх | ххххх | |||

| 11 | Гарантийные взносы, перечисляемые в спец. фонды, для снижения рисков при осуществлении клиринговой деятельности | хххх | хххх | ххххх | |||

| 12 | Суммы добровольных членских взносов в общественные организации, союзы, ассоциации, а так- же на их содержание | хххх | хххх | ххххх | |||

| 13 | Стоимость безвозмездно переданного имущества (товаров, работ, услуг, имущественных прав) | хххх | хххх | ххххх | |||

| 14 | Стоимость переданного имущества в рамках целевого финансирования в соот. с пп.15 п.11 ст. 251 НК РФ | хххх | хххх | ххххх | |||

| 15 | Отрицательная разница от переоценки драгоценных камней | хххх | хххх | ххххх | |||

| 16 | Сумма налогов, предъявленных в соот. с НК РФ налогоплательщиком покупателю товаров (работ, услуг) | хххх | хххх | ххххх | |||

| 17 | Средства, перечисленные профсоюзным организациям | хххх | хххх | ххххх | |||

| 18 | Все виды выплат в пользу работников и работников, уходящих на пенсию, а также членов их семей в соот. с п.п.21-29 ст. 270 НК РФ | хххх | хххх | ххххх | |||

| 19 | Суммы отрицательных курсовых разниц, образующихся у комиссионеров, агентов или поверенных по расчетам в инвалюте с поставщиками ТМЦ | хххх | хххх | ххххх | |||

| 20 | Сумма убытка от разницы между оценочной стоимостью имущества при внесении его в уставный капитал и стоимостью, по которой оно было приобретено или отражено в балансе у передающей стороны | хххх | хххх | ххххх | |||

| Продолжение | |||||||

| 21 | В виде взносов, вкладов и иных обязательных платежей, уплачиваемых некоммерческими организациями и международными организациями, кроме указанных в п. 29 и 30 п.1 ст.264 НК РФ | хххх | хххх | ххххх | |||

| 22 | Суммы целевых отчислений, произведенные налогоплательщиком на цели, указанные в п.2 ст. 251 НК РФ | хххх | хххх | ххххх | |||

| 23 | Расходы связанные с содержанием образ. учреждений или оказания им бесплатных услуг, с оплатой обучения в высших и средних спец. Уч. заведениях работников при получении ими высшего и сред. спец. образования (абз.6 п.3 ст.264НК РФ) | хххх | хххх | ххххх | |||

| 24 | Отрицательная разница от переоценки ценных бумаг по рыночной стоимости | хххх | хххх | ххххх | |||

| Итого расходов, не учитываемых для целей налогообложения | хххх | хххх | ххххх | ||||

Подпись ответственного за составление регистра ( )_________________

Расходы по строкам 06-24 данного регистра не учитываются для целей налогообложения и не переносятся на последующие налоговые периоды, и поэтому сальдо не имеют.

3.3 Анализ оборачиваемости и эффективности использования нематериальных активов

В порядке постановки можно выделить следующие задачи экономического анализа эффективности использования нематериальных объектов (активов) предприятия:

- анализ объема и динамики нематериальных активов;

- анализ структуры и состояния нематериальных активов по видам, срокам полезного использования и правовой защищенности;

- анализ доходности нематериальных активов;

- анализ ликвидности нематериальных активов и степени риска вложений капитала в нематериальные активы.

Для целей учета, анализа и оценки нематериальных объектов разрабатывается система экономических показателей, характеризующих статику (состояние) и динамику (движение) изучаемого объекта. Особое значение для управления имеют показатели эффективности использования нематериальных объектов, отражающие степень их влияния на финансовое состояние и финансовые результаты деятельности предприятия.

По данным баланса ОАО “Вымпел” (ф. № 1) проведем анализ динамики изменений в объеме нематериальных активов всего и по видам за отчетный период по сравнению с данными предшествующего периода (таб. 1). При наличии отчетных данных за ряд периодов проведем трендовый анализ, то есть рассчитаем абсолютные и относительные отклонения по отношению к постоянной и переменной базе, а также определим средние отклонения.

Таблица 1

Анализ объема и динамики нематериальных активов (тыс. руб.)

| Показатели | Предшествующий год | Отчетный год | Абсолютное отклонение | Относительное отклонение, % |

| 1. Нематериальные активы | ||||

| всего | 4137 | 5868 | 1731 | 141,8 |

| в том числе по видам: | ||||

| а) права на изобретения и другие аналогичные объекты интеллектуальной (промышленной) собственности | 2901 | 4438 | 1537 | 153,0 |

| б) права на пользование природными и иными ресурсами и имущества | 850 | 740 | -110 | 87,1 |

| в) организационные расходы | 360 | 650 | 290 | 180,5 |

| г) прочие | 26 | 40 | 14 | 153,0 |

| 2. Удельный вес нематериальных активов в валюте баланса, % | 1,2 | 1,8 | 0,6 | 150,0 |

Как видно из данных табл. 1, предприятие активно использует в своей работе результаты интеллектуальной деятельности. Опережающий рост организационных расходов связан с созданием филиала предприятия.

Нематериальные активы неоднородны по своему составу, по характеру использования или эксплуатации в процессе производства, по степени влияния на финансовое состояние и результаты хозяйственной деятельности. Поэтому необходим дифференцированный подход к их оценке. Для этого проводится классификация и группировка нематериальных активов по различным признакам. Таким образом, появляется возможность оценки структуры нематериальных активов в заданном разрезе классификационных признаков.

Наиболее важен анализ и оценка структуры нематериальных активов по источникам поступления (приобретения), по видам, по срокам полезного использования, по степени правовой защищенности, по степени престижности, по степени ликвидности и риска вложений капитала в нематериальные объекты, по степени использования в производстве и реализации продукции, по направлениям выбытия и др.

Проведем анализ и оценку изменений структуры нематериальных активов по видам на ОАО “Вымпел”. Для этого составим таблицу (табл. 2).

Таблица 2

Анализ изменений структуры нематериальных активов (тыс. руб.)

| Показатели | Предшествующий год | Отчетный год | Отклонения | |||

| сумма | % к итогу | сумма | % к итогу | сумма | % к итогу | |

| Нематериальные активы – всего | 4137 100 | 5868 100 | 1731 41,8 | |||

| в том числе: | ||||||

| а) права на объекты промышленной собственности | 2901 70,1 | 4438 75,5 | 1537 5,5 | |||

| б) права на пользование природными и иными ресурсами и имуществом | 850 20,5 | 740 12,6 | -110 -7,9 | |||

| в) организационные расходы | 360 8,7 | 650 11,1 | 290 2,4 | |||

| г) прочие | 26 0,7 | 40 0,7 | 14 - | |||

Из данных таблицы 2 видно, что в структуре нематериальных активов наибольший удельный вес составляют права на объекты промышленной собственности (более 70%). Увеличение доли этого вида активов в отчетном периоде можно оценить положительно потому, что эти вложения направлены на совершенствование качественных параметров производства и продукции. Далее необходимо проанализировать структуру вложений в объекты промышленной собственности, выделить в их составе наиболее эффективные виды.

По аналогичной схеме ( по форме табл. 2) проводится анализ и оценка структуры нематериальных активов по другим признакам группировки. При анализе структуры нематериальных активов по источникам поступления выделим следующие группы объектов:

нематериальные активы - всего, тыс. руб.,

в том числе:

а) внесенные учредителями;

б) приобретенные за плату или в обмен на другое имущество;

в) полученное безвозмездно от юридических и физических лиц;

г) субсидии государственных органов.

При анализе структуры нематериальных активов по степени правовой защищенности выделим следующие группы объектов:

нематериальные активы - всего, тыс. руб.

в том числе защищенные:

а) патентами на изобретения;

б) зарегистрированными лицензиями;

в) свидетельствами на полезную модель;

г) патентами на промышленные образцы;

д) свидетельствами на товарный знак;

е) свидетельствами на право пользования наименованием мест происхождения товара;

ж) свидетельствами об официальной регистрации программ ЭВМ, баз данных и топологий микросхем;

з) авторскими правами.

Для анализа структуры нематериальных активов ОАО “Вымпел” по срокам полезного использования составим таблицу (табл. 3).

Таблица 3

Структура нематериальных активов по срокам полезного использования

| Срок полезного использования (лет) | ||||||||||||

| Показатели | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | более 10 лет | Итого |

| Нематериальные активы | ||||||||||||

| а)тыс.руб | - | 690 | - | - | 3100 | 400 | 900 | 38 | - | - | 740 | 5868 |

| б) в % к итогу | - | 11,7 | - | - | 52,8 | 6,8 | 15,3 | 0,6 | - | - | 12,6 | 100 |

Из табл. 3 видно, что средний срок полезного использования результатов

интеллектуальной собственности на предприятии составляет 5-7 лет. В современных условиях это нормальный срок “жизни” промышленного новшества. Более 10 летнего срока полезного использования имеют нематериальные активы: права на пользование землей, природными и иными ресурсами. В структуре нематериальных активов их доля составляет 12,6%, что в условиях РФ является приемлемой величиной.

При анализе структуры выбытия нематериальных активов объекты группируются по следующим направлениям:

Выбыло в отчетном периоде нематериальных активов - всего, тыс. руб.,

в том числе по причинам:

а) списание после окончания срока службы;

б) списание ранее установленного срока службы;

в) продажа исключительных прав;

г) безвозмездная передача нематериальных объектов.

При оформлении хозяйственных операций по выбытию нематериальных активов финансовый менеджер сосредотачивает свое внимание на вариантах минимизации потерь от выбытия.

Вложения капитала в нематериальные активы по степени ликвидности и риска оцениваются по трем категориям: высоколиквидные, ограниченно ликвидные, низколиквидные. Эта классификация относительна.

На ОАО “Вымпел” вложения капитала в нематериальные активы при оценке ликвидности имущества относятся к низколиквидным, то есть их реализуемость ниже реализуемости основных и оборотных активов.

Расчет эффективности использования нематериальных активов сопряжен с большими трудностями и требует комплексного подхода.

Эффект от приобретения предприятием права использования запатентованного производственного опыта и знаний, а также “ноу-хау” (т. е. незапатентованного опыта) определяется только по результатам реализации предприятием продукции, произведенной с использованием лицензии и “ноу-хау”. Однако объем продаж зависит от множества других факторов ( цены, спроса, качества товара и пр.) и вычленить изолированное действие каждого из них очень трудно.

Эффективность приобретения лицензий и “ноу-хау” зависит также от размеров единовременных платежей за них; от сроков финансирования и объема капитальных вложений предприятия в производственные и прочие фонды; текущих расходов, связанных с изготовлением и сбытом лицензионной продукции.

Результатом использования лицензии на ОАО “Вымпел” является экономия текущих затрат за счет сокращения длительности производственного цикла, снижения норм расхода материальных и трудовых затрат на производство продукции.

Затраты, связанные с использованием лицензий, складываются из двух частей: 1) из платежей за право пользования лицензиями, осуществляемых в форме единовременных платежей; 2) текущих затрат на производство и сбыт лицензионной продукции.

Конечный эффект от использования нематериальных активов на ОАО “Вымпел” выражается в общих результатах хозяйственной деятельности: в снижении затрат на производство, увеличении объемов сбыта продукции, увеличении прибыли, повышении платежеспособности и устойчивости финансового состояния. Исходя из этого основным принципом управления динамикой нематериальных активов является формула: темпы роста отдачи капитала должны опережать темпы роста затрат капитала. Иными словами, в динамике темпы роста выручки от реализации продукции или прибыли, должны опережать темпы роста нематериальных активов (табл. 4).

Таблица 4

Анализ эффективности нематериальных активов

| № строки | Предшествующий год | Отчетный год | Отчетный год в % к предшествующему году | |

| 1 | 2 | 3 | 4 | 5 |

| 1. | Нематериальные активы | 4137 | 5868 | 141,8 |

| 2. | Выручка от реализации продукции (работ, услуг) | 12145 | 18946 | 156,0 |

| 3. | Балансовая прибыль | 2230 | 3790 | 170,0 |

| 4. | Доходность нематериальных активов (стр. 3 : стр. 1) | 0,54 | 0,65 | 120,3 |

| 5. | Оборачиваемость нематери- альных активов (стр. 2 : стр. 1) | 2,9 | 3,2 | 110,3 |

| 6. | Рентабельность продаж, % (стр. 3 : стр. 2) | 18,4 | 20,0 | 108,7 |

Как видно из табл. 4, показатели эффективности использования нематериальных активов в отчетном периоде по сравнению с предшествующим периодом улучшилась. Доходность нематериальных активов выросла на 20,3%. Основными факторами роста доходности являются ускорение оборачиваемости нематериальных активов и повышение рентабельности продаж. Количественное влияние этих факторов определяется методом цепных подстановок факторного анализа.

Таким образом, доходность нематериальных активов на ОАО”Вымпел” повышается за счет ускорения их оборачиваемости и повышения рентабельности продаж.

ЗАКЛЮЧЕНИЕ

В условиях перехода предприятия к рынку значительно возрастает роль бухгалтерского учета как важнейшего средства получения полной и достоверной информации об имуществе предприятия и его обязательствах и своевременного доведения этих сведений до пользователей.

В связи с расширением прав предприятий в области постановки и ведения бухгалтерского учета перед бухгалтерскими службами возникает проблема оптимальной организации учета различных объектов: основных средств, нематериальных активов, процессов производства и реализации, расчетов, капитальных и финансовых вложений и др.

Данная дипломная работа рассматривает круг вопросов, связанных с организацией ведения учета нематериальных активов. В результате проделанной работы можно сделать следующие выводы:

1. для учета нематериальных активов вследствие их разнообразия по составу и назначению имеет место их классификация, исходя из которой и составляется отчетность о наличии и движении нематериальных активов, отсюда, учет данного вида средств организуется в бухгалтерии по их видам, независимо от организационно-правовой формы собственности предприятия;

2. аналитический учет, организованный с применением вычислительной техники, позволяет сократить трудоемкость, затраты времени, повысить качество контроля, обеспечивает быстрый доступ к информации;

3. особенностью учета нематериальных активов, в частности выбытия, является определение финансового результата по данной операции с последующим его отнесением либо на прибыль, либо на убытки.

Все предприятия при учете нематериальных активов должны руководствоваться соответствующими законодательными и нормативными документами.

В настоящее время отражению в учете нематериальных активов уделено довольно много внимания. Однако вопросов и проблем не становится меньше. Поэтому необходимо совершенствовать систему учета нематериальных активов.

В связи с введением с 1 января 2002 года главы 25 “Налог на прибыль организаций” Налогового кодекса Российской Федерации при организации и определении порядка и степени использования данных бухгалтерского учета для учета амортизируемых активов необходимо определить различия в правилах их бухгалтерского и налогового учета.

Организация устанавливает срок полезного использования по каждому виду амортизируемых нематериальных активов при их постановке на учет, если он не установлен в договоре, патенте или ином аналогичном документе:

в бухгалтерском учете - в расчете на 20 лет;

в налоговом учете - в расчете на 10 лет.

В отличии от правил бухгалтерского учета в составе нематериальных активов учитываются: права владения на “ноу-хау”, секретную формулу или процесс, лицензии на право пользования недрами, а также право на фирменное наименование и не учитываются организационные расходы и положительная деловая репутация.

Предприятию можно рекомендовать ведение налогового учета с использованием или преобразованием регистров бухгалтерского учета. При этом организации необходимо определить:

методы, минимизирующие различия в учете амортизируемых активов;

регистры бухгалтерского учета, используемые в налоговом учете;

операции и объекты для учета в регистрах аналитического налогового учета.

К методам, минимизирующим различия, могут быть отнесены процедуры, которые касаются изменения:

типовых форм первичной учетной документации;

положений учетной политики по бухгалтерскому учету данных активов.

Исходя из различий, приведенных выше, организация может предусмотреть следующие дополнительные показатели в типовых формах первичной учетной документации:

- установление кодов отнесения объектов по составу - к объектам, принимаемым и не принимаемым в состав амортизируемого имущества в налоговом учете. Это касается включения в состав

амортизируемого имущества объектов жилого фонда и невключения безвозмездно полученных объектов; деловой репутации и организационных расходов и т. п.;

по стоимости - объекты со стоимостью до 10000 руб. не принимаются к учету (их стоимость списывается при вводе в эксплуатацию);

- выделение двух видов стоимости вводимых в эксплуатацию объектов

для бухгалтерского учета - первоначальная стоимость;

для налогового учета - амортизируемая стоимость (первоначальная стоимость, уменьшенная на сумму не принимаемых при налогообложении расходов).

Таким образом, данные бухгалтерского и налогового учета амортизируемых объектов будут формироваться в регистрах на основании показателей одних и тех же форм первичной учетной документации, составленных в установленном законодательством порядке. Используются акт (накладная) приемки-передачи основных средств (ф. № ОС-1) и карточка учета нематериальных активов (ф. № НМА-1). В зависимости от характера операции и требований нормативных актов в первичные документы могут быть включены дополнительные реквизиты.

В учетную политику предприятия по бухгалтерскому учету в целях минимизации различий рекомендуется внести изменения.

Для унификации отдельных способов учета и оценки объектов следует предусмотреть в части нематериальных активов:

в состав нематериальных активов в бухгалтерском учете включаются права владения “ноу-хау”, лицензии на право пользование недрами, фирменное наименование.

В ходе проведенного анализа на ОАО “Вымпел” было установлено:

- показатели эффективности использования нематериальных активов в от- четном периоде по сравнению с предшествующим периодом улучшились;

- доходность нематериальных активов возросла за счет ускорения оборачиваемости нематериальных активов и повышения рентабельности продаж.

Это свидетельствует о том, что конечный эффект от использования нематериальных активов на предприятии выражается в увеличении объемов сбыта продукции, увеличении прибыли, повышении платежеспособности и устойчивого финансового состояния.

БИБЛИОГРАФИЯ

1. Гражданский кодекс Российской Федерации. Части первая и вторая. - М.: Проспект, 2000.

2. Методические указания по инвентаризации имущества и финансовых обязательств. Приложение к приказу Минфина РФ от 13.06.95 г., № 49.

3. Методические рекомендации о порядке формирования показателей бухгалтерской отчетности организаций. Утверждены приказом Минфина РФ от 28.06.2000 г., № 60н.

4. Налоговый кодекс: Часть вторая. Глава 25. Налог на прибыль организаций. Глава 26. Налог на добычу полезных ископаемых. - М.: ИНФРА-М, 2001. - 160 с.

5. О бухгалтерском учете. Федеральный закон от 21.11.96 г., № 129-ФЗ.- - М., 1996.

6. О порядке исчисления и уплаты в бюджет налога на прибыль предприятий и организаций. Инструкция Министерства РФ по налогам и сборам от 15.06.2000 г., № 62.

7. Об акционерных обществах. Федеральный закон от 26.12.95 г., № 208- ФЗ. - М.,1995

8. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению. Утверждены приказом Минфина РФ от 31.10.2000 г. № 94-н.

9. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ. Утверждено приказом Минфина РФ от 29.07.98 г., № 34н.

10. Положение по бухгалтерскому учету “Учет нематериальных активов”. Утверждено приказом Минфина РФ от 16.10.2000 г., № 91н.

11. Приказ МФ РФ “О формах бухгалтерской отчетности организации” от 13.01.2000 № 4н.

12. Багдасаров Д. Р. Учет и налогообложение безвозмездно полученного имущества // Главбух. 2001. № 5.

13. Бакаев А.С. Годовая бухгалтерская отчетность коммерческой организации. - М.: Бухгалтерский учет, 2000.

14. Безруких К.Н., Середа Т.П. Бухгалтерские проводки. Ростов н/ Д: Феникс, 2001.

15. Волков Н. Г. Учет и определение налоговой базы по приобретению и использованию амортизируемых объектов // Бухгалтерский учет. 2002. № 3.

16. Комментарии к новому Плану счетов бухгалтерского учета / Под. ред. А.С. Бакаева. М.: Инф. агенство “ИПБ-БИНФА”, 2001.

17. Кислов Д. В. Учет нематериальных активов. - М.: Главбух, 2002.-128 с.

18. Курбанчалеева О. А. Как отразить выбытие нематериальных активов // Главбух. 2001. № 4.

19. Медведев Л. Н. Расширенные комментарии ПБУ 14/2000 “Учет нематериальных активов”. М.: Налоговый вестник, 2001.

20. Новодворский В.Д., Пономарева Л.В. Составление бухгалтерской отчетности. - М.: Бухгалтерский учет, 2000.

21. Панченко Т. М. Передача прав на нематериальные активы // Главбух. 2001. № 6.

22. Полковский Л.М. Международный финансовый учет и отчетность. М.: Экономика и финансы, 2000.

23. Соколов Я.В. Основы теории бухгалтерского учета. - М.: Финансы и статистика, 2000.

24. Соловьева Г. М. Учет нематериальных активов. М.: Финансы и статистика, 2001.

25. Стаханов А.Ю. Бухгалтерский баланс. Международные и российские стандарты. М., 2000.

26. Тумасян Р.З. Учет нематериальных активов. М.: ООО “НИТАР АЛЬЯНС”, 2001.

27. Хендриксон Э.С., Ван Бреда М.Ф. Теория бухгалтерского учета. М.: Финансы и статистика, 2000.

ПРИЛО

Похожие работы

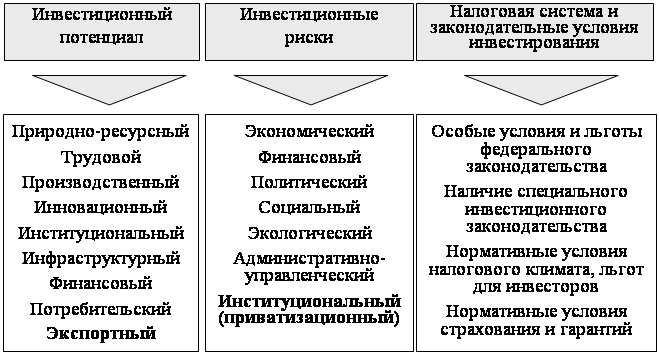

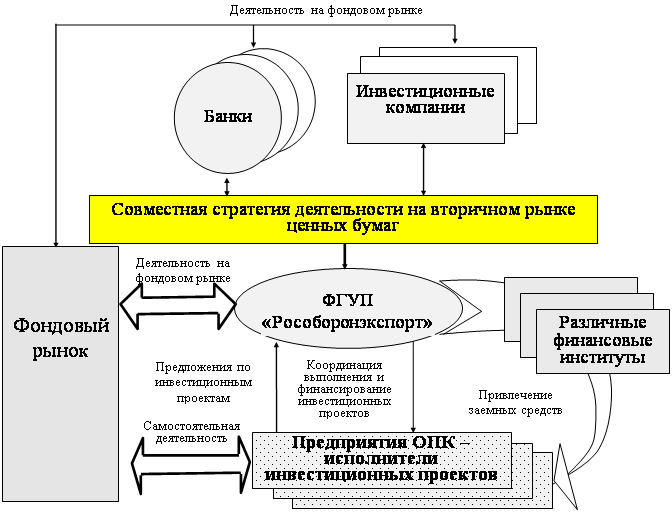

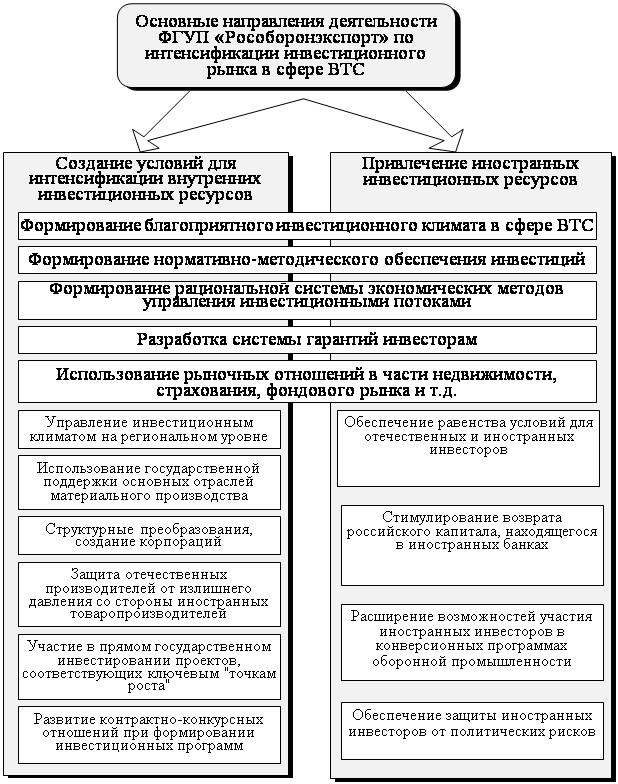

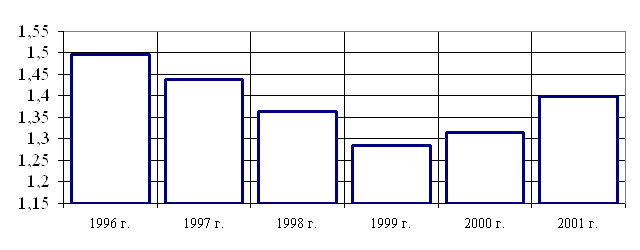

... посредника – ФГУП «Рособоронэкспорт». Все это предполагает необходимость проведения исследований и разработки методического обеспечения оценки государственным посредником инвестиционной привлекательности предприятий – исполнителей контрактов в сфере военно-технического сотрудничества. В результате решения поставленной в диссертационной работе научной задачи автором: 1. Проведен анализ ...

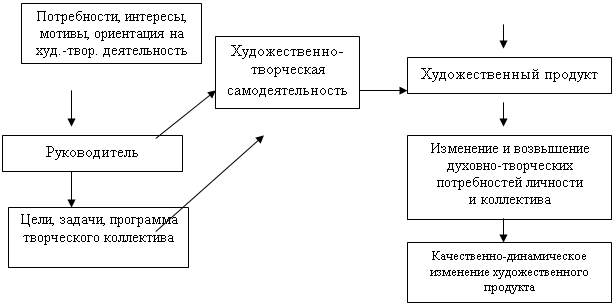

... центров, лидеров художественной самодеятельности и поддержки администрации. Исследование показало, что художественная самодеятельность может выступить фактором приобщения членов производственного коллектива к художественно-эстетическим ценностям при опоре на такие организационно-педагогические условия, как учет интересов, потребностей и возможностей членов коллектива; приближение художественной ...

0 комментариев