Навигация

Учет основных средств и нематериальных активов в зарубежных странах (Англия, США)

Киевский институт бизнеса и технологий

К О Н Т Р О Л Ь Н А Я Р А Б О Т Апо курсу: «Учет в зарубежных странах»

на тему: «Учет основных средств и

нематериальных активов

в зарубежных странах»

студентки IV курса

группы 97-1 з

факультета «Экономики и управления»

Лихолай Лилии Евгеньевны

Киев - 2000 г.

ПЛАН

І. Учет основных средств и нематериальных активов в США:

1. приобретенные основные средства;

2. капитальная аренда;

3. амортизация;

4. метод прямолинейной амортизации;

5. отражение результатов амортизации в финансовой отчетности;

6. продажа средств производства;

7. сущность амортизации;

8. амортизация природных ресурсов;

9. неосязаемые средства;

10. ускоренная амортизация и налоговая амортизация.

ІІ. Учет основных и нематериальных активов в Великобритании:

1. материальные основные активы;

2. стандарт SSAP-12 «Учет износа»;

3. Закон о компаниях 1985 г. и правила начисления амортизации;

4. амортизация основных средств;

5. чистая остаточная стоимость основных средств;

6. переоценка фондов;

7. продажа основных средств;

8. нематериальные активы;

9. гудвилл.

Использованная литература

І. Учет основных средств и нематериальных активов в США

Для успешного функционирования предприятию необходимы различного рода ресурсы, в том числе: денежные средства, оборудование и т.д. Эти ресурсы и называются средствами предприятия. Иными словами, средствами предприятия являются его ресурсы, имеющие стоимостное выражение. Баланс показывает размер средств предприятия на определенную дату.

Например, компания А на 31 декабря 1986 г. располагает денежными средствами в размере $1 449 000.

Средства представляют собой ресурсы, принадлежащие компании А. И хотя работники этой компании, вероятно, ее наиболее ценный ресурс, тем не менее, они не являются ресурсом, подлежащим бухгалтерскому учету.

Оборотные средства включают в себя денежные средства, а также средства, которые предполагается обратить в денежные средства в течение одного года. По аналогии, к основным (необоротным) средствам относятся те средства, которые предполагается использовать в течение периода, более длительного, чем один год.

К осязаемым относятся средства, которые можно увидеть или ощутить. Неосязаемые средства — это те средства, которые не имеют осязаемого материального содержания.

Однако, обладая последними, предприятие приобретают существенные права. К оборотным средствам относятся такие категории:

1) счета дебиторов;

2) векселя полученные;

3) товарно-материальные средства;

4) предоплаченная аренда.

А к основным средствам относятся:

5) земля;

6) гудвил;

7) здания и сооружения;

8) инвестиции в другие предприятия.

В балансе осязаемые основные средства часто показывают как «Основные средства» или «Имущество, средства производства и оборудования». Оборудование относится к основным, осязаемым средствам.

Для краткости в дальнейшем будет использоваться термин «Средства производства» для характеристики всех категорий основных осязаемых средств, исключая землю. Таким образом, здания, сооружения и оборудование, принадлежащие предприятию, относятся к категории средств производства. Все эти средства будут использоваться на предприятии дольше, чем в течение одного года.

Бухгалтерский учет приобретенных основных средств.

Предприятие, приобретая средства производства, учитывает их по себестоимости. Данный принцип бухгалтерского учета называется принципом себестоимости.

Себестоимость средств включает в себя все затраты, понесенные предприятием для того, чтобы средства были готовы к их использованию по назначению.

Компания уплатила $50,000 за участок земли, кроме того, компания заплатила $1,500 — посреднику, $600 — адвокату и $5,000 — за демонтаж находившихся на данном участке непригодных к эксплуатации строений. При этом себестоимость участка земли должна быть учтена по бухгалтерским счетам компании в сумме $57,100 ($ 50,000.+ $1,500 + $600 + $5,000).

Затраты по транспортировке и установке оборудования обычно включаются в его себестоимость. Банк приобрел за $40,000 компьютер. Кроме того, банк уплатил $200 за транспортировку компьютера и $1,000 —за его упаковку. По бухгалтерским счетам банка будет отражена себестоимость компьютера - $41,200 ($40,000 +$200 + $1,000).

В случаях, когда предприятие изготавливает оборудование или строит здания, используя своих собственных работников, соответствующие затраты включаются в себестоимость средств предприятия.

Компания построила здание для собственных нужд. При этом было затрачено: $200,000 на материалы и $300,000 на зарплату персонала. Кроме того, накладные расходы, связанные со строительством здания, составили $100,000. В результате по бухгалтерским счетам компании себестоимость этого здания будет учтена в сумме $600,000 ($200,000 + $300,000 +$100,000).

Капитальная арендаПредприятию принадлежит большая часть используемых им средств. Если же предприятие арендует здание, оборудование или иные осязаемые средства, то эти средства принадлежат не предприятию, а арендодателю. Поэтому средства, арендуемые предприятием, не относятся к его собственным средствам.

Однако если предприятие арендует средства в течение длительного периода времени, то эти средства практически находятся в его собственности. Аренда средств на длительный период (примерно равный сроку службы этих средств) называется капитальной арендой. Средства, находящиеся в капитальной аренде у предприятия, относятся к разделу «Средства».

Сумма средств, находящихся в капитальной аренде, равна сумме, которую предприятию пришлось бы затратить на приобретение этих средств. Если предприятие берет в аренду оборудование на срок 10 лет, соглашаясь платить $1,000 ежегодно, и если цена приобретения этого оборудования — $7,000, то его капитальная аренда будет показана в разделе «Средства» в сумме $7,000. Этому примеру соответствуют следующие бухгалтерские записи:

Капитальная аренда................. $7,000

Обязательства по аренде ...……$ 7,000

И хотя, на самом деле, средства, находящиеся в капитальной аренде, предприятию не принадлежат, тем не менее, их сумма включается в сумму средств, принадлежащих предприятию. Таким образом, капитальная аренда является исключением из общего правила о том, что средства предприятия включают в себя средства производства и права собственности, которые принадлежат предприятию.

АмортизацияЗемля, за редкими исключениями, сохраняет свою полезность в течение неопределенного периода времени. Поэтому, в соответствии с принципом себестоимости, в балансе предприятия земля показывается по стоимости ее приобретения.

Если в 1970 г. фирма приобрела участок земли по стоимости $100,000, то в балансе, составленном на 31 декабря 1970 г., себестоимость этого участка будет показана в сумме $100,000. Предположим, что в 1987 данный участок земли все еще принадлежит фирме и что его рыночная стоимость уже равна $200,000. Тогда в балансе, составленном на 31 декабря 1987 г., себестоимость участка будет показана как $100,000.

В отличие от земли средства производства в конечном счете приходят в негодность. То есть они имеют ограниченный срок жизни. После нескольких лет эксплуатации средства производства становятся полностью непригодными, то есть они перестают быть средствами. Обычно износ средств происходит постепенно. Ежегодно потребляется определенная часть средств, до тех пор, пока они не будут окончательно использованы. Период времени, в течение которого на предприятии планируют использовать средства производства (вплоть до их полного износа), называется сроком службы средств.

В момент приобретения средств производства предприятию неизвестно, каким будет их действительный срок службы. Поэтому в реальной практике приходится планировать срок службы средств. Поскольку ежегодно на протяжении срока службы средств производства употребляется определенная доля их первоначальной стоимости, то эта доля относится к расходам соответствующего года.

Предположим, что предприятием был приобретен компьютер себестоимостью $50,000, имеющий планируемый срок службы 5 лет. При этом ежегодно в течение 5-ти лет будет целесообразным включать в расходы предприятия 1/5 или $10,000 (1/5 x $50,000) себестоимости компьютера.

Процесс определения доли себестоимости средств производства, включаемой ежегодно в сумму расходов в течение планируемого срока службы этих средств, называется амортизацией. Сумма $10,000, ежегодно включаемая в расходы в течение 5-ти лет срока службы компьютера себестоимостью $50,000, называется расходами на амортизацию данного года.

Средства производства могут стать бесполезными по одной из двух причин:

1) в результате их физического износа;

2) в результате их морального износа.

Утрата полезности средств производства из-за развития технологии, изменения стиля или по другим причинам, не связанным с физическим состоянием этих средств, являются примерами морального износа.

При прогнозировании срока службы средств принимают во внимание как возможный физический, так и моральный износ. При этом в качестве срока службы принимают меньшую из двух величин. Предположим, что ожидаемый срок физического износа средств составляет 10 лет, а ожидаемый срок морального износа — 5 лет. При этом ожидаемый срок службы этих средств составит 5 лет.

Поскольку амортизация принимает во внимание фактор морального износа, то неправильно рассматривать амортизацию и моральный износ независимо друг от друга.

Подведем итоги:

1) амортизация — это процесс трансформации себестоимости средств в затраты в течение сроке службы этих средств;

2) концепция амортизации опирается на предположение о том, что средства в процессе их эксплуатации постепенно утрачивают свою полезность;

3) средства могут утрачивать полезность по одной из двух причин:

а) физический износ;

б) моральный износ.

4) за срок службы средств принимается более короткий промежуток времени в результате либо физического, либо морального износа.

Амортизация не связана с изменениями рыночной стоимости средств. Это обстоятельство находится в соответствии с принципом себестоимости.

В некоторых случаях считают, что средства производства в конце их срока службы удастся реализовать. Сумма, которую предполагается получить в результате такой реализации, называется остаточной стоимостью средств. Например, если предприятие приобрело грузовик за $20,000 и намеревается реализовать его через 5 лет за $4,000, то ожидаемая остаточная стоимость грузовика составляет $ 4,000.

В большинстве же случаев предполагают, что средства производства в конце своего срока службы придут в негодность. В таком случае говорят, что средства имеют нулевую остаточную стоимость.

Предположим, что ресторану принадлежит кухонное оборудование себестоимостью $22,000 и сроком службы 10 лет. Кроме того, предполагается, что остаточная стоимость этого оборудования на конец его срока службы составит $2,000. Тогда общая сумма амортизации, которая должна быть учтена за весь срок службы кухонного оборудования, составляет $20,000. Ежегодные расходы на амортизацию этого оборудования составляют $2,000 (1/10 х $20,000).

Данный пример можно проиллюстрировать с помощью диаграммы.

Средства![]()

![]()

Стоимость

Общая стоимость амортизации$ 22,000 $ 20,000

![]()

Остаточная

стоимость

$ 2,000

Если остаточная стоимость вычитается из общей стоимости основных средств, то результат называется затратами на амортизацию. Предположим, что предприятием приобретен автомобиль за $10,000 с ожидаемым сроком службы 6 лет и ожидаемой остаточной стоимостью $1,000. Тогда сумма $10,000 представляет собой общую стоимость автомобиля, а сумма $9,000 – затраты на его амортизацию.

Метод прямолинейной амортизации

Покажем в виде графической зависимости процесс амортизации средств производства со следующими характеристиками:

• себестоимость—$10,000;

• остаточная стоимость— $0;

• срок службы — 5 лет.

| |||

А. Величина неамортизированных средств.

| |||

Б. Ежегодная амортизация.

Как видно из графика Б, ежегодные расходы на амортизацию являются постоянной величиной.

В связи с вышесказанным ежегодное снижение себестоимости средств на одну и ту же величину называется методом прямолинейной амортизации. Большинство западных компаний использует этот метод на практике.

Величина (в процентном выражении), на которую производится ежегодное снижение себестоимости, называется нормой амортизации. Для метода прямолинейной амортизации эта норма определяется по формуле:

![]() 1

1

срок службы (в годах)

Например, если средства амортизированы в течение 5-ти лет, то их норма амортизации составляет 20% (см. таблицу 1).

Таблица 1

| Ожидаемый срок службы средств | Норма прямолинейной амортизации |

| 2 года | 50 % |

| 3 года | 33.3 % |

| 4 года | 25 % |

| 5 лет | 20 % |

В методе прямолинейной амортизации сумма ежегодных расходов на амортизацию определяется путем умножения затрат на амортизацию на норму амортизации. Т. е. если затраты на амортизацию равны $9,000, а норма амортизации — 20%, то сумма ежегодных расходов на амортизацию составит $1,800.

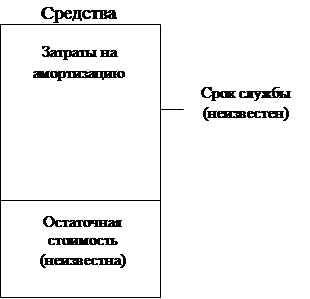

Факторы, оказывающих влияние на амортизацию средств:

1) первоначальная стоимость;

2) остаточная стоимость;

3) срок службы.

Показанная ниже диаграмма иллюстрирует, какие из факторов амортизации являются определенными (известными), а какие — нет.

| |||

| |||

При определении нормы амортизации используется срок службы, затрат на амортизацию - первоначальная стоимость и остаточная стоимость, величины расходов на амортизацию (для данного года эксплуатации) – и первоначальная стоимость, и остаточная стоимость, и срок службы.

Отражение результатов амортизации в финансовой отчетности.

Выше было рассмотрено, как с течением времени некоторые категории средств превращаются в расходы. В таких случаях кредитуют бухгалтерский счет «Средства», что соответствует уменьшению суммы средств. Одновременно с этим дебетуют на соответствующую величину бухгалтерский счет «Расходы».

Предположим, что в начале марта предприятие обладает запасами горючего на сумму $2,000. Если на конец марта предприятие израсходовало горючего на сумму $500, то эта сумма будет включена в расходы горючего в марте. Этому должно соответствовать уменьшение величины средств предприятия (включающей в себя запасы горючего) на сумму $500. В балансе предприятия, составленном на 31 марта, запасы горючего в разделе «Средства» будут учтены в сумме $1,500.

Аналогично, если 31 декабря 19х1 предприятие приобрело страховой полис, покрывающий последующие три года его работы, уплатив авансом $9,000, то расходы на страховку нужно внести в журнал в 19х2 посредством следующих записей:

Д-т Расходы на страховку.....…… 3,000

К-т Предоплаченная страховка…..3,000

Бухгалтерский учет амортизации осуществляется аналогичным образом. Сначала необходимо определить соответствующую величину расходов данного периода. При этом бухгалтерский счет раздела «Расходы» имеет название «Амортизационные расходы».

Затем необходимо учесть соответствующее уменьшение суммы средств.

Однако в практике бухгалтерского учета принято показывать в балансе первоначальную стоимость средств производства. Из-за этого уменьшение величины средств не показывается путем прямого уменьшения суммы по разделу «Средства».

Вместо этого уменьшение величины средств производства в результате амортизационных расходов накапливается на специальном бухгалтерском счете, называющемся «Аккумулированная амортизация». Уменьшение суммы средств всегда представляет собой кредит.

Поэтому бухгалтерский счет «Аккумулированная амортизация», отражающий уменьшение суммы средств, всегда имеет кредитовый баланс.

Предположим, что амортизационные расходы предприятия в данном году составили $1,000. В журнал следует произвести такие записи, чтобы отразить это событие:

Д-т Амортизационные расходы………1,000

К-т Аккумулированная амортизация…1,000

В балансе сумма бухгалтерского счета «Аккумулированная амортизация» вычитается из первоначальной стоимости средств. При этом результат носит название «Книжная стоимость».

Например, запись:

Средства производства …………………….….$10,000

![]() «минус» Аккумулированная амортизация ...……………. 4,000

«минус» Аккумулированная амортизация ...……………. 4,000

Книжная стоимость………....………….…. 6,000

показывает, что первоначальная стоимость средств была $10,000, амортизационные расходы составили $4,000, а книжная стоимость этих средств — $6,000. Если предположить, что для этого случая ежегодные амортизационные расходы составили $1,000, то несложно определить, что данные средства производства амортизировались в течение четырёх лет. Если предположить также, что книжная стоимость средств будет равной нулю, то оставшийся срок амортизации составит шесть лет.

Рассмотрим пример. Остатки по бухгалтерским счетам главной книги предприятия на 1 января 19х5 составляют: средства производства - $10,000, аккумулированная амортизация – $4,000. Предприятие имеет ежегодную амортизацию средств в сумме $1,000.

Баланс рассматриваемого предприятия, составленный на 31 декабря 19х5, включает в себя следующие позиции:

Средства производства …………………….….$10,000

![]() «минус» Аккумулированная амортизация ……………...... 5,000 (4,000 + 1,000)

«минус» Аккумулированная амортизация ……………...... 5,000 (4,000 + 1,000)

Книжная стоимость………………....………….... 5,000

Отчет о прибыли за 19х5 включает в себя строку:

Амортизационные расходы …………………………… $1,000

Ежегодное снижение стоимости средств на величину $1,000 в результате их амортизации записывается в журнал следующим образом:

Д-т Амортизационные расходы………1,000

К-т Аккумулированная амортизация…1,000

В приведенной ниже таблице 2 показаны:

· первоначальная стоимость;

· ежегодные амортизационные расходы;

· аккумулированная амортизация (на конец года);

· книжная стоимость (на конец года) для предприятия, средства производства которого имели следующие характеристики:

— первоначальная стоимость — $5,000;

— срок службы— 5 лет;

— стоимость — 0.

Таблица 2

| № | Год | Первоначальная стоимость $ | Амортизационные расходы $ | Аккумулированная амортизация $ | Книжная стоимость $ |

| 1 | 19х1 | 5,000 | 1,000 | 1,000 | 4,000 |

| 2 | 19х2 | 5,000 | 1,000 | 2,000 | 3,000 |

| 3 | 19х3 | 5,000 | 1,000 | 3,000 | 2,000 |

| 4 | 19x4 | 5,000 | 1,000 | 4,000 | 1,000 |

| 5 | 19x5 | 5,000 | 1,000 | 5,000 | 0 |

Суммарная величина амортизационных расходов за полный срок службы средств $5,000.

Используя данные таблицы, можно показать, как следует учесть средства в балансе предприятия, составленном на конец 19х3.

Средства производства …………………….……$5,000

![]() минус» Аккумулированная амортизация ……………....... 3,000

минус» Аккумулированная амортизация ……………....... 3,000

Книжная стоимость……….…………….... 2,000

После того, как стоимость средств будет полностью списана в качестве амортизационных расходов, дальнейшего учета амортизации не производят, даже если средства продолжают находиться в эксплуатации. В рассматриваемом примере книжная стоимость средств на конец 19х5 равна нулю. Если в 19х6 предприятие продолжает использовать эти средства, то амортизационные расходы этого года нужно учесть в сумме $0.

Чтобы рассчитать книжную стоимость средств, необходимо из их первоначальной стоимости вычесть аккумулированную амортизацию.

Продажа средств производства.

Расчет книжной величины средств зависит от их ожидаемого срока службы и остаточной стоимости. Поскольку на практике действительная величина остаточной стоимости может быть отличной от ее ожидаемой величины, то сумма, полученная в результате продажи средств, скорее всего, будет отличной от их книжной стоимости.

Разность между книжной стоимостью и суммой, фактически полученной в результате продажи средств, называется «прибылью (или убытком) от ликвидации средств производства». Например, если средства, книжная стоимость которых равна $10,000, были проданы за $12,000, то сумма $2,000 представляет собой прибыль от реализации данных средств. Эта сумма будет отражена в отчете о прибыли предприятия.

Сущность амортизации.

Целью амортизации является ежегодно описывать определенную долю стоимости средств. В действительности же, как в начале, так и в конце рассматриваемого года, средства могут иметь одну и ту же ценность. Поэтому амортизационные расходы за данный год не обязательно отражают уменьшение реальной ценности средств или факт их непригодности на конец года.

Нужно помнить, что в бухгалтерском учете средств производства исходят из следующих положений:

· первоначальная стоимость известна;

· срок службы предположителен;

· остаточная стоимость предположительна.

Книжная стоимость средств производства отражает, какая доля их первоначальной стоимости сохранена. Следовательно, утверждение о том, что книжная стоимость отражает рыночную стоимость средств, является ошибочным.

Амортизация природных ресурсов.

Природные ресурсы, такие как уголь, нефть, минералы, древесина и т.д., называются истощаемыми средствами.

Если запасы нефти или угля месторождения уменьшаются, то говорят, что имеет место амортизация природных ресурсов. Термин «Амортизация», используемый как существительное, применяется как определение для процесса списания стоимости истощаемых средств.

Амортизация природных ресурсов происходит аналогично амортизации средств производства предприятия. Однако при бухгалтерском учете амортизации природных ресурсов производят непосредственное уменьшение по бухгалтерскому счету «Средства». Поэтому, в данном случае, бухгалтерский счет для учета аккумулированной амортизации обычно не применяется.

Амортизация природных ресурсов рассчитывается путем умножения величины ресурсов, используемых за данный период, на стоимость единицы ресурсов. Например, если в 19х1 компания приобрела месторождение угля стоимостью $3,000,000, а ожидаемый объем месторождения составляет 1,000,000 тонн, то стоимость одной тонны угля равна $3 (=$3,000,000 / 1,000,000 тонн).

Предположим, что в 19х2 добыча компании составила 100,000 тонн угля. Зная стоимость одной тонны угля — $3, можно определить амортизацию угля в 19х2. Она равна $300,000 (=$3 х 100,000).

В балансе компании, составленном на 31 декабря 19х1, угольное месторождение будет показано по стоимости $3,000,000. В балансе же на 31 декабря 19х2 необходимо учесть расходы на амортизацию природных ресурсов в сумме $300,000. Стоимость угольного месторождения в балансе на 31 декабря 19х2 составит $2,700,000.

Неосязаемые средства.

В соответствии с принципом себестоимости, неосязаемые средства, такие как гудвил, торговые марки и патенты, не включаются в средства, если только они не были приобретены по измеряемой стоимости.

С того момента, как на предприятии неосязаемые средства учитываются наряду с осязаемыми средствами, их стоимость подлежит списанию в течение срока службы (но не дольше, чем в течение 40 лет). Такой процесс называется амортизацией неосязаемых средств. Таким образом, амортизация неосязаемых средств — это процесс списания их стоимости.

Ниже перечислены три термина, которые применяются для характеристики процесса списания стоимости различных категорий средств предприятия:

1) амортизация средств производства;

2) амортизация природных ресурсов;

3) амортизация неосязаемых средств.

Таким образом, термин «амортизация» является общим термином, используемым для характеристики процесса списания стоимости всех категорий средств предприятия.

Ускоренная амортизация и налоговая амортизация.

Инструкции Федеральной Налоговой Службы (ФНС) для расчета налогооблагаемой прибыли позволяют использовать метод ускоренной амортизации, благодаря которому списание стоимости средств происходит быстрее, чем по методу прямолинейной амортизации.

Перед тем, как приступить к методу ускоренной амортизации, рассмотрим принцип полугодовой конвенции, который применяют как при расчете налогов, так и при составлении финансовой отчетности. В целях упрощения в бухгалтерском учете считают, что амортизируемые средства, приобретенные в данном году, были куплены в середине этого года. В результате в году приобретения средств амортизационные расходы составят 1/2 от всей величины годовой амортизации.

Предположим, например, что предприятие приобрело станок стоимостью $3,000 с ожидаемым сроком службы — 3 года. Применив метод прямолинейной амортизации, мы получим, что ежегодная величина амортизационных расходов для этого станка составляет $1,000.

Используя же метод полугодовой конвенции, мы получим следующую запись амортизационных расходов (по годам):

1-й год .............................… $500

2-й год ................…............ $1000

3-й год ..............….............. $1000

4-й год.............…................. $500

![]() Всего $ 3,000

Всего $ 3,000

Предположим, что предприятие приобрело оборудование на сумму $10,000 с ожидаемым сроком службы 10 лет. Используя метод прямолинейной амортизации и метод полугодовой конвенции, мы получим следующую запись амортизационных расходов (по годам):

1-й год........................…..…. $500 (1)

со 2-го по 10-й год

Похожие работы

... , порчи, и комиссия во главе с директором предприятия принимает решение по результатам инвентаризации (акты утверждает директор). В соответствии с рядом постановлений Правительства Республики Беларусь и Законом «О бухгалтерском учете и отчетности» стоимость обнаруженных излишков имущества зачисляется на счет 92 «Внереализационные доходы и расходы». В случаях недостач, порчи имущества в пределах ...

... . Законодательные органы постепенно решают вопросы и проблемы реформ. В частности, принимается Программа реформирования российского бухгалтерского учета в соответствии с международными стандартами. Одним из основных направлений реформ является совершенствование нормативного регулирования. В соответствии с ним уже приняты и введены в действие новые стандарты бухгалтерского учета: Положение по ...

... направление улучшения их использования. Таким образом, существенным направлением повышения эффективности использования основных средств предприятия ОАО “Гомельдрев” ФСК может стать также совершенствование структуры основных производственных фондов. На производственную структуру основных фондов оказывает влияние развитие концентрации, специализации, кооперирования и комбинирования производства. ...

... конкретности общие, обязательные правила, связанные с ведение бухгалтерского учета. Зафиксированные здесь правила стали основой, на которой выстроилась вся система нормативного регулирования бухгалтерского учета в Российской Федерации. Рассмотрим некоторые, наиболее важные, основоустанавливающие правовые акты более подробно. Конституция Российской Федерации [1], будучи основным законом страны, ...

0 комментариев