Навигация

Анализ операций с векселями

1.4. Анализ операций с векселями.

Вексель может быть выпущен как с дисконтом, так и с выплатой фиксированного процента к номиналу в момент погашения (процентный вексель).

С точки зрения количественного анализа в первом случае вексель представляет собой дисконтную бумагу, доход по которой представляет разницу между ценой покупки и номиналом. Поэтому доходность такого векселя определяется аналогично доходности любого обязательства, реализуемого с дисконтом и погашаемого по номиналу:

где t –число дней до погашения;

Р – цена покупки;

N – номинал;

К – курсовая стоимость;

В – используемая временная база;

Как правило, в операциях с векселями используются обыкновенные проценты (360/360).

Абсолютный дисконт по дисконтному векселю S равен:

S=FV-PV=N-P=100-K. (2)

Если вексель продается (покупается) до срока погашения, доход будет поделен между продавцом и покупателем с учетом величины рыночной ставки процента и числа дней, оставшихся до погашения:

![]()

где Y - рыночная ставка (норма доходности покупателя);

t - число дней от момента сделки до срока погашения;

Соответственно, доход продавца будет равен:

Sпрод = S - Sпок, (4)

Если вексель размещается по номиналу, его доход определяется объявленной процентной ставкой r. В этом случае вексель представляет собой ценную бумагу с выплатой фиксированного дохода в момент погашения.

С учетом введенного выше обозначения r абсолютный размер дохода по векселю может быть определен, как:

![]()

где r - ставка по векселю;

N - номинал;

t - срок погашения в днях;

B - временная база;

Соответственно, годовая доходность погашения Y, исчисленная по простым процентам, будет равна:

![]()

Из (5) и (6) следует, что если обязательства размещено по номиналу и держится до срока погашения его доходность будет равна указанной в контракте ставки процента (т.е. Y=r).

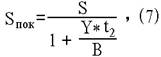

Если вексель продается (покупается) между датами выпуска и погашения, абсолютная величина дохода S будет распределена между продавцом и покупателем в соответствии с рыночной ставкой (нормой доходности покупателя) Y на данный момент времени и пропорционально сроку хранения ценной бумаги каждой из сторон. Часть дохода, причитающаяся покупателю за оставшийся до погашения срок t2, будет равна:

где t2 - число дней от момента покупки до погашения векселя.

Соответственно, продавец получит величину:

Sпрод = S – Sпок (8)

Соотношение (7) и (8) отражают ситуацию равновесия на рынке (т.е. "справедливое" распределение доходов в соответствии с рыночной ставкой Y и пропорционально сроку хранения бумаги каждой из сторон). Любое отклонение в ту или иную сторону повлечет за собой перераспределение дохода в пользу одного из участников сделки.

Предельная величина рыночной ставки Y, при которой продавец бумаги получит доход, должна удовлетворять неравенству:

где r - ставка по векселю;

Y - рыночная ставка;

t1 - число дней до погашения в момент покупки;

t2 - число дней до погашения в момент перепродажи;

При этом доходность операции будет равна:

![]()

где YTM - эффективная доходность.

Оценка стоимости финансовых векселей.

Процесс оценки стоимости векселя, выпущенного с дисконтом, заключается в определении современной величины элементарного потока платежей по формуле простых процентов исходя из требуемой нормы доходности Y.

С учетом используемых обозначений формула текущей стоимости (цены) подобного обязательства будет иметь вид:

Поскольку номинал дисконтного векселя принимается за 100%, его курсовая стоимость равна:

![]()

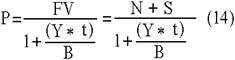

Определение современной стоимости процентных векселей. С учетом накопления на момент проведения операции дохода стоимость обязательства (Р), соответствующая требуемой норме доходности Y может быть определена из соотношения:

где – t число дней до погашения.

При Y=r рыночная стоимость обязательства на момент выпуска будет равна номиналу (т.е. Р=N). Соответственно, при Y>r будет Р<N и вексель размещается с дисконтом, а в случае Y<r с премией (т.е. Р>N).

Таким образом, рыночная стоимость векселя с учетом накопленного дохода, определяемая из (14), может отклоняться от номинала. Однако в биржевой практике принято котировать в процентах к номиналу, т.е. за 100 единиц на дату сделки. При этом ставка дохода по обязательствам r показывается отдельно.

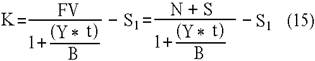

Курсовая стоимость обязательства К, проводимая в биржевых сводках, определяется как:

где t - число дней до погашения;

S1 – абсолютная величина дохода, накопленная к дате совершения сделки.

В свою очередь величина S1 может быть найдена из следующего соотношения:

![]()

где t1 - число дней от момента выпуска до даты сделки.

Таким образом, полная рыночная стоимость векселя Р может быть так же определена как:

P = K + S1

Анализ учета векселей.

При учете вексель выполняет две функции: коммерческого кредита и средства платежа.

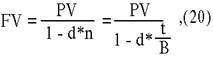

Абсолютная величина дисконта определяется как разность между номиналом векселя и его современной стоимостью на момент проведения операции. При этом дисконтирование осуществляется по учетной ставке d, устанавливаемой банком:

![]()

где t - число дней до погашения;

d - учетная ставка банка;

P - сумма, уплаченная владельцу при учете векселя;

N - номинал;

Современная стоимость PV (ценные обязательства Р) при учете векселя по формуле:

Суть данного метода заключается в том, что проценты начисляются на сумму, подлежащую уплате в конце срока операции. При этом применяется учетная ставка d.

При дисконтировании по учетной ставке чаще всего используют временную базу 360/360 или 360/365. Используемую при этом норму приведения называют антисипативной ставкой процентов[6].

Учетная ставка d иногда применяется и для наращивания по простым процентам. Необходимость в таком наращивании возникает при определении будущей суммы контракта, например, общей суммы векселя. Формула определения будущей величины в этом случае имеет вид:[7]

|

2. Использование векселей на примере Бежецкого муниципального предприятия городских электрических и тепловых сетей (БМПГЭТС)

Похожие работы

... никакие ссылки на основание его выдачи; 4) предметом вексельного обязательства могут быть только деньги; 5) переводные и простые векселя должны быть составлены только на бумаге. 2. Бухгалтерский учет векселей Функции векселя многообразны, а значит, бухгалтерский учет операций, связанных с обращением векселей, также различен. Бухгалтерский учет операций, связанных с обращением ценных бумаг ...

... сальдо по всем аналитическим счетам, открываемым по данному синтетическому счету, равняется конечному сальдо синтетического счета Классификация счетов бухгалтерского учёта по экономическому содержанию и по структуре (общая характеристика). Бухгалтерский учет должен иметь систему счетов, которая в достаточной мере отражала бы и характеризовала всю финансово-хозяйственную деятельность ...

... "О бухгалтерском учёте и отчётности", национальным планом счетов, Инструкцией по его использованию и другими нормами органов государственного управления, регулирующими бухгалтерский учёт. Ответственность за организацию бухгалтерского учёта хозяйствующих субъектов несут их руководители, собственники или назначенные ими первые руководители (исполнительные директора). Ответственность за организацию ...

... суда РФ с учётом практики в арбитражных судах выработал рекомендации по разрешению споров, связанных с использованием векселя в хозяйственном обороте. Таким образом, в отношении правового регулирования вексельного обращения сложилась устойчивая, комплексная система юридических норм, отличительной чертой которой является самодостаточность, замкнутость и законченность. Однако, как и в другом ...

0 комментариев