Навигация

Прямые иностранные инвестиции

2.4. Прямые иностранные инвестиции

Приток зарубежных капиталовложений в Россию жизненно важен для достижения таких целей, как выход из современного кризисного состояния, начальный подъем экономики. Учитывая серьезное технологическое отставание российской экономики по большинству позиций, России необходим иностранный капитал, который мог бы принести новые технологии и современные методы управления, а также способствовать развитию отечественных инвестиций. Опыт многих развивающихся стран показывает, что инвестиционный бум в экономике начинается с прихода иностранного капитала. Создание собственных передовых технологий в ряде стран начиналось с освоения технологий, принесенных иностранным капиталом.

В Законе «Об иностранных инвестициях в Российской Федерации» № 160-ФЗ в редакции от 25.07.2002 г. прямые иностранные инвестиции определяются, как «приобретение иностранным инвестором не менее 10 процентов доли (вклада) в уставном (складочном) капитале коммерческой организации, созданной или вновь создаваемой на территории Российской Федерации в форме хозяйственного товарищества или общества в соответствии с гражданским законодательством Российской Федерации; вложение капитала в основные фонды филиала иностранного юридического лица, создаваемого на территории Российской Федерации; осуществление на территории Российской Федерации иностранным инвестором как арендодателем финансовой аренды (лизинга) оборудования, указанного в разделах XVI и XVII Товарной номенклатуры внешнеэкономической деятельности Содружества Независимых Государств (ТН ВЭД СНГ), таможенной стоимостью не менее 1 млн. рублей.»

В соответствии с этим вышеуказанным Законом иностранными инвесторами в России могут быть (ст. 1):

1) иностранные юридические лица, включая, в частности, любые компании, фирмы, предприятия, организации или ассоциации, созданные и правомочные осуществлять инвестиции в соответствии с законодательством страны своего местонахождения;

2) иностранные граждане, лица без гражданства, российские граждане, имеющие постоянное местожительство за границей, при условии, что они зарегистрированы для ведения хозяйственной деятельности в стране их гражданства или постоянного местожительства;

3) иностранные государства;

4) международные организации;

Иностранные инвестиции могут быть долевыми, т.е. могут использовать форму совместного предприятия или полностью принадлежать иностранным инвесторам. Для регистрации крупных предприятий (с инвестициями более 100 млн. рублей) требуется специальное разрешение Правительства Российской Федерации.

Таблица 2

Поступление иностранных инвестиций в Россию по видам,

| Инвестиции | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 |

| Всего: | 1053 | 2983 | 6970 | 12295 | 11773 | 9560 | 10958 |

| В том числе: |

| ||||||

| Прямые | 549 | 2020 | 2440 | 5333 | 3361 | 4260 | 4429

|

млн. дол.

В первом полугодии 2002г. наблюдалось сокращение торгового баланса РФ на 23% - до 20,5 млрд долл., которое, однако, не привело к замедлению роста резервов ЦБ РФ, поскольку одновременно уменьшился дефицит по счету движения капитальных средств. Такая информация содержится в макроэкономическом анализе, опубликованном Альфа-банком. Вместе с тем сокращение дефицита по статье движения капитала не было вызвано ростом прямых инвестиций, т.е. улучшения инвестиционного климата в России не произошло, отмечают аналитики. Несмотря на то, что общий объем иностранных инвестиций в I полугодии с.г. увеличился на 25% по отношению к аналогичному периоду 2001г., прямые иностранные инвестиции по-прежнему крайне незначительны - они составляют 1,9 млрд долл.

В соответствии с данными того же доклада, отток капитала из России в 2002г. составит 20 млрд долл., в 2003-2005гг. - не менее 15-20 млрд долл. в год. Согласно статьям платежного баланса РФ, в I полугодии 2002г. отток капитала из России сократился на 24% - с 11,4 млрд долл. в I полугодии 2001г. до 8,7% млрд долл. в I полугодии 2002г.

В инвестиционном бизнесе существует "золотое" правило - если тот или иной рынок показывает сверхприбыли, то в следующем сезоне жди на нем затишья. Поразительно, но это совершенно не относится к российскому рынку. Так, в 2001г. российский инвестиционный рынок приносил 77% прибыли, что было самым высоким показателем в мире. За четыре месяца 2002г. этот показатель уже составил 48%. Не отстают от России и другие "возмутители спокойствия", однако их показатели за прошедший период 2002г. все равно ниже - 33% у Республики Корея, 28% у Таиланда, 22% у Венгрии.

Похожие работы

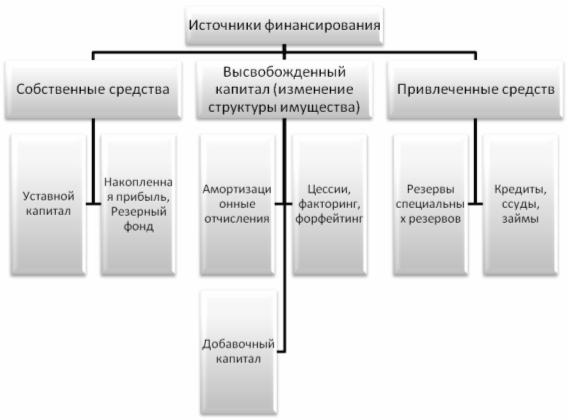

... становятся постоянным источником финансирования недостатка собственных оборотных средств. В результате организация не может обеспечить даже простого воспроизводства основных фондов и другого амортизируемого имущества. Как правило, причиной нецелевого использования амортизационных отчислений, наряду с недостатком финансовых ресурсов, является то, что это собственный источник и, как считается очень ...

... и в государственной инвестиционной программе в объемах централизованных капитальных вложений. Государственные централизованные капитальные вложения (инвестиции), направленные на создание и воспроизводство основных фондов и финансируемые из федерального бюджета, могут быть предоставлены инвесторам на безвозвратной и возвратной основе. Приоритетные направления, для которых необходима ...

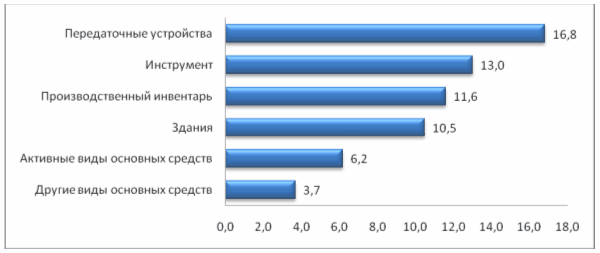

... назначению. Суммы амортизационных отчислений отчетного периода определяются умножением нормы амортизации на балансовую стоимость на начало отчетного периода. 2. Эффективность воспроизводства основных фондов предприятия 2.1 Воспроизводство основных фондов и его формы В процессе хозяйственной деятельности кругооборот основных производственных фондов проходит три стадии. 1. Происходит ...

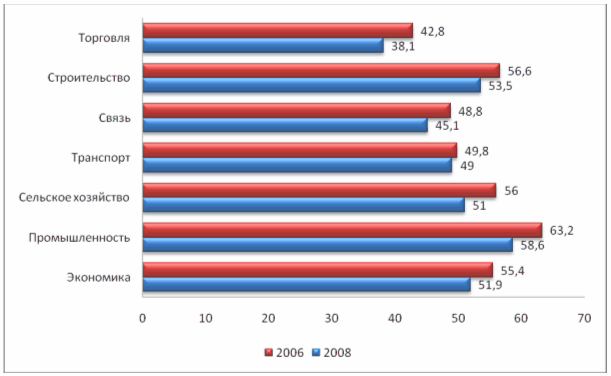

... ОПФ. Влияние факторов изменения фондоотдачи на уровень рентабельности фондов определяется умножением абсолютного прироста фондоотдачи за счет i-го фактора на плановый уровень рентабельности продукции. После анализа обобщающих показателей эффективности использования основных фондов более подробно изучается степень использования отдельных видов машин и оборудования. Анализ работы оборудования ...

0 комментариев