Навигация

3.2 Пассив

Пассивная часть баланса увеличилась за счет роста заемных средств на 2 305 494 тыс. руб. в том числе за счет увеличения по следующим статьям:

- «Кредиторская задолженность» увеличилась на 1 375 734 тыс. руб. (в 3,5 раза),

- «Краткосрочные кредиты и займы» на начало периода равные 0 , а концу 1999 года составили 929 760 тыс. руб.

Удельный вес собственных средств довольно значительный в структуре баланса на начало года и составляет 87,1%; к концу периода произошло значительное уменьшение их доли до 56,3%. Причиной такого снижения доли собственных средств явился рост кредиторской задолженности с 541 671 тыс. руб. до 1 917 405 тыс. руб. или на 354% и как следствие увеличение ее доли в валюте баланса на 16,5%. Также значительное влияние на снижение доли собственных средств оказало появление к концу периода такой статьи как «Краткосрочные кредиты и займы», которая к концу отчетного периода стала равна 929 760 тыс. руб. и составила 14,27% к валюте баланса. Данную направленность увеличения заемных средств, даже при не уменьшаемой стоимости собственных средств, нужно назвать негативной.

Одно из самых «больных» статей в ООО «ВКДП» является кредиторская задолженность. Наибольший вес в ней имеет задолженность поставщикам и подрядчикам (64,7% от суммы кредиторской задолженности) по неоплаченным в срок расчетным документам, и не отгруженной продукции в счет полученных авансов. Это свидетельствует о финансовых затруднениях.

Таким образом, на основании проведенного предварительного обзора баланса ООО «ВКДП» за 1998-1999 года, можно сделать вывод о неудовлетворительной работе предприятия и росте больных статей в 1999 году. В связи с этим необходимо дать оценку кредитоспособности предприятия, которая производится на основе анализа ликвидности баланса.

Изменения в оборотных средствах.

В составе имущества к началу отчетного года оборотные средства составляли 18,25%. За прошедший период они возросли на 2 538 785 тыс. рублей, а их удельный вес в стоимости активов предприятия поднялся до 50,7%.

Доля наиболее мобильных денежных средств и краткосрочных финансовых вложений возросла на 2,6% (выросли на 161 612 тыс. рублей) в структуре оборотных средств. Но несмотря рост в 8 раз, доля их в структуре оборотных средств составила лишь 5,6% на конец отчетного года, при 3% на конец 1998 года.

..

Таблица 4.Оценка имущества (средств) предприятия.

| Показатели | 1998 | 1999 | Отклонения 1998 | Отклонения 1999 | |||||

| На начало Года | На конец года | На начало Года | На конец года | Абсолют | % | Абсолют | % | ||

| 1.Всего имущества (строка 399) | 4 847 436 | 4 208 747 | 4 208 747 | 6 514 241 | -638 689 | 86.8 | 2 305 494 | 154.7 | |

| в том числе: | |||||||||

| Внеоборотные активы | |||||||||

| 2.ОС и прочие внеоборотные. Активы (строка 190) | 3 810 013 | 3 190 599 | 3 190 599 | 2 896 908 | -619 414 | 83.7 | -293691 | 90.8 | |

| - то же в % к имуществу | 78.6 | 75.8 | 75.8 | 44.5 | -2.8 | -31.3 | |||

| 2.1.Нематериальные активы (строка 110) | |||||||||

| -то же в % к внеоборотным активам | |||||||||

| 2.2.Основные средства (строка 120) | 3 431 283 | 2 761 869 | 2 761 869 | 2 419 416 | -669 414 | 80.4 | -342453 | 87.6 | |

| -то же в % к внеоборотным активам | 90 | 86.6 | 86.6 | 83.5 | -3.4 | -3.1 | |||

| 2.3.Незавершённое строительство (строка 130) | 358 588 | 408 588 | 408 588 | 457 350 | 50 000 | 113.9 | 48 762 | 112 | |

| -то же в % к внеоборотным активам | 9.4 | 12.8 | 12.8 | 15.7 | 3.4 | 2.9 | |||

| 2.4.Долгосрочные финансовые вложения (строка 140) | 20 142 | 20 142 | 20 142 | 20 142 | 0 | 100 | 0 | 100 | |

| -то же в % к внеоборотным активам | 0,59 | 0,63 | 0,63 | 0,7 | 0,04 | 0,07 | |||

| Оборотные активы | |||||||||

| 3.Оборотные (мобильные средства) (строка 290) | 1 037 423 | 768 236 | 768 236 | 3 307 021 | -269 187 | 74 | 2538 785 | 430 | |

| - то же в % к имуществу | 21.4 | 18.25 | 18,25 | 50.7 | -3.15 | 32.45 | |||

| 3.1.Материальные оборотные средства (с. 210) | 768 302 | 658 324 | 658 324 | 2 654 868 | -109 978 | 85.7 | 1 996 544 | 403 | |

| -то же в % к оборотным средствам | 74 | 85.6 | 85.6 | 80.3 | 11.6 | -5.3 | |||

| 3.2.Денежн. средства и краткосрочные финансовые вложения (250+260) | 93 355 | 22 876 | 22 876 | 184 488 | -70 479 | в 24.5р. | 161 612 | В 8р. | |

| -то же в % к оборотным средствам | 8.9 | 3 | 3 | 5.6 | -5.9 | 2.6 | |||

| 3.3.Дебиторская задолженность (230+240) | 175 766 | 87 036 | 87 036 | 326 555 | -88 730 | 49.5 | 239 519 | В 3.75 раза | |

| -то же в % к оборотным средствам | 16.9 | 11.3 | 11.3 | 9.9 | -5.6 | -1.4 | |||

| 3.4.НДС по приобретенным ценностям (ст. 220) | 141 110 | 141 110 | |||||||

| -то же в % к оборотным средствам | 4.3 | 4.3 | |||||||

| 4.Убытки (строка 390) | 249 912 | 249 912 | 310 312 | 249 912 | -- | 60 400 | 124 | ||

| - то же в % к имуществу | 0,00 | 5.9 | 5.9 | 4.76 | 5.9 | -1,14 | |||

В то же время менее ликвидные средства – дебиторская задолженность составила на начало года 11,3% оборотных средств, а на конец года 9,9%, такое снижение можно охарактеризовать позитивно. Ее абсолютное увеличение на 239 519 тыс. рублей (в 3,75 раз), способствовало росту оборотных средств лишь на 9,4% (239 519 / 2 538 785 х 100%). На ООО «ВКДП» данная задолженность является краткосрочной (платежи по которой ожидаются в течение 12 месяцев после отчетной даты), что уменьшает риск не возврата долгов. Но наличие непогашенной дебиторской задолженности на конец года в сумме 326 555 тыс. рублей свидетельствует об отвлечении части текущих активов на кредитовании потребителей готовой продукции (работ, услуг) и прочих дебиторов, фактически происходит иммобилизация этой части оборотных средств из производственного процесса.

Большими темпами росли материальные оборотные средства, которые увеличились на 1 996 544 тыс. рублей в 1999 году или в 4 раза, при их уменьшении в 1998 году на 109 978 тыс. рублей или 14,3%. Доля их в общей стоимости оборотных средств в 1998 году возросла с 74% до 85,6%, а 1999 году доля материальных оборотных средств несмотря на их абсолютный рост упала с 85,6% до 80,3% (-5,3%). Необходимо отметить что доля запасов в составе имущества на конец 1999 года составила 40,7%, т. е. имеет значительный вес. Это говорит о том, что у предприятия слишком много запасов. Причиной такого положения являются затруднения со сбытом продукции, которые обусловлены тем что на рынке пиломатериалов жесткая конкуренция. Готовые изделия при длительном хранении теряют свои качества, после чего цена их реализации значительно снижается. Кроме того фирма затрачивает значительные средства на их хранения. Кроме того, на ООО " ВКДП " не отлажены каналы поставок изделий, нет постоянных заказчиков.

ООО " ВКДП " необходимо наиболее эффективно управлять запасами: рассчитать оптимальный объем запасов необходимый для удовлетворения потребностей рынка и нормального обеспечения производственного процесса.

С финансовой точки зрения структура оборотных средств улучшилось по сравнению с предыдущим годом, т. к. доля наиболее ликвидных средств возросла (денежные средства и краткосрочные финансовые вложения), а доля менее ликвидных активов (дебиторская задолженность) уменьшилась. Это повысило их возможную ликвидность. Эффективность использования оборотных средств характеризуется прежде всего их оборачиваемостью.

Таким образом перейдем к анализу оборачиваемости всех оборотных средств и их составляющих. Оценка оборачиваемости производится путём сопоставления её показателей за несколько хронологических периодов по анализируемому предприятию. Показателями оборачиваемости являются:

Коэффициент оборачиваемости, показывающий число оборотов анализируемых средств за отчётный период и равный отношению выручки от реализации без НДС к средней стоимости оборотных средств.

Время оборота, показывающее среднюю продолжительность одного оборота в днях и определяемое отношением средней стоимости к выручке от реализации и умноженное на число календарных дней в анализируемом периоде.

Рассчитанные показатели оборачиваемости оборотных средств приведены в таблице 5.

Таблица 5.

Показатели оборачиваемости оборотных средств за 1998-1999.

| № | Показатели | Значения показателей по годам | ||||

| 1998 | 1999 | % к 1998 | ||||

| 1 | Средняя стоимость материальных оборотных средств, тыс. руб. | 713 313 | 1 656 596 | 232,2 | ||

| 2 | Средняя дебиторская задолженность, тыс. руб. | 131 401 | 206 795 | 154,7 | ||

| 3 | Средняя стоимость оборотных средств, тыс. руб. | 902 829 | 2 037 628 | 225,6 | ||

| 4 | Выручка от реализации без НДС, тыс. руб. | 7 459 444 | 5 649 432 | 132,8 | ||

| Расчетные показатели | ||||||

| 5 | Коэффициент оборачиваемости материальных оборотных средств. | 7,9 | 4,5 | 56,96 | ||

| 6 | Время оборота матер. обор. средств, дни | 46 | 80,6 | 175,2 | ||

| 7 | Коэффициент оборачиваемости дебиторской задолженности | 42,9 | 36,3 | 84,6 | ||

| 8 | Время оборота дебиторской задолженности, дней | 8,5 | 10 | 117,6 | ||

| 9 | Коэффициент оборачиваемости оборотных средств. | 6,25 | 3,7 | 59,2 | ||

| 10 | Время оборота оборотных средств, дней. | 5,8 | 99 | 170,6 | ||

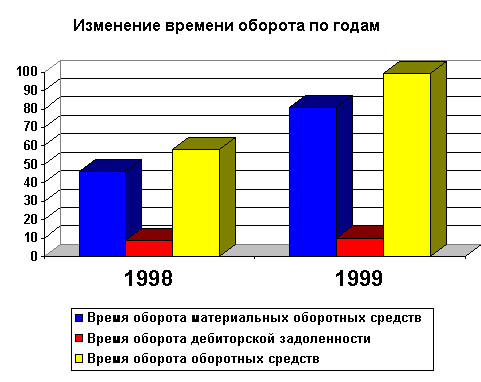

Из данных таблицы видно, что произошло снижение оборачиваемости всех приведённых показателей. Оборачиваемость дебиторской задолженности уменьшилась по сравнению с 1998 годом с 42,9 оборотов в год до 36,3 оборотов, то есть по сравнению с предыдущим годом погашение дебиторской задолженности происходило более медленными темпами. Время оборота дебиторской задолженности составляет 8,5 дней в 1996 и 10 дней в 1999 году. Это говорит о том что дебиторская задолженность погашается достаточно быстро. Изменение времени оборота по годам представлено на рисунке 1.

Более существенно уменьшилась оборачиваемость материальных оборотных средств с 7,9 оборотов в 1998 году до 4,5 оборотов в 1999 году. Соответственно время оборота увеличилось до 86,5 дней. Уменьшение оборачиваемости в 1999 году произошло за счёт затруднений со сбытом продукции, которые в свою очередь вызваны неэффективностью управления запасами; недостаточным исследованием фирмой рынков сбыта своей продукции и возможностей расширения каналов сбыта.

Рисунок

1

Рисунок

1

0 комментариев