Навигация

Принудительное взимание налогов

Семипалатинский финансово-экономический колледж имени Р.С. Байсеитова

Курсовая работа

По предмету: Налоги и налогообложение

На тему: Принудительное взимание налогов

Подготовил: уч-ся III курса, гр. НД-3

Проверила: Крамаренко Т.Н.

Семипалатинск 2004 г.

Содержание.

Введение….……………………………………..…………………………..…2

I. Требования к учету налогоплательщиков в налоговых комитетах…….…5

1. Постановка на налоговый учет юридических лиц….…...….…………….6

1.1 Постановка на учет по месту нахождения организации….…………7

1.2 Постановка на учет по месту нахождения филиала (представительства)…………………………………………………………7

1.3 Постановка на учет по месту нахождения недвижимого имущества или транспортных средств, подлежащих налогообложению……….………………7

2. Постановка на налоговый учет физических лиц………………………....8

3. Обязанности налогоплательщиков……………………………...…………12

II. Работа налоговых органов по выявлению уклоняющихся от постановки на налоговый учет.………………………………………………………………………..13

1. Мероприятия, проводимые налоговыми органами по привлечению к налогообложению организаций, уклоняющихся от постановки на налоговый учет………………………………………………………………..13

2. Мероприятия, проводимые налоговыми органами с организациями, осуществляющими деятельность вне места регистрации, уклоняющимися от постановки на налоговый учет…………………………………………………...……16

3. Налогообложение организаций, осуществляющими деятельность вне места регистрации……………………………………………….………………….....19

III. Меры принудительного взыскания налогов.…………..…………………………23

1. Розыск налогоплательщиков, уклоняющихся от постановки на налоговый учет………………………………………………………………………………………23

2. Штрафные санкции …………………………………………………………24

Заключение………………………………………………………………………...…..27

Список использованной литературы…………………..………………………30

Введение.

Учет налогоплательщиков - одно из основных условий осуществления государственными налоговыми органами контроля за своевременным внесением налогоплательщиками налоговых платежей в бюджеты всех уровней и государственные внебюджетные фонды.

До введения в действие НК РК, законодательство по налоговому контролю состояло из отдельных нормативных актов, регулирующих вопросы налогового контроля, зачастую неизвестных налогоплательщикам, поэтому, говорить о взаимопонимании между налоговым органом и налогоплательщиком в ходе проведения, например, документальной проверки можно было с большим трудом.

Главное достоинство особенной части НК РК заключается в том, что здесь детально регламентируются все основные процедуры налогового контроля, которые должны будут выполнять как налогоплательщики, так и налоговые органы.

В особенной части Налогового Кодекса

1. даны определения следующим понятиям:

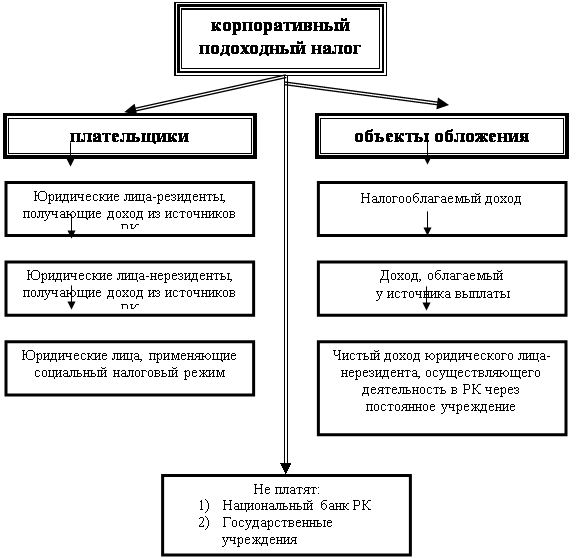

¨ организации - юридические лица, образованные в соответствии с законодательством Республики Казахстан, а также иностранные юридические лица, компании и другие корпоративные образования, обладающие гражданской правоспособностью, созданные в соответствии с законодательством иностранных государств, международные организации, их филиалы и представительства, созданные на территории РК рассматриваются в качестве самостоятельных юридических лиц;

¨ физические лица - граждане Республики Казахстан, иностранные граждане и лица без гражданства;

¨ индивидуальные предприниматели - физические лица резиденты или не резиденты, осуществляющие препринемательскую деятельность без образования юридического лица;

¨ налогоплательщиками и плательщиками сборов признаются организации и физические лица, на которых в соответствии с настоящим Кодексом возложена обязанность уплачивать соответственно налоги и (или) сборы.

2. Определены обязанности налогоплательщиков:

1) уплачивать законно установленные налоги;

2) встать на учет в органах Государственной налоговой службы, если такая обязанность предусмотрена настоящим Кодексом;

3. Определены права и обязанности налоговых органов:

3.1 Налоговые органы вправе:

предъявлять в суды общей юрисдикции или арбитражные суды иски:

v о взыскании налоговых санкций с лиц, совершивших налоговые правонарушения;

v о признании недействительной государственной регистрации юридического лица или государственной регистрации физического лица в качестве индивидуального предпринимателя;

v о ликвидации организации любой организационно-правовой формы по основаниям, установленным законодательством Республики Казахстан;

3.2 Налоговые органы обязаны:

¨ вести в установленном порядке учет налогоплательщиков;

¨ соблюдать налоговую тайну;

Кроме того, ст. 22 Налогового Кодекса Республики Казахстан регулирует взаимодействие налоговых органов с другими государственными органами, органами местного самоуправления, учреждениями и лицами, осуществляющими нотариальные действия в целях осуществления учета налогоплательщиков и контроля за правильностью исчисления, полнотой и своевременностью перечисления налогоплательщиками налогов и сборов в бюджеты различных уровней. На основе информации, поступающей от перечисленной категории организаций, налоговые органы осуществляют проверку сведений, представленных налогоплательщиками при постановке на налоговый учет и уплате налогов.

Таким образом, Налоговым Кодексом предусмотрен механизм своевременного поступления в налоговые органы информации, необходимой для осуществления налогового контроля по двум независимым источникам. Первый обеспечивается теми государственными органами, на которые возложена обязанность осуществлять такую регистрацию, давать лицензии или иным образом учитывать подобные обстоятельства и вести соответствующие реестры. Второй - непосредственно от организаций и физических лиц, которые обращаются в налоговые органы с заявлением о постановке на учет.

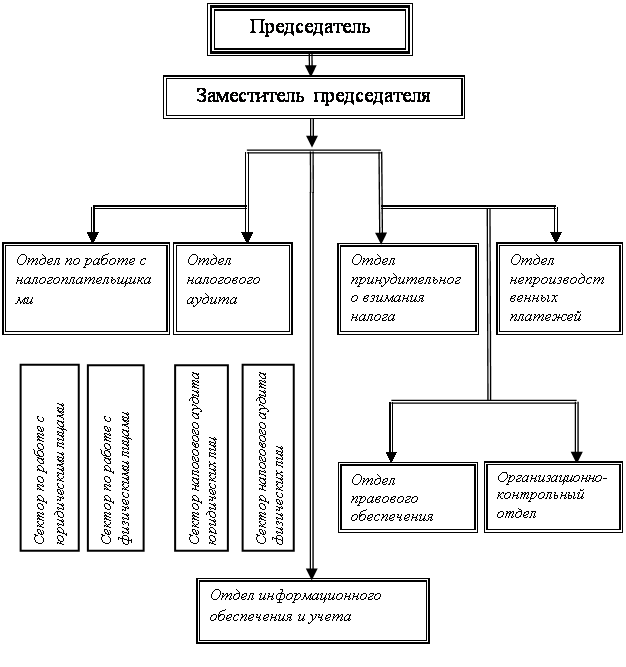

I. Требования к учету налогоплательщиков в налоговых органах.

1. Постановка на налоговый учет юридических лиц.

Налогоплательщик-организация в соответствии с пунктом 2 статьи 524 Налогового Кодекса подлежит постановке на учет в налоговом органе:

1. по месту нахождения юридического лица, его структурного подразделения;

2. по месту по месту осуществления деятельности;

3. по месту нахождения и (или) регистрации объектов налогообложения и объектов, связанных с налогообложением.

Организация, в состав которой входят филиалы и (или) представительства, расположенные на территории Республики Казахстан, а также в собственности, которой находится подлежащее налогообложению недвижимое имущество, обязана встать на учет в качестве налогоплательщика в налоговом органе, как по своему месту нахождения, так и по месту нахождения каждого своего филиала и (или) представительства и месту нахождения принадлежащего ей недвижимого имущества и транспортных средств.

В соответствии с действующим законодательством под местом нахождения налогоплательщика-организации понимается адрес, указанный в учредительных документах (уставе, договоре, положении) организации или ином распорядительном документе о создании налогоплательщика-организации, а для общественных организаций и объединений – адрес, указанный в документе о представлении юридического адреса.

В случае отсутствия адреса места нахождения налогоплательщика-организации, в учредительных документах или ином распорядительном документе о ее создании, постановка на учет в налоговом органе осуществляется по адресу места нахождения органов юридического лица, например, по адресу постоянно действующего исполнительного органа налогоплательщика-организации (администрации, дирекции, правления или иного подобного органа).

Под местом нахождения объекта налогообложения в целях настоящей статьи 524 п.3 признается:

1. для недвижимого имущества (земли) – место их фактического нахождения;

2. для транспортных средств – место государственной регистрации транспортных средств, а при отсутствии такового место нахождения (жительства) собственника имущества;

1.1 Постановка на учет по месту нахождения организации.

В соответствии с пунктом 6 статьи 524 Кодекса заявление о постановке на учет организации подается в налоговый орган по месту нахождения организации в течение 10 дней с момента возникновения требований по постановке на регистрационный учет, для внесения изменении регистрационных данных. При подаче Заявления налогоплательщик-организация одновременно представляет в одном экземпляре заверенные в установленном порядке копии: свидетельства о регистрации, учредительных и иных документов, необходимых для государственной регистрации, других документов, подтверждающих в соответствии с законодательством Республики Казахстан создание организации. В случае представления налогоплательщиком-организацией неполного пакета документов либо несоответствия указанным требованиям, они не принимаются, налогоплательщику-организации выдается письмо с обязательным перечислением недостающих документов и/или указанием выявленных недостатков.

При завершении процедуры постановки на налоговый учет предприятию выдается Свидетельство о постановке на налоговый учет.

Похожие работы

... основанием для назначения проверки); ü информация о нарушениях налогового законодательства, поступившая от других контролирующих организаций. В соответствии с законодательством Германии все государственные службы обязаны сообщать налоговым органам об известных им фактах уклонения от уплаты налогов. Вместе с тем, следует отметить, что налоговые органы имеют право получать информацию о ...

... года, а также финансовых санкций, если их применение может привести к банкротству и прекращению дальнейшей производственной деятельности налогоплательщика. 2. Правовое регулирование отношений по взиманию налогов и сборов Состав налогового законодательства включает: 1) федеральное налоговое законодательство; 2) региональное налоговое законодательство; 3) муниципальные налоговые акты. ...

... п. 3 ст. 46 НК, для принятия налоговым органом решения о взыскании налога за счет иного имущества налогоплательщика или налогового агента. Между тем следует иметь в виду, что в ст. 47 НК, так же как и в ст. 46 НК, определяются правила принудительного взыскания налога налоговым органом во внесудебном порядке. Одним из существенных условий для применения этих правил является ограничение срока, в ...

... означает возможность установления в налоговом законодательстве всех оснований и порядка возникновения, исполнения и прекращения налоговых обязательств налогоплательщика. 3. Принцип справедливости налогообложения Налогообложение в Республике Казахстан является всеобщим и обязательным. Запрещается предоставление налоговых льгот индивидуального характера. 4. Принцип единства налоговой системы ...

0 комментариев